急な出費でプロミスの利用を考えているんですが、ネットで調べると「やばい」みたいなネガティブな評判も目にしてしまって…。本当に安心して借りられるのか不安で踏み切れないんです。

消費者金融を利用するにあたって、不安を感じるのは当然のことだと思います。そこで私たちは、プロミスに関する良い口コミと悪い口コミを徹底的に集めて、「プロミスの評判まとめ!」として公平に比較検証しました!

良い口コミと悪い口コミ、両方見られるのは心強いです!特に、「借りるとやばい」と言われる理由と、逆に利用者からの評価が高い点を詳しく知りたいです。

ご要望承知いたしました。これから、利用者が感じる金利や取り立てに関する懸念に対して、実際はどうなのかを解説します。また、「審査スピードの速さ」や「利便性の高さ」も含めて、プロミスが本当にあなたにとって大丈夫な選択肢なのかを徹底的に比較していきますね!

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りれる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

目次

プロミスの良い評判・口コミ|安心して借りられるポイントはココ

【20代/女性/派遣社員】

審査が本当に早くて驚きました。昼休みに申し込んだのに、休憩が終わる前に結果が届いて、そのまま借りられました。急ぎのときに頼れる感じがして、かなり安心できました。

【30代/男性/会社員】

アプリの使い勝手が想像以上に良かったです。借入残高や返済予定がすぐ確認できて、通知も知らせてくれるので“借りたあとが不安”という気持ちが少なくなりました。初めての利用でも迷う場面がありませんでした。

【40代/女性/正社員】

Web完結で申し込みができたのは本当にありがたかったです。誰にも会わずに進められるだけで、心の負担が全然違います。

【20代/男性/フリーター】

少額だけ借りたかったので、数千円から使えるのは助かりました。最初から大きな金額を借りるのは不安だったので、試すような感覚で利用できたのが安心でした。

【50代/男性/契約社員】

土日でも借りられたことが決め手になりました。平日は銀行に行けないので、休日でもすぐ対応してくれるのは大きなメリットです。急ぎの出費が多い働き方なので、時間を気にせず使える安心感があります。

【30代/女性/パート】

無利息期間があるおかげで、給料日までのつなぎとしてストレスなく利用できました。利息がつかない期間があるだけで、心理的な負担がかなり軽くなります。初めてでも使いやすかったです。

【40代/男性/会社員】

在籍確認についてとても丁寧に対応してくれました。会社に迷惑をかけたくなかったのですが、最低限の確認だけで済み、周りに気付かれずに完了。こういう配慮があると安心して利用できます。

【20代/女性/正社員】

返済日を忘れがちな私でも、アプリの通知があるので安心です。毎月リマインドしてくれるだけで“返済遅れ”の不安が消えました。

【30代/男性/自営業】

提携ATMの手数料が無料なのは本当にありがたいです。細かい出費が積み重なると大きくなるので、無料で利用できるだけで安心感が違います。コンビニで使えるので急ぎのときにも便利でした。

【40代/女性/派遣社員】

返済シミュレーションが分かりやすく、月々どのくらい返すと無理がないかすぐに分かりました。数字に弱い自分でも負担をイメージしやすく、借りる前の不安がスッと消えた感じがします。

プロミスの悪い評判・口コミ|不安に感じやすい点と注意点

【20代/女性/派遣社員】

最低返済額が低くて助かると思ったら、全然元本が減らず驚きました。気を付けないと返済が長引きます。

【30代/男性/会社員】

金利が高いのは分かっていたものの、実際に使ってみると利息が想像以上に増えていき不安になりました。短期で返せないと負担が大きいと感じます。

【40代/女性/正社員】

家族にバレないように利用していましたが、スマホの通知を家族に見られそうになりヒヤッとしました。郵送物がなくても、アプリの扱い方に気を付けないと完全に隠すのは難しいと感じました。

【50代/男性/契約社員】

返済日をうっかり忘れてしまったとき、遅延損害金がかなり高くついてしまい反省しました。普段は便利でも、返済日を一度逃すだけで大きな負担につながるのは注意が必要だと思います。

【20代/男性/フリーター】

審査は早くて助かりましたが、希望していた金額よりかなり低い限度額になり、結局別の方法を探すことになりました。収入が安定していない自分が悪いのですが、もう少し柔軟に設定してもらえたら使いやすいと感じます。

【30代/女性/パート】

返済シミュレーションを見ながら返していたのですが、最低返済額のままだと本当に元本が減らず、気付いたら利息ばかり払っているように感じました。自分で多めに返さないと終わらないので、計画性が苦手な人には向かないと思います。

【40代/男性/自営業】

忙しさで返済日に間に合わなかった月があり、そのときのペナルティの重さに正直驚きました。遅延損害金だけでなく、信用情報に影響する可能性があると知り、不安が一気に大きくなりました。また、自営業は収入が不安定な時期があるため、最低返済額だけでしのごうとすると本当に返済が進みません。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りれる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

プロミスは本当に大丈夫?「借りるとやばい」と言われる理由を徹底解説

- 金利が銀行より高い

- 「即日で借りられる」が逆に判断力を鈍らせる

- 限度額が思ったより高く出ることがある

- 返済方式(リボ払い)が元本を減らしづらい

プロミスが「借りるとやばい」と言われるのは、この4つの仕組みが原因になることが多いためです。

この章では、それぞれの“やばいと言われる背景”を整理し、安心して使うためのポイントも解説していきます。

① 金利が銀行より高い

プロミスは銀行カードローンより金利が高いため、長期利用になるほど利息負担が大きくなりやすい点に注意が必要です。

これは、プロミスのような消費者金融は審査がスピーディで無担保・保証人なしで貸し出すため、そのリスクを金利に反映している仕組みだからです。

たとえば、同じ10万円を借りても銀行なら12〜15%前後で済むケースが多いのに対し、プロミスでは上限18%となり、返済期間が長くなるほど差が広がります。

とはいえ、短期で返すなら負担は最小限に抑えられるため、「急ぎのときの短期利用」に向いているという見方もできます。

②「即日で借りられる」が逆に判断力が鈍らせる

即日融資の便利さは大きな魅力ですが、「早く借りられるほど判断が甘くなりやすい」というリスクがあります。

数十分で借入可能というスピード感が、冷静な返済計画を立てる前に手続きを進めてしまう原因になります。

実際、プロミスは最短3分で審査が完了するため、急ぎのときほど判断が急になりやすい構造といえます。

③限度額が思ったよりも高く出るため危険

プロミスは、申し込み内容や信用情報によっては初回から高い限度額が提示されることがあります。

この“高めの上限”が油断につながり、計画以上に借入額が膨らむリスクがあります。

なぜなら、人は「利用可能枠があると余裕があるように感じる」という心理が働きやすく、必要以上に借りてしまうケースがあるからです。

限度額は「借りられる金額」であって「返せる金額」ではない点が重要です。

④ 返済方式(リボ払い)が元本を減らしづらい

プロミスの返済方式は「残高スライド元利定額返済方式(リボ払いの一種)」のため、“最低返済額だけでは元本がなかなか減らない”という特徴があります。

この方式は、残高に応じて毎月の返済額が決まる仕組みで、最低返済額が比較的低く設定されています。

便利ではあるものの、その月の支払いが少額で済む反面、利息が優先的に引かれるため、元本が減らず返済期間が長期化しやすいのが弱点です。

プロミスのメリット!他社と比べて評価されるポイント

【評価されるポイント】

- 審査がとにかく早い

- 初回30日間無利息サービスがシンプルかつ嬉しい

- アプリが使いやすい見やすい

- Web完結なので誰にも会わずに借りられる

- 少額からの借入もオッケー

- 土日や祝日も借入可能

- 提携ATMの手数料が無料

プロミスが高く評価されている理由は、「使いやすさ」と「借りやすさ」がバランス良くそろっている点にあります。

この章を読めば、他社と比較したときの強みが短時間で整理でき、自分に合うサービスか判断しやすくなります。

① 審査がとにかく早い

プロミスは「とにかく審査が早い」点が他社より抜きん出ています。

理由は、プロミスが最短3分で審査回答を行う独自の審査体制を整えており、Web申し込みでも即時に受付処理が進む仕組みを採用しているからです。

これは「早く借りたい」「今日中に必要」というユーザーにとって大きな安心材料です。

もちろん、焦って借りすぎないよう注意は必要ですが、スピードという点ではトップクラスです。

② 初回30日間無利息サービスがシンプルかつ嬉しい

プロミスの初回30日間無利息サービスは、「初心者でも使いやすく、短期利用に強い制度」です。

理由は、初回借入日の翌日から30日間利息が0円になるだけのシンプル設計です。

他社の「契約日基準」や「メール登録必須」といった複雑な条件とは異なり、ユーザー目線のやさしいサービスと言えます。

無利息期間があることで心理的ハードルが下がり、初めてのカードローンに挑戦しやすくなるのも大きなメリットです。

③アプリが使いやすい見やすい

プロミスのアプリは、「借入・返済管理がとても直感的」で、初心者でも迷わずに操作できる点が魅力です。

残高確認・返済予定・ポイント状況などが一画面で分かるよう設計されており、必要な機能にすぐアクセスできる構成になっています。

返済日が近づくとアプリから通知が来るため「気づいたら遅れた」というトラブルを防ぎやすくなります。

また、借入や増額申請もアプリ内で完結し、ATMを探す必要がないのも便利です。

④Web完結なので誰にも会わずに借りられる

プロミスは、申し込みから契約までWebだけで完結できるため、「誰にも会わず、周囲に知られずに借りられる」利便性があります。

これは、郵送物なしの契約方法や、アプリ・メールでの通知中心といった“非対面型”の仕組みを整えているためです。

また、勤務先への在籍確認も柔軟で、書類対応で済むケースもあり、職場に不自然な電話がかかる心配も少ないのが安心ポイントです。

⑤少額からの借入もオッケー

プロミスは少額借入に強く、「必要な分だけムダなく借りられる」ことが大きなメリットです。

なぜかというと、1,000円単位の少額利用にも対応しているため、「ちょっと足りない」場面でも借りすぎずに済む設計になっているからです。

「大きく借りるのは怖い」「まずは小さく試したい」という初心者に向いています。

⑥土日や祝日も借入可能

プロミスは土日や祝日問わず借入可能なため、「急な出費にもっとも強いカードローン」と言えます。

自社の自動契約機やアプリ、提携ATMを使って24時間いつでも借入可能な環境を整えています。

銀行では休日に審査が進まないことも多いですが、プロミスは申し込みも審査も土日対応しており、急な支払いがあってもその日のうちに対応できます。

⑦提携ATMの手数料が無料

プロミスは提携ATMの手数料が無料で、「余計なコストがかからないカードローン」として高く評価されています。

三井住友銀行ATMやコンビニATMなど多くの提携先で手数料が無料になるため、借入や返済のたびに数百円の出費が発生しない仕組みになっています。

特に返済回数が多い人ほどこの差は無視できません。手数料無料は「小さな負担を積み重ねたくない人」にとって非常に重要なポイントであり、トータルコストを抑えたい人にぴったりです。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りれる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

プロミスのデメリット!口コミで多かった不満点を整理

【デメリット】

- 金利が高いので長期利用は負担が大きくなる

- 最低返済額が低く、結果的に返済期間が長くなりやすい

- 家族バレのリスクを完全にゼロにはできない

- 返済日を忘れた際のペナルティが重い

プロミスは便利さが魅力ですが、実際の口コミを見ると「長期利用で負担が増える」「返済が長引く」「家族に知られる可能性が残る」など、注意すべきポイントも存在します。

この章では、よくある不満点を整理しながら、どのように対策すれば安全に利用できるのか解説します。

ここを読めば、自分に合うかどうか判断しやすくなります。

① 金利が高いので長期利用の際は負担が大きくなる

プロミスは金利が最大18.0%と高めに設定されているため、長く利用するほど利息の負担が大きくなりやすい特徴があります。

プロミスのような消費者金融は審査スピードの速さや無担保で貸し出すリスクを金利に反映しています。

とはいえ、短期間で返済できる人にとっては大きな問題にはならないケースも多く、むしろ「早く借りられる」という利便性が勝る場面もあります。

②最低返済額が低いのが逆に返済期間を長くさせる

最低返済額が低く設定されている点は一見メリットに見えますが、「元本が減りにくく返済期間が長引きやすい」というデメリットにつながります。

プロミスの返済方式が「残高スライド元利定額返済方式」で、毎月の返済額の多くが利息に充てられやすく、元本部分が減るスピードが遅くなります。

ただし、これは追加返済(繰上返済)を活用すれば大きく改善でき、総支払額も減らすことが可能です。

③家族バレの可能性を完全にはゼロにできない

プロミスはWeb完結やカードレス契約など、家族にバレにくい仕組みが整っていますが、「完全にゼロにすることはできない」という点は理解しておく必要があります。

理由は、アプリ通知・利用明細・スマホの履歴など、自分で管理する部分が多く、人によってはうっかり見られてしまう場面があるためです。

また、何らかの理由で郵送物が必要になるケースもゼロではありません。

ただし、アプリの通知設定をオフにしたり、書類の受け取り方法を工夫すればリスクは大きく減らせます。

重要なのは「隠し方」ではなく「事前に対策できるポイントを知ること」です。

④返済日を忘れた時のペナルティが重い

返済日を忘れた場合、プロミスでは遅延損害金が発生し、「負担が一気に増えてしまう」というデメリットがあります。

遅延損害金は最大20%近い利率が適用されるため、数日遅れただけでも追加コストが大きくなりやすいのが特徴です。

返済遅れは信用リスクが高い行為とされ、厳しい扱いになっています。

さらに遅れが続くと信用情報にも影響が出る可能性があり、他社ローンやクレジットカードの審査に不利になることもあります。

審査の評判は?よくある落ちた理由

【審査落ちの理由】

- 収入が不安定、または年収が極端に低い

- 他社借入が多い、または返済比率が高い

- 過去に延滞・滞納・金融事故がある

- 在籍確認が取れなかった

- 申し込み内容に矛盾や不備がある

- 短期間に複数のローンへ申し込んでいる(申込ブラック)

プロミスの審査に落ちる原因の多くは「返済能力の不足」か「信用情報の不備」に集約されます。

これは、消費者金融が貸倒れを防ぐため、安定収入の有無や他社借入状況、過去の支払い履歴を重視する仕組みだからです。

他社借入が多い・最近延滞がある・在籍確認が取れないといった状況は、返済できないリスクが高いと判断される可能性が高くなってしまいます。

また、短期間で複数社に申し込む“申込ブラック”も落ちる理由として非常に多く、意外と見落とされがちなポイントです。

ただし、対策を取れば審査通過の可能性は十分に上がります。

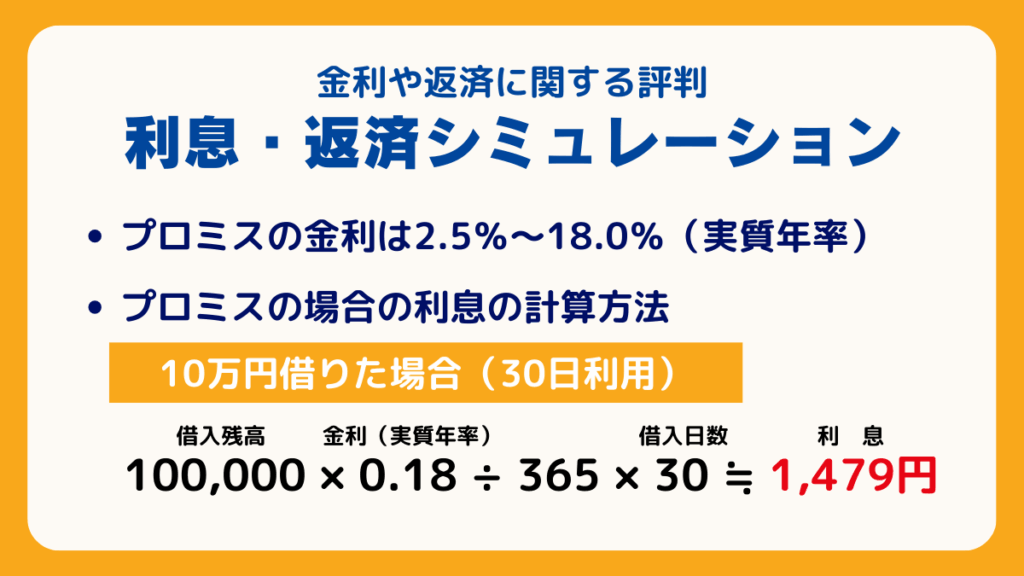

金利や返済に関する評判|利息・返済シミュレーションの見方

プロミスの金利や返済方式はシンプルに見えて、実は知っておくべきポイントがいくつもあります。

特に金利は銀行より高めのため、利息の仕組みや返済方法を理解できるかどうかで、総支払額は大きく変わります。

この章では、金利の見方から利息計算、繰上返済を使った負担軽減のコツまで一気に整理していきます。

プロミスの金利は2.5%~18.0%(実質年率)

プロミスの金利は「2.5%〜18.0%」と幅があり、初回利用者は基本的に上限18.0%が適用される場合が多いです。

これは、銀行カードローンより高めですが、審査スピードの速さや無担保での貸付という特徴を金利に反映しているためです。

特に短期間で返済するなら利息は抑えられますが、長く借り続けるほど負担が増えやすい点は理解しておく必要があります。

「急ぎのときは最速で借りられる」というメリットを重視する人にとっては大きなデメリットではないケースもあります。

プロミスは 「残高スライド元利定額返済方式」

プロミスの返済方式は「残高スライド元利定額返済方式」で、“月々の返済額が一定で管理しやすい反面、元本が減りにくい”という特徴があります。

理由は、毎月の返済額を少額に抑えやすい仕組みになっているため、返済の前半は利息の割合が大きく、元本部分がなかなか減らないからです。

この方式を上手に利用するには、“最低額だけではなく追加返済を活用すること”が重要です。

プロミスの場合の利息の計算方法

プロミスの利息は「日割り」で計算されるため、“借りた翌日からの1日ごとの利息を理解すると返済計画が立てやすくなる”点が大きなメリットです。

利息は次の公式で求められます。

利息=借入残高 × 金利(実質年率) ÷ 365日 × 借入日数

これをもとに、いくつかのシミュレーションを見てみましょう(上限金利18%で計算)。

■10万円借りた場合(30日利用)

100,000 × 0.18 ÷ 365 × 30 ≒ 1,479円

■10万円を1年間借り続けた場合

100,000 × 0.18 ≒ 18,000円

■30万円を30日借りた場合

300,000 × 0.18 ÷ 365 × 30 ≒ 4,438円

■30万円を1年間借り続けた場合

300,000 × 0.18 ≒ 54,000円

このように、日割り計算のため短期間で返せば利息は最小限で済みます。

逆に長期になるほど利息負担が増えるため、短期返済が基本戦略になります。

余裕がある月は繰上返済が賢いという話

プロミスをお得に使う最大のコツは「余裕がある月に繰上返済をすること」です。

日割りで利息が計算されているため、元本が早く減るほど課される利息も大幅に少なくなります。

月5,000円でも1万円でも追加して返すだけで、最終的な支払総額が大きく変わります。

金利18%の場合、繰上返済を継続すると1年で「数千円〜1万円以上」利息を減らせるケースも珍しくありません。

プロミスのアプリから追加返済をすぐに実行できるため、手続きも簡単です。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りれる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

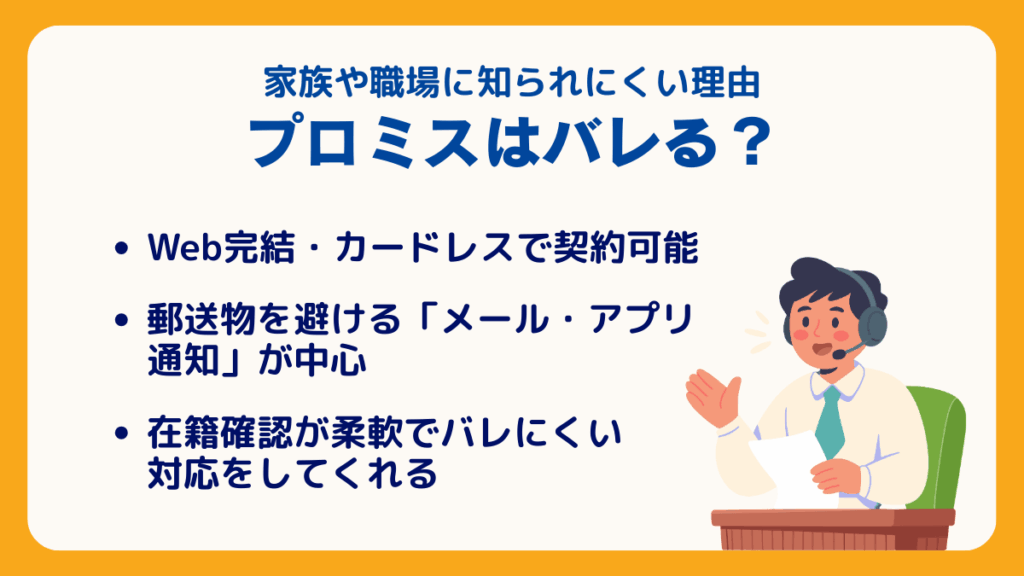

プロミスはバレる?家族や職場に知られにくい理由

【知られにくい理由】

- Web完結・カードレスで契約可能

- 郵送物を避ける「メール・アプリ通知」が中心

- 在籍確認が柔軟でバレにくい対応をしてくれる

プロミスは「家族や職場にバレずに使えるのか?」という不安に対して、“かなりバレにくい仕組みが整っているサービス”と言えます。

理由は、契約がWeb完結でカードレスにできること、郵送物がほぼ発生しないこと、そして在籍確認も状況に応じて柔軟に対応してくれるためです。

この章では、どの部分が「バレにくさ」に繋がっているのかを分かりやすくまとめています。

①Web完結・カードレスで契約可能

プロミスは「Web完結・カードレス契約」が可能なため、家族や職場に知られにくいサービスです。

なぜかというと、申し込みから契約、借入までをすべてオンラインで行える仕組みが整っており、カードを発行しない選択をすれば自宅に郵送物が届く心配がなくなるからです。

また、カードを持たないことで財布の中からローン利用が発覚するリスクもゼロにできます。

②郵送物を避ける「メール・アプリ通知が中心」

プロミスは郵送物を避けられるため、「家族に気付かれにくい」環境をつくることができます。

理由は、契約内容の通知や明細がメールやアプリを中心に行われ、紙の書類が基本的に送られない仕組みが確立しているからです。

希望すればすべてWeb上で完結させられます。

ただし、スマホの通知がロック画面に出てしまうと気付かれる可能性はゼロではありません。

③在籍確認が柔軟

プロミスの在籍確認は柔軟性が高く、「職場に不自然な連絡が入る可能性が低い」点が利用者からも評価されています。

なぜなら、在籍確認が原則として“会社名を名乗らない電話”で行われ、必要に応じて書類提出で完了できるケースもあるためです。

職場にローン利用が知られるのは多くの人が不安に感じるポイントですが、プロミスの場合は“最低限の確認だけ”で終わることがほとんどです。

事前に働いている時間帯や連絡手段を相談すれば、バレるリスクはさらに減らせます。

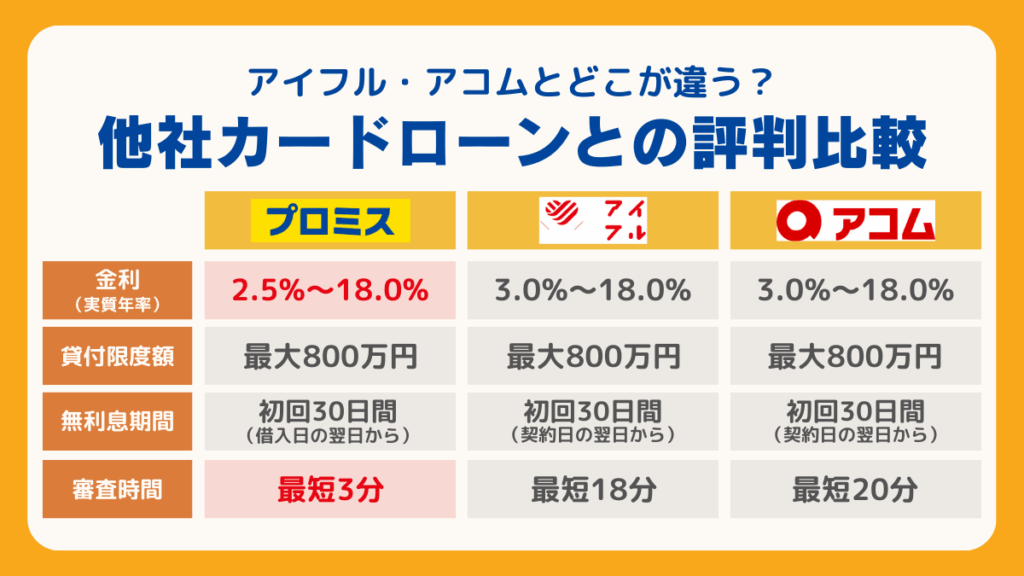

他社カードローンとの評判比較!アイフル・アコムとどこが違う?

プロミスが3社の中で特に支持されている理由は、とにかく早くてムダがないという点にあります。

審査は最短3分と案内されており、申し込みをしてから結果が出るまでのスピード感は業界でもトップクラスです。

急な出費に備えたい人にとって、この“待たされない安心感”は大きなメリットです。

もうひとつ大きな違いが無利息期間の始まり方です。

アイフルとアコムは契約日を起点に30日間カウントされるため、契約をしたあと借りるタイミングが遅れるほど無利息期間を消費してしまいます。

一方プロミスは、本当にお金を借りた翌日から無利息がスタートします。

必要になった瞬間に借り、その日から丸々30日間利息0円で使えるため、短期利用を考えている人にとっては“使った分だけ無利息が活きる”仕組みになっています。

◆まとめ:短期間だけ使いたいならプロミスが一歩リード

- 必要なときにすぐ審査結果が出る

- 無利息期間が“借入ベース”で始まるためムダがない

- 金利の下限も3社の中で最も低い

この組み合わせにより、「急ぎの借入」「短期間だけの利用」「利息を最小限にしたい」といったニーズには、プロミスが最も相性の良いカードローンと言えます。

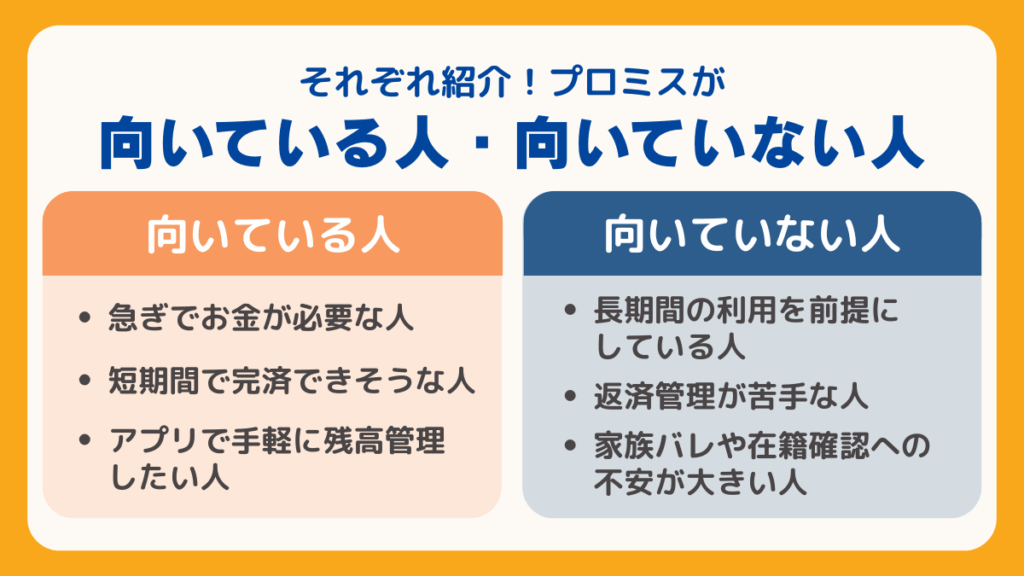

プロミスが向いている人・向いていない人をそれぞれ紹介

| 向いている人 | 向いていない人 |

|---|---|

| ・急ぎでお金が必要な人 ・短期間で完済できそうな人 ・アプリで手軽に残高管理したい人 ・少額だけ借りたい人(1〜5万円など) | ・長期間の利用を前提にしている人 ・返済管理が苦手で遅れやすい人 ・家族バレや在籍確認への不安が大きい人 ・借入額が多く金利負担が気になる人 |

プロミスは「短期間で返したい」「スマホ中心で完結したい」人におすすめのカードローンです。

理由は、他社に比べ審査や融資が早く、アプリ管理も使いやすいため、急ぎの借入と日常の返済管理がしやすいサービスだからです。

特に無利息サービスは“短期利用の人の負担を限りなく無くす”仕組みで、短期間で完済できる人には相性が良いです。

一方で長期利用が前提の人には向かない側面があります。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りれる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

プロミスの評判に関するよくある質問

プロミスについて「学生でも借りられる?」「アプリは安全?」「増額審査は厳しい?」など、不安や疑問を抱える人は多いものです。

この章では、よくある疑問を分かりやすく整理し、今抱えている不安が解消できるようにまとめました。

読み進めれば、プロミスが自分に合うかどうかをスムーズに判断できるようになります。

① プロミスは学生やアルバイトでも借りられる?

学生やアルバイトでも「安定した収入があれば」プロミスを利用できます。

プロミスの審査基準が“収入の有無”を重視しており、雇用形態よりも「返済ができる状態か」を見る仕組みになっています。

ただし、注意点として“18歳以上で収入があること”が必須で、仕送りのみの学生は対象外です。

また、他社借り入れが多すぎると審査に不利になることもあります。

学生やアルバイトが安心して申し込むためには、返済額が無理のない範囲かを事前に考えることが大切です。

② プロミスのアプリは安全?

プロミスのアプリはセキュリティ面で高い安全性が確保されています。

理由は、金融機関レベルの情報保護対策が導入されており、通信の暗号化・本人確認の強化・不正利用検知システムなど複数の仕組みが組み合わさっているためです。

実際にアプリの安全性に関するトラブルはほとんど報告されていません。

さらに、アプリは利用明細の確認・借入・返済管理をすべてスマホで完結できるため、郵送物が届かず家族にバレにくい点も評価されています。

一方で、スマホの通知設定や画面ロックが甘いと、第三者に見られる可能性はゼロではありません。

対策として、アプリの通知 OFF・生体認証設定・端末ロックの強化を行えばリスクはほぼ排除できます。

③ プロミスの増額審査は厳しい?

プロミスの増額審査は“条件に合えば通りやすく、合わなければ通りにくい”性質があります。

厳しすぎるわけではありませんが、通常の審査より細かくチェックされるため、通過率が高いとは言い切れません。

なぜかというと、増額すると貸付リスクが高まるため、返済状況・収入の変動・他社借入・信用情報などが総合的に見られるためです。

通った人の特徴としては、「返済遅れがない」「収入が安定している」「利用実績が数ヶ月以上ある」などが挙げられます。

一方で、延滞歴がある人や短期間で増額申請した人は落ちやすい傾向があります。

口コミでも「遅れなく返していたら自動で増額案内が来た」という声が多く、逆に遅延があると案内自体が来ません。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りれる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

まとめ

プロミスは、審査の早さやアプリの使いやすさ、無利息サービスなどが評価され、多くの人にとって利用しやすいカードローンといえます。

一方で、金利が高めで返済が長引くと負担が大きくなるため、計画性のある利用が欠かせません。

家族に知られにくい仕組みや柔軟な在籍確認など、安心して使うための工夫も整っています。

大切なのは、自分の返済ペースや利用目的と合っているかを見極めながら、メリットとデメリットの両方を理解して活用することです。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。