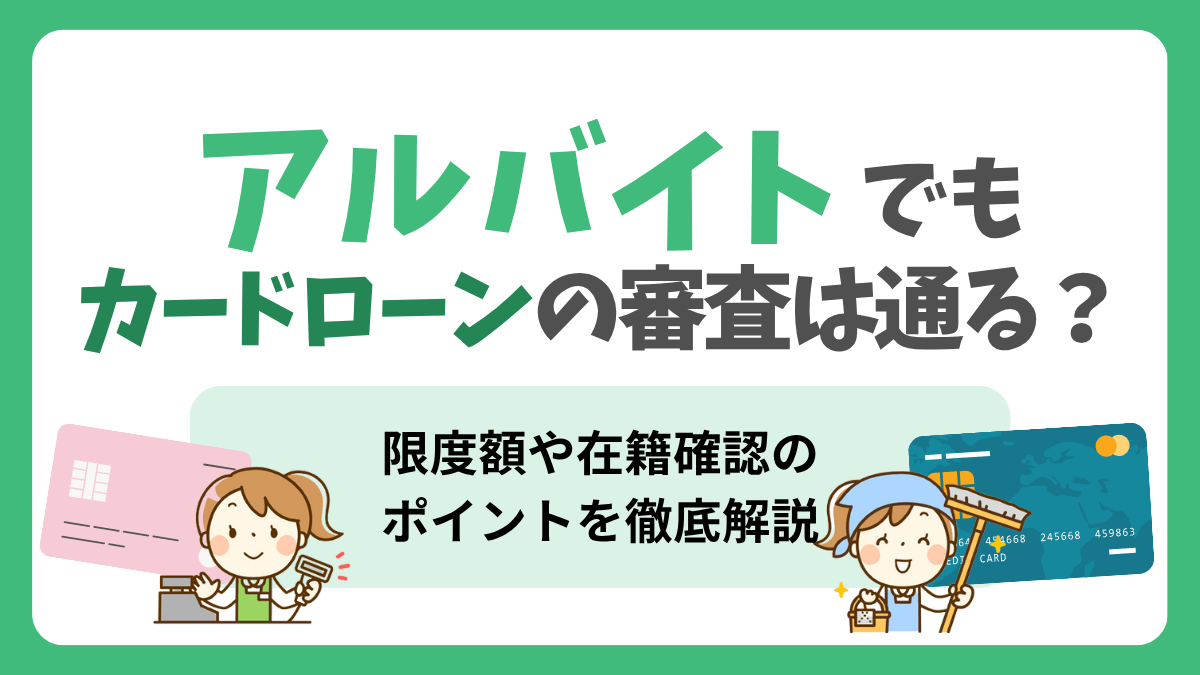

アルバイト収入だからカードローンは難しい…そう思っていませんか?

「学生時代のバイトだけ」「無職・扶養内」だったとしても、「限度額はどれくらい?」「在籍確認って本当に必要?」など疑問は尽きません。

この記事では、アルバイト・パートでも審査通過の可能性がある最新の条件や、借入限度額の目安・在籍確認の仕組み・審査を通るための具体的ポイントを丁寧に解説します。

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

目次

アルバイトでもカードローンは利用できる?条件はあるのか

まずはアルバイトでもカードローンが利用できるか、その可否と条件について2つの点を解説します。

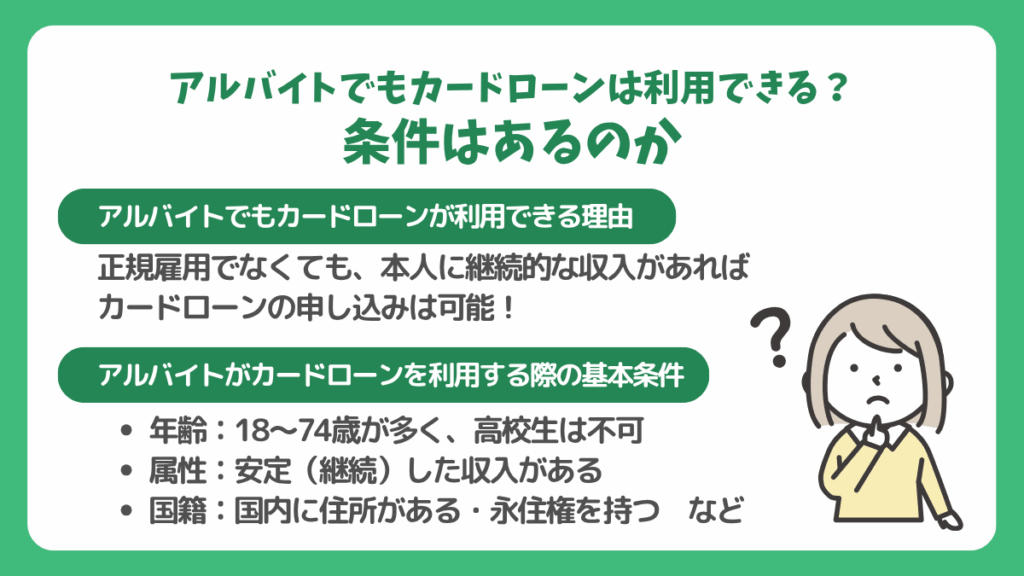

アルバイトでもカードローンが利用できる理由

よく「正社員はカードローンの審査に通りやすいがアルバイトは通りにくい」と言われますが、正確には「継続的な安定収入が得られる人は通りやすい」が正解です。要するに正規雇用でなくても、本人に継続的な収入があればカードローンの申し込みは可能です。

実際、多くのカードローンの公式サイトでは収入に関する申し込み条件に「安定した収入がある方」としか書いていませんし、直接的に「アルバイト・パートでも申し込めます」などと明記してあるケースもあります。

アルバイトがカードローンを利用する際の基本条件

アルバイトがカードローンを利用する際には、各カードローンが定める次の条件を必ず満たしている必要があります。

- 年齢:一般的には18~74歳が多く、高校生は不可

- 属性:「安定(継続)した収入がある方」などと記載

- 国籍:「国内に住所がある方」や「永住権を持つ方」などと記載

- その他:通じる電話番号、引落可能な口座、本人確認書類の提出など

これらは公式サイトから誰でもでも確認できる要件で、基本的にはすべて満たす必要があります。年齢はカードローンにより誤差があるものの、70〜75歳程度が上限です。

収入はすでに解説したとおり、安定した継続収入が要求されます。国籍に関しては日本人と、日本に永住権を持つ外国人が対象となる場合が多いです。

ただし、この3つだけで審査の可否が決められるわけではありません。次のような明確にされていない要素も、借入可否や借入可能額に影響します。

- 収入額:一般的には年収で判断

- 職場・職種:基本的には不問

- 勤続年数:少なくとも1~2年以上が望ましい

基本的には収入が安定している人ほど、借りられる金額が高くなります。職場・職種は通常問われませんが、日雇いで収入を得ている方は「継続的な収入」とは見られにくいため、長期アルバイト職よりも審査通過難易度は上がります。

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

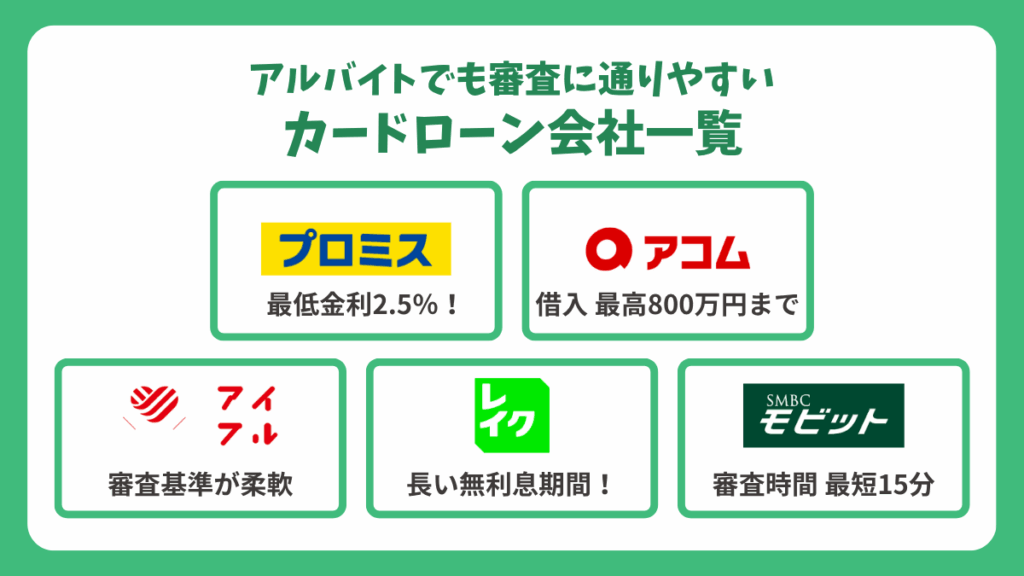

アルバイトでも審査に通りやすいカードローン会社一覧【2025年版】

次からは、アルバイトでも審査に通りやすい5つのカードローンについて、それぞれの基本情報と強み、口コミを紹介していきます。借入可能な金額だけでなく、それぞれどのような違いがあるのかにも注目しましょう。

プロミス

| 金利(実質年率) | 2.5%~18.0% |

| 最高限度額 | 800万円 |

| 審査時間 | 最短3分 |

| 即日融資 | ◯ |

| 無利息期間 | 初回30日間 |

| 遅延利率(年率) | 20.0% |

| 返済方式 | 残高スライド元利定額 |

| 申込年齢制限 | 18~74歳 |

| 公式サイト | 公式サイトから申し込む |

プロミスの強み

SMBCコンシューマーファイナンス株式会社が運営する「プロミス」は、最高800万円・最短3分審査という、高い利便性と速さの両方を兼ね備えたカードローンです。アルバイト・パート職でも安定収入があれば申し込みでき、すでに多くの利用者がいます。

プロミスの大きな強みの一つが、最低金利の低さです。他の大手消費者金融が3〜4%台の中、プロミスは銀行ローン水準に近い「2.5%」を実現しています。この金利差は、とりわけ返済が長期に及んだ場合に、総返済額の差となって表れます。

プロミスのカードローンがアルバイトにおすすめできる理由は、収入が低くても審査が通りやすいこと、電話による在籍確認を原則実施しないことが挙げられます。これにより、家族や友人、同僚に知られたくない人でも安心して利用できます。

また、借り入れや返済に伴い「Vポイント」が貯まるのもメリットです。クレジットカードでは当然のようにあるポイントプログラムですが、カードローンでは希少なため、特にポイ活をしている方にとってはこの点で他社よりも大きなアドバンテージとなります。

申し込みは簡単で、公式サイトからのウェブ申し込みなら、本人確認書類の提出がオンラインで完結します。24時間・365日いつでも申し込み可能で、郵送・電話連絡も不要です。ただし即日で融資してほしい場合は、21時までに申込みを完了させる必要があります。

プロミス利用者の口コミまとめ

「消費者金融の利用は初めてだったが、書類の郵送や外出の必要なく、手軽にスマホで契約が完結できてしまう点に驚いた。オンラインの契約手続きがすべて30分から1時間かからない程度でスムーズに進み、急な出品にも間に合わせることができて安心した。」(30代女性)

「とにかく審査スピードが早い。他社との比較はできないが、プロミスなら30分以内に終わるため急ぎの資金調達にも利用できると思う。高いと思っていた金利も消費者金融としては低く、自宅に書類が送られてきたり職場に突然電話がかかってくる心配もないので安心。」(50代男性)

「お金に困って早く安く借りたかったため、30日間の無利息期間があるプロミスを選んだ。実際に期間中なら利息がかかって返済が増えることを気にする必要がまったくなかったため、余裕を持つことができた。返済時にVポイントが貯まるのも嬉しい。」(30代女性)

アコム

| 金利(実質年率) | 3.0%~18.0% |

| 最高限度額 | 800万円 |

| 審査時間 | 最短20分 |

| 即日融資 | ◯ |

| 無利息期間 | 初回30日間 |

| 遅延利率(年率) | 20.0% |

| 返済方式 | 定率リボルビング |

| 申込年齢制限 | 20~72歳 |

| 公式サイト | 公式サイトから申し込む |

アコムの強み

アコム株式会社が提供する「アコム」は、最高800万円まで借りられるカードローンを提供しています。同ローンは定率リボルビングという返済方式を採用しており、可能な限り返済負担を軽減したい方におすすめです。

定率リボルビングの返済額は「残高✕割合(定率)」で計算されます。この方式では継続的な返済により残高が減れば、毎月の返済額も減っていくため、負担を軽減できます。ただし他の方式と比較して、元金が減りにくいという注意点もあります。

アコムがアルバイトにおすすめできる理由は、アコムが公式サイトやQ&Aなどでアルバイト・パート職の申込みに関して「20歳以上で安定収入・返済能力があり、当社基準を満たせれば契約可能」という旨を明確に記述しているためです。

融資時間は最短20分となっており、他の大手を比較すると普通ですが、それでも高速審査を実現しているのは違いありません。また希望者は無人店舗「むじんくん」からも契約可能で、この場合もその場ですぐにお金を借りられます。

またアコムでは独自のクレジットカード「ACマスターカード」も発行できます。こちらも即日発行に対応しており、スマホ決済への対応や、利用分の自動キャッシュバックといった特典もあります。必要に応じて好きな方を選びましょう。

アコム利用者の口コミまとめ

「アコムは「むじんくん」のイメージが強く、店舗に行かないと借りられないと思っていたが、実際はネット申込みで、しかも楽天銀行だったためすぐに振り込んでもらえたので良かった。職場への電話連絡もないので他人にもバレにくいと思う。」(50代男性)

「独立してすぐにお金がなくなり困っていたところ、アコムを調べて申し込み、すぐにお金が振り込まれたので本当に助かった。アコム自体はネット申し込みだったが、近所に無人店舗があったので仕事帰りに返済できたのが便利だった。手続きや問い合わせへの回答も早く、今後も何かあったら利用したい。」(50代女性)

「他社の消費者金融で審査に落ちて困っていたが、アコムはどこよりも早く審査を終えて、お金を振り込んでくれたので良かった。とにかく借金したことが誰かに知られないかどうか不安だったが、職場への電話連絡なしとのことで安心した。低金利というわけではないが、総合的には満足している。」(30代女性)

アイフル

| 金利(実質年率) | 3.0%~18.0% |

| 最高限度額 | 800万円 |

| 審査時間 | 最短18分 |

| 即日融資 | ◯ |

| 無利息期間 | 初回30日間 |

| 遅延利率(年率) | 20.0% |

| 返済方式 | 借入後残高スライド元利定額リボ |

| 申込年齢制限 | 20~69歳 |

| 公式サイト | 公式サイトから申し込む |

アイフルの強み

アイフル株式会社が提供する「アイフル」は、今回紹介する中で唯一の金融グループでない独立系の消費者金融です。そのため他社よりも審査基準が柔軟で、アルバイトでも申し込みやすいという大きなメリットがあります。

アイフルでは大手消費者金融の最高水準である800万円が最高限度額であるほか、審査が最短18分で完了するため、お金が振り込まれるまで数日待たされるようなこともありません。くわえて、30日間の無利息期間があるのもメリットです。

アルバイトにおすすめできるもう一つの理由は、電話連絡による在籍確認を原則実施していない点です。この点に関しては公式サイトに「自宅・勤務先へのご連絡は行っていない」という旨の明確な記述があります。

さらに電話連絡の未実施率が「99.1%」であり、実施した割合がわずか「0.9%」であることも記載しているため、プライバシーが心配な方も安心して申し込めます。実際のところ、在籍確認の実施率を掲載している消費者金融は稀です。

現在アイフルでは、新規契約者に対して「現金1万円」をプレゼントする入会キャンペーンを実施しています。ただし対象が「初回の利用限度額が30万円以上」という条件があるため、まとまった借り入れを予定している方は必ず専用ページから申し込みましょう。

アイフル利用者の口コミまとめ

初めて消費者金融にネットで申し込んだので不安だったが、手続き方法や案内はとても分かりやすく、ストレスを感じることもなかった。消費者金融は電話での在籍確認が必須だと思っていたが無しで良いとのことで、同僚に知られる心配もせずに済んだ。(60代男性)

急な出費が発生したため昔から有名なアイフルに申し込んだところ、1時間も経たずに審査通過の連絡が来て、その日のうちにお金を借りることができた。もっと面倒で複雑な手続きを予想していたので、この早さに満足している。申し込みがスマホからできるのも良いと思う。(30代女性)

急に10万円ほど必要になり消費者金融に申し込むことにした。ネットから誰にも知られずにお金が借りられるということを決め手にアイフルにした。実際に申し込んでから振り込まれるまでがスピーディーだったし、職場への電話もなかったので安心した。(40代女性)

レイク

| 金利(実質年率) | 4.5%~18.0% |

| 最高限度額 | 500万円 |

| 審査時間 | 最短15秒 |

| 即日融資 | ◯ |

| 無利息期間 | 365日・60日※契約額等により変動 |

| 遅延利率(年率) | 20.0% |

| 返済方式 | 残高スライドリボ・元利定額リボ |

| 申込年齢制限 | 20~70歳 |

| 公式サイト | 公式サイトから申し込む |

レイクの強み

新生フィナンシャル株式会社が提供する「レイク」の強みは、何と言っても他社より大幅に長い無利息期間がある点です。

レイクは以前から無利息期間が長い消費者金融として知られており、借り入れ金額等の条件を満たすと60日の無利息期間が適用されていました。しかし現在はなんと「365日間」という、超長期での無利息期間を提供しています。

1年の無利息期間が適用される条件は次のとおりです。

- 今までレイクを利用したことがない新規契約者である

- Webから申し込む

- 収入証明書を提出する

- 契約額が50万円以上である

新規契約者・Web申込みが適用されるのは問題ないとして、重要なのは収入証明の提出と、契約額50万円以上という条件です。まずレイクは収入証明書がなくても申し込み可能ですが、無利息365日を適用したい場合は収入証明書の提出が必須となっています。

契約額に関しては、審査により「最大50万円(以上)を借り入れ可能額と設定された場合」に適用されるため、初回から50万円借りる必要はなく、1万円の借り入れでも問題ありません。

ちなみに、以上2つの条件を満たせなくても無利息期間は60日間与えられ、他社の2倍の期間があるため良心的です。ただし無利息期間のスタートは「契約日の翌日から」であり、契約しただけで借りずに放置すると無駄になる点には注意が必要です。

レイク利用者の口コミまとめ

友人が結婚するということで、ご祝儀を用意するためにレイクからお金を借りることにした。そこまで大きな金額ではなかったが、少額でも問題なく借りられるのは良かった。金利は高めだと思うが、申し込みから借り入れまでの早さは銀行が真似できないとも思う。(20代男性)

とにかく急いでいたので審査が早いカードローンをネットで探していたところ、レイクを見つけてすぐに申し込んだ。手続きは分かりやすくスムーズに進んだし、無事にお金が振り込まれたので言うことはない。返済中もこちらの問い合わせにすぐ対応してくれたのは良かった。(50代女性)

とにかくお金がかかると思っていた新生活の準備で、予想通り金欠になってしまったので、無利息期間が長いレイクに申し込んだ。申し込み手続きは何も問題なく進んだし、振込までもとても早かった。これから初めて消費者金融を利用するという人におすすめできる。(20代男性)

SMBCモビット

| 金利(実質年率) | 3.0%~18.0% |

| 最高限度額 | 800万円 |

| 審査時間 | 最短15分 |

| 即日融資 | ◯ |

| 無利息期間 | なし |

| 遅延利率(年率) | 20.0% |

| 返済方式 | 借入後残高スライド元利定額 |

| 申込年齢制限 | 20~74歳 |

| 公式サイト | 公式サイトから申し込む |

SMBCモビットの強み

三井住友カード株式会社が提供する「SMBCモビット」は、最大800万円まで借りられるうえに、審査時間が最短15分で完了するカードローンを提供しています。最低金利も「3.0%」と、今回紹介しているカードローンの中で2番目に低く、ローコストです。

SMBCモビットの強みの一つが、三井住友グループという圧倒的な安心感・信頼を提供すること、そして郵送物なしの契約により高い秘匿性・プライバシーを実現している点です。契約に伴う郵送物の送付はなく、電話連絡による在籍確認も原則実施されません。

SMBCモビットがアルバイトにおすすめできる理由の一つが、当ローンの年齢制限が20〜74歳と幅広い年齢に設定されている点です。大学生・新卒の新入社員はもちろん、高齢になり退職してからアルバイトで生計を立てているような方でも申し込めます。

SMBCモビット利用者の口コミまとめ

正規の社員ではなかった頃にお金の必要が生じて銀行のカードローンに申し込んだが、収入または信用の問題で審査に通らなかったので、大手の銀行グループだから安心だ、と友人に教えてもらったモビットに申し込んだ。結果的にすぐ借りることができ安心した。(50代女性)

とにかく審査が通りやすいカードローンを探していたところ、モビットにたどり着いた。本当に通りやすいかどうか疑問だったが実際に審査は優しく、気になるところもすぐに解決してくれたので安心できた。(40代男性)

お金に困っていたころに利用したことがあり、本当に申し込んでから振り込まれるまでが早かったことを覚えている。もともと消費者金融は銀行よりも高金利だという印象だったが、モビットが大手銀行グループであったため信頼性は高く、安心できた。(50代男性)

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

カードローンの審査でチェックされるポイント

次はカードローンの審査でチェックされる4つのポイントについて、それぞれ解説していきます。

他社からの借入状況をチェックされる

1つ目のポイントは、他社からの借入状況です。ローン会社は審査時に、「CIC」や「JICC」といった信用情報機関に記録されている記録を参照し、他社からの借入金額や返済状況などをチェックします。

チェック基準はローン会社により異なりますが、申し込み時点で他社からの借り入れが発生している件数が多いほど、今後の返済に無理が生じやすいとみられ、審査に落ちやすいです。

数だけではなく、金額も重要です。申し込み時点で、他社からの借入金額が収入の3分の1を下回っている必要があります。これを総量規制といい、すでにボーダーラインに達している場合は審査に通りません。

ローン会社が総量規制で弾く理由は、カードローンが貸金業法の対象であり、正規の業者は法律を遵守する義務があるからです。総量規制を超えて貸すと会社側が法律違反となり営業停止になるリスクもあるため、この点で融通を効かせてくれることはまずありません。

信用情報(クレジットヒストリー)をチェックされる

2つ目のポイントは、信用情報(クレジットヒストリー)です。クレジットヒストリーは過去のクレジットカードやローン等の利用履歴のことであり、審査で返済能力を測るために用いられます。

過去に何度も返済を延滞している人、また申込み時点で未返済がある人は審査で不利になります。これにはクレジットカードや各種ローンだけでなく、機種代金を含む携帯電話料金の支払いや、分割が可能な後払いサービス(BNPL)の延滞なども含まれます。

特に、過去に3ヶ月以上の延滞をした人、また債務整理の経験がある人は信用情報に「異動」が記録され事実上のブラックリスト入りとなるため、ほとんどの信用審査に通らなくなります。

申込み内容の正確性をチェックされる

カードローンの審査では、申込者が申告した内容(職場・職業・年収・勤続年数など)が本当に正しいかどうかがチェックされます。必要に応じて職場に在籍確認を行い、申込者が本当にその職場で働いているかどうか確認します。

カードローンの申込者が、申し込み時の内容を「絶対に間違わないようにすべき」なのはこの正確性チェックがあるためです。間違っていた場合は「正しいものに直す」チャンスはなく、虚偽申告だと判断されて審査落ちします。

一度虚偽申告と認定されると、今後二度と同じ消費者金融に申し込めなくなる(審査に通らなくなる)可能性があります。一度審査に通っても、後で虚偽申告がばれて強制解約・一括請求になることもあるため注意しましょう。

在籍確認が行われる

最後に挙げるポイントは、在籍確認です。これは貸金業法における「返済能力調査」の一環であり、ローン会社は勤務実態を必ず確認する義務があります。

これが行われるもう一つの理由は、申込者の虚偽による職場や年収の申告を避けるためです。返済能力を偽るために「一流企業で正社員として働いている」という嘘をついても、調査によって虚偽申告であることがばれ、即審査落ちとなります。

従来はローン会社の担当者が申込者の職場に個人名で電話連絡を行う方法が一般的でしたが、現在は大手を中心に、電話連絡なしで在籍確認できるケースが増えています。

電話連絡が減少している理由は、電話をかけなくても書類や信用情報で確認できるのと、企業側が個人情報保護を理由に、本人在籍の有無にかかわらず回答を拒否するケースが増えたことなどが関係しています。

ただし「電話連絡を原則実施しない」としているカードローンでも、他の方法で在籍確認ができない場合など、申込者の許諾を取ってから実施することがあります。

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

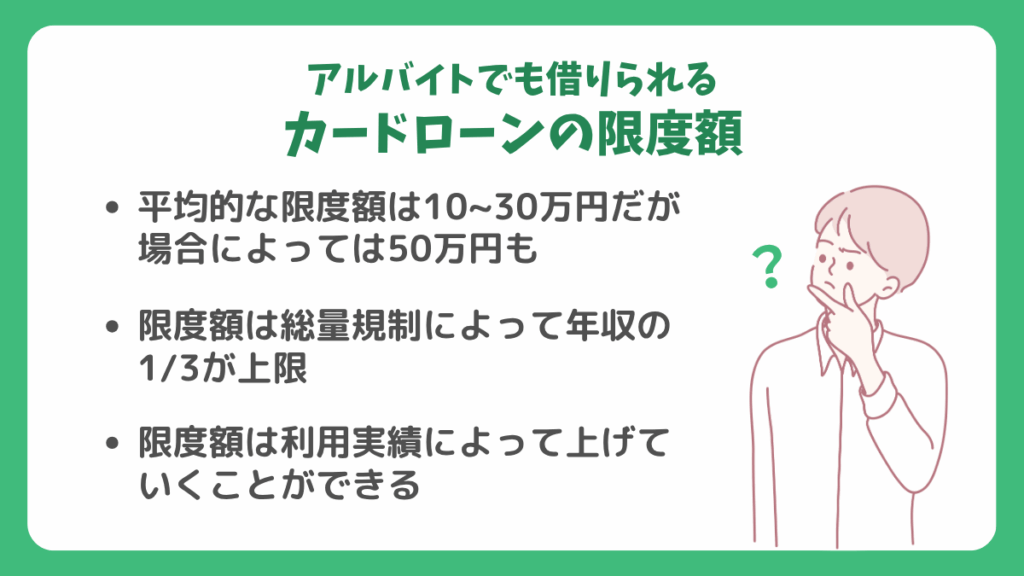

アルバイトでも借りられるカードローンの限度額

次はアルバイトでも借りられるカードローンの限度額について、3つの点を解説していきます。

平均的な限度額は10~30万円だが場合によっては50万円も

カードローンの限度額は年収や職業によって変わりますが、一般的なアルバイト・パート職が初回で借りられる金額は10〜30万円、多くても50万円が限度とされています。個々の制約によってはもっと少なくなります。

たとえば扶養範囲内で働いている人は借りられても最大30万円程度ですが、実際はそこまで借りられることは少ないです。短時間バイトのみで月収が数万円程度の学生や主婦などはさらに、限度額が多くて10〜20万円と少なくなっていくでしょう。

アルバイト・パート職でも多めに借りられる人に共通している点として、単に勤務時間が長く給料が多いだけでなく、勤続年数が長い点が挙げられます。勤続年数が長いと、今後も同じ給料を安定的に得られる可能性が高いとみなされるからです。

限度額は総量規制によって年収の1/3が上限

カードローンの審査において、申込者の職業や年収、信用状態よりも優先度が高いボーダーラインがあり、それが「総量規制」です。総量規制とは日本の貸金業法において、借り入れできる金額が「年収の3分の1」に制限されているルールのことです。

この総量規制を「超えると」借りられなくなるのではなく、ローン会社の判断により、申込者の総借入金額が総量規制を超えないような範囲でストップをかけます。要するに他社借り入れが多すぎて総量規制ギリギリだと「審査落ち」します。

たとえば、他社から190万円を借りている年収300万円の人は「まだ10万円借りられる」ことにはなりません。ローン会社は多額の他社借入分を把握した時点で、審査に通さない可能性の方が高いです。

総量規制が適用にならない例外もありますが、それはカードローンではなく、返済負担を減らす目的の「借り換え(おまとめローン)」です。

また銀行のローンも総量規制の範囲外ですが、審査基準は消費者金融よりも厳しいですし、実際は銀行も年収の3分の1以上は貸してくれないケースが多いです。

限度額は利用実績によって上げていくことができる

たとえカードローンの初回限度額が小さくても、返済という実績を積み重ねれば増やすことは可能です。要するに借りた分を何度もきちんと返していけば、やがて借りられる分が増えていきます。

誤解しやすい点として、クレジットカードとは異なり、実績を積むにはその都度借りた分を全額返済する必要があるという点です。返済途中だったり、一度でも返済に遅れているような状況ではまず上がりません。

増額できるタイミングは利用状況により異なりますが、利用を開始してから半年から1年程度で、ローン会社から増額・借り入れの案内が電話やメールで届くことがあります。また、利用者からの増額申請で上げてくれることもあります。

ただし増額できても、限度額の上限が総量規制の範囲内であることは変わりません。また増額の可否判断に伴い必ず審査が行われるため、他社借り入れ分、扶養家族の増加などの理由で、限度額が下げられる可能性もあります。

限度額の増減を判断する審査基準はコレ

ローン会社は限度額を増減できるかどうかを判断する基準を公表していませんが、次のような要素が重要だとされています。

- 自社ローンにおいて少なくとも半年以上の返済実績(無延滞)があるか?

- 他社ローンにおいて返済に延滞がみられないか?

- 安定的な年収が維持(または増加)されているか?

- 自社・他社からの借入額合計が総量規制の範囲内か?

何よりも重要なのは、増額対象のローン商品で過去に返済延滞がないことです。一度でも延滞があると増額申請に通らない可能性があります。また他社借り入れ分の延滞も審査(信用)に響きます。

収入の安定性も重要で、以前と同じまたはそれ以上の年収を維持し、勤続年数を積み重ねる必要があります。年収が高くても転職しており、勤続年数が短い場合は増額申請に通らない可能性が高いです。

これらの基準をクリアして初めて審査に通り、限度額の増額が可能となります。カードローンは初回の申込時に審査に通れば良いと考えている方は多いですが、増額申請にもリスクがあるということを覚えておきましょう。

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

アルバイトがカードローン審査に落ちる主な原因

次はアルバイト職がカードローン審査に落ちる主な4つの原因について解説します。

「収入が不安定」もしくは「勤務期間が短い」

アルバイト職がカードローン審査に落ちる原因の1つ目は、ローン会社に収入が不安定だと判断されてしまうケースです。この「不安定」とは、単に収入額そのものよりも「将来性(継続性)がない」と判断されている可能性が高いです。

たとえば、年収が100万円で勤続年数が3年の人よりも、年収が150万円で勤続年数が半年の人の方が、審査に落ちる可能性は高いです。勤続年数が短いため「今後の返済が担保されていない」と判断されてしまうのです。

解決方法はただ一つ、同じ職場で働き続けて勤続年数を増やすことです。転職した場合もすぐに申し込むのではなく、少なくとも半年そこで働き続けてから申し込むことをおすすめします。

借入件数や借入総額が多い

アルバイトの場合、カードローンへの申込み時点で他社からの借り入れ件数・総額が多いと審査に落ちやすいです。理由はローン会社から生活に困っている、返済能力が不足していると判断されやすいためです。

ちなみに他社からの借り入れに関しては、単に「申し込んだだけ」でも審査に不利になる可能性があります。カードローン等への申し込み記録は信用情報機関に半年間記録されるため、特に短期間での複数申込みは避けるべきです。

多くの人がやってしまいがちな行為として、3つ以上のカードローンに同時申し込みする行為が挙げられます。滑り止めのつもりかもしれませんが、審査通過度を下げるだけです。可能なら半年〜1年以上間隔を開けてから申し込みしましょう。

在籍確認が取れない

カードローンでは職業にかかわらず、何らかの理由で在籍確認が取れない場合は審査に落ちます。在籍確認は職場への電話連絡や書類の確認により行われますが、当然ながら「申告された職場での勤務が証明できない」人にローン会社は融資を行いません。

すでに解説した通り、大手のカードローンを中心に「電話連絡」による在籍確認を実施しないところは増えています。ただし審査から在籍確認自体がなくなるわけではないため、虚偽の勤務先を申告するのは絶対に避けるべきです。

過去の延滞などで信用情報に傷がある

過去にカードローンの返済で延滞したことがある人は審査に落ちやすいです。これは延滞した時点でその事実が信用情報機関に記録されるためであり、審査時にローン会社が記録を参照して「貸し倒れリスクがある」と判断します。

特に、1〜2回程度ではない常習的な延滞、2〜3ヶ月以上の延滞がある人はすでに「信用ブラック」となっていることが原因で審査落ちしている可能性が高いです。

一般的には「ブラックリスト入り」とも言われますが、これは信用情報機関の借り入れ記録に「異動」などの事故情報が記録されることを指します。

自分が信用ブラックかどうか知りたい場合は、信用情報機関に開示請求を行いましょう。開示請求は専用アプリから申し込み可能で、CIC・JICCどちらも料金の支払い・マイナンバーカードの提出を行えば、誰でも自分の信用情報を確認できます。

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

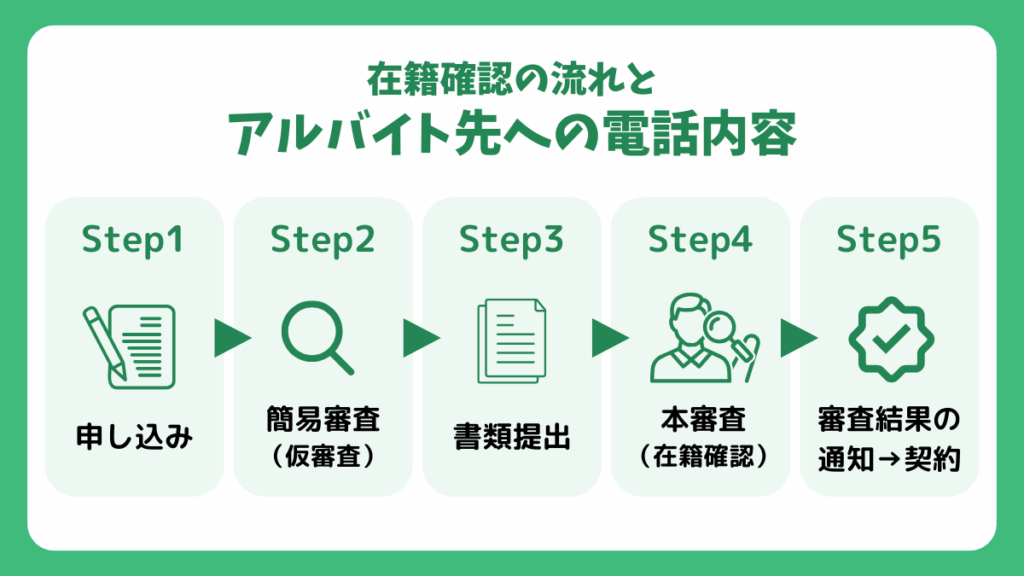

在籍確認の流れとアルバイト先への電話内容

次はカードローン審査における在籍確認の流れと、アルバイト先への電話連絡について解説していきます。

在籍確認のタイミングと実際の流れ

カードローン審査の在籍確認は、基本的に次から解説する5つのステップで行います。

申し込み

まずは、公式サイトやスマホアプリから申し込みを行います。カードローンによっては電話・郵送でも受け付けており、公式サイトに手順や必要書類が記載されています。

申し込みフォームに進んだら、次は氏名・住所・勤務先・年収などの個人情報を入力しましょう。フォームに「必須」と記載されている部分は必ず正確に入力し、審査落ちの原因となる入力ミスや誤りがないように注意してください。

簡易審査(仮審査)

申し込み手続きが完了したら、次は簡易審査(仮審査)へと移行します。この段階では、申告情報のチェックと、事実確認のための照会が行われます。同時に、他社からの過去・現在の借入状況や返済履歴も確認し、暫定的な融資可能額が算出されます。

仮審査は自動(AI)で行われるケースが増えており、その場合は数秒から数分で審査結果がアプリまたはメールで通知されます。属性や信用状態などが一定基準に満たない場合はこの段階で審査落ちとなり、本審査に進むことはできません。

書類提出

簡易審査に通過後、本人確認書類や収入証明書類の提出を行います。本人確認書類として有効なのは運転免許証やマイナンバーカード、住民票のコピーです。

ローン会社によっては、それ以外の書類も本人確認書類として提出できます。ただし保険証は別の住所記載書類を組み合わせる必要があったり、パスポートは最新の住所記載欄がないタイプは使用不可であったりと制約があるため、おすすめしません。

ウェブ申し込みの場合、本人確認書類の提出は基本的に電子形式か、「eKYC」といったオンラインの認証システムを用いて本人確認を行います。収入証明は大手を中心に不要としているケースが多いですが、審査状況によっては追加で提出を求められます。

本審査(在籍確認)

必要書類の提出後、本審査が行われます。具体的には、提出された本人書類の確認や在籍確認を行います。電話連絡による在籍確認がある場合は、事前に申込者の承諾を取ったうえで職場に対し個人名で電話をかけます。

審査結果の通知→契約

本審査が終了したら、審査結果がメール・電話・アプリ通知などの方法により申込者に通知され、指定した口座にお金が振り込まれ、契約完了となります。無人店舗で契約している場合は、その場で審査合格が伝えられ、すぐに専用ATMでお金が借りられる場合もあります。

在籍確認時の実際の会話イメージはこちら

次はローン会社が具体的にどのように在籍確認を行うのか、会話イメージを2つのケースに分けて紹介します。なおどちらの場合も申込者のプライバシーを守るため、基本的にローン会社は会社名を名乗ることはなく、個人名で電話をかけます。

ケース①:本人が電話に出た場合

- 担当者:「もしもし、田中太郎さんはいらっしゃいますでしょうか?」

- 申込者:「はい、私が田中です。」

- 担当者:「恐れ入ります、私は佐藤と申します。本日は在籍確認のためにお電話させていただきました。」

- 申込者:「はい」

- 担当者:「確認が取れましたのでこちらで完了とさせていただきます。お忙しいところお時間をいただきありがとうございました」

- 申込者:「ありがとうございました」

ケース②:同僚・上司が電話を取った場合

- 担当者:「もしもし、田中太郎さんはいらっしゃいますでしょうか?」

- 社員:「田中は現在席を外しております。用件をお伝えしますか?」

- 担当者:「いえ、また後ほどかけ直させていただきます」

次のようなケースもあります。

- 担当者:「もしもし、田中太郎さんはいらっしゃいますでしょうか?」

- 社員:「失礼ですが、どちら様でしょうか?」

- 担当者:「私、佐藤と申します。」

- 社員:「佐藤様、どのようなご要件でしょうか?」

- 担当者:「田中太郎さんはいらっしゃいますでしょうか?」

- 社員:「申し訳ございませんが、個人情報に関わることは回答いたしかねます」

後者は会社側が個人情報保護を優先した対応をしているケースです。この場合、在籍確認が失敗したと判断される場合は、担当者が後日かけなおすか、または別の方法での在籍確認に切り替わります。

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

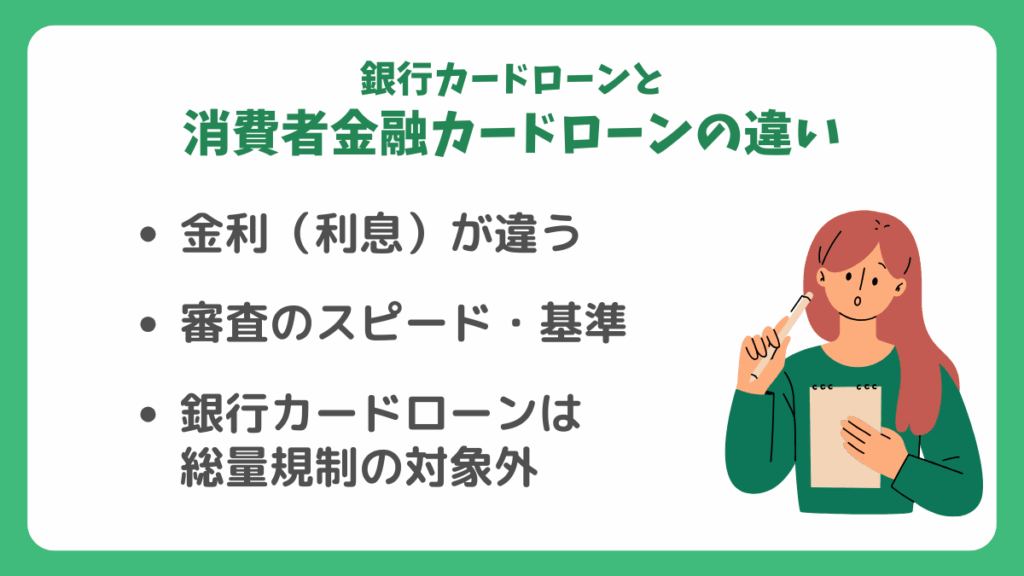

銀行カードローンと消費者金融カードローンの違い

次は銀行カードローンと消費者金融カードローンの違いについて、4つの点を解説します。

金利(利息)が違う

銀行が提供するカードローンは、一般的に消費者金融が提供するカードローンよりも大幅に低金利です。次の表をご覧ください。

| 平均下限金利 | 平均上限金利 | 上限金利適用時の総返済額 (30万円) | |

|---|---|---|---|

| 消費者金融 | 3.0~4.5% | 17.8~18.0% | 313,500円 |

| 銀行 | 1.3~2.0% | 13.8~15.0% | 311,250円 |

この通り、銀行カードローンの金利は消費者金融よりも低く、初回借り入れにも3%程度の差が出ます。たとえば30万円を3ヶ月借り入れる場合、消費者金融(18%)よりも銀行(15%)の方が、総返済額が2,250円安くなります。

審査のスピード・基準が違う

一般的に消費者金融のカードローンは銀行カードローンよりも大幅に審査時間が短いです。銀行は早くても翌営業日、遅いときは2週間ほど審査に時間を要します。参考までに、大手消費者金融の審査時間をご覧ください。

| 消費者金融 | 最短審査時間 |

|---|---|

| プロミス | 最短3分 |

| アコム | 最短20分 |

| アイフル | 最短18分 |

| レイク | 最短15秒 |

| SMBCモビット | 最短15分 |

| 楽天銀行 | 当日 |

| みずほ銀行 | 当日 |

| 三井住友銀行 | 当日 |

この通り、消費者金融はどこも20分以内を最短審査時間としているのに対し、銀行は早くても当日となっています。

消費者金融がここまで早く審査を完了できるのは、審査基準が銀行ほど厳格でないこと、また審査を自動化していることなどが理由として挙げられます。これは明確な「金利」とのトレードオフ要素ですが、早さを重視する方は消費者金融の利用をおすすめします。

銀行カードローンは総量規制の対象外

消費者金融カードローンは貸金業法で取り締まられていますが、銀行カードローンは貸金業法の対象外です。そのため消費者金融で制限されている総量規制(借りられるのは年収の3分の1まで)という制限も、銀行カードローンにはありません。

ただし、すでに総量規制ギリギリの人は銀行カードローンに申し込めばお金を借りられる、ということではありません。銀行は消費者金融よりも厳しい基準で審査を行い、より詳細に申込者の返済能力を調査するからです。

結果的に、銀行で借りられるのも「年収の3分の1程度である」というケースが多いです。よって「消費者金融の審査に落ちたから」という理由で、銀行カードローンに再申し込みするのはおすすめしません。

無利息サービスがあるのは消費者金融のみ

多くの消費者金融カードローンでは、借り入れから一定期間は利息が発生しない「無利息期間」を設けていますが、銀行には同様のサービスがありません。そのため借り入れてから確実に短期で返せる方は、消費者金融を利用することをおすすめします。

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

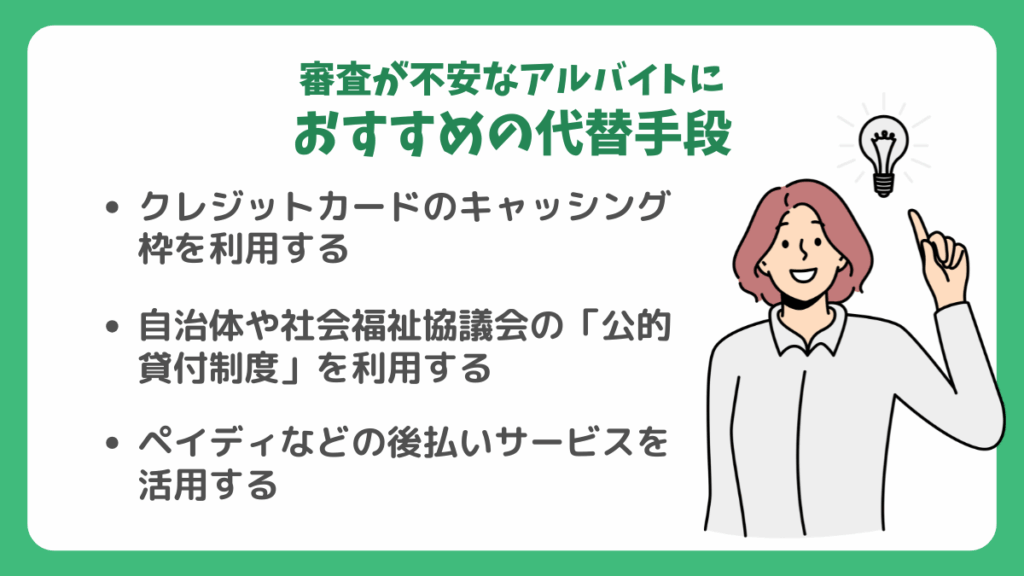

審査が不安なアルバイトにおすすめの代替手段

次はカードローンの審査が不安なアルバイト職の方におすすめできる、4つの代替手段についてそれぞれ解説していきます。

クレジットカードのキャッシング枠を利用する

カードローンの審査に通るかどうか不安な方の中で、すでにクレジットカードを持っている方は、キャッシング機能を利用することで、カードローンと同様にお金を借りられます。

この方法なら、本人確認書類や収入証明を用意したり、審査完了や振り込まれるまでやきもきした時間を過ごす必要もありません。

ただしクレジットカードでキャッシングできるのは、ショッピング枠とは別にキャッシング枠が設けられている人のみです。ショッピング枠しかない人や、そもそもクレジットカードを止められている人はキャッシングを利用できません。

自治体や社会福祉協議会の「公的貸付制度」を利用する

カードローンの審査が不安な場合、民間のローン会社ではなく公的な貸付制度を頼るという方法もあります。一例として、次の制度が挙げられます。

- 教育支援資金:低所得世帯向けに月額最大6.5万円を融資

- 求職者支援資金融資:職業訓練中・訓練予定の人を対象に当面の生活費を融資

- 母子父子寡婦福祉資金貸付金制度:子どもが20歳未満の母子・父子家庭に生活費や教育費を貸付

- 不動産担保型生活資金:65歳以上を対象に不動産を担保として評価額の約7割を融資

上記の公的制度はどれも「お金に困っている」だけでは適用されにくい制度ですが、逆に「教育資金がない」とか「子どもを養うお金がない」など、ピンポイントで急を要する場面においてはフル活用できるものです。

また、身体的・精神的な理由で仕事ができず、生活費を一切稼ぐことができない状況にいる方は、生活保護も検討しましょう。

ペイディなどの後払いサービスを活用する

カードローンの審査が不安な方は、信用審査がなくても後払いできるサービス(BNPL)を利用することができます。国内では以下のようなサービスがあります。

- atone(アトネ)

- Paidy(ペイディ)

- バンドルカード・ポチッとチャージ

- メルペイあと払い

上記のサービスはすべて、QR決済やプリペイドカード方式により実店舗で利用できるため便利です。支払いもクレジットカードと同じく、1ヶ月の利用分を翌月末までに所定の方法(口座振替・コンビニ払い等)で支払うことになります。

注意点としては、確かに信用審査はないものの、延滞するとクレジットカードやカードローンのようにサービスが制限されたり、使えなくなるという点です。また一部のサービスを除き分割払いはできないため、支払い負担が増える点も注意が必要です。

メルカリやセカストで不要品を売却する

どうしても急ぎで資金調達したいなら、不用品の売却も検討しましょう。不用品を店が買い取ってくれる、または他人に売却できるネットサービス・店舗の例は以下のとおりです。

- メルカリ

- Yahoo!オークション

- Yahoo!フリマ

- ラクマ

- セカンドストリート(実店舗あり)

- ブックオフ(実店舗あり)

- cashari(リースバック)

- 質屋の「質預かり」

不用品の売却は、店舗・サービスが独自に商品を査定して買い取る質屋タイプと、自分で価格を決めて出品するフリマタイプ、また出品した商品を別のユーザーが値付けし落札するオークションタイプなどがあります。

もっとも早く不用品を現金化できるのは質屋タイプの店舗・サービスであり、不用品を店舗に持って行けばその場で査定するので、すぐに現金を受け取れます。ただし品物によっては相場より安く買い取られる点には注意が必要です。

時間に余裕がある場合は、フリマサービスやオークションサービスを利用してみましょう。取引が成立するまで時間がかかりますが、価格の基準が中古の相場価格なので、買取サービスより高く買ってくれる可能性があります。

もし不用品を手放したくないなら、所有権だけを移転するリースバック方式で現金化できる「cashari(カシャリ)」や、各地の質屋が行っている、質流れさせずに預けるだけで現金化できる「質預かり」という選択肢もあります。

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

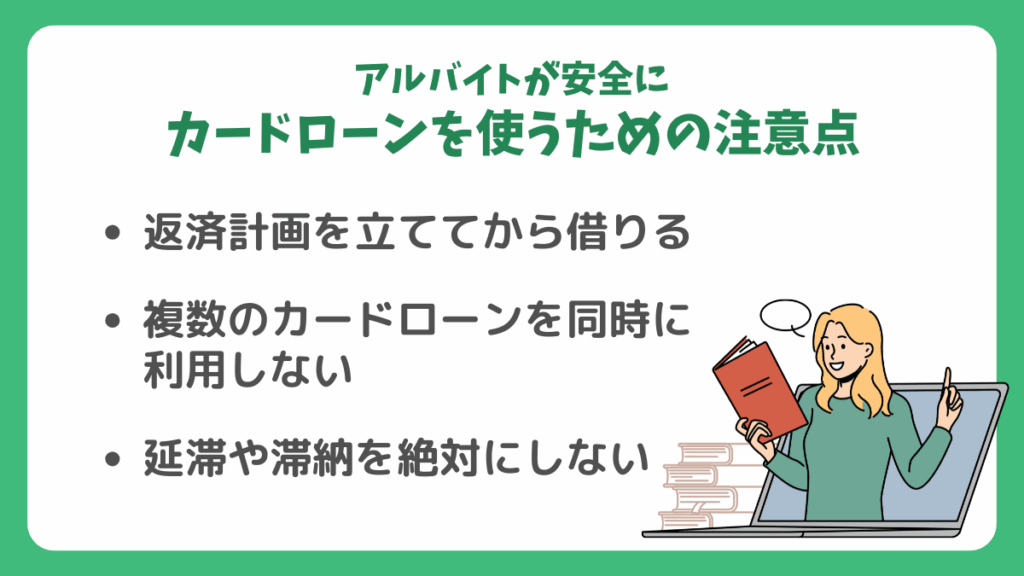

アルバイトが安全にカードローンを使うための注意点

最後に、アルバイトが安全にカードローンを使うために重要な、4つの注意点について解説します。

返済計画を立ててから借りる

アルバイト職(非正規雇用者)の場合、シフトの変動や仕事の有無により、正社員(正規雇用者)よりも給料が不安定になる可能性が高いです。そのため余裕のある返済計画を事前に設計しておかないと、返済が滞る可能性があります。

特に注意したいのが、収入が不安定な人はローンを返済するためにお金を借りる「自転車操業」状態に陥りやすいという点です。お金が不足するたびにカードローンを利用していれば、気付かないうちに返済額が返済能力を超える範囲まで膨らんでしまいます。

これを避けるためには、必要なとき以外はカードローンを利用しないこと、また将来分の利息をカットするために、月々の返済額を高めにすることなどが対処法として挙げられます。

複数のカードローンを同時に利用しない

アルバイトでも複数のカードローン審査に通ることがありますが、必要に迫られていない限り、カードローンの同時利用は避けるべきです。なぜなら借入先が増えるだけ返済負担も倍増し、自転車操業になる可能性が高くなるからです。

また、複数社への申し込みは別の信用審査に悪影響を及ぼす可能性があります。すぐにお金が必要でも滑り止めを設けず、まずは1社のみ申し込んで様子を見ることをおすすめします。

延滞や滞納を絶対にしない

アルバイトでカードローンを利用するなら、返済に遅れないことは鉄則です。なぜなら1日延滞しただけで信用情報に傷が付き、今後の利用が制限されたり、他社の信用審査にも通らなくなることがあるからです。

支払い忘れを防止するためには、返済日を覚えていなくても支払いが自動的に完了する「口座振替」を支払い方法に設定しましょう。失念による延滞リスクを避けたいなら、口座振替またはそれに類する返済方法がないカードローンを選ぶのは避けるべきです。

他人名義や家族のカードを使わない

これはアルバイトに限ったことではありませんが、自分以外の他人名義のカードローンでお金を借りたり、クレジットカードを使ってはいけません。これには、親や友人などからカードローンの専用カードやクレジットカードを借りて利用することも含まれます。

もし他人のカードを使ってしまった場合、カード会社の規約違反となり利用停止・強制解約になるだけでなく、許可を取っていても刑事責任に問われる可能性があります。友人だけでなく家族や同僚から借りて使うのも、絶対に避けましょう。

\最短3分融資!電話なし&30日間無利息/

レイクは職場や家族に内緒にしたい方や少しでも利息を抑えたい方におすすめのカードローンです。

✅ 在籍確認の電話なし

✅ 初めての方は初回借入日の翌日から30日間利息が0円

✅ 融資スピード業界No.1

まとめ

今回解説したとおり、収入が不安定とみなされやすいアルバイトでも、カードローンで即日お金を借りることができます。

ただもっとも重要なのは借りた後「どう返済するか」なので、必ず返済計画を立ててから申し込むようにしましょう。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。