他社借入がバレるのではないかと不安に感じ、借入を迷っている人は多いはずです。

家族や職場に知られる可能性や、申告しなければ分からないのではないかと考える場面もあります。

借入状況はどのように確認され、何がリスクになるのでしょうか。

審査や信用情報の仕組みを整理すれば、取るべき行動が見えてきます。

目次

他社借入は金融機関に必ずバレる

申込者が申告しなくても、他社借入は金融機関に必ず把握される情報です。

借入状況を隠すことはできず、虚偽の申告をすると審査上の不利につながります。

この章では「他社借入とは何か」「なぜ隠すと問題になるのか」という前提知識を整理します。

他社借入とは

他社借入とは、現在申込をしている金融機関以外から借りているお金のことを指します。

金融機関は返済能力を判断するため、申込者がどこから、いくら借りているかを確認します。

まず、他社借入に含まれる債務は以下のとおりです。

【他社借入に含まれる主な債務】

- 消費者金融カードローン

- 銀行カードローン

- クレジットカードのキャッシング

- 後払いサービスの分割・立替払い残高

一方、次のような債務は原則として他社借入には含まれません。

【他社借入に含まれない主な債務】

- 住宅ローン

- 自動車ローン

- 奨学金

- クレジットカードのショッピング一括払い

これは、貸金業法の総量規制が「貸金業者からの借入」を対象としているためです。

他社借入を隠すと虚偽申告になる

他社借入を正しく申告しない場合、虚偽申告と判断される可能性があります。

金融機関は申込内容を信用情報機関に登録された情報と照合するため、申告と実際の借入状況が違っていれば事実と異なる申告と見なされます。

この判断において、故意かどうかは基本的に考慮されません。

たとえば、借入額を少なく書いた場合や、件数を勘違いしていた場合、後払い残高を借入だと認識していなかった場合でも、結果として虚偽申告になります。

信用情報にはカードローンやキャッシング、立替払い残高などが記録されているため、申告漏れはすぐに分かります。

最短15分の爆速審査で即日融資も叶う

スピード特化型!

「SMBCモビット」

【おすすめポイント】

⭐️最短15分審査で即日融資が可能

(申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

⭐️WEB完結なら電話連絡・郵送物なし

⭐️返済でVポイントが貯まって使える

他社借入が金融機関にバレる理由

他社借入が金融機関に把握されるのは、個人の借入情報が第三者機関で管理・照会される仕組みがあるためです。

この章では、信用情報機関の役割をはじめ、金融機関と保証会社間で実施されている情報の連携について整理していきます。

信用情報機関(JICC・CIC・KSC)で照会される

申込みの際に信用情報が確認されることにより、他社借入は金融機関にバレる仕組みとなっています。

信用情報機関では、カードローンやクレジットの契約状況、借入残高などが記録されています。

審査では、申込内容と信用情報に登録されたデータを突き合わせて確認します。

そのため、他社借入を申告しなくても、実際の借入状況は審査の段階で分かります。

借入を正確に把握しないまま申込むと、記載漏れや誤認が起きやすくなります。

不安がある場合は、事前に信用情報を確認しておくことで、不要な申込みを避けやすくなります。

金融機関や保証会社でデータが共有されている

金融機関が行う審査では、信用情報機関に限らず、金融機関と保証会社の間でも情報が共有される仕組みになっています。

特に銀行カードローンでは、消費者金融や信販会社が保証会社として審査に関わるケースが一般的です。

この場合、申込情報や審査結果、契約状況などが保証会社と銀行の間で確認されます。

そのため、過去に同じ保証会社が関与したローンの情報があれば、別の金融機関に申し込んだ際でも借入状況を把握される可能性があります。

最短15分の爆速審査で即日融資も叶う

スピード特化型!

「SMBCモビット」

【おすすめポイント】

⭐️最短15分審査で即日融資が可能

(申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

⭐️WEB完結なら電話連絡・郵送物なし

⭐️返済でVポイントが貯まって使える

他社借入の嘘がバレるとどうなる?

【他社借入の嘘が発覚した場合に起こり得る主な結果】

- 審査に落ちる

- ブラックリストに載る

- 規約違反で一括返済・差し押さえとなる可能性も

他社借入について事実と異なる申告をすると、審査結果だけでなく、その後の契約関係にも影響が及ぶ可能性があります。

金融機関は信用情報をもとに申込内容を確認しているため、嘘や申告漏れは信用問題として扱われやすい点が特徴です。

審査に落ちる

他社借入に関して申告で嘘をついた場合、当然ですが審査に通過しにくくなります。

金融機関は審査の際、信用情報機関へ照会を行い、申込内容に嘘が無いか借入状況を確認します。

そのため、嘘の申告をしても、実際の情報との差は必ずバレます。

この場合、問題になるのは借入の多さだけではありません。

申告内容に誤りがあると、返済能力以前に申込情報の信頼性が低いと判断されることがあります。

金融機関にとって、正確な申告ができるかどうかは重要な審査項目です。

その結果、収入や借入状況に大きな問題がなくても、虚偽申告が理由で審査に通らないケースがあります。

ブラックリストに載る

一般に使われる「ブラックリストに載る」という言い方は正式な用語ではなく、信用情報機関に事故情報が登録されている状態を指す通称です。

他社借入について虚偽の申告をしたという事実だけで、直ちに事故情報が登録されると定められているわけではありません。

しかし、虚偽申告をきっかけに契約違反が発生したり、返済が滞ったりした場合には、延滞や債務整理などの事実が信用情報に記録されることがあります。

こうした情報が登録されると、一定期間にわたり、クレジットカードや各種ローンの新規申込み、更新時の審査で不利に扱われる状況が生じます。

規約違反で一括返済・差し押さえとなる可能性も

他社借入について虚偽の申告をした場合、契約後に発覚すると規約違反として扱われる可能性があります。

多くのローン契約では、申込内容に虚偽があった場合、契約の解除や期限の利益の喪失が定められています。

その結果、残っている借入金の一括返済を求められることがあります。

さらに、一括返済に応じられず延滞が続いた場合、法的手続きに進み、最終的に財産の差し押さえに至る可能性もあります。

最短15分の爆速審査で即日融資も叶う

スピード特化型!

「SMBCモビット」

【おすすめポイント】

⭐️最短15分審査で即日融資が可能

(申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

⭐️WEB完結なら電話連絡・郵送物なし

⭐️返済でVポイントが貯まって使える

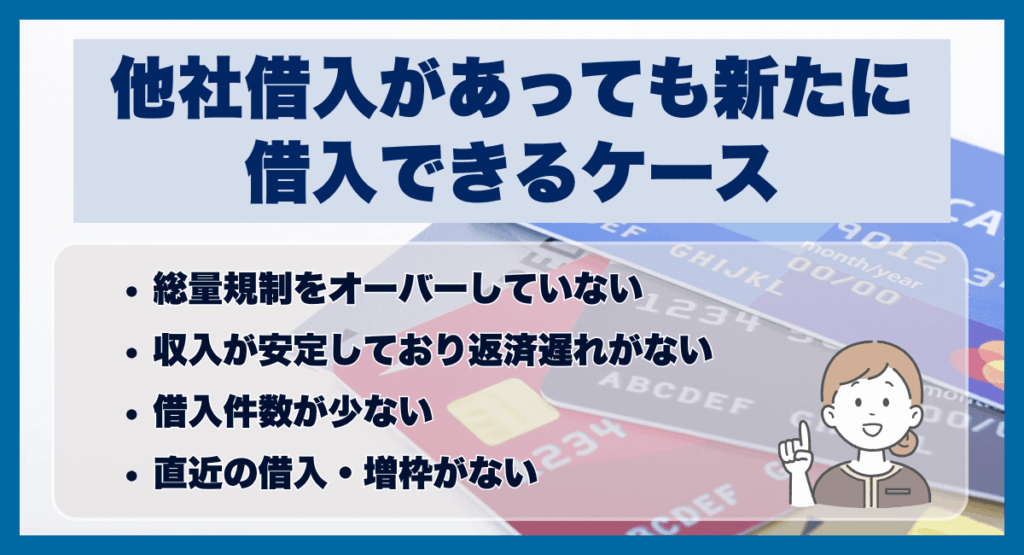

他社借入があっても新たに借入できるケース

【他社借入があっても借入できる主なケース】

- 総量規制をオーバーしていない

- 収入が安定しており返済遅れがない

- 借入件数が少ない

- 直近の借入・増枠がない

他社借入があるからといって、必ず新規借入ができないわけではありません。

金融機関は借入額や件数だけでなく、法令の範囲内か、返済状況に問題がないかなどを総合的に判断します。

総量規制をオーバーしていない

新たな借入を検討できるかどうかを判断するうえで、最初に確認すべきなのが総量規制の範囲内かどうかです。

総量規制とは、貸金業者からの借入合計額を年収の3分の1までに制限する制度で、消費者金融やクレジットカードのキャッシングが対象となります。

この基準を超えている場合、制度上、新たな借入は認められません。

審査以前の段階で申込み自体が対象外となります。

一方、借入総額が総量規制の上限に収まっていれば、他社借入があっても審査が行われる余地はあります。

無駄な申込みを避けるためにも、事前に年収と現在の借入残高を整理しておくことが重要です。

収入が安定しており返済遅れがない

継続した収入があり、これまで返済の遅れが発生していない場合は、他社借入があっても審査の対象となる余地があります。

金融機関が重視するのは借入金額の多さだけではなく、毎月の収入が安定しているか、返済を期限どおりに行えているかという点です。

こうした返済状況は信用情報機関に記録されており、延滞や遅延があれば審査時に確認されます。

一方で、借入先が複数あっても、滞りなく返済を続けている実績があれば、返済能力を判断する材料として評価されることがあります。

借入件数が少ない

新規借入の可否を判断する際、借入先の数も重要な確認ポイントになります。

一般に、借入件数が4件を超えると、多重債務と受け取られやすくなり、審査は慎重に進められます。

借入先が増えるほど、返済管理が複雑になり、リスクが高いと判断されやすくなるためです。

一方、借入件数が1〜2件程度であれば、借入残高や返済状況によっては審査対象となる可能性があります。

金融機関は金額だけでなく、借入先の分散状況も含めて確認します。

不要な借入を整理し、件数を抑えることは、審査評価を見直すうえで有効な対応といえます。

直近の借入・増枠がない

直近で借入や限度額の増枠を行っている場合、さらに新しい借入をするのは難しくなります。

短期間に複数の借入や増枠を行うと、「資金繰りが不安定ではないか」と判断されやすいためです。

信用情報には申込や契約の履歴も記録されており、審査時に確認されます。

ただし、借入や増枠の後でも、一定期間きちんと返済を続けていれば、状況が改善することがあります。

返済実績を積み重ねることで、返済能力があると判断され、新規借入が検討される可能性もあります。

最短15分の爆速審査で即日融資も叶う

スピード特化型!

「SMBCモビット」

【おすすめポイント】

⭐️最短15分審査で即日融資が可能

(申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

⭐️WEB完結なら電話連絡・郵送物なし

⭐️返済でVポイントが貯まって使える

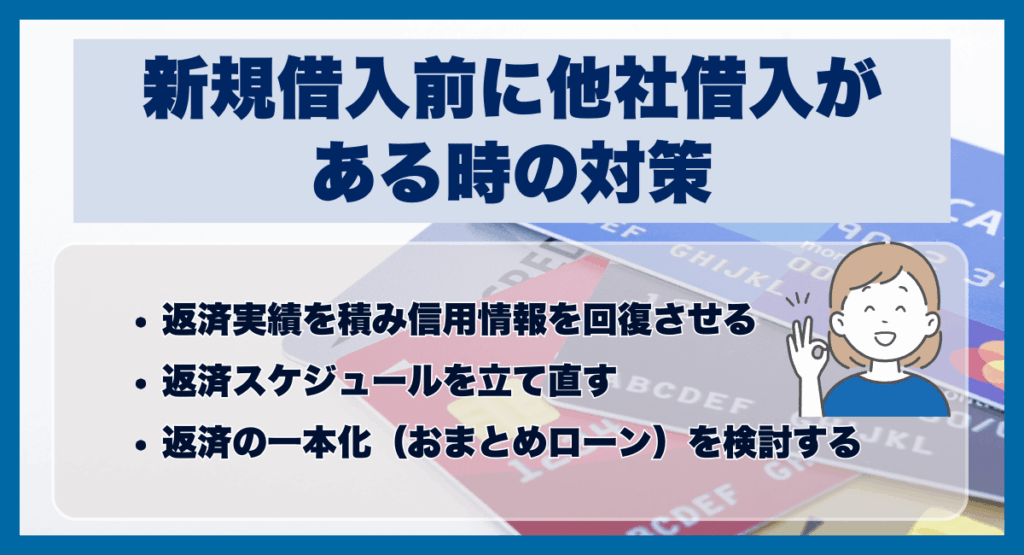

新規借入前に他社借入がある時の対策

【新規借入前に見直したい主な対策】

- 返済実績を積み信用情報を回復させる

- 返済スケジュールを立て直す

- 返済の一本化(おまとめローン)を検討する

他社借入がある状態で新たに借りるには、やみくもに申込むのではなく、事前の対策が重要です。

金融機関は借入額や件数だけでなく、返済状況や管理状態を重視します。

この章では、審査前にできる現実的な対策を整理します。

返済実績を積み信用情報を回復させる

新規借入を目指す際に重要になってくるのが、返済実績を積み重ねて信用情報を回復させることです。

信用情報には、借入残高だけでなく、毎月きちんと返済しているかどうかが記録されています。延滞を解消した後も、その事実は一定期間残ります。

CICでは延滞や債務整理などの異動情報は原則5年間登録され、通常の入金状況は直近24か月分が表示されます。

JICCでも、延滞などの不履行情報は一定期間保存される仕組みです。

この期間中でも、期日どおりの返済を続けることで「現在は問題なく返済できている」という実績を示すことができます。

事前に自分の情報を確認することで、申込のタイミングを判断しやすくなります。

返済スケジュールを立て直す

他社借入がある場合は、返済スケジュールを整理することが欠かせません。

金融機関は、現在の返済負担が収入に見合っているかを重視します。

そのため、まずは安定した収入を確保し、毎月の返済額を無理なく支払える状態に整えることが必要です。

返済計画を立て直す際は、金利の高い借入から優先して返済していく方法が有効です。利息負担を早く減らせるため、総返済額を抑えやすくなります。

また、返済日や金額を把握し、延滞が起きない管理体制を作ることも重要です。

返済が安定すれば、信用情報上の評価も徐々に改善され、次の借入を検討できる土台が整います。

返済の一本化(おまとめローン)を検討する

複数の借入先がある場合は、返済を一本化する方法や借換えを検討する選択肢もあります。

おまとめローンは、複数の借入を一つの契約にまとめる仕組みで、返済先や返済日を整理できる点が特徴です。

返済管理が単純になることで、支払い忘れや延滞のリスクを抑えやすくなります。

条件によっては金利が見直され、毎月の返済額や利息負担が軽減されるケースもあります。

ただし、利用にあたっては審査が行われ、すべての人が利用できるわけではありません。

借入残高や現在の返済状況を整理し、無理のない条件かどうかを確認したうえで判断することが重要です。

返済状況を立て直すための手段として、検討の余地がある方法といえます。

最短15分の爆速審査で即日融資も叶う

スピード特化型!

「SMBCモビット」

【おすすめポイント】

⭐️最短15分審査で即日融資が可能

(申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

⭐️WEB完結なら電話連絡・郵送物なし

⭐️返済でVポイントが貯まって使える

他社借入があっても借りられる消費者金融カードローン4選

他社借入がある場合でも、条件次第で申込みを検討できる消費者金融は存在します。

重要なのは、法令を守った審査体制や返済状況を重視する点です。

この章では、公式情報から確認できる特徴をもとに、代表的な消費者金融カードローンを整理します。

アコム

| 項目 | 内容 |

|---|---|

| 金利(実質年率) | 3.0%~18.0% |

| 最高限度額 | 800万円まで |

| 審査時間 | 最短20分(融資) |

| 即日融資 | 可能 |

| 無利息期間 | 30日間 |

| 遅延利率 | 20.0% |

| 申込基準 | 満20歳以上かつ安定した収入あり |

| 返済方式 | 定率リボルビング方式 |

| おまとめローン・借換え | あり |

| 公式サイト | 公式サイトを見てみる |

アコムは、三菱UFJフィナンシャル・グループに属する大手消費者金融です。

他社借入がある場合でも、信用情報や返済状況に大きな問題がなければ、申込み自体は制度上可能とされています。

通常のカードローンに加え、借換えやおまとめを目的とした専用ローンも用意されています。

複数の借入を一本化することで、返済先や返済管理を整理できる点が特徴です。

返済方式は定率リボルビング方式で、借入残高に応じて返済額が決まる仕組みとなっています。

なお、借換え・おまとめローンは返済専用のため、契約後に新たな借入はできません。

利用にあたっては、この点を理解したうえで検討する必要があります。

SMBCモビット

| 項目 | 内容 |

|---|---|

| 金利(実質年率) | 3.0%〜18.0% |

| 最高限度額 | 800万円まで |

| 審査時間 | 最短15分(融資) 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります |

| 即日融資 | 可能 |

| 無利息期間 | なし |

| 遅延利率 | 20.0% |

| 申込基準 | 満20歳〜74歳かつ安定した収入あり |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| おまとめローン・借換え | あり |

| 公式サイト | 公式サイトを見てみる |

SMBCモビットは、三井住友カードが提供する消費者金融カードローンで、Web完結申込みに対応している点が特徴です。

金利は実質年率3.0%〜18.0%、最高限度額は800万円まで設定されており、最短15分での融資が可能とされています。

一方で、無利息期間は設けられていません。

他社借入がある場合でも、総量規制の範囲内で、年収や返済状況に問題がなければ申込みは可能です。

SMBCモビットでも、借換え・おまとめを目的とした利用が可能なローン商品が用意されており、複数の借入を一本化することで返済管理を整理できます。

プロミス

| 項目 | 内容 |

|---|---|

| 金利(実質年率) | 2.5%〜18.0% |

| 最高限度額 | 800万円まで |

| 審査時間 | 最短3分 |

| 即日融資 | 可能 |

| 無利息期間 | 30日間 |

| 遅延利率 | 20.0% |

| 申込基準 | 18歳~74歳で安定した収入のある方 |

| 返済方式 | 残高スライド元利定額返済方式 |

| おまとめローン・借換え | あり |

| 公式サイト | 公式サイトを見てみる |

プロミスは、人気・評判・知名度共にトップクラスの消費者金融カードローンです。

金利は実質年率2.5%〜18.0%で、最小年率が他社より低いという特徴があります。最高限度額は800万円で、最短3分という融資スピードも大きなメリットです。

他社借入がある場合でも、年収や信用情報に問題がない人が総量規制の範囲内で借りる場合には審査に通る可能性が高いです。

プロミスにも借換用ローンとしてのおまとめローンが提供されており、他社借入をひとつにまとめることで時間と手間と利率を大幅に軽減できる商品として人気を集めており、即日融資可能な点でも高評価を得ています。

アイフル

| 項目 | 内容 |

|---|---|

| 金利(実質年率) | 3.0%~18.0% |

| 最高限度額 | 800万円まで |

| 審査時間 | 最短18分(融資) |

| 即日融資 | 可能 |

| 無利息期間 | 30日間 |

| 遅延利率 | 20.0% |

| 申込基準 | 満20歳以上かつ安定した収入あり |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| おまとめローン・借換え | あり |

| 公式サイト | 公式サイトを見てみる |

アイフルは、銀行グループに属さない独立系の消費者金融として運営されており、自社で審査から融資までを行っている点が特徴です。

金利は実質年率3.0%〜18.0%、最高限度額は800万円まで設定されており、最短18分での融資や30日間の無利息期間にも対応しています。

他社借入がある場合でも、総量規制の範囲内で返済能力が確認できれば、制度上は申込みが可能です。

また、アイフルでは通常のカードローンとは別に、借換え・おまとめ専用ローンを提供しています。

この商品は、複数の借入を一本化し、返済先を整理することを目的としたもので、追加借入はできず返済専用となります。

最短15分の爆速審査で即日融資も叶う

スピード特化型!

「SMBCモビット」

【おすすめポイント】

⭐️最短15分審査で即日融資が可能

(申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

⭐️WEB完結なら電話連絡・郵送物なし

⭐️返済でVポイントが貯まって使える

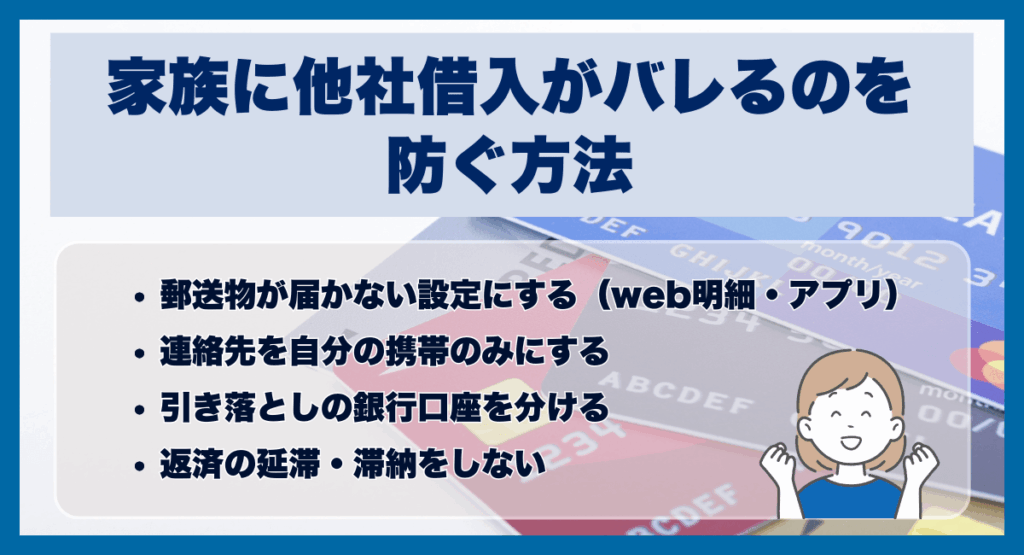

家族に他社借入がバレるのを防ぐ方法

【家族に借入を知られにくくするための主な対策】

- 郵送物が届かない設定にする(Web明細・アプリ)

- 連絡先を自分の携帯のみにする

- 引き落としの銀行口座を分ける

- 返済の延滞・滞納をしない

他社借入は、契約内容そのものよりも「通知」「連絡」「お金の動き」がきっかけで家族に知られるケースが多く見られます。

そこで重要なのは、金融機関からの連絡手段や返済方法を事前に管理することです。

この章では、日常生活の中で実行しやすい対策について解説します。

郵送物が届かない設定にする(web明細・アプリ)

家族に他社借入が知られる原因として多いのが、金融機関からの郵送物です。

カード発行通知、利用明細、重要なお知らせなどが自宅に届くことで、家族に見られてしまうケースがあります。

多くの消費者金融やカードローンでは、Web明細や公式アプリを利用することで、郵送物を原則停止できる仕組みを用意しています。

この設定を行えば、利用状況や返済内容はオンライン上で確認でき、紙の通知が自宅に届くリスクを下げられます。

ただし、法令や重要事項に関する通知は郵送される場合もあるため、完全にゼロになるわけではありません。

連絡先を自分の携帯のみにする

金融機関からの電話連絡が、家族に借入を知られるきっかけになることもあります。

申込時や契約後の確認連絡、返済に関する案内が自宅の固定電話に入ると、本人以外が応答してしまう可能性があります。

多くの金融機関では、連絡先として携帯電話番号を指定することが可能です。

連絡先を自分の携帯のみに設定しておけば、金融機関からの連絡を本人が直接受け取れるため、家族に知られるリスクを抑えられます。

在籍確認や重要連絡の方法についても、事前に相談できる場合があるため、申込前に確認しておくことが大切です。

引き落としの銀行口座を分ける

返済の引き落とし口座を家族と共有している場合、通帳記帳や残高確認を通じて借入が発覚することがあります。

特に、配偶者や親と共用している口座では、毎月の引き落とし履歴が目に入りやすくなります。

このような事態を防ぐには、借入専用の銀行口座を用意し、返済用として分けて管理する方法が有効です。

返済額や引き落とし日を自分だけで把握できるため、家族に知られるリスクを下げられます。

返済の延滞・滞納をしない

家族に他社借入が知られる最も大きな原因の一つが、返済の延滞や滞納です。

返済が遅れると、電話連絡や督促状が自宅に届くことがあり、これが家族に見られることで借入が発覚します。

督促に関する対応は貸金業法などのルールに基づいて行われますが、郵送物や連絡自体を完全に避けることはできません。

そのため、最も確実な対策は、期日どおりに返済を続けることです。

返済日を把握し、口座残高を事前に確認するなど、延滞を起こさない管理が重要になります。

最短15分の爆速審査で即日融資も叶う

スピード特化型!

「SMBCモビット」

【おすすめポイント】

⭐️最短15分審査で即日融資が可能

(申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

⭐️WEB完結なら電話連絡・郵送物なし

⭐️返済でVポイントが貯まって使える

職場に他社借入がバレるのを防ぐ方法

【職場に借入を知られにくくするための主な対策】

- 在籍確認方法を相談できる金融機関を選ぶ

- 返済の延滞・滞納をしない

職場に他社借入が知られるきっかけは、在籍確認の電話や返済遅れによる連絡が中心です。

多くの金融機関では、勤務先への連絡方法に配慮した対応を行っています。

この章では、職場に影響が出にくい申込み先の選び方と、日常的に注意すべきポイントを整理します。

在籍確認方法を相談できる金融機関を選ぶ

在籍確認は、申込みの際に申告された勤務先で実際に就業しているかを確認するための審査工程です。

多くの金融機関では、会社名を名乗らず担当者個人の名前で連絡するなど、職場への影響を抑える配慮が取られています。

Web完結型の申込みを採用している場合、原則として電話確認を省略するケースも見られます。

ただし、すべての申込みで電話連絡が不要になるわけではなく、審査の内容によっては勤務先への確認が行われることもあります。

職場への連絡を避けたい場合は、申込み前に在籍確認の方法を相談できるかを確認し、対応可能な金融機関を選ぶことが重要です。

返済の延滞・滞納をしない

職場に他社借入が知られる最も深刻な原因の一つが、返済の延滞や滞納です。

返済が長期間にわたって行われない場合、金融機関は電話や郵送による督促を行い、それでも解決しないと法的手続きに進むことがあります。

裁判所を通じた手続きの結果、給与の差し押さえ(賃金の強制執行)が行われると、勤務先に通知が届くため、借入の事実が職場に知られる可能性が高くなります。

給与差し押さえは、すべての延滞で直ちに行われるものではありませんが、滞納が続いた場合の最終的な手段として制度上認められています。

最短15分の爆速審査で即日融資も叶う

スピード特化型!

「SMBCモビット」

【おすすめポイント】

⭐️最短15分審査で即日融資が可能

(申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

⭐️WEB完結なら電話連絡・郵送物なし

⭐️返済でVポイントが貯まって使える

他社借入がバレる時についてよくある質問

他社借入に関しては、「どこまで分かるのか」「別のローンでも影響するのか」など、具体的な疑問を持つ人が少なくありません。

借入の種類や申込み内容によって確認される範囲や影響は異なります。

この章では、特に質問の多いケースを取り上げ、制度や審査の考え方について解説します。

他社借入があっても借りやすい消費者金融は?

他社借入があっても申込みを検討できる消費者金融は存在しますが、他社借入を隠して借りられる金融機関はありません。

消費者金融は審査時に必ず信用情報機関へ照会を行い、借入件数や残高、返済状況を確認します。

そのため、自己申告で借入を記載しなくても、実際の状況は把握されます。

重要なのは「隠せるかどうか」ではなく、総量規制の範囲内であり、返済遅れがなく、収入に見合った借入かどうかです。

大手消費者金融では、返済状況や収入を総合的に判断するため、条件次第で審査対象になります。

マイカーローン審査時に他社借入はバレる?

マイカーローンの審査でも、他社借入は金融機関に把握されます。

自動車ローンは銀行や信販会社が提供することが多く、審査の際には信用情報機関への照会が行われます。

そのため、カードローンやクレジットカードのキャッシングなどの借入状況は確認されます。

他社借入を隠して申告した場合でも、信用情報との不一致が判明すれば虚偽申告と判断される可能性があります。

その結果、審査に落ちるだけでなく、申込情報の信頼性が低いと評価される点は、金融機関のカードローン審査と同様です。

マイカーローンであっても、借入を隠すメリットはなく、正確な申告が前提になります。

おまとめローン後に他社借入がバレるとどうなる?

おまとめローンは、複数の借入を一本化し、返済負担を整理することを目的とした商品です。

多くの場合、契約時に「他社借入を完済すること」や「新たな借入を行わないこと」が条件として定められています。

この条件に反して、契約後に新たな借入を行い、それが発覚した場合、契約違反と判断される可能性があります。

その結果、期限の利益を失い、残債の一括請求を受けるケースがあります。

信用情報には新たな借入も記録されるため、隠し続けることはできません。

最短15分の爆速審査で即日融資も叶う

スピード特化型!

「SMBCモビット」

【おすすめポイント】

⭐️最短15分審査で即日融資が可能

(申込の曜日、時間帯によっては翌日以降の取扱となる場合があります)

⭐️WEB完結なら電話連絡・郵送物なし

⭐️返済でVポイントが貯まって使える

まとめ

他社借入は、申告の有無に関わらず信用情報を通じて金融機関に把握されます。

嘘や申告漏れがあれば、審査落ちや契約違反など不利な結果につながります。

一方で、総量規制の範囲内で返済実績があり、借入件数や直近の動きに問題がなければ、借入が検討される余地もあります。

重要なのは、正確な申告と返済管理を徹底し、家族や職場に知られないよう連絡方法や返済体制を整えることです。

状況に応じて借換えや一本化を検討し、無理のない形で信用を積み重ねる姿勢が求められます。

この記事を書いた人

KAITO ライター