金融システムの変革が静かに進行しています。分散型金融(DeFi)は、世界17億人の銀行口座を持たない人々に新たな希望をもたらす革新的な仕組みです。

従来の金融機関を介さずに貸借や取引が可能となり、国境や経済格差を超えた金融包摂を実現します。しかし、その種類や始め方を正しく理解せずに参入すると、思わぬリスクに直面する可能性もあります。

分散型金融(DeFi)の技術の真の価値と安全な活用法を、多角的な視点から解説します。

目次

分散型金融(DeFi)とは

金融の世界はいま大きな転換期を迎えています。従来は銀行や証券会社といった仲介機関を通さなければ利用できなかった金融サービスが、インターネットとブロックチェーン技術によって、個人同士で直接やり取りできるようになりつつあります。

これを「分散型金融(DeFi)」と呼び、これからの金融リテラシーを理解する上で欠かせないテーマとなっています。

まずは、従来の金融との違いや背景を整理しながら、DeFiの基礎を確認していきましょう。

分散型金融(DeFi)の基本概念と仕組み

分散型金融は英語では「Decentralized Finance」と呼ばれ、これを略してDeFi(ディーファイ)とも呼ばれます。その特徴は、銀行や証券会社のような中央管理者を介さず、ブロックチェーン上にプログラムとして組み込まれた「スマートコントラクト」※によって自動的に取引が実行されることです。

例えば、AさんがBさんにお金を送る場合、従来はA銀行→日本銀行→B銀行という流れを経て数日かかることもありました。しかしDeFiでは、あらかじめ条件を設定したスマートコントラクトがブロックチェーン上で即座に処理を行い、仲介者なしで送金が完了します。

これはまるで自動販売機にお金を入れると商品が出てくるように、人を介さず契約が成立する仕組みです。

従来の金融との違い

これまでの金融は「中央集権型金融(CeFi)」と呼ばれ、銀行・証券会社・保険会社などが取引を管理し、金融庁などの規制機関によって監督されてきました。これには安全性や安定性という利点がありますが、同時に以下のような制約もあります。

- 口座開設や利用に審査が必要

- 営業時間や地理的条件に制限される

- 国際送金では高額な手数料や数日の遅延が発生する

これに対しDeFiは、

- オープンソースとして誰でもコードを検証できる

- 許可不要でサービスに参加できる

- 24時間365日世界中からアクセス可能

という特徴を持っています。つまり「透明性」「開放性」「即時性」が大きな違いです。

DeFi発展の背景

DeFiのルーツは2009年に登場したビットコインにあります。ビットコインの誕生と成長は中央の管理者がいなくても価値をやり取りできることを世界に示しました。

その後、2015年にイーサリアム※が登場し、このとき導入されたスマートコントラクトの仕組みによって、単なる送金だけでなく複雑な金融サービスを自動実行できるようになりました。

さらに2017年にはメーカーダオ(MakerDAO)がステーブルコインのDAIを発行し、価格変動リスクを抑えた取引環境が広がりました。2020年には「DeFiの夏」と呼ばれる急成長期を迎え、現在では数十兆円規模の資産がDeFi上で運用されています。

こうして貸付・取引・保険・資産運用など、従来の金融機関に匹敵する多様なサービスが仲介者なしに利用できるようになったのです。

金融の民主化へ

DeFiの最大の意義は「金融が誰にでも開かれる」ことです。銀行口座を持てない人でも、インターネットとスマートフォンさえあればウォレットを通じて取引や投資に参加できます。これは国際的に課題とされてきた金融包摂(Financial Inclusion)を推進する可能性を秘めています。

ただし、リスクや仕組みを正しく理解しないまま利用すると大きな損失を招く危険性もあります。そのため次に、分散型金融(DeFi)の具体的な種類について整理していきましょう。*1)

分散型金融(DeFi)の仕組み

従来の金融では、送金や融資を行う際に銀行や証券会社といった仲介者が必要でした。これに対してDeFiでは、利用者同士が直接やり取りできる仕組みが整っています。

その基盤となっているのが、ブロックチェーンやスマートコントラクトといった革新的な技術です。ここでは、DeFiを支える主要な仕組みを見ていきましょう。

ブロックチェーン:みんなで共有する取引台帳

DeFiの土台は「ブロックチェーン」です。これは、世界中のコンピュータが同じ台帳を共有しながら取引を記録する仕組みで、銀行のサーバーに一本化された帳簿とは異なります。

取引は「ブロック」にまとめられ、鎖のようにつながっていきます。誰かが改ざんするとその後の整合性が崩れるため、不正はほぼ不可能です。さらに「コンセンサスアルゴリズム」と呼ばれるルールで、多数が認めた記録だけが残ります。

こうして中央管理者がいなくても信頼性が担保されます。

スマートコントラクト:条件を満たすと自動で動く契約

DeFiを仲介者なしで成立させる鍵が「スマートコントラクト」です。これは条件がそろえば自動で実行されるプログラムで、契約書をコードに置き換えたようなものです。

たとえば「Aさんが送金したらBさんの資産が返ってくる」といった取り決めを事前にコード化すれば、銀行の確認なしに瞬時に実行されます。イメージは「自動販売機」に近く、お金を入れると人を介さず商品が出てくるように、条件を満たせば即座に契約が動く仕組みです。

ウォレット:自分の資産を管理する入口

DeFiを利用するには「ウォレット」が必要です。これは銀行口座に似ていますが、管理主体は自分自身です。

ウォレットには「公開鍵」と「秘密鍵」があり、公開鍵は口座番号のように誰にでも伝えられますが、秘密鍵は暗証番号のように厳重に保護すべきものです。秘密鍵を失えば資産を動かせなくなるため、セキュリティ意識が重要になります。

外部データと分散型ネットワーク

DeFiの強みの一つは、世界中のコンピュータが分散して稼働するため停止や検閲に強い点です。さらに「オラクル」※と呼ばれる仕組みが、ブロックチェーンの外部データを安全に取り込みます。

例えば「大雨が降ったら保険を支払う」といった契約には天気情報が必要で、これを提供するのがオラクルです。代表的な例にChainlinkがあります。

流動性プール

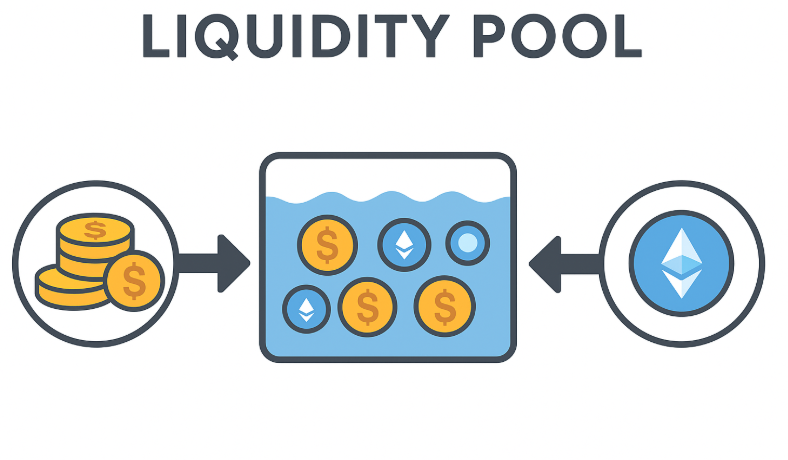

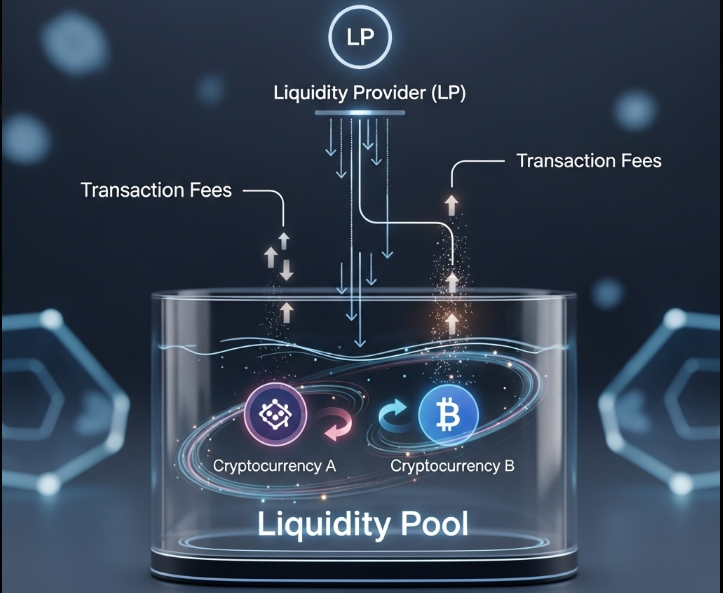

従来の取引所では「買い手と売り手が出会う」必要があり、流動性が低いと取引が成立しにくい課題がありました。これを解決するのが「流動性プール」です。

ユーザーが自分の仮想通貨を2種類(たとえばETH※とUSDC※)セットで「流動性プール」に預け入れることで、そのプールの中に両方の通貨が十分に集まります。この仕組みにより、誰かが「ETHをUSDCに交換したい」と思った時でも、プールにある通貨をすぐに受け取れるため、買い手や売り手が直接見つからなくても取引が成立するのです。

つまり、「仮想通貨の交換をしたい人」と「資産をプールに預けている人(LP)」を自動でつなぐことで、交換にいつでも対応できる環境が生まれます。この便利な仕組みを支えているLP(流動性提供者)は、自分が預けた金額に応じて、交換が行われた分だけ手数料の一部が自動的に分配され報酬となります。

そのため、流動性プールが大きくなるほど、どんなタイミングでも多くの取引がスムーズに成立するようになり、従来のように「取引相手を待つ」必要がなくなるのです。

イールドファーミング

イールドファーミングは、資産をDeFiプラットフォームに預けて利回りを得る仕組みです。流動性提供の報酬に加え、そのプロジェクト独自の「ガバナンストークン」※が配布される場合があり、利用者はこれを売却したり再投資したりして収益を拡大できます。

プロジェクト側にとっては流動性を集める手段となり、利用者にとっては高い利回りを狙える機会となります。

このように、ブロックチェーンの透明性、スマートコントラクトの自動化、ウォレットによる自己管理、さらに流動性プールやイールドファーミングといった仕組みが組み合わさることで、DeFiは仲介者に依存せずに成立しています。では、これらを活用して実際にどのような金融サービスが生まれているのか、次に「DeFiの種類」を見ていきましょう。*2)

分散型金融(DeFi)の種類

DeFiの仕組みを理解したところで、実際にどのような金融サービスがあるのかを見ていきましょう。銀行や証券会社が担ってきた役割が、ブロックチェーン上に再現され、さらに進化を遂げています。ここでは代表的なサービスを紹介します。

DEX(分散型取引所):仲介者なしの取引

DEXは、管理者を介さずに暗号資産を交換できる取引所です。Uniswapが普及させた「自動マーケットメーカー(AMM)」方式では、買い手と売り手を探す代わりに「流動性プール」と呼ばれる資金の集まりと直接やり取りします。

ユーザーはプールに資産を預けて取引を助け、その見返りに手数料収入を得られます。中央取引所のように資産を預けっぱなしにせず、ウォレットから直接利用できるため、自己管理のまま安全に取引できるのが魅力です。

レンディング:仲介者なしの貸し借り

レンディングは、仮想通貨を預けて利息を得たり、担保を差し出して別の資産を借りたりできる仕組みです。代表例のCompoundやAaveは、世界中のユーザーが持ち寄った資産をプールし、スマートコントラクトで自動的に利息や返済を管理します。

Aaveでは「フラッシュローン」※と呼ばれる、瞬間的に資金を借りて同じ取引内で返す機能もあり、伝統的金融では考えられなかった柔軟性を生み出しています。

ステーキングとリキッドステーキング:資産を眠らせない仕組み

ステーキングは、ブロックチェーンの運営に資産を預け、報酬を得る仕組みです。ただし通常は一定期間資産が動かせなくなる課題がありました。

そこで登場したのが「リキッドステーキング」です。Lidoでは、ETHを預けると「stETH」という代替トークンが発行され、ステーキング報酬を受け取りながら他のDeFiでも利用できます。これにより「資産を預けている間も運用に活用できる」効率的な仕組みが広がりました。

ステーブルコイン:安定した価値を持つ暗号資産

暗号資産は価格変動が大きいため、日常の決済や貸借には不向きです。その弱点を補うのがステーブルコインです。

USDCやUSDTのように法定通貨を裏付けにしたものに加え、MakerDAOが運営するDAIは暗号資産を担保に発行される分散型ステーブルコインとして注目されています。価格がほぼ1ドルに保たれるため、DeFi全体の「共通通貨」として機能しています。

保険・デリバティブ:リスク管理の仕組み

DeFiには、万一の損失に備える保険や、将来の価格変動に備える金融商品(デリバティブ)も存在します。たとえばNexus Mutualは、取引所ハッキングやスマートコントラクトの不具合に対してユーザー同士で保険を掛け合う仕組みを提供しています。

これは従来の大手保険会社に依存せず、相互扶助的にリスクを分散させる新しいアプローチです。

このように、取引、貸借、運用、安定資産、保険といった多様なサービスがDeFiには揃っています。次の章では、これらを利用することで生まれる「メリット」に焦点を当てていきましょう。*3)

分散型金融(DeFi)のメリット

DeFiは、従来の金融システムが抱える多くの課題を解決する可能性を秘めています。中央集権的な仲介者が不要になることで、利用者にはさまざまな恩恵がもたらされます。

金融サービスの包括性

従来の金融システムでは、銀行口座を持てない人々が世界中に数多く存在します。特に開発途上国や、信用情報に問題がある人たちは、金融サービスから取り残されがちです。

しかし、DeFiは、インターネット環境さえあれば、スマートフォン一つで誰でもアクセスできる金融サービスを提供します。これにより、国境や貧富の差に関係なく、誰もが平等に資産の管理、送金、運用、借入ができるようになり、金融の民主化を推進しています。

取引の透明性と効率性

DeFiの取引は、すべてブロックチェーン上に記録されます。この公開された台帳は誰でも閲覧できるため、取引の透明性が極めて高いことが特徴です。

また、スマートコントラクトが自動で取引を処理することによって、人為的なミスや不正の余地が少なく、仲介者を通す必要がないため、取引にかかる時間や手数料も大幅に削減されます。これにより、24時間365日、世界中のどこからでも迅速かつ低コストな取引が可能となり、従来の金融サービスにはない高い利便性を実現しています。

ユーザー自身による管理

DeFiは、ユーザーが自分の資産を完全にコントロールできる「自己管理」の原則に基づいています。従来の金融では、銀行に資産を預ける際、その資産の管理権は銀行に移ります。

しかし、DeFiでは、ウォレットの秘密鍵を自分で管理することで、資産の所有権を常に保持できます。これは、特定の組織の破綻や凍結リスクから資産を守る上で非常に重要な要素となります。

分散型金融(DeFi)の主なメリットは、誰もが金融サービスにアクセスできる包括性、ブロックチェーンによる高い透明性と効率性、そしてユーザー自身が資産を管理できる自己管理の自由度にあります。これらは、従来の金融システムでは実現が難しかった利点であり、DeFiが持つ大きな魅力といえるでしょう。*4)

分散型金融(DeFi)のデメリット・課題

DeFiは多くのメリットを持つ一方で、その発展途上の性質ゆえに、無視できないデメリットや課題も存在します。これらのリスクを十分に理解せずに利用することは、予期せぬ損失につながる可能性もあるため、注意が必要です。

ここでは、DeFiが現在直面している主な課題について解説します。

セキュリティリスクとハッキング

DeFiの世界では、スマートコントラクトのコードに潜む脆弱性(セキュリティ上の欠陥)を突いたハッキング事件が度々発生しています。多くのDeFiプロジェクトは、オープンソースでコードが公開されているため、悪意のある攻撃者がその脆弱性を見つけ出す機会が増える傾向にあります。

また、スマートコントラクトは一度ブロックチェーン上にデプロイされると修正が難しく、もし欠陥が見つかっても、すぐに対処できないという盲点があります。2021年には、DeFiプロジェクト「Poly Network」がハッキングされ、約6億ドル相当の仮想通貨が流出する事件が起こりました。

これはDeFi史上最大規模のハッキング事件として知られています。

ユーザーの自己責任

従来の金融では、預金や資産が盗まれた場合、銀行や証券会社が補償する仕組みが整っています。しかし、DeFiでは、資産の管理はすべてユーザー自身の手に委ねられています。

ウォレットの秘密鍵を紛失したり、フィッシング詐欺に遭って秘密鍵を盗まれたりした場合、預けていた資産は取り戻すことができません。また、複雑なスマートコントラクトを正しく理解しないまま利用することで、予期せぬトラブルに巻き込まれるリスクも存在します。

DeFiを利用する際は、自己責任の原則を強く意識し、セキュリティ対策を徹底する必要があります。

高い取引コストとスケーラビリティ

DeFiの多くのサービスはイーサリアムのブロックチェーン上で稼働しており、取引量が増加すると、ネットワークが混雑し、取引手数料(ガス代)が高騰するという課題があります。特に市場が活発な時期には、わずかな取引でも数百円から数千円、場合によってはそれ以上の手数料がかかることがあり、少額取引の障壁となっています。

この「スケーラビリティ問題」を解決するため、開発者たちは、より高速で安価な取引を可能にするレイヤー2ソリューション(イーサリアムのメインチェーン外で取引を処理する技術)の開発を急いでいます。

分散型金融(DeFi)は、セキュリティリスク、ユーザーの自己責任、そして高い取引コストといった課題に直面しています。これらの課題は、DeFiがまだ発展途上であることを示しており、今後の技術開発やユーザーのリテラシー向上によって、より安全で使いやすいシステムへと進化していくことが期待されています。*5)

分散型金融(DeFi)の始め方

DeFiの仕組みやメリット・デメリットを理解したところで、実際にDeFiを安全に始めるための具体的な手順を確認していきましょう。

準備段階:安全な環境とウォレットの選択

DeFiを始める前に、セキュリティ重視のウォレット選びが重要です。初心者にはMetaMaskが広く推奨されており、イーサリアム系DeFiとの互換性が高く、豊富な日本語情報が利用できます。

一方、多機能性を求める場合はBest Walletも選択肢となります。

ウォレット設定時の注意点

ウォレット設定時には、12語または24語のシードフレーズを紙に書き留め、デジタルデータとして保存しないことが鉄則です。このシードフレーズが流出すると、資産の完全な損失につながるため、金庫や耐火金庫での物理的保管が推奨されます。

フィッシング詐欺対策

フィッシング詐欺対策として、

- ウォレットや取引所には必ずブックマークした正規URLからアクセスする

- メールやSNSのリンクは絶対にクリックしない

ことを徹底しましょう。また、二要素認証(2FA)の設定は必須で、Google AuthenticatorやAuthy等の専用アプリを使用します。

テストネットでの練習と段階的参入

本格的な運用を始める前に、テストネットでの練習が効果的です。テストネットでは実際の価値を持たない仮想通貨を使用するため、金銭的リスクなしでDeFiの操作を習得できます。

EthereumのGoerliやSepoliaテストネットで、ファウセット(無料配布サイト)からテスト用ETHを入手し、実際のDeFiプラットフォームと同じ環境で練習が可能です。

また、Instadappのシミュレーション機能では、100ETHのデモ資産を使ってMakerDAO、Compound、Aave、Uniswapといった主要プロトコルを実際に体験できます。この段階で操作手順や用語に慣れ親しむことで、本番での失敗リスクを大幅に減らせます。

リスク管理重視の運用戦略

実際の運用では、少額から始めて段階的に投資額を増やすことが重要です。まずは失っても生活に影響のない余剰資金から始め、全資産の5%以下に留めることが推奨されます。

監査済み実績プロトコルの選定基準

投資先の選択では、監査済みプロトコルを優先し、TVL(Total Value Locked)※が十分に大きく、長期間安定運営されているプラットフォームを選びます。具体的には、CompoundやAaveのような実績のあるレンディングプロトコルから始めることが安全です。

ステーブルコインペアでリスク最小化

変動損失(Impermanent Loss)を避けるため、初心者にはステーブルコイン同士のペア(USDC/DAI等)での流動性提供が推奨されます。これにより価格変動リスクを最小限に抑えながら、DeFiの仕組みを実際に体験できます。

継続的な情報収集と安全性確保

継続的な情報収集も欠かせません。

- 公式ドキュメントの確認

- セキュリティ監査レポートの読解

- コミュニティでの評判調査

- 規制動向の確認

などを怠らず、常に注意を払うことで、安全性を維持できます。

DeFiは革新的な金融システムですが、適切な準備と段階的なアプローチにより、そのメリットを安全に享受することが可能です。重要なのは、技術的理解を深めながら慎重にリスクを管理し、長期的な視点で参加することです。*6)

分散型金融(DeFi)とSDGs

分散型金融(DeFi)が目指す「誰でも平等に金融サービスにアクセスできる」という理念は、SDGsが掲げる「誰一人取り残さない」社会の実現と深く共鳴しています。DeFiは、従来の金融システムが抱える排他性や不平等を解決する手段として、SDGsの目標達成に大きく貢献することが期待されています。

特に関連の深いSDGs目標を見ていきましょう。

SDGs目標1:貧困をなくそう

世界には、銀行口座を持てないために、資本を貯蓄・運用したり、事業を始めたりする機会を失っている人々が数多く存在します。DeFiは、インターネット環境とスマートフォンがあれば、誰でもウォレットを開設し、金融サービスを利用できるため、従来の金融システムから排除されてきた「アンバンクド(銀行口座を持たない人々)」に金融へのアクセスを提供します。

これにより、人々は少額からでも資産を管理・運用でき、貧困からの脱却を目指すことが可能になります。特に、国際送金の手数料を大幅に削減できる点は、出稼ぎ労働者から母国への送金効率を高め、貧困家庭の家計改善に直結します。

SDGs目標5:ジェンダー平等を実現しよう

金融アクセスにおける男女格差は、ジェンダー平等の実現を妨げる大きな要因です。従来の金融システムでは、女性が男性に比べて融資を受けることが難しかったり、金融サービスから排除されたりするケースが少なくありませんでした。

DeFiのパーミッションレス(許可不要)な特性により、性別や国籍、社会的地位による差別や偏見なく、誰もが平等に金融サービスを利用できる環境が整います。これは、特に開発途上国の女性が、事業資金を調達し、経済的に自立する上で重要な一歩となります。

女性が金融サービスにアクセスできるようになることは、家計収入の向上や教育支出の増加につながり、社会全体の経済活性化にも貢献します。

SDGs目標8:働きがいも経済成長も

DeFiは、包摂的で持続可能な経済成長を促進する基盤を提供します。金融包摂の進展により、これまで経済活動から排除されていた人々が市場に参加し、経済全体の活性化に貢献できます。

特に注目されるのは、DeFiによる新しい働き方の創出です。イールドファーミングや流動性提供といった仕組みは、従来の雇用形態にとらわれない新しい収入源となり、個人の経済的自立を支援します。

また、分散型取引所(DEX)は、国境を越えた自由な経済活動を促進し、特に新興国の起業家がグローバル市場で資金を調達する機会を広げます。*7)

>>SDGsに関する詳しい記事はこちらから

まとめ

分散型金融(DeFi)は、仲介者を必要とせず、誰もが金融サービスを利用できる革新的なシステムです。その本質は、国や地域、経済状況に関わらず、すべての人が金融にアクセスできる包括性と、取引の透明性にあります。

2025年現在、DeFiは元大手金融機関の専門家が参入し、より信頼性の高いインフラへと成熟しつつあり、機関投資家の参入も増加傾向にあります。

この技術は、異なる国や地域、経済状況にある人々にとって、従来の金融システムから排除されてきた不平等を是正する希望となり得ます。また一方で、先進国では新たな投資機会を創出し、経済全体の効率化を促進します。

DeFiが持つこの多面的な価値は、SDGsの複数目標達成にも貢献するものです。

しかし、DeFiは依然としてセキュリティリスクや法的な課題を抱えています。これらの課題を乗り越えるには、技術の進化だけでなく、利用者一人ひとりが金融リテラシーを高め、適切なリスク管理を行うことが重要です。

このテクノロジーを、金融格差の解消や持続可能な経済成長のために、どう活用できるでしょうか。未来の金融は、私たち一人ひとりの選択と行動によって形作られていくのです。*8)

<参考・引用文献>

*1)分散型金融(DeFi)とは

金融庁『スマートコントラクトと分散型金融(DeFi)』(2021年9月)

金融庁『分散型金融に関する取組み』(2025年7月)

国税庁『DeFi(分散型金融)の税務上の取扱いについての一考察』

大和総研『分散型金融(DeFi)』

NTT DATA『ブロックチェーンの仕組み』

MUFG『DeFi(ディーファイ)』

Money Forward『Web3.0とは?特徴や活用サービス例をわかりやすく解説』(2023年12月)

*2)分散型金融(DeFi)の仕組み

金融庁『事務局説明資料』(2022年6月)

金融庁『「金融セクターにおけるトークナイゼーションの進展とブロックチェーンの

RegTech/SupTechへの活用可能性に関する研究」研究結果報告書』(2024年11月)

金融庁『事務局説明資料(DeFiのトラストポイントに関する分析)』(2022年6月)

金融庁『「デジタル・分散型金融への対応のあり方等に関する研究会」(第8回)議事録』(2022年11月)

日本銀行『暗号資産における分散型金融—— 自律的な金融サービスの登場とガバナンスの模索 ——』(2021年4月)

IBM『ブロックチェーンの基礎知識』

IBM『ブロックチェーンのスマート・コントラクトとは』

Cambridge University『SYMPOSIUM ON THE GLOBAL GOVERNANCE IMPLICATIONS OF BLOCKCHAIN CHALLENGES AND APPROACHES TO REGULATING DECENTRALIZED FINANCE』(2021年)

*3)分散型金融(DeFi)の種類

金融庁『「デジタル・分散型金融への対応のあり方等に関する研究会」(第12回)議事録』(2023年11月)

金融庁『「分散型金融システムにおけるオンチェーン/オフチェーンデータを活用した実態把握に関する研究」 研究結果報告書』(2023年6月)

SBI『DeFiとは?DeFiの基礎や注意点をQ&A形式でわかりやすく解説』(2024年8月)

SBI金融経済研究所『伝統的金融に呑まれる分散型金融— 暗号資産 ETFと合同会社型 DAOを例に考える —』(2024年8月)

*4)分散型金融(DeFi)のメリット

日本銀行『決済システムにおけるプログラマビリティの実現』(2022年6月)

SBI『スマートコントラクトとは?仕組みやメリット・デメリット、活用事例を紹介』(2024年3月)

Money Forward『DEX(分散型取引所)とは?仕組みやメリット・デメリットの解説』(2024年1月)

Zenn『【Web 3.0 / BlockChain】DeFi入門:新たな金融エコシステム』(2025年2月)

デジタル庁『Verifiable Credential (VC/VDC) の活用におけるガバナンスに関する有識者会議(第1回)』(2025年4月)

*5)分散型金融(DeFi)のデメリット・課題

金融庁『「分散型金融システムのトラストチェーンにおける技術リスク等に関する研究」研究結果報告書(概要版)』(2022年6月)

金融庁『説明資料(デジタル・分散型金融を巡る動向と今後の課題)』(2021年9月)

日本銀行『』暗号資産における分散型金融」(2021年4月)

日本総研『DeFi(分散型金融)の拡大と指摘される金融リスク』(2022年6月)

国際通貨研究所『DeFi(分散型金融)の現状と課題』(2021年1月)

*6)分散型金融(DeFi)の始め方

財務省『中央銀行デジタル通貨(CBDC)とFinancial Integrityを巡る国際的な議論』(2025年5月)

財務省『国際的なマネロン・テロ資金供与・拡散金融対策』

警視庁『フィッシングとは』

経済産業省『Web3.0事業環境整備の考え方ー今後のトークン経済の成熟から、Society5.0への貢献可能性までー』(2022年12月)

デジタル庁『事務局説明資料 Web3.0と呼ばれる新たなテクノロジーと将来の姿(仮説)』(2022年10月)

*7)分散型金融(DeFi)とSDGs

IMF『女性と金融 男女平等を推進する経済的な理由』(2018年9月)

神戸大学『デジタル金融包摂と国際送金の貧困削減効果に関する研究』(2025年9月)

Web3 Marketing『SDGs×ブロックチェーン技術についてご紹介!』(2023年4月)

CGAP『持続可能な開発目標 (SDGs)達成に向けて 金融包摂の役割』(2016年4月)

*8)まとめ

ビジネス+IT『DeFiの最前線を解説、なぜ分散型金融への道は不可逆なのか』(2020年3月)

Global Market Insights『分散型金融市場規模』

Fortune Business Insights『分散化されたファイナンステクノロジー市場規模、シェアおよび業界分析、コンポーネント(分散型アプリケーション(DAPPS)およびスマートコントラクト)、アプリケーション(資産管理、コンプライアンスとKYT、データ分析、支払い、ゲーム)、BFSI、RETAIL&E-COMMERCE、MEDIA、MEDIA、ENTERTAINY、AUTOMOTIVE、ANTION)、その他』(2025年8月)

日本経済新聞『国内初の円建てステーブルコイン、金融庁承認へ JPYCが秋にも発行』(2025年8月)

この記事を書いた人

松本 淳和 ライター

生物多様性、生物の循環、人々の暮らしを守りたい生物学研究室所属の博物館職員。正しい選択のための確実な情報を提供します。趣味は植物の栽培と生き物の飼育。無駄のない快適な生活を追求。

生物多様性、生物の循環、人々の暮らしを守りたい生物学研究室所属の博物館職員。正しい選択のための確実な情報を提供します。趣味は植物の栽培と生き物の飼育。無駄のない快適な生活を追求。