クレジットカードを使うなら、特典やポイント還元率にこだわりたいと感じている人は多いはずです。しかし、「どのゴールドカードがおすすめなの?」と迷ってしまうこともありますよね。実際、カードによって重視すべきポイントや得られるサービスは大きく異なります。

ゴールドカードのおすすめをタイプ別に比較し、ランキングや還元率、ラウンジ・マイル特典などの面から最適な1枚を見つけられるよう整理しました。

自分に合ったカードを選ぶことで、日常の支払いがもっと便利に、そしてお得に変わります。

目次

ゴールドカードとは?一般カードとの違いと特徴をわかりやすく解説

ゴールドカードは、一般カードよりも上位に位置するステータスカードです。年会費が高めな分、空港ラウンジの利用や充実した旅行保険など、ワンランク上の特典を受けられます。

この章では、ゴールドカードの基本的な特徴と、一般カードとの違いをわかりやすく解説します。ここを読めば、「なぜ年会費が高いのか」「持つとどんな価値があるのか」が一目で理解できます。

ゴールドカードとは?信頼性や社会的信用を演出するカードの特徴

ゴールドカードとは、一般カードよりも上位に位置する「プレミアムクラスのクレジットカード」です。年会費が高い代わりに、空港ラウンジの無料利用や手厚い旅行保険、コンシェルジュなどの特典が充実しています。

信頼性が高い理由は、発行条件に一定の収入や信用実績が求められるためです。たとえばJCBや三井住友カードの公式サイトでも、ゴールドカードは「安定した収入のある方」向けと明示されています。

このような条件を満たすことで「社会的信用の証」として扱われることが多く、ビジネスシーンでも一目置かれる存在になります。つまり、ゴールドカードは単なる支払い手段ではなく、信頼と安心を可視化できるカードなのです。

ゴールドカードは一般カードとどう違う?表で簡単比較

| 項目 | ゴールドカード | 一般カード |

|---|---|---|

| 年会費 | 有料(5,000〜15,000円程度) | 無料〜2,000円程度 |

| 還元率 | 0.5〜1.0%前後(優遇あり) | 0.5%前後 |

| 旅行保険 | 海外・国内ともに自動付帯が多い | 付帯なし・利用付帯が多い |

| 空港ラウンジ | 国内主要空港で無料利用可 | 利用不可 |

| 付帯サービス | コンシェルジュ・優待特典が充実 | 基本サービス中心 |

| ステータス性 | 高い・社会的信用の象徴 | 一般的 |

ゴールドカードと一般カードの最大の違いは、「年会費に見合うサービスの充実度」です。年会費は高くなりますが、その分、ラウンジや保険、特典で十分に元を取れる設計になっています。

また、発行基準にも違いがあり、ゴールドカードは安定した収入や信用情報が重視されます。

このように、単にポイント還元率だけでなく、「特典・保険・信用性」の3つが格の差を生むポイントです。

旅行やグルメ優待、ゴルフサービスなど多彩な特典を専任スタッフがサポート。

国内・海外の空港ラウンジを無料で利用でき、快適な旅を実現。

手厚い旅行傷害保険と最大20%高いポイント還元率で、安心とお得を両立。

JCBゴールドで実績を積めば、将来的にJCBプラチナやザ・クラスへの道も開けます。

マイルが貯まる!旅行・出張が多い人向けゴールドカード厳選2選

旅行・出張回数の多い人にとって、飛行機を使うことでマイルが効率的に貯められるゴールドカードは大きな魅力です。特に航空系カードは、フライトだけでなく、日常利用でも効率よくマイルをもらえ、無料航空券や座席アップグレードにも使えます。

この章では、マイル特化の代表的な2枚を紹介します。

ANA AMEX ゴールド

| 年会費 | 34,100円(税込) |

| 国際ブランド | American Express |

| 家族カード | 17,050円(税込) |

| ETCカード | 年会費無料 |

| ポイント還元率 | 1.0%~2.0% |

| ボーナスポイント | 入会後3ヶ月以内に利用額に応じて変動(60万円以上利用で16,000ポイント/100万円以上で12,000ポイントなど) |

| 空港ラウンジサービス | 無料(国内主要空港+ホノルル) |

| プライオリティパス | 本会員・家族会員とも年2回まで無料(要登録) |

| 旅行傷害保険 | 海外旅行保険最高1億円・国内旅行保険最高5,000万円 |

| ショッピング保険 | 購入日から90日間・年間最高500万円 |

| その他の優待・特典 | ANA SKYコイン獲得プログラム、手荷物無料宅配、オンラインプロテクションなど |

| キ ャ ン ペ | ン 名 | ANAアメリカン・エキスプレス・カード新規入会キャンペーン(ゴールド対象) | ANAカードご紹介プログラム「マイ友プログラム」 | ご継続ボーナス | ANA SKY コイン獲得プログラム |

|---|---|---|---|---|

| 条 件 | ご入会後3カ月以内に合計180万円以上利用 | 紹介者から共有された「登録用URL」から事前登録し、登録日から3カ月以内に対象カード(ANAゴールドカード)へ入会 | 年会費を期日までに支払い、カードを継続 | 年間(1年間)でカード利用300万円以上 |

| 特 典 | 最大で合計68,000マイル相当獲得可能 | 入会者:2,000マイル 紹介者:1,500マイル | 2,000ボーナスマイル(毎年) | 翌年 ANA SKYコイン 10,000コイン進呈 |

| 実 施 期 間 | 終了日などの明記なし | 終了日などの明記なし | 終了日などの明記なし | 終了日などの明記なし |

おすすめの理由

- 入会後3カ月以内の利用で「合計68,000マイル相当」を狙える

- 毎年のカード継続で「2,000ボーナスマイル」も付く

- プライオリティ・パスで、羽田/成田のANAラウンジ含む国内外1,300ヶ所以上のラウンジが利用可能

- 年間300万円以上の利用で、翌年「ANA SKYコイン 10,000コイン」進呈

ANA AMEX ゴールドは、入会3カ月以内の条件達成で最大68,000マイル相当を狙える上に、継続特典として2,000ボーナスマイルが付くのが魅力です。また、プライオリティ・パスでラウンジ利用の幅が広がります。年間300万円利用で翌年には10,000SKYコインも獲得できるため、飛行機をよく使う人におすすめです。

楽天カードゴールドカード

| 年会費 | 2,200円(税込) |

| 国際ブランド | Visa/Mastercard/JCB/American Express |

| 家族カード | 550円(税込) |

| ETCカード | 年会費無料 |

| ポイント還元率 | 1.0%~3.0% |

| ボーナスポイント | 誕生月+1倍、楽天市場+2倍 |

| 空港ラウンジサービス | 国内主要空港ラウンジ |

| プライオリティパス | なし |

| 旅行傷害保険 | 海外旅行保険最高3,000万円 |

| ショッピング保険 | なし |

| その他の優待・特典 | ネット不正あんしん制度、カード会員専用ページ 楽天e-NAVI、カード利用お知らせメールなど |

| キ ャ ン ペ | ン 名 | 楽天ゴールドカード新規入会&3回利用で5,000ポイント |

|---|---|

| 条 件 | 楽天ゴールドカードに新規入会後、楽天e-NAVI初回登録+対象期間にカードショッピングを3回以上利用 |

| 特 典 | 合計5,000ポイント (内訳:入会特典2,000pt+カード利用特典3,000pt) |

| 実 施 期 間 | 終了日の記載なし |

おすすめの理由

- 新規入会&条件達成で「合計5,000ポイント」獲得を狙える

- 年会費2,200円(税込)で、国内空港ラウンジが年2回無料

- 楽天市場での買い物はポイント「+2倍」(通常分1倍+特典分1倍)

- 誕生月は楽天市場・楽天ブックスで「+1倍」(上限 月2,000pt)+海外旅行傷害保険も付帯

楽天カードゴールドカードは、年会費2,200円(税込)で国内空港ラウンジを年2回無料で使えるのが魅力のクレジットカードです。楽天市場でポイントが+2倍に、誕生月は楽天市場・楽天ブックスで+1倍になります。旅行や出張がある人におすすめのゴールドカードです。

旅行やグルメ優待、ゴルフサービスなど多彩な特典を専任スタッフがサポート。

国内・海外の空港ラウンジを無料で利用でき、快適な旅を実現。

手厚い旅行傷害保険と最大20%高いポイント還元率で、安心とお得を両立。

JCBゴールドで実績を積めば、将来的にJCBプラチナやザ・クラスへの道も開けます。

空港ラウンジ特典が充実したゴールドカードおすすめ3選

空港ラウンジを無料で使える特典は、ゴールドカードの中でも人気の高いサービスです。待ち時間を快適に過ごせるだけでなく、ドリンクやWi-Fiなどの利用で旅の疲れを軽減できます。

この章では、ラウンジ特典が特に充実している3枚のゴールドカードを紹介します。ここを読めば、自分の旅行スタイルに最も合う一枚が見つかるでしょう。

アメリカン・エキスプレス®・ゴールド・プリファード・カード

| 年会費 | 39,600円(税込) |

| 国際ブランド | American Express |

| 家族カード | 2枚まで無料、以降19,800円(税込) /枚 |

| ETCカード | 年会費無料 |

| ポイント還元率 | 1.0~3.0% |

| ボーナスポイント | 条件達成で最大30,000ポイント(入会後3ヶ月以内) |

| 空港ラウンジサービス | 国内主要空港+ホノルル |

| プライオリティパス | スタンダード会員資格 |

| 旅行傷害保険 | 海外旅行保険最高1億円・国内旅行保険最高5,000万円 |

| ショッピング保険 | 購入日から90日間・年間最高500万円 |

| その他の優待・特典 | ゴールド・ダイニング、グローバル・ホットライン、旅行予約優待など |

| キ ャ ン ペ | ン 名 | 新規入会+利用条件達成でポイント獲得 | 【継続特典】フリー・ステイ・ギフト | 【継続特典】トラベルクレジット | ポケットコンシェルジュ 20%キャッシュバック |

|---|---|---|---|---|

| 条 件 | 例:入会後、所定期間内のカード利用額達成(50万円/100万円など)+対象加盟店でのオンライン・ショッピング・ボーナス等 | 年間200万円(税込)以上のカード利用 | カード継続 | 「ポケットコンシェルジュ」での予約/決済ごと |

| 特 典 | 合計最大「12万ポイント」を獲得できる旨の案内 | 国内対象ホテルの1泊2名分の無料宿泊券を進呈 | 10,000円分のトラベルクレジット | 20%キャッシュバッ |

| 実 施 期 間 | 入会後「3カ月以内」「6カ月以内」など、達成期限が設定 | 毎年 | 毎年 | 恒常特典 |

おすすめの理由

- 入会+カード利用条件の達成で「合計120,000ポイント」獲得を狙える

- カード継続+年間200万円(税込)以上の利用で「フリー・ステイ・ギフト(1泊2名)」

- カード継続で「トラベルクレジット(10,000円分)」も受け取れる

- 「ポケットコンシェルジュ」20%(年最大10,000円)+スタバ入金20%(年最大5,000円)

アメリカン・エキスプレス®・ゴールド・プリファード・カードは、入会特典で最大120,000ポイントを狙えるうえ、継続と年間200万円利用で国内ホテルの無料宿泊券がもらえます。さらに継続で1万円分のトラベルクレジットや、対象決済のキャッシュバックも充実しています。

セゾンゴールド・アメリカン・エキスプレス・カード

| 年会費 | 11,000円(税込) ※年1回以上の利用で実質無料 |

| 国際ブランド | American Express |

| 家族カード | 1,100円(税込) /枚 |

| ETCカード | 年会費無料 |

| ポイント還元率 | 国内0.75%・海外1.0% |

| ボーナスポイント | セゾンポイントモール経由の利用で最大30倍 |

| 空港ラウンジサービス | 国内主要空港+ホノルル(年2回無料) |

| プライオリティパス | 年会費11,000円でプレステージ会員登録可 |

| 旅行傷害保険 | 海外旅行保険最高5,000万円・国内旅行保険最高5,000万円 |

| ショッピング保険 | 購入日から90日間・年間最高200万円 |

| その他の優待・特典 | 手荷物宅配優待。星野リゾート優待。映画や旅行が最大66%OFFなど |

| キ ャ ン ペ | ン 名 | <年会費優遇>初年度年会費無料+年1回利用で翌年度も無料 | お友達紹介プログラム:Amazonギフトカード |

|---|---|---|

| 条 件 | 初年度無料。さらに年間1回以上ショッピングまたはキャッシング利用で、翌年度の年会費が無料 | 入会者:入会翌々月末までに10万円以上利用でAmazonギフトカード進呈 紹介者:紹介人数等に応じて進呈 |

| 特 典 | 初年度年会費無料。条件達成で翌年度も年会費無料 | 入会者:Amazonギフトカード12,000円分 紹介者:Amazonギフトカード10,000円分など |

| 実 施 期 間 | 終了日の記載なし | 終了日の記載なし |

おすすめの理由

- 初年度年会費無料+年1回(1円)以上の利用で翌年度も年会費無料を維持できる

- 国内利用は永久不滅ポイント1.5倍/海外利用は2倍で貯めやすい

- 国内空港ラウンジが本会員・家族会員それぞれ年間2回まで無料

- 申込ページ限定で、カード発行でAmazonギフトカード2,000円分/条件達成でhontoポイント2,000円分の入会特典

セゾンゴールド・アメリカン・エキスプレス・カードは、初年度無料+年1回の利用で翌年度も年会費無料を狙えるのが強みです。国内はポイント1.5倍、海外は2倍となっていて、国内外問わずにポイントを貯めやすいです。また、国内空港ラウンジも年2回無料な上に、入会特典も豊富なのが人気の秘訣です。

JAL アメリカン・エキスプレス(R)・カード CLUB-Aゴールドカード

| 年会費 | 20,900円(税込) |

| 国際ブランド | American Express |

| 家族カード | 8,800円(税込) |

| ETCカード | 年会費無料 |

| ポイント還元率 | 1.0%~2.0% |

| ボーナスポイント | 入会搭乗ボーナス5,000マイル/毎年初回搭乗ボーナス2,000マイル/フライトごとに区間マイル+25% |

| 空港ラウンジサービス | 国内主要空港+ホノルル |

| プライオリティパス | なし |

| 旅行傷害保険 | 海外旅行保険最高5,000万円・国内旅行保険最高5,000万円 |

| ショッピング保険 | 年間最高300万円 |

| その他の優待・特典 | 24時間健康・介護相談サービス、ゴルフデスク、チケットサービス |

| キ ャ ン ペ | ン 名 | 入会搭乗ボーナス(5,000マイル) | 毎年初回搭乗ボーナス(2,000マイル) | ご搭乗ごとのボーナス(フライトマイル25%プラス) |

|---|---|---|---|

| 条 件 | 入会後、JALグループ便に初めて搭乗 | 毎年、JALグループ便に初めて搭乗 | JALグループ便に搭乗(フライトマイルに25%上乗せ) |

| 特 典 | 5,000マイル | 2,000マイル | フライトマイルの25%プラス |

| 実 施 期 間 | 終了日の記載なし | 終了日の記載なし | 終了日の記載なし |

おすすめの理由

- 入会後の初回搭乗で「入会搭乗ボーナス 5,000マイル」

- 毎年の初回搭乗で「2,000マイル」のボーナスが付く

- 搭乗ごとにフライトマイルが「25%プラス」され、飛ぶほどマイルが貯まりやすい

- ショッピングは「100円=1マイル」+ショッピングマイル・プレミアム年会費(4,950円)が無料で自動付帯

JAL アメリカン・エキスプレス(R)・カード CLUB-Aゴールドカードは、入会後の初回搭乗で5,000マイル、毎年初回搭乗でも2,000マイルが付くのが大きなメリットです。搭乗ごとにフライトマイル25%上乗せで貯まりやすく、買い物も100円=1マイルで効率的に貯められます。

ポイントが貯まりやすい高還元率な最強ゴールドカード3選

ポイント還元率の高さは、ゴールドカードを選ぶうえで最も重要な基準のひとつです。

日常の買い物や公共料金の支払いなど、使うたびにポイントが効率よく貯まるカードを選べば、年会費以上のリターンを得ることも可能です。

この章では、基本還元率だけでなく、特約店やスマホ決済との相性なども踏まえて、どのカードが自分に合っているかを解説します。

JCBゴールド

| 年会費 | 11,000円(税込) |

| 国際ブランド | JCB |

| 家族カード | 1枚無料、以降1,100円(税込) /枚 |

| ETCカード | 年会費無料 |

| ポイント還元率 | 0.5%〜20.0% |

| ボーナスポイント | JCB STAR MEMBERSで最大70%アップ |

| 空港ラウンジサービス | 国内主要空港 |

| プライオリティパス | なし |

| 旅行傷害保険 | 海外旅行保険最高1億円・国内旅行保険最高5,000万円 |

| ショッピング保険 | 年間最高500万円 |

| その他の優待・特典 | 航空機遅延保険/JCBスマートフォン保険(年5万円まで)など |

| キ ャ ン ペ | ン 名 | Amazon.co.jpご利用分の20%キャッシュバック | スマホ決済で20%キャッシュバック | サブスク・デリバリー・アプリで20%キャッシュバック | Apple製品購入金額の10%キャッシュバック | 最大4,000円キャッシュバック!家族カードキャンペーン |

|---|---|---|---|---|---|

| 条 件 | 対象カードに新規入会+入会月の翌々月15日までにMyJCBアプリへログイン+同日までにAmazon.co.jpでカード利用 | 対象カードに新規入会+MyJCBアプリへログイン+Apple Pay/Google Pay/Samsung Wallet/MyJCB Pay等のスマホ決済で支払い | 対象カードに新規入会+MyJCBアプリへログイン+対象サービスのいずれかでカード利用 | 対象カードに入会+Apple StoreでApple製品を購入+Apple PayまたはApp Store登録のうえ合計1万円(税込)以上利用など、STEP条件をすべて満たすこと | 家族カードを申し込み+家族カードでキャンペーン参加登録+期間中に本会員/家族カードを1回以上利 |

| 特 典 | Amazon.co.jp利用合計金額の20%キャッシュバック(JCBゴールドは最大23,000円) | 対象利用金額の20%キャッシュバック(最大3,000円) | 対象利用金額の20%キャッシュバック(最大5,000円) | Apple製品購入金額の10%キャッシュバック(JCBゴールド:最大1万円) | 最大4,000円キャッシュバック |

| 実 施 期 間 | 入会期間:2025/10/1〜2026/1/12/対象利用期間:カード入会月翌々月15日まで | 新規入会期間:2025/10/1〜2026/1/12 | 新規入会期間:2025/10/1〜2026/1/12 | 新規入会期間:2025/9/1〜2026/1/12 | 家族カード申込:2025/10/1〜2026/1/12/参加登録・カード利用:2025/10/1〜2026/2/12 |

おすすめの理由

- 初年度年会費無料。2年目以降は年会費11,000円(税込)

- 国内主要空港+ハワイ(ホノルル)のラウンジ無料、さらに「ラウンジ・キー」も利用可

- 海外旅行傷害保険は最高1億円補償+ショッピングガード保険、スマホの画面破損も補償

- 利用条件達成で「JCBゴールド ザ・プレミア」へ招待される

JCBゴールドは、初年度の年会費が無料なため申し込みやすいゴールドカードです。空港ラウンジや旅行・ショッピング補償、スマホ保険までバランスよく備えた1枚となっています。さらに、利用実績を積むと「ザ・プレミア」招待も狙えるため、人気を集めています。

dカードGOLD

| 年会費 | 11,000円(税込) |

| 国際ブランド | Visa/Mastercard |

| 家族カード | 1,100円(税込) /枚 |

| ETCカード | 年会費無料 |

| ポイント還元率 | 1.0%~10.0% |

| ボーナスポイント | 年間利用額により最大20,000ポイント |

| 空港ラウンジサービス | 国内主要空港+ホノルル |

| プライオリティパス | なし |

| 旅行傷害保険 | 海外旅行保険最高1億円・国内旅行保険最高5,000万円 |

| ショッピング保険 | 年間最高300万円 |

| その他の優待・特典 | dカードケータイ補償/トラベルデスク/海外レンタカー優待サービス/紛失・盗難補償など |

| キ ャ ン ペ | ン 名 | dカード GOLD 入会&利用特典 | dポイントクラブご優待 (ドコモ料金10%還元) | 年間ご利用額特典 |

|---|---|---|---|

| 条 件 | 入会後にWebエントリー | 利用携帯電話番号の登録など所定条件を満たし、対象のドコモ利用料金をdカード GOLD支払いに設定 | 前年のお買物額累計(ショッピング等)に応じて、交換可能なクーポンが付与 |

| 特 典 | 入会後の買物:利用額の5%(iD/d払い(dカード決済)/タッチ決済は10%)を進呈、上限3,000pt。+公共料金等:1カテゴリ500pt、最大8カテゴリで最大4,000pt(合計最大7,000pt) | 対象のドコモ利用料金 1,000円(税抜)ごとに100pt | 前年累計100万円以上で最大10,000円相当を上限に、複数の交換先から選べるクーポン |

| 実 施 期 間 | 2025年7月1日以降の申込分が現行内容。終了する場合は1か月前に告知 | 常時 | 2025年配布分は以下 累計期間:2023/12/16〜2024/12/15 配布:2025/7/1 交換:2025/7/1〜2026/5/15 |

おすすめの理由

- 年会費が11,000円(税込)とゴールドカードにしては安め

- ドコモ利用料金が税抜10%還元

- 年間利用額に応じた特典が充実している

- 国内・ハワイの空港ラウンジが無料で使える

dカード GOLDは年会費11,000円(税込)ながら、ドコモ料金の税抜10%還元や年間利用額特典で元が取りやすいのが強みです。入会後の利用でdポイントをもらえる特典もあり、ケータイ補償(最大10万円)や空港ラウンジ無料など、スマホ代の節約から出張・旅行まで1枚で支えます。

au PAYゴールドカード

| 年会費 | 11,000円(税込) |

| 国際ブランド | Visa/Mastercard/American Express |

| 家族カード | 1枚無料、以降2,200円(税込) /枚 |

| ETCカード | 年会費無料 |

| ポイント還元率 | 1.0〜10.0% |

| ボーナスポイント | au PAYマーケットでの利用で最大10%還元/年間利用特典として最大11,000Pontaポイント |

| 空港ラウンジサービス | 国内主要空港+ホノルル |

| プライオリティパス | なし |

| 旅行傷害保険 | 海外旅行保険最高1億円・国内旅行保険最高5,000万円 |

| ショッピング保険 | 年間最高300万円 |

| その他の優待・特典 | 紛失・盗難補償/トラベルデスク/空港ラウンジサービス/宿泊予約サービス Relux など |

| キ ャ ン ペ | ン 名 | au PAY ゴールドカード 新規入会&ご利用特典 | au/UQ mobileご利用料金 | au PAY残高オートチャージ ポイントアップリワード | 通信料金ゴールドカード特典(auマネ活プラン特典) |

|---|---|---|---|---|

| 条 件 | 実施期間中に新規申込→翌月末までに入会 +所定のショッピング条件達成 | au PAY ゴールドカードで 対象のau/UQ利用料金(1回線)を支払う | au PAY ゴールドカードからau PAY残高へオートチャージ +条件達成で段階的に還元率UP | au PAY ゴールドカードでの支払いで 「12カ月間」合計最大20%還元 |

| 特 典 | 特典①:2,000P(条件:2,000円以上×3回) 特典②:8,000P(条件:合計50,000円以上) 合計最大10,000P | 通常1%+ゴールド特典9%で 合計最大10%(Pontaポイント) | オートチャージ金額に対し最大5%還元 (月間上限:1,000P) | 通常1%+ゴールド特典9%+ (12カ月間)追加10%で合計最大20% |

| 実 施 期 間 | 2025/10/1 0:00〜 (終了日記載なし) | 常時(※予告なく変更/終了の場合あり) | 2024/12/1〜(終了日記載なし) | 12カ月間 |

おすすめの理由

- 年会費が11,000円(税込)。家族カードも1枚目無料、2枚目以降は2,200円/枚

- au/UQ mobileの利用料金を支払うと合計最大10%還元

- 国内主要空港+ハワイ(ダニエル・K・イノウエ国際空港)のラウンジが無料

- 付帯保険が充実(海外旅行:最大1億円、国内旅行:最大5,000万円、お買物:年間最大300万円 など)

au PAYゴールドカードは年会費11,000円(税込)で、au/UQの通信料金が合計最大10%還元になるのが特徴です。さらに、空港ラウンジ無料や旅行・お買物保険も付くので、スマホ代の支払いと日常決済をまとめたい人に向いています。家族カードも1枚目無料が無料で作れるのも嬉しいポイント。

旅行やグルメ優待、ゴルフサービスなど多彩な特典を専任スタッフがサポート。

国内・海外の空港ラウンジを無料で利用でき、快適な旅を実現。

手厚い旅行傷害保険と最大20%高いポイント還元率で、安心とお得を両立。

JCBゴールドで実績を積めば、将来的にJCBプラチナやザ・クラスへの道も開けます。

年会費無料で使えるおすすめのゴールドカード3選

「年会費無料」で使えるゴールドカードは、コスパ重視のユーザーに最適です。通常のゴールドカードは年会費が1万円前後かかりますが、中には条件付きで無料になるカードも存在します。

これらは高還元率や旅行保険、空港ラウンジ特典など、一般カードよりもワンランク上のサービスを受けられるのが魅力です。年会費をかけずにステータスカードを持ちたい方は、ここを読めば最適な1枚が見つかります。

JCB GOLD EXTAGE

| 年会費 | 初年度無料/以降3,300円(税込) |

| 国際ブランド | JCB |

| 家族カード | 1枚無料、以降1,100円(税込) /枚 |

| ETCカード | 年会費無料 |

| ポイント還元率 | 0.5〜10.0% |

| ボーナスポイント | 入会後3か月間はポイント3倍/海外利用分は常にポイント2倍 |

| 空港ラウンジサービス | 国内主要空港+ホノルル |

| プライオリティパス | なし |

| 旅行傷害保険 | 海外旅行保険最高5,000万円・国内旅行保険最高5,000万円 |

| ショッピング保険 | 購入日から90日間・年間最高200万円 |

| その他の優待・特典 | JCBトラベル Oki Dokiトクトクサービス/国内宿泊オンライン予約など |

| キ ャ ン ペ | ン 名 | 入会後3ヵ月間ポイント3倍 | 入会後4ヵ月目以降ポイント優遇 |

|---|---|---|

| 条 件 | 入会後3ヵ月間のカード利用(毎月の利用合計1,000円(税込)ごとに加算) | 入会後4ヵ月目以降のカード利用 |

| 特 典 | 通常の獲得ポイントに対して3倍になる | 通常の獲得ポイントに対して1.5倍 (海外利用は2倍の記載あり) |

| 実 施 期 間 | 初年度(入会後1年目) | 入会後4ヵ月目以降〜(更新まで) |

おすすめの理由

- 20代限定で申し込みできる初年度年会費無料のゴールドカード

- 入会後3カ月はポイント3倍、4カ月目以降も1.5倍。海外利用は2倍、優待店なら最大20倍

- 空港ラウンジサービスなど、ゴールドサービスが利用できる

- 旅行費用の事前決済など条件を満たすと旅行傷害保険が付帯する(最高5,000万円

JCB GOLD EXTAGEは20代限定で初年度無料で発行できるゴールドカードです。2年目以降も3,300円で継続できます。入会後3カ月はポイント3倍、以降も1.5倍となっており、ポイントを重視する人にもおすすめです。さらに、5年後はJCBゴールドへ切り替えられます。

三井住友カード ゴールド(NL)

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| 国際ブランド | Visa/Mastercard |

| 家族カード | 年会費無料 |

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| ポイント還元率 | 0.5%~7% |

| ボーナスポイント | 年間100万円利用で10,000ポイント還元(実質1.0%還元) |

| 空港ラウンジサービス | 国内主要空港ラウンジ |

| プライオリティパス | なし |

| 旅行傷害保険 | 海外旅行傷害保険最高2,000万円(利用付帯)・国内旅行傷害保険最高2,000万円(利用付帯) |

| ショッピング保険 | 年間最高300万円 |

| その他の優待・特典 | 専用ゴールドデスク/宿泊予約サービス優待/空港宅配サービス/手荷物預かりサービスなど |

| キ ャ ン ペ | ン 名 | スマートタッチプラン | ご利用金額の5%還元キャンペーン | SBI証券デビュー応援プラン |

|---|---|---|---|

| 条 件 | 対象期間中に新規入会し、入会月の1ヵ月後末までにスマホのVisaタッチ決済/Mastercardタッチ決済を1回以上利用 | 対象期間中に新規入会し、入会月の1ヵ月後末までの「お買い物利用金額」が対象 | 三井住友カード経由でSBI証券口座開設+エントリー+Vポイント認証、クレカ積立の設定・継続&対象取引など |

| 特 典 | ゴールド(NL)は VポイントPayギフト5,000円分 | 利用金額×5%相当のVポイント(最大2,000円相当) | 所定条件達成で 最大16,600円相当のVポイント |

| 実 施 期 間 | 申込期間:2024年9月2日〜 | 申込期間:2025年10月1日〜2026年1月6日 | 終了日の明記なし |

おすすめの理由

- 年間100万円利用で年会費が永年無料になり、さらに毎年10,000ポイントの継続特典も狙える

- 対象のコンビニ・飲食店でスマホのタッチ決済などを使うと最大7%還元

- カード番号を券面に記載しないナンバーレスで、情報漏えいリスクを下げやすい

- 空港ラウンジなどゴールド向け付帯サービスも利用でき、普段使い〜旅行まで幅広く対応

三井住友カード ゴールド(NL)は、年100万円使う人なら年会費を永年無料にでき、毎年10,000ポイントも狙えるのが強みです。対象店で支払うと最大7%還元となります。また、券面ナンバーレス仕様となっておりで安心感があるのも魅力。空港ラウンジなどの付帯サービスもあり、日常と旅行を両立したい人向けです。

エポスカードゴールド

| 年会費 | 無料(招待or年間50万円以上利用) |

| 国際ブランド | Visa |

| 家族カード | 年会費無料 |

| ETCカード | 年会費無料 |

| ポイント還元率 | 0.5%〜1.5% |

| ボーナスポイント | 利用額によりポイント獲得 |

| 空港ラウンジサービス | 国内主要空港+ホノルル |

| プライオリティパス | なし |

| 旅行傷害保険 | 海外旅行保険最高5,000万円 |

| ショッピング保険 | なし |

| その他の優待・特典 | 年間ボーナスポイント/ゴールド招待制度など |

| キ ャ ン ペ | ン 名 | 年間利用ボーナスポイント(最大10,000pt) |

|---|---|

| 条 件 | 年間利用額(カード有効期限月末までの1年間)に応じて付与。加算は集計期間終了後、翌々月中旬頃 |

| 特 典 | 50万円以上:2,500pt/100万円以上:10,000pt など(最大10,000pt) |

| 実 施 期 間 | 常時 |

おすすめの理由

- 年会費は通常5,000円(税込)。年間50万円以上の利用、または招待・家族紹介で翌年以降も年会費が永年無料

- 年間利用ボーナスポイントあり(50万円で2,500pt/100万円で10,000ptなど、最大10,000pt)

- 「選べるポイントアップショップ」によく使うお店を最大3つ登録でき、登録店ではポイントが合計2倍

- 国内空港ラウンジに加え、ハワイ(ホノルル)など海外ラウンジ/ラウンジサービスも利用できる

エポスカードゴールドは、年会費は通常5,000円ですが、年間50万円以上の利用や招待・家族紹介なら翌年以降は永年無料です。年間利用額に応じて50万円で2,500pt、100万円で10,000ptのボーナスもあります。よく使う店を最大3つ登録してポイント2倍にでき、空港ラウンジも使えるので日常にも旅行にも便利です。

旅行やグルメ優待、ゴルフサービスなど多彩な特典を専任スタッフがサポート。

国内・海外の空港ラウンジを無料で利用でき、快適な旅を実現。

手厚い旅行傷害保険と最大20%高いポイント還元率で、安心とお得を両立。

JCBゴールドで実績を積めば、将来的にJCBプラチナやザ・クラスへの道も開けます。

ゴールドカードの選び方を徹底解説!賢い比較方法

【選び方のポイント】

- 年会費に見合うだけの特典・サービスを使えるか

- ポイント還元率やマイル交換のしやすさ

- 特典・サービス内容で比較する

- ステータス性・ブランドの信頼性も基準に

- 継続利用・付帯サービスの活用計画を立てて比べる

ゴールドカードを選ぶときは、「特典の実用性」と「コストパフォーマンス」のバランスが最も重要です。また、ブランドの信頼性やステータス性も比較要素の一つです。

この章では、ゴールドカードを賢く選ぶための5つの基準を解説します。

①年会費に見合うだけの特典・サービスを使えるか

ゴールドカード選びでは、年会費に見合った特典をどれだけ活用できるかが非常に重要です。空港ラウンジの無料利用、海外旅行保険、ショッピング保険などは、利用すれば数万円分の価値になることもあります。

反対に、特典をほとんど使わなければ、年会費だけが無駄に感じてしまうでしょう。

②ポイント還元率やマイル交換のしやすさ

ゴールドカードを選ぶ際は、ポイント還元率やマイルの貯めやすさも欠かせません。日常の支払いで効率よくポイントを貯められるか、航空会社のマイルにスムーズに交換できるかが判断基準です。

また、ポイントを電子マネーや旅行費に使えるカードもあり、生活スタイルに応じて選べます。

③特典・サービス内容での比較する

ゴールドカードは年会費や還元率だけでなく、特典内容の充実度で比較することが大切です。特に注目すべきは「空港ラウンジ」「旅行保険」「ショッピング保険」「コンシェルジュサービス」などです。

同じ年会費でも、これらのサポートが手厚いカードとそうでないカードでは、実質的な価値に大きな差が出ます。また、特典の対象エリアや条件を公式サイトで必ず確認することも重要です。

④ステータス性・ブランドの信頼性も一つの選ぶ基準

ゴールドカードは、社会的な信用やステータスを示す手段としての側面もあります。たとえば、アメックスやJCB、三井住友カードなどはブランド力が高く、信頼性やサポートの質でも定評があります。

また、ステータスカードを持つことでホテルやレストランの優待、ビジネスシーンでの印象アップなど、目に見えないメリットも得られます。

ただし、ステータス性だけでなく、使いやすさや費用とのバランスも考慮することが大切です。

⑤継続利用・付帯サービスの活用計画立てて比べる

ゴールドカードは、一時的な特典よりも継続利用のメリットを重視することがポイントです。年間利用額に応じたボーナスポイントや、長期会員限定のアップグレード特典など、使い続けるほど恩恵が増えるカードもあります。

また、旅行保険や空港サービス、ポイントアッププログラムを計画的に活用すれば、年会費以上の価値を得ることが可能です。短期的なお得さに惑わされず、「3年・5年先を見据えてお得を積み上げる」視点が大切です。

旅行やグルメ優待、ゴルフサービスなど多彩な特典を専任スタッフがサポート。

国内・海外の空港ラウンジを無料で利用でき、快適な旅を実現。

手厚い旅行傷害保険と最大20%高いポイント還元率で、安心とお得を両立。

JCBゴールドで実績を積めば、将来的にJCBプラチナやザ・クラスへの道も開けます。

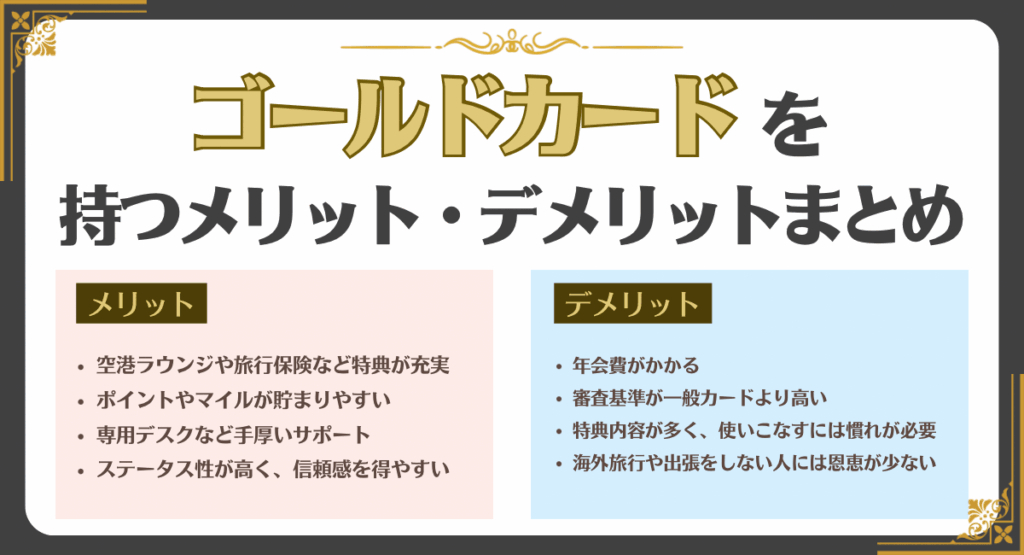

ゴールドカードを持つメリット・デメリットまとめ

| メリット | デメリット |

|---|---|

| ・空港ラウンジや旅行保険など特典が充実している ・ポイントやマイルが貯まりやすい高還元設計 ・専用デスクなど手厚いサポートが受けられる ・ステータス性が高く、信頼感を得やすい | ・年会費がかかるため利用頻度が少ない人には不向き ・審査基準が一般カードより高く、発行が難しい場合もある ・特典内容が多く、使いこなすには慣れが必要 ・海外旅行や出張をしない人には恩恵が少ない |

ゴールドカードを持つ最大の魅力は、年会費以上の価値を感じられる特典の多さです。空港ラウンジの無料利用や旅行保険、ポイントの優遇など、一般カードでは得られない優待を日常的に受けられます。

一方で、年会費負担や利用機会の少なさがデメリットとなる場合もあります。しかし、光熱費や通信費などの支払いをゴールドカードに集約すれば、ポイントで実質的な節約が可能です。

旅行やグルメ優待、ゴルフサービスなど多彩な特典を専任スタッフがサポート。

国内・海外の空港ラウンジを無料で利用でき、快適な旅を実現。

手厚い旅行傷害保険と最大20%高いポイント還元率で、安心とお得を両立。

JCBゴールドで実績を積めば、将来的にJCBプラチナやザ・クラスへの道も開けます。

ゴールドカードの審査基準と通過のコツ【初心者向け】

ゴールドカードは、一般カードよりも高い信用力が求められるため、審査基準を知っておくことが重要です。

この章では、審査の仕組みやチェックされる項目、申し込みから結果通知までの流れをわかりやすく解説します。ここを読めば、「どんな人が審査に通りやすいか」や「落ちないための準備方法」が明確になります。

審査で見られるポイントは5つ!

ゴールドカードの審査では「年収」「職業」「勤続年数」「信用情報」「カード利用実績」の5点が特に重視されます。これは、カード会社が「安定した返済能力」を確認するためです。

仮に収入が高くても、転職直後や延滞履歴がある場合は審査に不利になることもあります。逆に、年収が平均的でも長期勤務や良好なクレヒス(信用履歴)があれば通過の可能性は十分にあります。

年収

年収は審査で最も分かりやすい信用の指標です。多くのゴールドカードでは、目安として年収300〜500万円程度が基準とされています。

ただし、年収だけで合否が決まるわけではありません。返済履歴や勤務の安定性など、他の要素も総合的に見られます。

特に最近では、クレヒスや支払い実績を重視する傾向が強まっており、フリーランスや自営業でも安定収入があれば問題ありません。

職業・勤務形態

職業や勤務形態も、返済能力を判断する大切な材料です。一般的には「公務員」「大企業の正社員」など、安定収入が見込まれる職種は有利とされています。

一方、アルバイトなどは不利とされがちですが、長期勤務や継続的な収入があれば十分可能性はあります。

また、近年はフリーランスや個人事業主も増えており、確定申告書や入金履歴などで収入の安定を証明すれば、審査に通過するケースもあります。

勤続年数

勤続年数は「安定して働いているか」を判断する指標です。一般的に1年以上の勤務実績があれば、審査でプラスに働くことが多いです。

短期間での転職が続く場合、収入があっても安定性に欠けると判断される可能性があります。とはいえ、近年は転職が一般的になっており、職歴が変わっても収入が上がっていれば問題視されないこともあります。

重要なのは「継続した雇用と安定収入の実績」です。

信用情報

信用情報は、過去のクレジット利用履歴をまとめた「信用の成績表」です。延滞や債務整理などの履歴があると、審査に通りにくくなります。カード会社はCICなどの信用情報機関を通じて、この情報を確認します。

反対に、毎月の支払いを期日通りに行っていれば、信用度が上がり審査に有利になります。特に、スマホの分割払いなども信用情報に含まれるため、日常の支払いをきちんと守ることが大切です。

「信用を積み上げる行動」が、将来の審査通過を左右します。

クレジットカード利用実績

クレジットカードの利用実績、いわゆる「クレヒス」も審査では重要です。過去にカードを適切に利用し、延滞がない人は「信頼できる利用者」として高く評価されます。

一方、まったくカードを使ったことがない「スーパーホワイト」と呼ばれる状態では、実績がなく慎重に審査されがちです。そのため、一般カードなどで定期的に利用・返済を続けておくことが、ゴールドカード審査への近道になります。

利用実績は「信用の証明書」といえますので、日常的に使い、きちんと返す習慣を積み重ねましょう。

初心者向け!クレジットカードの審査の流れ

ゴールドカードの審査は、「申込→情報確認→スコアリング→結果通知」の流れで進みます。仕組みを理解しておくことで、不安を減らしながらスムーズに申し込めます。

カード会社によって細部は異なりますが、基本的な手順は以下の4ステップです。

①申し込み情報の確認

最初に実施されるのは、申込内容の確認です。氏名や住所、年収、勤務先などの入力内容が間違っていた場合、審査が進まない場合もあります。

また、他社の借入状況やクレジット契約数も確認されるため、正確な情報を入力することが重要です。虚偽の申告は即時否決の原因になるため注意しましょう。

②信用情報機関の照会

次に、カード会社は信用情報機関(CIC・JICCなど)に登録された利用履歴を照会します。この段階で過去の支払い遅延や借入残高がチェックされます。

たとえば携帯の分割払いを滞納していた場合も記録されているため、油断できません。一方で、きちんと支払いを続けていれば良好な履歴として評価されます。

③スコアリング審査

スコアリング審査とは、申し込み情報をもとに「信用スコア」を数値化して評価する仕組みです。年収・勤務先・信用情報などが点数化され、合計スコアが基準値を超えれば審査通過となります。

この仕組みは公平性が高く、AIによって自動判定されることもあります。

スコアを上げるコツは、延滞をしないこと、そして安定した利用を続けることです。一度落ちても、半年後に実績を積んで再申し込みするのも効果的です。

④結果通知

最終段階では、審査結果がメールや郵送で通知されます。即日審査のカードなら数分〜数時間で結果が出ることもありますが、確認が必要な場合は数日かかることもあります。

否決された場合でも、理由は明示されないのが一般的です。

ただし、信用情報や収入を改善して再申し込みすれば、通過の可能性は十分あります。

旅行やグルメ優待、ゴルフサービスなど多彩な特典を専任スタッフがサポート。

国内・海外の空港ラウンジを無料で利用でき、快適な旅を実現。

手厚い旅行傷害保険と最大20%高いポイント還元率で、安心とお得を両立。

JCBゴールドで実績を積めば、将来的にJCBプラチナやザ・クラスへの道も開けます。

【30代・40代・50代】年代ごとのゴールドカードで重要視すべきポイント

ゴールドカードは「年齢=ライフスタイルの変化」に合わせて選ぶのがポイントです。30代はコストパフォーマンスと還元率、40代はステータスと補償、50代は快適さと安心を重視すると、満足度の高いカード選びができます。

この章では、年代別に「本当に使えるゴールドカードの基準」を詳しく解説します。ここを読めば、あなたに最適な1枚が明確になります。

30代はコストパフォーマンスと還元率重視しよう

30代は、仕事の責任が増え、結婚・子育て・住宅購入などで支出も多くなる時期です。そのため、年会費に対してどれだけリターンがあるか=コスパの良さを意識してカードを選ぶことが大切です。

30代にとってのゴールドカードは、贅沢ではなく「効率よく家計を支えるツール」として活用するのがポイントです。ここでしっかり選べば、将来的な資産形成にもつながります。

40代はステータスや補償を重視しよう

40代になると、仕事や家庭の基盤が安定し、社会的な立場を意識する機会も増えます。そのため、信頼性やステータスのあるゴールドカードを持つことが、ビジネスシーンでもプラスに働きます。

また、出張や家族旅行が増える年代でもあるため、旅行傷害保険や空港ラウンジなどの安心と快適さを支える補償も重要です。

40代は、カードを「信用の象徴」として活用する意識を持つと、日常の支出にも自信が持てます。見た目のステータスと実用的な補償を両立できるカード選びが鍵です。

50代以上はゆとり・安心・サービス重視

50代になると、子育てや住宅ローンなどの負担が落ち着き、消費から「体験」へと価値観が変わっていきます。そのため、安心感やサポート体制、上質なサービスを重視するカード選びが重要です。

旅行や趣味を楽しむ人なら、空港ラウンジの利用や旅行保険が充実したカードが心強い味方になります。また、健康相談・コンシェルジュ・優待宿泊など、暮らしの質を高める付帯サービスにも注目です。

旅行やグルメ優待、ゴルフサービスなど多彩な特典を専任スタッフがサポート。

国内・海外の空港ラウンジを無料で利用でき、快適な旅を実現。

手厚い旅行傷害保険と最大20%高いポイント還元率で、安心とお得を両立。

JCBゴールドで実績を積めば、将来的にJCBプラチナやザ・クラスへの道も開けます。

ゴールドカードのおすすめに関するよくある質問

ゴールドカードを検討するとき、多くの人が気になるのが「審査・特典・違い・利用条件」といった実用的な疑問です。

学生や主婦でも持てるのか、審査に落ちたときの対応、家族カードの範囲、そしてプラチナカードとの違いなど、知っておきたいポイントは多くあります。

この章では、実際の申し込み前に気をつけたい点や誤解されやすい部分を解説します。

学生や主婦でもゴールドカードを持つことできる?

学生や主婦でも条件を満たせばゴールドカードを持つことは可能です。カード会社は年収だけでなく、支払い能力や信用情報、家族の収入状況なども総合的に判断します。

特に「専業主婦(夫)」の場合、世帯主の年収を審査基準に含めるカード会社も多いため、配偶者に安定した収入があれば発行されることもあります。学生でも、社会人経験のある大学院生やアルバイト収入がある場合は対象になるケースがあります。

ゴールドカードの審査に落ちた場合、再申し込みはいつできる?

ゴールドカードの審査に通らなかったとしても、すぐに再申し込みをするのは避けた方が良いです。再申し込みをする場合は、最低でも半年以上あけてからが安心です。

その間に、クレジット利用履歴を積み上げたり、延滞を避けるなどして信用スコアを改善しましょう。

また、審査基準はカード会社によって異なるため、落ちた理由を分析し、別ブランドのカードを検討するのも賢い選択です。

家族カードでも本会員と同じ特典を受けられる?

家族カードでも本会員と同じ様に多くの特典を使えます。特に空港ラウンジサービスや旅行傷害・ショッピング保険などは、家族カード会員でも使えることが多いです。

ですが、ポイント還元率や付与の対象が「本会員の利用分と合わさる」ことが多く、家族カード単体で特典が制限されるケースもあります。

ゴールドカードとプラチナカードの違いはどこにある?

主な違いは、ステータスと特典内容の充実度です。

ゴールドカードは日常使いに十分なサービス(空港ラウンジ・保険・ポイント優遇)を備えていますが、プラチナカードはその上位にあたります。プラチナカードでは、専用コンシェルジュサービスや高級ホテルの優待、海外ラウンジの無制限利用など、よりVIP向けの特典が付帯します。

ただし、その分年会費が高額(5〜15万円程度)になり、審査も厳しくなりますので、自分の利用頻度や目的に合わせて選ぶのが賢明です。

旅行やグルメ優待、ゴルフサービスなど多彩な特典を専任スタッフがサポート。

国内・海外の空港ラウンジを無料で利用でき、快適な旅を実現。

手厚い旅行傷害保険と最大20%高いポイント還元率で、安心とお得を両立。

JCBゴールドで実績を積めば、将来的にJCBプラチナやザ・クラスへの道も開けます。

まとめ

ゴールドカードは、ステータスだけでなく実用面でも価値の高いカードです。空港ラウンジや旅行保険、ポイント還元などの特典を活用すれば、年会費以上のメリットを得られます。

一方で、審査のハードルや年会費負担があるため、ライフスタイルに合ったカードを選ぶことが大切です。コスパを求めるなら高還元率型、安心を重視するなら補償やサポートが充実したタイプが向いています。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。