多くの学生が「現金よりもスマートに支払いをしたい」「ポイントを上手に貯めたい」と感じています。

一方で、「クレジットカード 学生でも本当に作れるの?」「使いすぎが心配…」と不安を抱く人も少なくありません。

しかし、学生向けのクレジットカードは年会費無料で特典も豊富。初めてでも安心して使えるよう設計されています。

学生がカードを選ぶ基準から、審査を通りやすくするコツ、安全な使い方までをわかりやすく整理し、初めての1枚を安心して選べるようサポートしていきます。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

目次

学生がクレジットカードを持つべき理由を解説

学生にとってクレジットカードは、ただの支払い手段ではなく「社会人への第一歩」となるツールです。

現金を持たずにキャッシュレスで生活できるだけでなく、万が一のトラブルにも補償があり安心です。

ここでは、学生がカードを持つメリットをわかりやすく紹介します。

現金を持ち運ぶ必要がなくなりキャッシュレスに対応できる

大学生活ではコンビニやカフェ、交通機関など、日々の支払いシーンが多くあります。

クレジットカードを使えば、こうした支払いをすべてキャッシュレスで済ませられ、財布を持ち歩く手間がなくなります。

特にスマホのタッチ決済に対応しているカードなら、スマホひとつで食事や買い物を完結できるため、紛失のリスクも減ります。

また、カード利用は自動的に履歴が残るので、家計簿アプリと連携すれば出費管理がしやすくなります。

紛失・盗難時の補償があるから安全に利用できる

クレジットカードの大きな利点のひとつは、紛失や盗難があった場合に補償制度があることです。

現金を落としてしまった場合は基本的に戻りませんが、カードなら不正利用が発生しても、利用者がすぐにカード会社へ連絡すれば、被害金額を補償してもらえるケースが多いです。

JCB公式サイトによると、紛失登録が完了してから60日前に遡り、それ以降の損害額を補償すると明記されています。

これは現金では得られない安心感です。

また、カードを停止・再発行してもらえるので、持ち歩くリスクを最小限に抑えられます。

学生のうちからカードを使うことで、お金の管理意識が自然と身につき、トラブル時の対応力も高まります。

クレジットヒストリーを早いうちから気づくことができる

学生のうちからクレジットカードを持つ最大のメリットは、「信用情報(クレジットヒストリー)」を積み上げられることです。

クレジットヒストリーとは、カードの利用や返済の履歴を記録したもので、社会人になってからローンやスマホの分割払いを申し込む際の信頼材料になります。

支払いをきちんと続けることで「信用がある人」と評価され、審査に通りやすくなります。

逆に履歴が全くない、または支払い遅延があるとマイナス評価になることもあります。

今からクレジットカードを正しく使っておくことで、社会に出てからの金融面のスタートダッシュを有利に進めることができるでしょう。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

学生のクレジットカード保有率は?大学生のリアルな利用状況

最近は大学生の多くがクレジットカードを保有し、キャッシュレス決済を日常的に使っています。

特にネットショッピングや旅行など、カードが便利な場面が増えていることが背景にあります。

学生でも利用が広がっている理由や実際の保有率を知ることで、自分がカードを作るべきかどうかの判断もしやすくなります。

ここでは、大学生のクレカ事情をリアルなデータとともにわかりやすく紹介します。

大学生のクレジットカード保有率は「約6割」

近年では、大学生の約6割がクレジットカードを保有しているという調査結果があります。(参考:日本クレジット協会「クレジットに関する消費者調査」)

つまり、もはやカードは一部の学生だけのものではなく、生活に欠かせない存在になりつつあるということです。

その背景には、キャッシュレス決済が急速に普及していることや、ネットショッピング・電子書籍などのオンラインサービスが学生生活に浸透している点が挙げられます。

また、親の家族カードや学生専用カードなど、学生でも作りやすい選択肢が増えたことも大きな理由です。

大学生にとってクレジットカードは、支払いの利便性だけでなく、将来の信用情報を築く第一歩にもなります。

今や「持っていないほうが少数派」といえる時代です。

利用目的は「ネットショッピング」や「旅行」が中心である

大学生がカードを使う主な目的は、「ネットショッピング」と「旅行」関連の支払いです。

特にAmazonや楽天市場などのオンライン決済で利用するケースが多く、クレジットカードがあれば代引き手数料を節約でき、ポイントも貯まるためお得です。

また、旅行では航空券や宿泊予約など、カード決済が必須となる場面が増えています。

学生の中には、海外旅行や留学時の支払い用としてカードを作る人も少なくありません。

さらに、大学生専用カードの中には旅行保険が自動付帯されるものもあり、安心して利用できる点も人気の理由です。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

【2025年最新】学生におすすめのクレジットカード7選

初めてクレジットカードを持つ学生にとって、どのカードを選ぶかはとても大切です。

学生向けカードは、年会費無料やポイント優遇など、安心して使える特典が充実しています。

ここでは、審査に通りやすく、日常生活や旅行でも活躍する人気の7枚を紹介します。

ここを読めば、自分に合った1枚がきっと見つかります。

JCBカードW

| 運営会社 | 株式会社ジェーシービー |

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ポイント還元率 | 1.0%〜21.0% |

| 家族カード | 無料 |

| ETCカード | 無料 |

| 主な特典 | Amazonなどで還元率が高くなる、海外旅行保険付帯 |

| 公式サイト | 公式サイトを見てみる |

「年会費無料なのにポイントがしっかり貯まる。Amazonやカフェ利用でも還元率が高くて助かっています」(20代/女性)

このクレカのメリット・おすすめポイント

- 年会費なしで還元率が高め

- Amazonなどでポイント優遇

- 国内で使える場所の多いJCBブランド

- 自動で海外旅行傷害保険が付いている

JCBカードWは、学生から人気も高く、Amazonやスターバックスなど提携している店舗で使えば還元率が上がるため、日常的に使うほどお得になるカードです。

特に大学生でネットショッピングなどを使うことが多ければ、ポイントが自然に貯まる実用性の高さが魅力です。

JCBブランドは国内でも使える店舗が非常に多く存在し、交通系ICチャージや公共料金の支払いにも対応しています。

このクレカのデメリット・注意点

- 海外で使えない店舗も一部ある

- 申込みできる年齢が18〜39歳と限られている

- JCBブランドのみで利用できる範囲が限定的

JCBカードWのデメリットとして、まず挙げられるのが海外で使う際の対応範囲です。

JCBは国内で加盟している店が多い反面、海外では対応していない店舗も存在し、旅行先次第では使用不可なケースがあります。

そのため、海外に旅行することが多い人は他の国際ブランドカードとの併用をおすすめします。

また、このカードは18歳から39歳までが申込み対象となっており、40歳以上の新規発行はできません。

ただし、これらの点を理解して日常使い中心で利用すれば、十分に高い満足度が得られます。

学生にとってはコストゼロで持てる高還元カードとして、欠点を補って余りあるメリットがあるでしょう。

現在行われてる入会キャンペーン

JCBカードWでは、現在「年間利用金額に応じて最大5,000円キャッシュバック」が受けられる新規入会キャンペーンを実施中です。

期間は2025年10月1日から2026年1月12日までです。

年間の利用金額が税込70万円以上で2,000円、100万円以上で5,000円がキャッシュバックされる仕組みになっています。

対象となるのはJCBが直接発行する「JCBカードW」「JCBカードW plus L」「JCBカードS」です。

高還元率と年会費無料に加えて、このキャッシュバック特典を組み合わせれば、学生でも非常にお得に始められるチャンスといえるでしょう。

学生専用ライフカード

| 運営会社 | ライフカード株式会社 |

| 年会費 | 無料 |

| 国際ブランド | Visa/Mastercard/JCB |

| ポイント還元率 | 0.5 〜 4.0% |

| 家族カード | なし |

| ETCカード | 無料 |

| 主な特典 | 海外旅行傷害保険付き、海外利用時ポイント3倍、誕生月ポイント3倍など |

| 公式サイト | 公式サイトを見てみる |

「海外旅行で使ってもポイントが多く貯まるのがうれしい。誕生月のボーナスポイントも魅力的!」(20代/女性)

このクレカのメリット・おすすめポイント

- 年会費無料で学生専用の特典が充実

- 海外利用時ポイント3倍で旅行や留学にも強い

- 誕生月はポイント3倍で日常使いでもお得

- 海外旅行傷害保険付きで安心

学生専用ライフカードは、学生のために設計された特典が豊富なクレジットカードです。

年会費無料で維持費がかからず、海外利用時はポイントが3倍になるため、留学や旅行でも効率的にポイントを貯められます。

さらに誕生月にはポイントが3倍になる特典があり、1年の中で最もお得に使えるタイミングがあるのも特徴です。

学生向けとしては珍しく海外旅行傷害保険も自動付帯しており、海外でのトラブルにも備えられます。

ライフカードは学生生活に寄り添った設計で、普段の買い物から海外利用まで幅広く活躍する1枚です。

このクレカのデメリット・注意点

- ポイント還元率がやや低め(通常0.5%)

- 家族カードが発行できない

- 社会人になると学生特典が終了

学生専用ライフカードは特典が多い反面、注意すべき点もあります。

まず、基本のポイント還元率は0.5%と標準的で、他の高還元カードと比べると少し控えめです。

特典の多くは「学生専用」であるため、卒業後に一般ライフカードへ切り替えると一部の優遇(海外利用3倍など)が終了します。

また、家族カードが発行できないため、家族でポイントをまとめたい人には不向きです。

ただし、学生生活を送るうえではこれらの制約は大きなデメリットにはなりにくく、1人暮らしや旅行などで「自分専用カード」として使うには十分な性能を持っています。

現在行われてる入会キャンペーン

学生専用ライフカードでは、今だけの特典として「最大15,000円キャッシュバックキャンペーン」を実施中です。

まず、入会から3か月以内にアプリへログインすると2,000円、ショッピング利用で最大8,000円がキャッシュバックされ、合計で最大10,000円を獲得できます。

さらに、入会から4〜6か月後の海外利用では、利用金額の4%がキャッシュバックされる特典もあります。

そのため、普段の買い物でも海外旅行でも、使うだけでお得になる仕組みです。

特に留学や卒業旅行を控えている学生にとっては、実質的に年会費無料で大きなリターンを得られる絶好のチャンスといえます。

ANA JCBカード(学生用)

| 運営会社 | 株式会社ジェーシービー |

| 年会費 | 無料(在学中) |

| 国際ブランド | JCB |

| ポイント還元率 | 1.0% |

| 家族カード | なし |

| ETCカード | なし |

| 主な特典 | 入会・継続でマイルプレゼント、フライトでボーナスマイル、ANAカードマイルプラス対応店舗あり |

| 公式サイト | 公式サイトを見てみる |

「飛行機を使う旅行が多いので、自然にマイルが貯まって助かります。学生のうちは年会費無料なのもありがたい」(20代/男性)

このクレカのメリット・おすすめポイント

- 在学中は年会費無料で維持費ゼロ

- 入会・継続時にボーナスマイルがもらえる

- フライト利用時のボーナスマイルが豊富

- ANAカードマイルプラス加盟店で効率的にマイルが貯まる

ANA JCBカード(学生用)は、旅行好きな学生に特におすすめのクレジットカードです。

最大の魅力は、在学中であれば年会費が完全無料な点です。

さらに、入会時と毎年の継続時にそれぞれ1,000マイルがプレゼントされるため、持っているだけでもマイルが貯まります。

また、ANA便の搭乗時には区間基本マイレージの10%がボーナスとして加算される仕組みです。

普段のショッピングでもJCBポイントをANAマイルに交換でき、マイルプラス加盟店を活用すれば還元率がさらにアップします。

このクレカのデメリット・注意点

- 海外旅行傷害保険が自動付帯ではない

- ETCカードや家族カードが発行できない

- マイル移行に手間がかかる場合がある

ANA JCBカード(学生用)は特典が多い一方で、いくつかの注意点もあります。

まず、海外旅行傷害保険は自動付帯ではなく、出発前に別途申し込みや条件確認が必要です。

そのため、頻繁に海外へ行く学生は、補償内容をしっかり把握しておくことが大切です。

また、ETCカードや家族カードの発行に対応していないため、家族でポイントをまとめたり、自動車利用が多い学生にはやや不便です。

さらに、貯めたポイントをマイルへ移行する際には手続きが必要で、即時反映されないことがあります。

しかし、これらの点を理解して上手に活用すれば、ANA便をよく利用する学生にとって最適なマイルカードとなります。

現在行われてる入会キャンペーン

ANA JCBカード(学生用)では、現在「最大143,000マイル相当プレゼント」キャンペーンを実施中です。

新規入会時にボーナスマイルがもらえるほか、各種条件(ショッピング利用やサービス設定など)の達成によって、さらに最大141,000マイル相当を追加で獲得できます。

たとえば、Oki Dokiポイントをマイルに移行した場合、貯まったポイントを航空券に交換すれば、韓国なら往復3万マイル、ハワイでも6万マイルで旅行可能です。

このキャンペーンを活用すれば、学生でも実質的に「無料で海外旅行」を目指すことができます。

キャンペーン期間は2025年10月31日(金)までです。

エポスカード

| 運営会社 | 株式会社エポスカード |

| 年会費 | 無料 |

| 国際ブランド | Visa |

| ポイント還元率 | 0.5%~15.0% |

| 家族カード | なし |

| ETCカード | 無料 |

| 主な特典 | マルイでの優待、海外旅行傷害保険(自動付帯)、優待店で還元率が上がる |

| 公式サイト | 公式サイトを見てみる |

「簡単に作ることができ、旅行保険が自動付帯なのが魅力的に感じます。マルイでの割引もよく使っています」(20代/女性)

このクレカのメリット・おすすめポイント

- 年会費なしでコスパが高い

- 海外旅行傷害保険が自動で付いている

- 海外でも使いやすいVisaブランド

- 優待店での還元率アップできる

エポスカードの特徴は、年会費なしで学生でも簡単に申し込みできる点です。

特に、ポイント倍率がマルイなど優待加盟店で使うことで上がるため、ポイントを貯めやすい仕組みです。

また、海外での支払いにも対応しやすくスマホ決済もできます。

学生生活の「初めての1枚」としても安心して使える万能型クレジットカードです。

このクレカのデメリット・注意点

- 基本のポイント還元率が0.5%とやや低め

- 家族カードが発行できない

- キャッシュバック特典が少ない

エポスカードは優待や保険面では優れているものの、通常のポイント還元率は0.5%と他カードより控えめです。

また、家族カードが作れないため、家族でポイントをまとめて貯めたい人には向いていません。

キャッシュレス決済に特化した還元よりも、ショッピング特典や安心感を重視する方向けのカードといえます。

現在行われてる入会キャンペーン

現在、エポスカードでは「新規入会&利用で最大2,000円分のエポスポイントプレゼント」キャンペーンを実施中です。

マルイ店舗やネット申し込みでも対象となり、簡単にエントリーできます。

カードをもらったその日から使え、優待店舗でさらにポイントアップのチャンスもあります。

入会するタイミング次第で特典内容が変わることがあるため、申し込み前に公式サイトで最新情報を確認しましょう。

イオンカード セレクト

| 運営会社 | イオンフィナンシャルサービス株式会社 |

| 年会費 | 無料 |

| 国際ブランド | Visa/Mastercard/JCB |

| ポイント還元率 | 0.5%~5.0% |

| 家族カード | 無料 |

| ETCカード | 無料 |

| 主な特典 | イオングループで常にポイント2倍、WAONオートチャージ対応、イオン銀行の優遇金利あり |

| 公式サイト | 公式サイトを見てみる |

「普段の買い物がイオン中心だからポイントがどんどん貯まる!WAONも使えて便利です」(20代/女性)

このクレカのメリット・おすすめポイント

- イオングループの店舗でいつでもポイント2倍

- WAONオートチャージでポイントが二重取り可能

- イオン銀行の金利優遇あり

- 年会費・ETCカードともに無料でコスパ抜群

イオンカード セレクトは、イオングループをよく利用する学生にぴったりのクレジットカードです。

最大の魅力は、イオンやミニストップなどグループ店舗で常にポイントが2倍貯まることです。

さらに、電子マネー「WAON」へのオートチャージ時にもポイントが付与されるため、チャージと支払いでポイントの“二重取り”が可能です。

年会費やETCカード発行手数料も無料で、維持コストがかからず気軽に使えます。

日常の買い物から公共料金の支払いまで幅広く対応しているため、学生生活のキャッシュレス化をスムーズに進めたい方におすすめです。

このクレカのデメリット・注意点

- 基本還元率は0.5%と標準的

- イオングループ以外では特典が少なめ

- 海外での利用機会が少ない学生にはやや限定的

イオンカード セレクトは多機能でお得なカードですが、注意すべき点もあります。

まず、基本のポイント還元率は0.5%で、イオングループ以外の店舗では他の高還元カードと比べるとやや控えめです。

また、特典の多くがイオン系列に集中しているため、近くにイオンが少ない地域では恩恵を受けにくいという側面もあります。

さらに、海外旅行保険が付帯していないため、旅行や留学を考えている学生には別のカードを併用するのがおすすめです。

とはいえ、国内利用中心の学生にとっては、年会費無料でポイントが貯まりやすく、銀行機能も備えた“万能型カード”です。

普段の買い物を効率的にキャッシュレス化したい人には、非常に使い勝手の良い1枚です。

現在行われてる入会キャンペーン

イオンカード セレクトでは、期間限定で「最大5,500WAON POINT」がもらえる新規入会キャンペーンを実施しています。

Webから入会するだけで1,000ポイント、カード発行後の翌々月10日までに利用した金額の10%(最大4,000ポイント)が還元されます。

さらに、29歳以下の方は期間限定で500ポイントが追加され、合計最大5,500ポイントを獲得できます。

利用条件もシンプルで、普段の買い物や公共料金の支払いで自然とクリアできる内容です。

イオンウォレットアプリを使えば、ポイント残高や利用履歴も簡単に確認可能です。

WAONポイントは日常の買い物でそのまま使えるため、学生の節約にも直結します。

入会を検討している方は、キャンペーン期間中の申込みがおすすめです。

ビューカード スタンダード

| 運営会社 | 株式会社ビューカード |

| 年会費 | 524円(税込) |

| 国際ブランド | Visa/Mastercard/JCB |

| ポイント還元率 | 0.5%~5.0% |

| 家族カード | 524円(税込) |

| ETCカード | 524円(税込) |

| 主な特典 | 定期券機能が付いたカードも選択できる、Suicaのオートチャージに対応、JRE POINT貯まる |

| 公式サイト | 公式サイトを見てみる |

「通学でSuicaを使用するのでオートチャージ機能が最高!ポイントも気づいたら結構貯まってました」(20代/男性)

このクレカのメリット・おすすめポイント

- Suicaオートチャージ対応で改札スムーズ

- JRE POINTが貯まり、JRを使うと還元率が上がる

- 駅ナカ・エキナカ店舗でもお得に使える

- 定期券機能付きでカード1枚に集約できる

ビューカード スタンダードは、通学や通勤で電車を利用する学生に最適なカードです。

最大の魅力は、Suicaオートチャージ機能がある点です。

残高不足で改札が止まる心配がなく、スムーズに移動できます。

さらに、JR東日本エリアで利用するとJRE POINTが効率よく貯まり、駅ナカ店舗やオンラインモール「JRE MALL」でも還元率が上がります。

定期券機能付きのカードを選べば、通学定期とクレカを1枚にまとめられて持ち物もスッキリします。

このクレカのデメリット・注意点

- 年会費・ETCカード費が有料(各524円)

- JRE POINT加盟店以外では還元率が低め

- JR東日本エリア外では特典が少ない

ビューカード スタンダードは利便性が高い一方で、いくつか注意すべき点もあります。

まず、年会費やETCカード発行費がそれぞれ524円(税込)かかるため、完全無料のカードに比べると維持コストがやや発生します。

また、JRE POINT加盟店以外での還元率は0.5%と標準的で、鉄道利用が少ない学生にはお得感が薄い場合もあります。

さらに、特典の多くがJR東日本エリアに集中しているため、関西や九州など他地域の学生にはやや使いづらい点もあります。

ただし、通学やアルバイトで電車を頻繁に利用する学生にとっては、チャージ・定期・決済を1枚で完結できる大きな利点があります。

日常の交通費を効率よくポイント化できる、実用性重視のカードといえるでしょう。

現在行われてる入会キャンペーン

ビューカード スタンダードでは、Visaブランド限定の「最大10,000ポイントプレゼントキャンペーン」を実施中です。

入会から利用、口座設定までのステップを踏むことで段階的にポイントを獲得できます。

オンライン入会で2,000ポイント、5万円以上の利用で1,000ポイント、さらに20万円以上の利用で追加4,000ポイントもらえます。

加えて、モバイルSuica定期券を25,000円以上購入すると2,000ポイント、JRE BANK口座を設定すると1,000ポイントがもらえます。

さらに25歳以下なら、追加で1,000ポイントのボーナスも進呈されるお得な内容です。

Suicaチャージや定期券購入など、学生でも自然に達成できる条件が多く、電車通学やアルバイト通いにぴったりです。

三井住友銀行Olive

| 運営会社 | 三井住友カード株式会社 |

| 年会費 | 無料 |

| 国際ブランド | Visa |

| ポイント還元率 | 0.5%~7.0% |

| 家族カード | 無料 |

| ETCカード | 550円(税込) |

| 主な特典 | コンビニなどで還元率アップ、Oliveアカウントと連携することで簡単に管理できる |

| 公式サイト | 公式サイトを見てみる |

「コンビニでタッチ決済するだけで高還元!アプリで口座や支出もまとめて見られるのが便利です」(20代/男性)

このクレカのメリット・おすすめポイント

- コンビニ・飲食店で最大7.0%還元

- 年会費無料でコスパが高い

- Oliveアカウントと連携して家計管理がしやすい

- Visaのタッチ決済対応で支払いがスムーズ

三井住友銀行Oliveは、キャッシュレス決済と銀行機能を一体化できる新しいスタイルのカードです。

最大のメリットは、セブン-イレブンやローソン、マクドナルドなどの対象店舗で最大7.0%のポイント還元が受けられる点です。

学生でもよく利用するお店ばかりなので、普段の買い物で自然にポイントを貯められます。

年会費は無料で、ETCカードも低コストで追加可能です。

さらに、アカウントと連携すれば、口座・支出・クレカの情報をアプリでまとめて管理できます。

Visaのタッチ決済に対応しているため、レジでの支払いもスマートです。

家計管理を始めたい学生や、キャッシュレス生活を効率的に楽しみたい人におすすめのカードです。

このクレカのデメリット・注意点

- 高還元を受けるには条件がある(対象店舗・タッチ決済)

- ETCカード発行に年550円の費用がかかる

- 一部特典はOliveアカウント連携が必要

三井住友銀行Oliveは特典が多い反面、使い方によっては還元率が下がる点に注意が必要です。

最大7.0%の高還元を受けるには対象店舗で「Visaのタッチ決済」を行うことが条件となります。

通常利用やオンライン決済では0.5%の基本還元にとどまる場合があるため、店舗利用の際は決済方法を意識しましょう。

一部の優遇特典は、三井住友銀行のOliveアカウント連携が前提となります。

ただし、連携を一度設定しておけば利便性は非常に高く、日常の支払い・貯金・管理をすべて1つのアプリで完結させることができます。

現在行われてる入会キャンペーン

三井住友銀行Oliveでは、現在「最大10,000円相当のVポイントプレゼント」キャンペーンを実施中です。

新規入会後、指定期間内に一定金額以上の利用を行うことで、段階的にポイントが付与されます。

さらに、Oliveアカウントと連携すると追加特典を受け取ることができ、銀行・カード・支出管理をまとめて使う人ほどお得になります。

また、コンビニやカフェなど対象店舗でタッチ決済を行うとポイント還元率がアップします。

普段のちょっとした買い物でポイントがどんどん貯まる仕組みです。

学生にとっても条件が分かりやすく達成しやすいため、キャッシュレスデビューにも最適なキャンペーンといえるでしょう。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

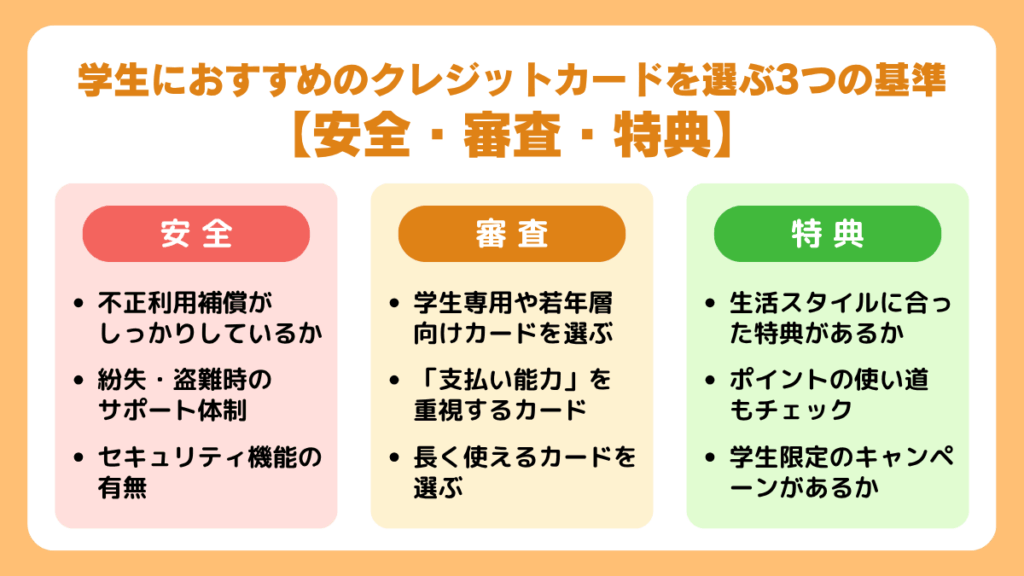

学生におすすめのクレジットカードを選ぶ3つの基準【安全・審査・特典】

クレジットカードを選ぶ際に、学生にとって大切になるのは「安全性」「審査の通りやすさ」「特典の充実度」の3つです。

カードは便利な一方で、使いすぎたり、情報が漏洩するリスクもあるため、安心して利用できるものを選ぶことが大切です。

また、学生でも申し込みやすいカードを選ぶことで、初めてのクレカデビューもスムーズになります。

ここでは、安全面・審査・特典それぞれのポイントを分かりやすく紹介します。

【安全】クレジットカードを選ぶ際のポイント

【選ぶポイント】

- 不正利用補償がしっかりしているか

- 紛失・盗難時のサポート体制が整っているか

- セキュリティ機能(本人認証・通知機能など)の有無

クレジットカードを選ぶうえで、最も大切なのは「安全に使えるかどうか」です。

万が一、カードをなくしたり不正利用されたりしても、補償制度があれば被害を最小限に抑えられます。

学生は特に初めてカードを使う機会が多いため、サポートが丁寧な会社を選ぶことが安心への第一歩です。

【審査】クレジットカードを選ぶ際のポイント

【選ぶポイント】

- 学生専用や若年層向けカードを選ぶ

- 収入の有無ではなく「支払い能力」を重視するカードを選ぶ

- 信用情報を育てる目的で長く使えるカードを選ぶ

学生がクレジットカードを選ぶ際に意識すべきは、「審査に通りやすいカードかどうか」です。

学生専用カードや若者向けカードは、アルバイト収入がなくても親の援助を前提に審査されることが多く、安心して申し込みができます。

一般的なカードより審査基準が柔軟で、初めてでも通過しやすいのが特徴です。

また、カードを長く使い続けることで「クレジットヒストリー」が積み上がり、将来の信用力にもつながります。

学生のうちから支払いをきちんと管理すれば、社会人になってからのカード利用にも良い影響を与えるでしょう。

【特典】クレジットカードを選ぶ際のポイント

【選ぶポイント】

- 自分の生活スタイルに合った特典があるか

- ポイント還元率だけでなく使い道もチェック

- 学生限定のキャンペーンや優待があるか

クレジットカードは「特典の内容」で選ぶと、日常生活がぐっと便利になります。

特に学生向けカードには、ポイント還元率が高いものや、旅行保険・キャッシュバックなどの特典が多いのが特徴です。

例として、JCBカードWは年会費無料でポイントが常に2倍になるなど、日常の買い物で効率的にポイントを貯められます。

また、貯めたポイントを電子マネーやマイルに交換できるカードを選ぶと、使い勝手がさらに広がります。

自分の利用シーンに合った特典を選ぶことで、同じ支出でもお得に暮らせるようになります。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

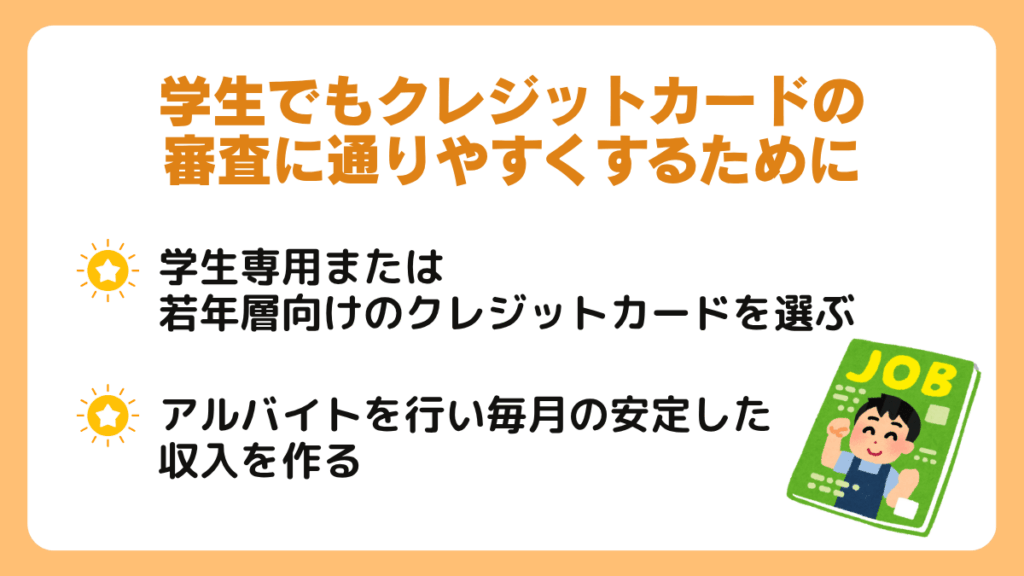

学生でもクレジットカードの審査に通りやすくするために

学生でも、少し工夫すればクレジットカードの審査に通りやすくなります。

ポイントは「学生向けカードを選ぶこと」と「安定した収入を持つこと」です。

学生専用や若年層向けのカードは、親の支援を前提とした柔軟な審査基準が多く、初めての1枚に最適です。

ここでは、学生がスムーズに審査を通過するための具体的なポイントを紹介します。

ここを読めば、無理なく安心してカードを作るコツがわかります。

学生専用または若年層向けのクレジットカードを選ぶ

初めてカードを作る学生は、「学生専用」または「若年層向け」のカードを選ぶのがおすすめです。

なぜなら、これらのカードは学生の生活スタイルに合わせて設計されており、審査も一般カードより柔軟だからです。

アルバイトの収入が少なくても、親の仕送りや支援を考慮して審査されるケースが多いのが特徴です。

さらに、年会費無料やポイントアップなど、学生にとってうれしい特典が充実しています。

初めてのカード選びでは、安心して使えるサポート体制や利用上限の低さも重要です。

アルバイトを行い毎月の安定した収入を作る

カード審査において、大切になってくるのが「返済能力があるかどうか」です。

そのため、学生でもアルバイトをして安定した収入を得ていると、審査に通過しやすくなる傾向があります。

たとえ月に数万円でも、定期的な入金実績があると「継続的に支払いができる人」と評価されます。

逆に、収入がまったくない場合は、親の仕送りや奨学金などの支援状況が重視されることもあります。

審査の基準はカード会社によって異なりますが、基本的には「毎月少しでも安定してお金が入っていること」が信頼につながります。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

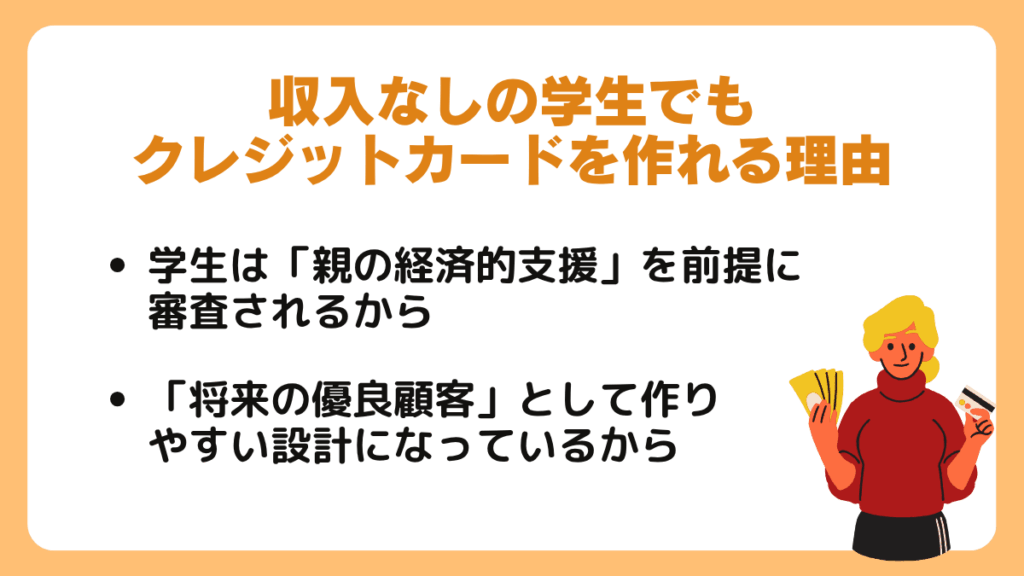

収入なしの学生でもクレジットカードを作れる理由

「アルバイトをしていないけど、カードは作れるの?」と不安に思う学生も多いですが、実は収入がなくてもクレジットカードを持つことは可能です。

学生は親からの仕送りや経済的支援を前提に審査されるため、収入ゼロでも信用が認められるケースがあります。

ここでは、なぜ収入がなくても作れるのかをわかりやすく解説します。

学生は「親の経済的支援」を前提に審査されるから

学生はたとえ収入がなくても、クレジットカードの審査に通ることがあります。

なぜなら、カード会社は「学生は親からの仕送りや支援を受けて生活している」と判断するからです。

多くの学生向けカードでは、審査時に本人の収入だけでなく、保護者の経済状況も考慮されます。

クレジットカードは“信用”をもとに発行されるため、家族の支援がその信用の裏付けとなるわけです。

収入がなくても、学生という立場自体が審査上のハンデにはなりません。

学生専用カードは「将来の優良顧客」として作りやすい設計になっているから

学生専用カードは、カード会社が「将来の利用者」として学生を重視しているため、学生でも作りやすい仕様になっています。

学生の時から持ってもらうことで、卒業してからも継続して使用してもらえる可能性が高く、長期的な顧客になると考えられています。

そのため、審査基準がやや緩く設定されている場合が多いのです。

たとえば、学生専用ライフカードやANA JCBカード(学生用)は、年会費無料でポイントやマイルも貯まりやすく、学生が始めやすい内容になっています。

こうしたカードは「初めてのクレカ利用」に向けて、安全性やサポートも充実しています。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

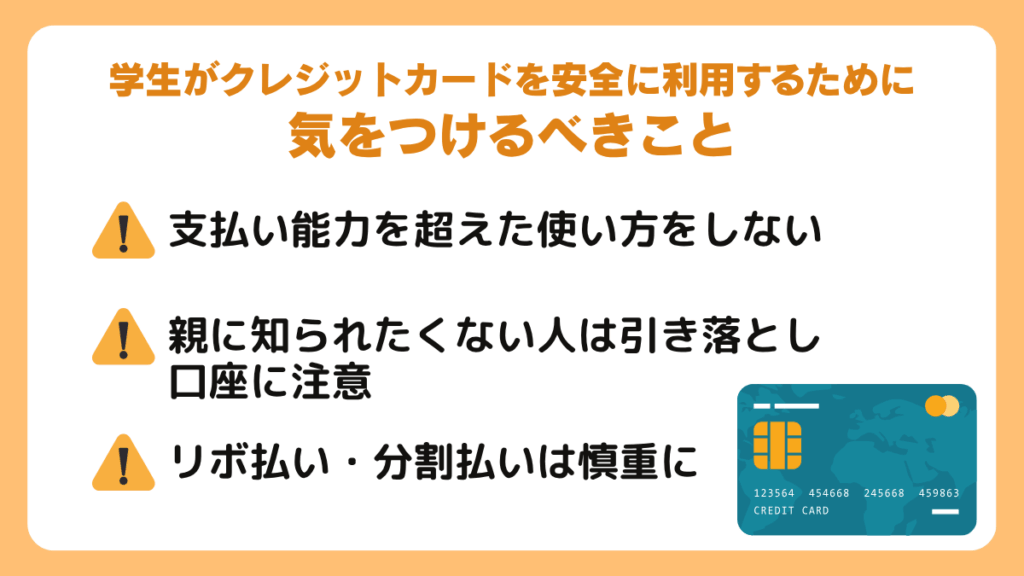

学生がクレジットカードを安全に利用するために気をつけるべきこと

クレジットカードはとても便利な一方で、正しく使わないと情報が漏えいしてしまうなどのリスクもあります。

学生のうちは特に「使いすぎ」や「リボ払いの利用」などに注意が必要です。

また、カード情報をきちんと管理し、万が一の紛失にもすぐ対応できるようにしておくことも大切です。

ここでは、クレカを安全に活用するための5つの注意点を紹介します。

注意点①:支払い能力を超えた使い方をしない

クレジットカードは「後払い」ができる便利な仕組みですが、つい使いすぎると支払いが苦しくなる原因になります。

学生は収入が限られているため、自分の支払い能力を超えない範囲で利用することが大切です。

特に、翌月の支払額を確認せずにショッピングを続けると、引き落とし時に口座残高が足りず延滞になることもあります。

延滞すると信用情報に記録が残り、将来カードやローンが作りにくくなるおそれがあります。

カードを使うときは「今すぐ現金で払える金額」を目安にするのが安全です。

注意点②:親に知られたくない人は引き落とし口座に注意する

「カードを持ちたいけど親には知られたくない」という学生も少なくありません。

その場合は、引き落とし口座の設定に注意しましょう。

親が管理している口座を指定すると、利用履歴や引き落とし内容が通知されることがあります。

対策としては、自分名義の銀行口座を用意しておくことがポイントです。

メール通知やアプリで支出を確認できるため、金銭管理の練習にもなります。

親に見られず安心して使うためにも、カードと口座の管理は分けておくのが基本です。

注意点③:リボ払い・分割払いには慎重になる

リボ払いや分割払いは、一見「月々の負担が少ない」ように感じますが、実は金利手数料が発生するため注意が必要です。

特にリボ払いは支払額が一定で使いやすい反面、返済期間が長くなり、結果的に支払い総額が増えてしまうこともあります。

たとえば、1万円の買い物をリボ払いにすると、手数料で数百円〜数千円の追加負担になるケースがあります。

学生のうちは収入が限られているため、できるだけ「一括払い」を基本にしましょう。

どうしても分割を使う場合は、回数や金利をしっかり確認することが大切です。

注意点④:カード情報の管理を徹底する

クレジットカードの番号やセキュリティコードは、他人に知られると不正利用される危険があります。

SNSや通販サイトなどでカード情報を入力する際は、信頼できるサイトかどうかを必ず確認しましょう。

公共のWi-Fiでの決済や、怪しいショッピングサイトでの利用は避けるのが賢明です。

さらに、カード会社が提供する「利用通知サービス」や「不正検知アラート」を設定しておくと、万が一の不正利用も早期に発見できます。

カード情報は現金以上に慎重に扱う意識が大切です。

注意点⑤:限度額ギリギリまで使わない

限度額は「ここまでなら使っていい金額」ですが、常にギリギリまで使うのは危険です。

限度額に近い状態が続くと、カード会社から「返済に余裕がない」と判断され、将来的な信用に悪影響を与える可能性があります。

また、予期せぬ支払い(旅行・急な出費)が発生したときに対応できなくなる点もリスクです。

余裕を持った使い方をすれば、支払いトラブルを防ぎながら、健全なクレジット履歴を積み上げることができます。

カードは「使える金額」ではなく「払える金額」で考えることが大切です。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

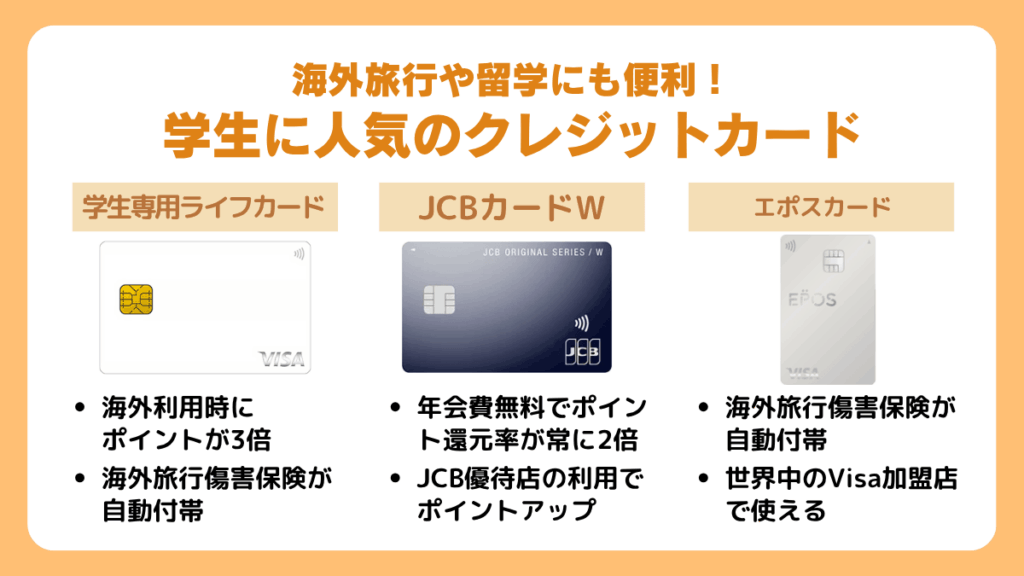

海外旅行や留学にも便利!学生に人気のクレジットカード3選

学生にとって、海外旅行や留学の際に安心して使えるクレジットカードは欠かせません。

特に「海外保険が付いている」「現地通貨での支払いがスムーズ」「紛失時のサポートがある」カードを選ぶことが大切です。

ここでは、学生からの人気が高い3枚 ― 学生専用ライフカード、JCBカードW、エポスカード ― を紹介します。

ここを読めば、自分に合った“海外でも頼れる1枚”が見つかります。

学生専用ライフカード

海外旅行や留学に行く学生に特に人気なのが「学生専用ライフカード」です。

年会費無料で作れるうえに、海外でのサポートやポイント特典が手厚いのが特徴です。

旅行先での買い物やトラブル対応までカバーしてくれるので、初めて海外に行く学生にも安心しておすすめできます。

ここからは、海外でのメリットと注意点をそれぞれ見ていきましょう。

海外で利用するメリット・おすすめポイント

学生専用ライフカードは、海外旅行や留学に行く学生にとって心強い1枚です。

最大の魅力は、海外利用時にポイントが3倍になることです。

普段よりも効率的にポイントを貯められるため、旅先でのショッピングでもお得に使えます。

また、年会費が無料なのに「海外旅行傷害保険」が自動付帯しており、ケガや盗難といったトラブルにも備えられるのが強みです。

さらに、現地でカードを紛失しても24時間日本語サポートが受けられる安心体制も整っています。

海外で利用する際の注意点

学生専用ライフカードを海外で使う際は、「現地通貨での決済」と「紛失時の連絡先」を意識することが大切です。

日本円で支払う設定にしてしまうと、為替手数料が上乗せされて損をすることがあります。

決済時は“現地通貨(Local Currency)”を選ぶのが基本です。

また、カードを紛失・盗難に遭った場合は、すぐにライフカードの海外サポートデスクへ連絡しましょう。

クレジットカードは便利な反面、使い方を誤るとトラブルのもとになります。

JCBカードW

JCBカードWは、学生のうちから“ポイントをしっかり貯めたい人”に人気のカードです。

年会費無料でありながら、海外でも還元率が高く、JCB優待店を利用すればさらにお得に買い物ができます。

旅行先でもサポートが受けられる点も大きな安心材料です。

ここからは、海外利用のメリットと注意すべきポイントを詳しく解説します。

海外で利用するメリット・おすすめポイント

JCBカードWは、年会費無料でポイント還元率が常に2倍の高還元カードです。

特に海外旅行や留学中にJCB優待店を利用すれば、さらにポイントアップや割引特典が受けられます。

たとえば、ハワイや韓国など人気エリアにはJCBプラザがあり、観光案内や緊急時のサポートを日本語で受けられるのが安心です。

また、Apple PayやGoogle Payにも対応しているため、海外でもスマホ決済がスムーズです。

海外で利用する際の注意点

JCBカードWの海外利用では、カードが使えない地域もある点に注意が必要です。

特にヨーロッパや一部のアジア圏では、JCBに比べVISAやMastercardのほうが使える店舗が多い場合があります。

旅行や留学の際には、JCBカードWのほかに別ブランドのカードを1枚持っておくと安心です。

また、海外ではスキミング被害のリスクもあるため、カードを他人に渡さない・公共Wi-Fiでの決済を避けるなどの対策も欠かせません。

エポスカード

エポスカードは「海外保険が自動付帯される」「VISA加盟店でほぼどこでも使える」という理由で、旅行好きな学生に選ばれています。

特に初めて海外へ行く人にとって、トラブル時の補償やサポートが整っているのは大きな魅力です。

ここからは、エポスカードが海外で頼れる理由と、気をつけたいポイントを紹介します。

海外で利用するメリット・おすすめポイント

エポスカードは、学生にも人気の高い“海外旅行に強い”カードです。

最大の特徴は、年会費無料にもかかわらず「海外旅行傷害保険」が自動付帯されていることです。

旅行中にケガや病気になった場合でも、医療費をカバーしてくれるのは大きな安心です。

また、世界中にある「Visa」加盟店で使えるため、ほとんどの国で支払いに困ることがありません。

さらに、エポスカード会員は海外の空港ラウンジや現地レストランの割引特典を利用できる場合もあり、旅行をより快適に楽しめます。

海外で利用する際の注意点

エポスカードを海外で使う際の注意点は、現地でのキャッシングや長期滞在中の利用です。

ATMでのキャッシングは便利ですが、手数料や利息が発生するため、必要最低限にとどめるのがポイントです。

また、留学など長期滞在では、カードの有効期限や利用限度額を事前に確認しておきましょう。

利用通知メールを設定しておけば、不正利用にもすぐ気づけます。

トラブルを防ぐためにも、出発前に海外サポート窓口の連絡先をメモしておくと安心です。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

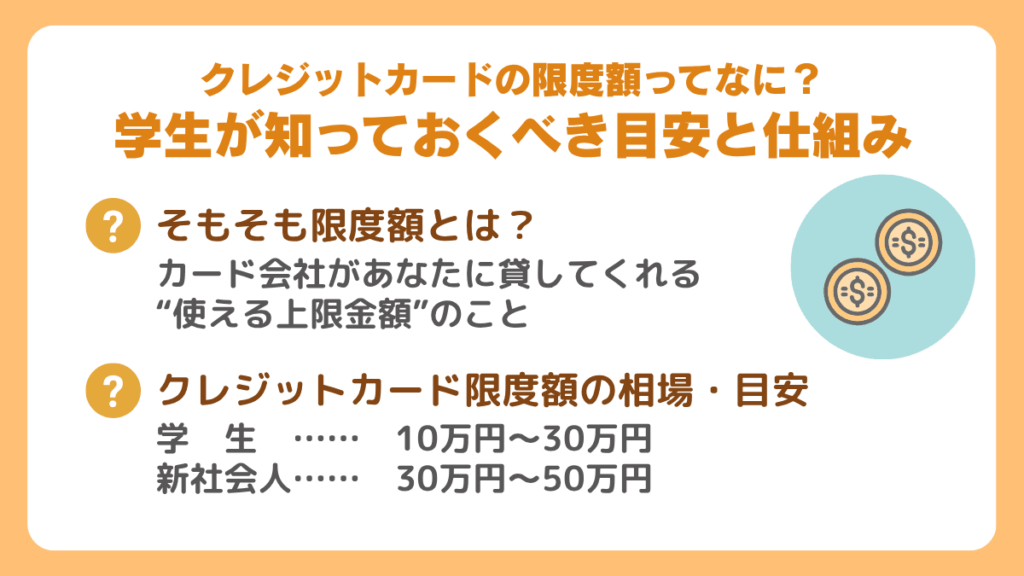

クレジットカードの限度額ってなに?学生が知っておくべき目安と仕組み

クレジットカードの「限度額」とは、カード会社が利用者に設定する“カードを使える上限金額”のことです。

学生の場合、この金額は社会人より低めに設定されますが、上手に管理すれば十分に便利に使えます。

ここでは、基本的な意味と、学生に多い利用上限の目安をわかりやすく解説します。

そもそも限度額とは?基本的な意味はこれ

クレジットカードの「限度額」とは、カード会社があなたに貸してくれる“使える上限金額”のことです。

仮に限度額が30万円の場合、10万円を使うと残り20万円が利用可能になります。

つまり、カードをどれだけ使っていいかを示す“信用の目安”です。

限度額は返済能力や収入によって決まり、学生なら10万円〜30万円程度が一般的です。

利用額が限度額に近づくとカードが使えなくなるため、残高をこまめに確認することが大切です。

特にスマホ決済やサブスクで気づかないうちに使いすぎるケースも多いため、アプリで利用状況をチェックする習慣をつけましょう。

クレジットカード限度額の相場・目安

学生や新社会人は、カード会社から見てまだ「信用履歴(クレヒス)」が少ないため、限度額は若干低く設定されます。

一般的な目安は以下のとおりです。

| タイプ | 限度額の目安 | 備考 |

|---|---|---|

| 学生 (アルバイト収入なし) | 10万円〜20万円 | 親の支援を前提に設定される |

| 学生 (アルバイト収入あり) | 20万円〜30万円 | 毎月の安定収入が評価されやすい |

| 新社会人 | 30万円〜50万円 | 収入実績により上限が拡大される |

学生のうちは「少なめ=安全」の考え方が大切です。

限度額が高いほど使いすぎるリスクも増えます。

無理のない範囲で利用すれば、支払い遅延も防げて信用を積み重ねやすくなります。

卒業後、収入が増えると自動的に限度額が見直されるため、学生の間は無理に上限を上げる必要はありません。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

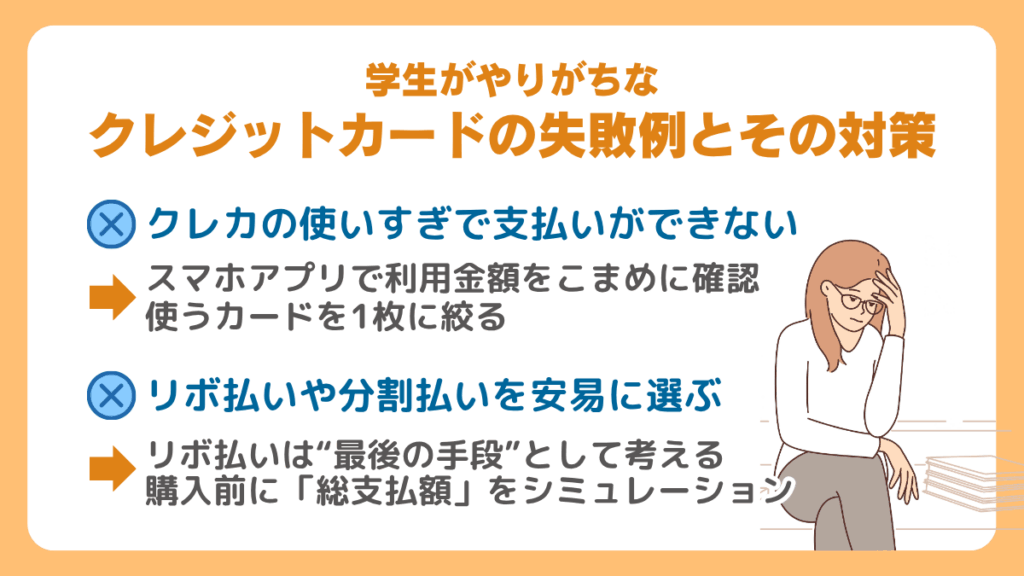

学生がやりがちなクレジットカードの失敗例とその対策

クレジットカードは便利な一方で、使い方を誤るとトラブルに発展することもあります。

特に学生は「つい使いすぎる」「リボ払いを軽く考える」といった失敗をしやすい傾向があります。

ここでは、学生によくある4つの失敗パターンと、それぞれの回避方法をわかりやすく紹介します。

ここを読めば、安心してクレカを使いこなせるようになります。

失敗①:クレカの使いすぎで支払いができない

クレジットカードでよくある失敗のひとつが「気づかないうちに使いすぎてしまう」ことです。

特にキャッシュレス決済が増えた今、現金のように“減る感覚”がなく、支払い額を見落としやすくなっています。

支払いが遅れると信用情報(クレヒス)に傷がつき、将来のカード審査やローンに不利になる可能性もあります。

無理なく利用するためには、月の利用上限を自分で決めておくことが大切です。

【対策ポイント】

- スマホアプリで利用金額をこまめに確認する

- 使うカードを1枚に絞る(複数枚持ちは混乱のもと)

- 利用上限を低めに設定する(例:10万円以下)

- 支払い専用口座を分けて管理する

このように「見える化」と「制限」を組み合わせれば、無理のない使い方ができます。

失敗②:リボ払いや分割払いを安易に選ぶ

リボ払いや分割払いは「今すぐ欲しいものを買える」便利な仕組みですが、長期的には支払い総額が増える危険があります。

リボ払いは毎月の支払額が一定に見えるため安心感がありますが、実際は高い手数料(実質年率15%程度)が上乗せされ、返済期間が長くなることが多いのです。

【対策ポイント】

- リボ払いは“最後の手段”として考える

- 購入前に「総支払額」をシミュレーションする

- 大きな買い物は一括払いかボーナス払いを選ぶ

- 不要ならリボ機能を停止しておく

支払いを先送りにするより、「今払える範囲で買う」習慣をつけることが、健全なカード利用につながります。

失敗③:クレカを使わなさすぎて信用が育たない

意外な失敗が「まったく使わない」ことです。

クレジットカードは使うことで信用が積み上がる仕組み(クレヒス)なので、利用実績がないと「信用がない人」と判断されることがあります。

特に学生専用カードでは、利用実績が将来の限度額やカードランクに影響することもありあます。

【対策ポイント】

- 月に1〜2回は小さな買い物(500円〜)で使う

- 公共料金やサブスクなど固定費の支払いに設定する

- 使った分は必ず期限内に全額支払う

- 利用履歴を定期的にチェックして信用を積む

無理に使う必要はありませんが、“少しずつ継続して使う”ことが、将来の信用づくりの第一歩です。

失敗④:引き落とし口座にお金を入れ忘れる

支払い期日に口座残高が足りず、引き落としができないケースもよくあります。

1回でも延滞すると、信用情報に記録が残り、次回以降のカード利用停止や審査落ちにつながる可能性があります。

特に学生は収入の波があるため、引き落とし忘れが起こりやすい傾向があります。

【対策ポイント】

- 給料日や仕送り日が来たらすぐに口座へ入金する

- 自動振替設定を活用して支払い忘れを防ぐ

- 引き落とし日をスマホカレンダーに登録しておく

- 支払い通知メール・アプリ通知をONにする

日々のちょっとした管理で、信用情報へのダメージを防げます。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

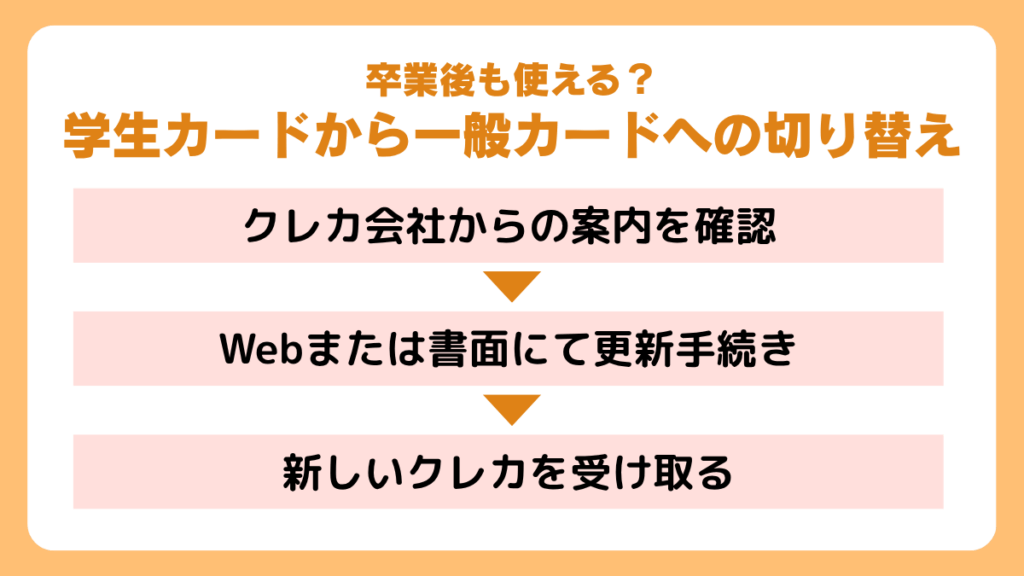

卒業後も使える?学生カードから一般カードへの切り替え方法

学生カードは卒業と同時に使えなくなるわけではありません。

多くの場合、在学中に発行したカードは、卒業後も一定期間は利用可能です。

ただし、その後は「一般カード」への切り替え手続きが必要になります。

ここでは、学生カードがいつまで使えるのか、そしてスムーズに切り替えるための具体的な流れを紹介します。

ここを読めば、卒業後も安心してクレジットカードを使い続ける方法がわかります。

卒業後も学生カードの利用はしばらく可能

多くのクレジットカード会社では、卒業後もすぐに学生カードが使えなくなるわけではありません。

一定の猶予期間(おおむね3か月〜1年ほど)があり、その間も引き続き支払い・利用ができます。

これは、卒業直後は転居や就職準備などで忙しく、手続きがすぐにできない学生が多いためです。

ただし、猶予期間を過ぎると自動的に利用停止や更新案内が届くこともあります。

トラブルを防ぐためには、卒業後に登録情報(勤務先・住所・電話番号など)を早めに更新しておくのがおすすめです。

学生カードから一般カードへの切り替え方法・手順を紹介

学生カードから一般カードへの切り替えは、基本的に「案内の確認→手続き→新カードの受け取り」という流れで行われます。

ほとんどのカード会社では、卒業予定年の2〜3月ごろに案内メールや郵送物が届く仕組みになっています。

切り替えの際に審査があるケースもありますが、学生カードの利用実績(支払い遅延がないなど)があれば、通常はスムーズに通過します。

カード番号が変わる場合もあるため、公共料金やサブスクなどの登録情報を忘れずに更新しましょう。

次の3つの手順を順番に進めれば、安心して切り替えを完了できます。

手順①クレカ会社からの案内を確認する

まず最初に行うのは、カード会社から届く「切り替え案内」を確認することです。

多くの場合、卒業予定月の少し前にメールまたは郵送で通知があります。

案内には、切り替え期限・手続き方法・必要書類などが記載されているため、必ず内容を確認しましょう。

もし案内が届かない場合は、自分からカード会社に問い合わせることも大切です。

特に住所やメールアドレスを変更している場合、通知が届かないケースがよくあります。

手続きのスタートを逃さないために、卒業前後は公式サイトやアプリで最新情報をチェックする習慣をつけましょう。

手順②Webまたは書面にて更新手続きを行う

案内を確認したら、次は実際の切り替え手続きを行います。

多くのカード会社では、Web上の専用フォームから簡単に手続きが可能です。

ログイン後、勤務先や住所などの新しい情報を入力し、送信するだけで完了する場合もあります。

一部のカードでは、書面での手続きが必要なケースもありますが、同封された申込書に記入して返送すれば問題ありません。

ここで大切なのは、登録情報を正確に入力することです。

誤った情報のままだと審査が遅れることもあるため、学生時代のままの住所・勤務先などは必ず更新しておきましょう。

手順③新しいクレカを受け取る

切り替え手続きが完了すると、数日〜数週間ほどで新しい一般カードが届きます。

受け取り後は、まずカード裏面に署名をしてから利用を開始しましょう。

学生カード時代と同じカード番号が引き継がれない場合、公共料金やネットサービスの支払い設定を新しい番号に変更する必要があります。

また、古い学生カードは廃棄せず、カード会社の案内に従って返却またはハサミで処分します。

新しいカードに切り替えると、ポイント還元や特典内容が変わることもあるため、付帯サービスを一度確認しておくのもおすすめです。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

クレジットカードを持つ学生におすすめの家計・支出管理術

クレジットカードは便利な反面、使い方を間違えると家計が乱れる原因にもなります。

特に学生のうちは、支出の管理ができているかどうかが“信用を育てるカギ”になります。

ここでは、カードの使い分けやアプリを使った支出管理のコツを紹介します。

ここを読めば、無理なくカードを使いこなしながら、貯金や節約も上手に続けられるようになります。

生活費と趣味・娯楽などでクレジットカード使い分ける

クレジットカードを使い分けることは、家計を見える化するうえで非常に効果的です。

特に学生の場合、「生活費用」と「趣味・娯楽費用」を分けて管理すると、どこにお金を使っているのかが一目でわかります。

たとえば、食費や交通費はメインカード、映画・ゲームなどの支出は別カードにするだけでも、無駄遣いを防ぎやすくなります。

さらに、カードごとに特典や還元率が違うため、用途に合わせて使うとポイント効率もアップします。

結果として、計画的にお金を使いながら貯蓄や自己投資にもつなげられます。

家計簿アプリや銀行アプリと連携し支出記録する

家計簿アプリを活用してクレジットカードの支出を自動で記録するのは、忙しい学生にとって最も効率的な家計管理法です。

特に「マネーフォワードME」や「Zaim」などのアプリは、カードや銀行口座と連携するだけで毎月の支出を自動集計してくれます。

手書きやExcelで管理するよりも正確で、無駄な出費もすぐに可視化できます。

また、支出のグラフ化によって「食費が多い月」「趣味に使いすぎた週」などが一目でわかり、反省や節約の行動にもつながります。

管理が苦手な人こそ、アプリの力を借りて自動化するのがコツです。

リボ払いや分割払いを避ける

リボ払いや分割払いは、つい便利に感じがちですが、長期的には損をする可能性が高い支払い方法です。

リボ払いでは毎月の返済額が一定に見えて安心しやすい反面、手数料(実質年率15%前後)が上乗せされ、最終的な返済額が大きくなることがあります。

学生のうちは収入が限られているため、一時的な負担軽減よりも“使いすぎを防ぐ”ことが大切です。

対策としては、できるだけ一括払いを選ぶ、リボ機能をオフにしておく、支払い可能額を意識して使うといった工夫が効果的です。

リボ払いを避けて堅実に使うことが、将来の信用と家計の安定につながります。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

学生のクレジットカードに関するよくある質問

初めてクレジットカードを作る学生にとって、「いつ作るべきか」「審査や親の同意は必要か」「限度額はどのくらいか」といった疑問はとても多いです。

学生カードは社会人カードと仕組みが異なり、将来の信用を育てる第一歩として重要な役割を持っています。

ここでは、学生のクレカに関する基本的な疑問をやさしく解説し、不安を解消できるようにまとめました。

ここを読めば、申し込み前に知っておくべきポイントがしっかり理解できます。

学生のうちにクレジットカードを作った方がいい?

学生のうちにクレジットカードを作るのは、とてもおすすめです。

なぜなら、学生専用カードは年会費無料で特典が多く、さらに「信用情報(クレヒス)」を早く築けるからです。

クレヒスとは、カード利用と返済の履歴のことで、将来ローンや社会人カードを申し込むときの審査に影響します。

学生時代からカードを正しく使っていれば、社会人になってもスムーズにゴールドカードなどへステップアップできます。

逆に、社会人になってから初めて申し込むと審査で時間がかかることもあります。

学生のうちに小額でも継続的に使い、しっかり返済することで“信頼の実績”を積むのがポイントです。

学生がクレジットカードを作るときに親の同意は必要?

18歳以上の学生であれば、基本的に親の同意なしでカードを作れます。

ただし、未成年(18〜19歳)はカード会社によって「親の同意」が求められる場合があります。

これは、契約内容を十分に理解できるかどうかを確認するための制度です。

申し込み時に「保護者の同意書」や「電話確認」が行われることもあります。

一方、20歳以上であれば親の同意は不要で、自分の責任で契約が可能です。

心配な場合は、申し込み前に公式サイトや申込ページで「未成年の申込み条件」を確認しておくと安心です。

学生が持つクレジットカードの限度額はどのくらい?

学生のクレジットカード限度額は、平均で10万円〜30万円ほどに設定されるのが一般的です。

これは、学生の収入が安定していないことや、使いすぎを防ぐための安全設計です。

限度額は一見少なく感じますが、生活費やネットショッピングなどの支払いには十分な範囲です。

また、カードを長く使い続けて実績を積むことで、限度額が少しずつ増えるケースもあります。

ETCカードも年会費・発行手数料無料で作成でき、ドライブでもポイントが貯まります。

通勤や出張など高速利用が多い方にもコスパの高い一枚です。

年会費無料で持てるので、初めてクレカを作る方にもおすすめです。

\最大29,000円のキャッシュバック/

まとめ

学生がクレジットカードを正しく使うには、計画的な管理と基本の理解が欠かせません。

まずは学生専用カードなど通りやすいものを選び、限度額や支払い方法を把握することが重要です。

使いすぎを防ぐために、生活費と娯楽費を分けて管理し、家計簿アプリで支出を可視化すると無駄が減ります。

リボ払いや分割払いは避け、支払い遅延を起こさないよう口座残高を常に確認しておきましょう。

学生のうちから適切なカード利用を積み重ねれば、卒業後にスムーズな信用形成と便利なキャッシュレス生活につながります。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。