※本記事はPR・広告を含みます。

「今日中にクレジットカードを作りたい」「旅行や急な出費に間に合わせたい」

そんな経験、ありませんか?

最近では、申込から最短当日でカードを受け取れる即日発行クレジットカードが増えています。

とはいえ、いざ調べてみると「どのカードが本当に早いの?」「限度額や審査って大丈夫?」と迷ってしまう方も多いはずです。

そこで本記事では、実際の口コミや利用者の声をもとに、即日発行が可能なおすすめクレジットカードを徹底比較。店頭受け取りに対応しているカードを中心に、発行スピード・限度額・年会費・特典などをわかりやすく解説します。

目次

【2025年版】即日発行クレジットカードおすすめランキング

まずは最新データをもとに、多くの方におすすめできる9種類の即日発行対応クレジットカードを紹介していきます。

JCBカードW

| 運営会社 | 株式会社ジェーシービー |

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| 基本還元率 | 1.0% |

| 家族カード | 有り(無料) |

| ETCカード | 有り(無料) |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円ショッピング保険:年間最高100万円 |

| 主な特典 | 東京ディズニーリゾートチケット |

| 公式サイト | 公式サイトを見てみる |

ネットで申し込んだらデジタルカードをすぐに発行してくれた。このカードを持っているとスターバックスやセブンイレブンなどのよく行く店でポイントが貯まるし、貯めたポイントを別のポイントに交換できるのも嬉しい。年会費無料のカードだが日常生活で使う分には困らないし、還元率に関してもネット利用なら他社より高い。

このクレカのメリット・おすすめポイント

株式会社ジェーシービーが発行する「JCBカードW」のおすすめポイントは次のとおりです。

- ナンバーレスカードなら最短5分で発行

- パートナー店舗を利用すると還元率が上がる

- 保険・セキュリティが充実

JCBカードWはカードの券面に何も記載されていないナンバーレスカードの発行、また「モバ即」による申し込み後最短5分でのカード番号・セキュリティコード発行に対応しています。

これによりネットショッピングだけでなく、ApplePayやGoogleウォレットにカードを登録すれば、当日から実店舗でのカード決済が可能となります。

スターバックスやセブンイレブンなどのパートナー店舗を利用すると、還元率が最大で21倍になり、お得です。その他、海外旅行傷害保険の付帯、本人認証の標準装備により、いつでも安心して利用できます。

このクレカのデメリット・注意点

このクレジットカードのデメリット・注意点は次のとおりです。

- 新規申し込みには年齢制限がある

- 高還元はパートナー店舗のみ

- 電子マネーチャージはポイント付与の対象外

JCBカードWは新規加入者に対して「18歳以上39歳以下」という年齢制限があるため、40歳を超えている方は申し込みできません。ただしすでに加入済みの場合は40歳になっても解約にはならず、そのまま使い続けられます。

ポイント還元に関しては、確かにパートナー店舗を利用したときの還元率は高いものの、それ以外の店舗では「1.0%」である点には注意が必要です。

高還元を維持するためには、少なくとも生活圏内にパートナー店舗が存在している必要があります。また、Suica等への電子マネーチャージはポイント対象外になる点も注意が必要です。

現在行われてる入会キャンペーン

JCBカードWで現在実施されている入会キャンペーンは次のとおりです。

- 【1】Amazon.co.jp20%キャッシュバックキャンペーン

Amazon.co.jp利用で20%キャッシュバック(最大12,000円)

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【2】スマホ決済利用で20%キャッシュバックキャンペーン

期間中に対象の利用に対して20%キャッシュバック(最大3,000円)

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【3】家族追加キャンペーン

家族カード入会&利用で最大4,000円キャッシュバック

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【4】会員紹介キャンペーン

既会員がカードを紹介し、専用URLから対象カードに入会

紹介者・被紹介者にそれぞれ1人につき1,000円キャッシュバック

※券種グレードによって紹介者数の上限や金額が変動

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【5】年間のカード利用に応じて最大5,000円キャッシュバックキャンペーン

対象カードに新規入会&70万円以上利用で最大5,000円キャッシュバック

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【6】デリバリー&サブスク&アプリ20%キャッシュバックキャンペーン

期間中に対象の利用に対して20%キャッシュバック(最大5,000円)

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【7】JCBのクレカ積立利用で最大16%(最大16,000円)キャッシュバック

対象カードに新規入会&5万円以上のショッピング利用&積立に設定で最大16%(最大16,000円)キャッシュバック

※キャンペーン期間:2025年11月4日(火)~2026年1月12日(月)

JCBカードWで実施されている入会キャンペーンは、上記のとおり条件を満たした場合に対象となるキャッシュバックが中心となっています。(2025年11月4日現在)

イオンカード セレクト

| 運営会社 | 株式会社イオンカード |

| 年会費 | 永年無料 |

| 国際ブランド | VISA・Mastercard・JCB |

| 基本還元率 | 0.5% |

| 家族カード | 有り(無料) |

| ETCカード | 有り(無料) |

| 付帯保険 | ショッピング保険:年間50万円までカード盗難補書 |

| 主な特典 | WAONオートチャージでポイント付与イオングループで特定期間利用で割引イオン銀行における金利優遇イオンシネマ利用時の割引 |

| 公式サイト | 公式サイトを見てみる |

イオンカードセレクトはイオンをよく利用する人におすすめ。イオンに買い物に行くたびWAONポイントが貯まるし、特定の日になるとさらにもらえるポイントも増えるため、頻繁に利用する人ほどお得だと思う。カードもアプリから発行してくれてすぐに使えるようになるので便利。

このクレカのメリット・おすすめポイント

株式会社イオンカードが発行する「イオンカード セレクト」のおすすめポイントは次のとおりです。

- 最短5分でイオンウォレットから利用可能

- イオングループならポイント付与率が2倍

- 特定の日に買い物をすれば5%オフが適用

申し込みから最短5分で審査が完了し、イオンウォレットに登録して使えるようになる「イオンカードセレクト」は、とにかくイオン店舗やイオングループで使うメリットが豊富です。

まずイオングループで買い物をすると、付与されるWAONポイントがいつでも2倍になります。WAONのオートチャージでもポイントが付与され、ポイントの2重取りも可能です。

またイオングループでは毎月20・30日を「お客様感謝デー」としており、その2日間のうちは一部の商品を除き5%オフになります。ポイントが多めに付与されるだけでなく買い物もお得にできるのは大きなメリットです。

このクレカのデメリット・注意点

このクレジットカードのデメリット・注意点は次のとおりです。

- イオングループ以外での利用はメリットが薄い

- 利用代金の引き落としはイオンカードのみ

- 旅行傷害保険が付帯されていない

イオンカードはイオングループ利用でのメリットは大きいですが、還元率も「0.5%」と、普段使いする分にはごく普通のクレジットカードです。利用代金の支払いはすべてイオン銀行からの引き落としのみ、という独自の制限もあります。

クレジットカードを旅行に使おうと考えている方も注意が必要で、イオンカードセレクトには海外・国内どちらの旅行傷害保険も付帯されていません。

他カードでは年会費が無料でも海外旅行傷害保険が付帯していることが多いため、旅行使用がメインの方は他のカードの検討をおすすめします。

現在行われてる入会キャンペーン

で現在実施されている入会キャンペーンは次のとおりです。

- 新規入会・条件達成で5000ポイント

- 29歳以下はさらに多くのポイントがもらえる

- イオン銀行の定期預金に特別金利が適用

現在、各種イオンカードを新規で申し込んだ人向けに、WAONポイントが最大5000ポイント進呈されるキャンペーンが開催中です。条件は登録月の翌々月までに「クレジット払いでイオンウォレットに登録」と緩く、誰でも達成できるものとなっています。

またWebより申し込んだ29歳以下の新規会員には、最大5500ポイントが進呈されます。ただしこちらは条件があります。

5500ポイントのうち確定なのは1500ポイントで、残りの4000ポイントは「クレジット利用額の10%」が還元される仕組みとなっており、少なくとも1万円以上イオンカードで買い物をする必要があります。

エポスカード

| 運営会社 | 株式会社エポスカード |

| 年会費 | 永年無料 |

| 国際ブランド | VISA |

| 基本還元率 | 0.5% |

| 家族カード | なし |

| ETCカード | 有り(無料) |

| 付帯保険 | 海外旅行傷害保険:最高3,000万円 |

| 主な特典 | 全国1万店以上での優待適用特定期間にマルイ店舗で割引ゴールドカードへの招待エポトクプラザの女性向け特典 |

| 公式サイト | 公式サイトを見てみる |

ステータスカードではないし基本還元率も高くないが、エポス店舗でカード受け取りができ、お得に買い物ができるのは良い。他のカードでまともに使えなかったサービスでもエポスカードならすぐに通った。マルイ通販での買い物が送料無料になる点もメリットだと思う。

このクレカのメリット・おすすめポイント

株式会社エポスカードが発行する「エポスカード」のおすすめポイントは次のとおりです。

- 最短即日でカードを店舗で受け取れる

- 特定の日にマルイ店舗で10%オフ

- 全国の1万を超える店舗で優待が受けられる

エポスカードは、店舗受け取りによる最短即日発行に対応しています。Webから申し込む際に店舗受け取りを選択すると、申し込み完了後に数分で審査結果が届きます。

その後、本人確認書類やキャッシュカードなどの必要書類を店舗に持参すれば、その場でカードが受け取れます。

利用する上での明確なメリットは、マルイの「マルコとマルオの7日間」というセール期間で何度でも10%オフになるという点です。またショッピング利用もお得で、エポスポイントUPサイトを経由して利用すると、付与ポイントが最大で30倍されます。

このクレカのデメリット・注意点

このクレジットカードのデメリット・注意点は次のとおりです。

- 即日発行は店舗の営業時間内のみ

- 通常時の還元率は低め

- 海外旅行傷害保険が利用付帯に変わっている

エポスカードで即日カードを受け取りたい場合、エポスカードセンターの営業時間内に審査まで完了している必要があります。時間ギリギリに申し込んでも審査に時間がかかり即日では受け取れない可能性があるため、事前に営業時間を確認しておきましょう。

利用時のデメリットに関しては、マルイ店舗や全国の優待店以外で利用した場合の還元率は「0.5%」と低めのため、基本的にはマルイ・優待店でのメイン使用を目的とした方が良いでしょう。

旅行に用いる方は、海外旅行傷害保険がエポスカードカードを支払い方法にした場合のみ補償される点にも注意が必要です。

現在行われてる入会キャンペーン

エポスカードで現在実施されている入会キャンペーンは次のとおりです。

- エポスカードに入会するだけで2000ポイントプレゼント

- エポスカードを紹介すると最大4000ポイントプレゼント

エポスカードでは現在新規入会者向けに2000ポイント、またエポスカードを他人に紹介すると最大4000ポイントをプレゼントするキャンペーンを開催中です。

友人紹介は1人の紹介あたり1000ポイントで、4人に紹介すると最大4000ポイントが進呈されます。紹介された側も500ポイントが受け取れるので、両者にメリットがあります。

三井住友カード(NL)

| 運営会社 | 三井住友カード株式会社 |

| 年会費 | 永年無料 |

| 国際ブランド | Visa 、Mastercard |

| 基本還元率 | 0.5% |

| 家族カード | 有り(無料) |

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 付帯保険 | 海外旅行傷害保険(利用付帯)、選べる無料保険 |

| 主な特典 | 特定店舗でポイントアップ家族ポイント付与SBI証券利用でポイント付与 |

| 公式サイト | 公式サイトを見てみる |

申し込んだその日に発行され、スマホ決済ができるようになる。さらにスマホ決済の方がポイント還元率が高いので、現在はスマホでしか使っていない。申し込み手続きはとても簡単で、特に困ることもなかった。豪華な保険や特典を求めるなら別の選択肢もあるが、自分のようにスマホ決済に振りきるならおすすめできる。

このクレカのメリット・おすすめポイント

三井住友カード株式会社が発行する「三井住友カード(NL)」のおすすめポイントは次のとおりです。

- 最短10秒で即時発行(※)してくれる

※即時発行ができない場合があります。 - 特定の店舗で利用すると還元率が大きく上がる

- Vポイントは他のポイントに交換できる

三井住友カード(NL)の最大のメリットは、申し込みからカード発行までの速さ(最短10秒)です。

審査に問題がなければ、申し込んだ直後に専用アプリからカード番号が確認可能となり、ネットショッピングや、ApplePay・Googleウォレットに登録して実店舗での決済が可能になります。

三井住友カード(NL)で貯まるのは「Tポイント」との統合により汎用性が向上した「Vポイント」です。セブン‐イレブンやマクドナルドなどの特定店舗でスマホ決済すると、還元率が最大7%(※注釈参照)にまで上がります。

ポイントは買い物に使うだけでなく、dポイントや楽天ポイントなどの他社ポイントに交換することもできます。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

このクレカのデメリット・注意点

三井住友カード(NL)を利用するデメリット・注意点は次のとおりです。

- 即日発行が可能な時間帯は19時30分まで

- 基本還元率は高くない

- 人によってはカード番号の確認を面倒に感じる

同カードは最短10秒でカードを作れますが(※)、即日カード発行になる申し込み時間帯が朝9時から夜7時半までと、他のカード会社より若干短い点には注意が必要です。※即時発行ができない場合があります。

審査は早いもののギリギリになると発行が翌営業日になる可能性があるため、できる限り早めの時間帯に申し込みましょう。

その他、対象店舗以外での還元率が0.5%と低めであることや、カードが完全ナンバーレスのために、カード番号やセキュリティコードを確認するのに「アプリを開く」という一手間がかかることなどが、人によってはデメリットと感じるでしょう。

現在行われてる入会キャンペーン

三井住友カード(NL)で現在実施されている入会キャンペーンは次のとおりです。

- 新規入会&条件達成で最大21,600円相当プレゼント

※期間:2025年10月1日~2026年1月6日

①新規入会&スマホのタッチ決済1回で3,000円分のVポイントPayギフトプレゼント

②ご利用金額の5%(上限2,000円相当)のVポイントプレゼント

③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

三井住友カード(NL)は現在新規入会者に対して、スマホのタッチ決済を利用するだけで3,000円分のポイントをプレゼントするキャンペーンを実施しています。

上位カードよりも贈呈ポイント額は劣りますが、それでも簡単な条件なので新規入会者は必須で達成したいところです。

ACマスターカード

| 運営会社 | アコム株式会社 |

| 年会費 | 無料 |

| 国際ブランド | Mastercard |

| 基本還元率 | 0.25%※キャッシュバック |

| 家族カード | なし |

| ETCカード | なし |

| 付帯保険 | なし |

| 主な特典 | 自動キャッシュバック制度 |

| 公式サイト | 公式サイトを見てみる |

もともとクレジットカードを持っておらず、いざ旅行のために作ろうとしたら審査に落ちまくって大変だった。しかしACマスターカードだけはすぐに審査に通り、その日のうちにカードを発行してくれたので助かった。年会費や手数料が一切かからず、何も考えなくてもキャッシュバックを受けられるのが嬉しい。

このクレカのメリット・おすすめポイント

アコム株式会社が発行する「ACマスターカード」のおすすめポイントは次のとおりです。

- 最短20分で審査完了・即日発行

- 土日祝日でもカードが作れる

- 利用分の0.25%が自動でキャッシュバックされる

消費者金融として有名なアコムが発行するACマスターカードは、お金に困っており、どうしてもその日のうちに物理カードを受け取りたいという方におすすめできます。

なぜなら平日だけでなく土日祝日でも審査を実施しており、最短20分でアコムの無人店舗に設置された自動契約機からカードが受け取れるからです。

ACマスターカード特有のメリットとして、他のクレジットカードでは当然のようにあるポイントサービスがない代わりに、独自のキャッシュバック制度があります。

利用分の0.25%が自動でキャッシュバックされて毎月の支払額から差し引かれるため、ポイントの使い道や期限切れに悩むことは一切ありません。

このクレカのデメリット・注意点

このクレジットカードのデメリット・注意点は次のとおりです。

- すべての支払いが自動的にリボ払いになる

- 付帯サービスがほぼない

- 家族カード・ETCカード両方とも発行できない

ACマスターカードはかなり「割り切った」クレジットカードのため、利用者側もそれを理解したうえで使う必要があります。

たとえば旅行傷害保険やショッピング保険が付帯されていないので、特に海外使用では注意が必要ですし、家族カードやETCカードの発行にも対応していません。

もっとも注意すべき点は、デフォルトですべての支払いがリボ払いになる点です。これはレジで「一括払いで」と伝えた場合も同様です。

支払い時点で利用分全額を支払えば実質的な一括払いにはできますが、リスクがあるリボ払いは使いたくない、という方にとっては選択肢から外れてしまうでしょう。

現在行われてる入会キャンペーン

ACマスターカードは現在入会者向けのキャンペーンを実施していません。過去にはApplePay利用者に対して利用者分の20%をキャッシュバックするキャンペーンを行っていましたが、現在は終了しています。

今後も同様のキャンペーンが実施される可能性があるため、定期的に公式サイトをチェックすることをおすすめします。

セゾンカードデジタル

| 運営会社 | 株式会社クレディセゾン |

| 年会費 | 実質無料※条件未達の場合2年目以降1,650円 |

| 国際ブランド | Visa・Mastercard・JCB・American Express |

| 基本還元率 | 0.5% |

| 家族カード | なし |

| ETCカード | あり(無料) |

| 付帯保険 | なし※有料で追加可能 |

| 主な特典 | 特になし |

| 公式サイト | 公式サイトを見てみる |

とにかく申し込みからカードを発行してくれるまでの時間が早かった。ネットショップのタイムセール時間に、数分でアプリ上にカードを発行してくれたので、間に合って良かった。年会費もかからず、セキュリティも問題なく、何かあったときはアプリから利用停止できる点も安心。

このクレカのメリット・おすすめポイント

株式会社クレディセゾンが発行する「セゾンカードデジタル」のおすすめポイントは次のとおりです。

- 最短5分の即時発行に対応

- 貯められるポイントに有効期限が存在しない

- 全国の25000を超える施設で優待が受けられる

セゾンカードデジタルはその名の通りデジタルカードであり、申し込みから最短5分で専用アプリ内にカードが発行され、ネット決済・実店舗決済の両方で使えるようになります。

貯められるポイントは「永久不滅ポイント」といって、ポイントに他社のような有効期限が存在しません。そのためポイントが貯まる前に仕方なく交換したり、ポイントを使わずに放置して消滅する、といったリスクを心配する必要がないのは大きなメリットです。

くわえて、全国に2.5万店舗もある優待対象店舗で、レストランやレジャー施設、トレーニングジムやホテルで割引を受けられます。

それらの施設を利用するたびに永久不滅ポイントが貯まり、貯まったポイントは通販での買い物に充てたり、クレジットカードの支払いの一部にも使えます。

このクレカのデメリット・注意点

このクレジットカードのデメリット・注意点は次のとおりです。

- 即日発行には時間制限がある

- 基本還元率が高くない

- 付帯保険がない

セゾンカードデジタルは「セゾンPortal」から申し込めますが、申し込み手続きによって同社から受信する「申し込み受付番号のお知らせ」メールが夜の21時30分より後になると翌営業日扱いとなり、即日発行できません。

同カードの性能に関しては、基本還元率が0.5%とごく標準的であるため、クレジットカードに高還元率を求めている方向きではありません。また旅行傷害保険やショッピング保険もないため、何よりも「早さ」を求める方以外は他のカードを検討する余地があります。

現在行われてる入会キャンペーン

現在、セゾンカードデジタルの新規入会者を対象としたキャンペーンは実施されていません。

特典を受けたい方は、次に紹介する「三井ショッピングパーク」カードを検討しましょう。

三井ショッピングパークカード

| 運営会社 | 株式会社クレディセゾン |

| 年会費 | 無料※American Expressなら3,300円 |

| 国際ブランド | Visa・Mastercard・JCB・American Express |

| 基本還元率 | 0.5% |

| 家族カード | 有り(無料) |

| ETCカード | 有り(無料) |

| 付帯保険 | 海外旅行傷害保険:最高3,000万円※AMEXブランドのみ |

| 主な特典 | 三井ショッピングパークで優待バースデーポイント付与 |

| 公式サイト | 公式サイトを見てみる |

特定のアウトレット店舗を利用する人ならこのクレジットカードは必須だと思う。カードは申し込んだその日にアプリで発行し、すぐにQRで決済できた。年会費無料なのに対象店舗なら還元率が高くなるし、短時間の駐車料金を無料にしてくれる。貯まるポイントに有効期限がないのも安心。

このクレカのメリット・おすすめポイント

株式会社クレディセゾンが発行する「三井ショッピングパークカード」のおすすめポイントは次のとおりです。

- 即日発行に対応している

- 三井グループの施設利用でポイントを多く獲得

- すべての主要ブランド発行に対応

三井ショッピングパークカードは、主に三井不動産グループが展開する施設で高いポイント還元や優待を受けられるクレジットカードです。

同カードはオンライン申込による最短即日発行に対応しており、専用アプリからはQR決済、ウォレットアプリからはクイックペイですぐに利用できるようになります。

当カードは年会費無料のカードとしてはめずらしく、AMEXを含む4つの主要ブランドでの発行に対応しています。ただし、ブランドごとに「付帯保険・特典等の違い」がある点には注意が必要です。この点は次の部分で詳しく解説します。

このクレカのデメリット・注意点

このクレジットカードのデメリット・注意点は次のとおりです。

- 選ぶブランドによりポイント特典の内容が変わる

- AMEXブランド以外は旅行傷害保険が付帯されていない

- ポイントには有効期限がある

三井ショッピングパークカードは同じカードでも、年会費無料の「Visa・Mastercard・JCB」ブランドで発行されるカードと、年会費有料の「American Express」ブランドで発行されるカードに細分化されています。

具体的な内容としては、AMEXブランドで同カードを発行すると2,500円のキャッシュバック対象になるのに対し、JCBなら2,000円、VISA・Mastercardなら1,500円と金額が下がります。

また最高3,000万円が補償される海外旅行傷害保険は、AMEXブランドのみに付帯されます。

三井ショッピングパークカードで貯まるポイントは「三井ショッピングパークポイント」と「永久不滅ポイント」の2種類です。前者は付与月から「2年後の月末まで」という期限があるため、注意が必要です。

現在行われてる入会キャンペーン

三井ショッピングパークカードで現在実施されている入会キャンペーンは次のとおりです。

- 新規入会者に最高2,500円相当をプレゼント

- アウトレットパークで利用できるポイント進呈・キャッシュバック

さきほど解説したとおり、新規入会者は選ぶブランドによって1,500円から2,500円相当がキャッシュバックされます。還元率は1円単位で、発行月から5ヶ月間の利用分がキャッシュバック対象期間になります。

2025年11月にグランドオープンする「三井アウトレットパーク 岡崎」関連のキャンペーンも、ブランドごとに違いがあります。

AMEXブランドは最大10,500円相当のポイントを獲得できるのに対し、JCBは最大10,000ポイント、VISA・マスターカードは最大9,000ポイントと、こちらも特典内容が明確に差別化されています。

auPAYカード

| 運営会社 | auフィナンシャルサービス株式会社 |

| 年会費 | 永年無料 |

| 国際ブランド | Visa・Mastercard・American Express |

| 基本還元率 | 1.0% |

| 家族カード | 有り(無料)※2枚目以降は2,200円 |

| ETCカード | 有り(有料:1,100円) |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円ショッピング保険:年間最高100万円 |

| 主な特典 | auユーザー限定の優待あり |

| 公式サイト | 公式サイトを見てみる |

自分はauユーザーなので、月々の携帯電話料金の支払いにこのカードが使われるたびにポイントが自然と貯まるので嬉しい。もちろんau支払いだけでなく、即時発行のApplePayを使った店舗決済や、ショッピングや予約サービス等にも問題なく使える。ただ、より高還元にするにはau PAYマーケットを積極的に活用する必要がある。

このクレカのメリット・おすすめポイント

auフィナンシャルサービス株式会社が発行する「auPAYカード」のおすすめポイントは次のとおりです。

- auユーザーは携帯料金支払いでポイント獲得

- auユーザーでなくても申し込みできる

auPAYカード(この場合は「auPAY」というサービス自体)の即日発行・利用に関しては、他のカードとは少し仕組みが異なるため、のちほどデメリット・注意点の部分で詳しく解説します。

同カードは名前のとおりauユーザーに最大のメリットがあるクレジットカードであり、auまたはUQモバイルの利用分の最大10%、またはauPAYへの残高オートチャージの最大5%分がPontaポイントとしてキャッシュバックされます。

実はauユーザーでなくても「au ID」を作ってカードを発行できます。年会費が完全無料ではなく条件付き無料になるなどの違いはありますが、カード利用における基本的な部分はauユーザーが発行する場合と変わりません。

このクレカのデメリット・注意点

このクレジットカードのデメリット・注意点は次のとおりです。

- 「auPAYカード」自体は現在即日発行に対応していない(代替手段あり)

- 同社の「あと払い」サービスとの違いを理解する必要がある

まず重要な点として、auPAYカードは以前は「即時利用サービス」という最短2分の発行サービスに対応していましたが、現在はなくなり、最短でも発行までに4日かかるようになっています。

しかし同社が提供する「au PAY 後払い」ならば、最短5分での即時利用が可能となっています。

「auPAYカード」と「au PAY 後払い」は一見似たようなサービスですが、前者が明確にクレジットカード商品であるのに対し、「au PAY あと払い」はApplePayでクレジットカードライクに利用できる、カードレスの後払いサービスです。

結局のところ、クレジットカードに何を求めているかによって、どちらを選ぶかが変わってきます。au回線契約がない方はクレジットカードのメリットを最大限に享受できないため、「au PAY 後払い」の方を契約するのも有力な選択肢となります。

現在行われてる入会キャンペーン

「auPAYカード」では現在新規入会者向けに、最大3000ポイントを還元するキャンペーンを開催中です。

内訳は、ショッピング利用を3回以上で1000ポイント、5万円以上の利用で2000ポイントとなっており、入会月を含む2ヶ月目の末日までに条件を達成する必要があります。

dカード

| 運営会社 | 株式会社NTTドコモ |

| 年会費 | 永年無料 |

| 国際ブランド | Visa・Mastercard |

| 基本還元率 | 1.0% |

| 家族カード | 有り(無料) |

| ETCカード | 有り(無料)※2年目以降は550円 |

| 付帯保険 | dカードケータイ補償:最高1万円お買物あんしん保険:年間最高100万円国内・海外旅行傷害保険(29歳以下のみ) |

| 主な特典 | 特定店舗で高還元が適用 |

| 公式サイト | 公式サイトを見てみる |

ドコモが提供するクレジットカードなので、基本的にはdポイントを貯めるためのカードと思って良い。dポイント自体は、有効期限がある点を除けば、飲食店やコンビニなど多くの店で買い物に使えるので便利。特定の店舗を利用すれば還元率が高くなるのも明確なメリットだと思う。

このクレカのメリット・おすすめポイント

株式会社NTTドコモが発行する「dカード」のおすすめポイントは次のとおりです。

- d払い経由ならカード到着前に利用可能

- 年会費無料カードとしては基本還元率が高い

- スマホの故障・盗難が補償される保険が付帯

ドコモが発行するクレジットカードの中でもっともスタンダードな「dカード」は、年会費が無料でありながら1.0%の基本還元率を実現しています。基本的にはドコモ契約者向けですが、dアカウントを作ればドコモユーザー以外でも申込みが可能です。

dカード自体は即日発行に対応していませんが、dアカウントを持っている方は「d払い」アプリから支払い方法にdカードを設定すれば、カードが到着する前にオンライン・実店舗での利用が可能となります。

当カードを作る明確な一つのメリットは「dカードケータイ補償」というスマホ保険が最初から付帯されている点です。本人に過失がない事故により水濡れや全損したり、紛失や盗難被害に遭った場合でも、年間に最大1万円の補償が受けられます。

このクレカのデメリット・注意点

このクレジットカードのデメリット・注意点は次のとおりです。

- クレジットカード自体は即時発行されない

- 旅行傷害保険が付帯するのは29歳以下のみ

まず、dカード自体は発行に最短でも1〜3週間程度かかります。iD支払いなら最短5分の審査完了後すぐに使えるようになりますが、一般的なデジタルカードのような利便性は得られない点は注意が必要です。

また、最大2,000万円補償の海外旅行傷害保険、最大1,000万円補償の国内両方の旅行傷害保険は、どちらも29歳以下のみ補償を受けられます。

カードの申し込み条件ではなく旅行傷害保険の補償範囲に年齢制限を設けているクレジットカードは珍しいため、混乱する方もいるでしょう。

現在行われてる入会キャンペーン

現時点で、dカードの新規入会者向けに特別なキャンペーンは実施されていませんが、その代わりdカード利用者に対してdポイントが還元される複数のキャンペーンが開催中です。

dカードだけでなくd払い利用で特典対象になるキャンペーンもあるため、申し込み前に必ず公式サイトを確認しておきましょう。

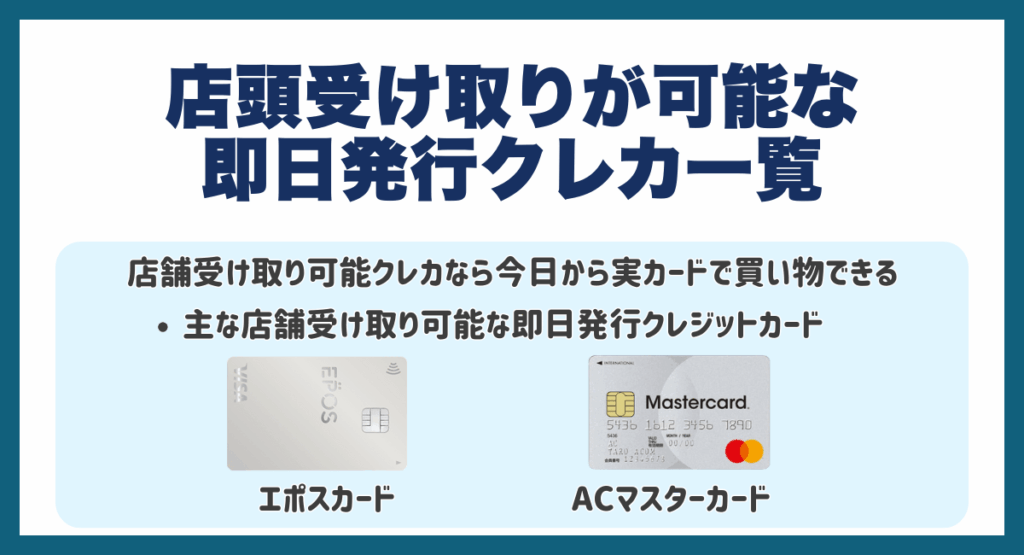

店頭受け取りが可能な即日発行クレジットカード一覧

次は店舗受取が可能なクレジットカードについて2つの点を解説します。

店舗受け取り可能クレカなら今日から実カードで買い物できる

デジタルカードやカード番号の即時発行に対応していなくても、店舗で物理カードを受け取れるクレジットカードなら、申し込んだその日からカード決済が利用できます。

現在はカード支払いに対応している店舗の端末ほとんどがスマホでのタッチ決済に対応しているため、物理カードとの利便性の差はほとんどなくなっています。

しかしスマホに登録する手間はかかるため、とにかくカードを当日に受け取ってすぐに使いたい、という方は店舗受け取りできるクレジットカードがおすすめです。

主な店舗受け取り可能な即日発行クレジットカード

今回紹介した9種類のクレジットカードのうち、店舗受け取りでの即時発行に対応しているカードは次の2種類です。

| 受取場所 | 最短審査(発行)時間 | 特徴 | |

|---|---|---|---|

| エポスカード | エポスカードセンター | 即日 | 海外旅行傷害保険マルイ店舗で優待 |

| ACマスターカード | アコム無人店舗「むじんくん」 | 20分 | 土日祝日審査対応自動キャッシュバック |

エポスカードは受け取ったその日からマルイ店舗でお得に買い物ができますし、ACマスターカードは平日だけでなく土日祝日でもカードを受け取れるというメリットがあります。

2つは単なるクレジットカードとして比較しても方向性が異なるため、あとはそれぞれのニーズに応じて適切なカードに申し込みましょう。

即日発行クレジットカードの選び方|審査・限度額・受け取り方法を比較

次は即日発行クレジットカードを選ぶ際に重要な3つの点について解説します。

審査のスピードや柔軟さで選ぶ

クレジットカードの審査・発行スピードは、カードを発行するカード会社が、信販系・銀行系・流通系のどれに該当するかで若干変わります。

- 信販系:信販会社がクレジットカードを発行する(JCB、クレディセゾンなど)

- 銀行系:銀行(金融機関)がクレジットカードを発行する(三井住友カードなど)

- 流通系:小売業およびその系列会社がクレジットカードを発行する

一般的な傾向として、株式会社クレディセゾンのような信販系カード会社によるカード発行は、審査・発行ともに迅速で即日発行も可能です。カード番号を申込後すぐに発行してくれるところも早いです。

それに対して、銀行系や流通系は信頼性こそ高いものの、速さという面では一歩劣ります。銀行系は口座開設に時間がかかりますし、流通系は即日でカードを受け取るためには「エポスカード」のように来店が必要な場合があるからです。

今回解説したクレジットカードは、サービスが分離している「auPAYカード」と、d払いアプリからのみ到着前に利用できる「dカード」以外は即日発行に対応しており、カードもすぐに発行されるのでおすすめです。

ただし即日発行に対応しているカードでも、申込日や申し込み時間によっては即日にならない場合もあるため、事前に営業時間を確認し、早めに申し込みましょう。

限度額(ご利用可能枠)で選ぶ

即日発行のクレジットカードを作る際は、カードの限度額(利用可能額)も重要です。もちろん申込者の就業状況や信用状態はもっとも重要ですが、カードの形態や対象としている顧客層によっても限度額の上限が変わります。

- 信販系:審査が柔軟で、初期の限度額も比較的高めに設定されやすい

- 銀行系:審査に通過した場合は高めの限度額が設定されるが、審査が厳しい

- 流通系:審査は比較的柔軟だが、限度額は低めに設定される傾向がある

基本的に審査に最も通りやすいのが信販系クレジットカードであり、限度額も比較的高めに設定される傾向があります。ただし収入が安定している方が申し込む場合は、流通系・銀行系クレジットカードの方が高くなる可能性があります。

ただし、これらはあくまで「傾向」であり、少なくとも初期は個人の年収や勤続年数などの就業状況、信用状態の方が限度額への影響は大きいです。

クレジットカードの受け取り方法で選ぶ

クレジットカードはカード会社によって受け取り方が異なりますが、個人で希望する受け取り方を複数の選択肢から選べる場合もあります。現在主流となっている方法は次のとおりです。

- 郵送①:カード会社が物理カードを本人限定受取郵便・簡易書留で送る

- 郵送②:カード会社が物理カードを佐川急便で送り、配達人が受取人確認を行う

- デジタル+①②の組み合わせ:申込後即時番号を発行、物理カードは後日郵送

物理カードは、申込後数日から2週間程度で自宅に郵送されます。ただし本人以外の受取や悪用を防ぐため、本人のみが受け取れる方法が用いられます。日本郵便の簡易書留か、または佐川急便の受取人確認なのかは、カード会社により異なります。

それとは別に、信販系や流通系を中心に現在主流になりつつあるのが、申込後すぐに仮のカード番号を発行し、物理カードは後日郵送するという方法です。これならカードを待つ必要なく、ネットショッピングやスマホ決済による実店舗でのカード利用が可能です。

基本的に「申し込んだらすぐ使いたい」方は、3つ目のバーチャルカードまたは即時番号発行に対応しているクレジットカードを選びましょう。

即日発行クレジットカードはどんな人におすすめ?向いている人・向かない人

次は即日発行クレジットカードが向いている人、向いていない人の特徴について、それぞれ3つのポイントから解説していきます。

即日発行のクレジットカードが向いている人の特徴

即日発行されるクレジットカードが向いている人に共通する特徴は、次の3つです。

- 今すぐにクレジットカードが必要な人

- 初めてクレジットカードを作る人

- 先で急遽クレカの上限がいっぱいになってしまった人

今すぐにクレジットカードが必要な人

「申し込んだその日にカードを使いたい」と思っている方は、最優先で即日発行のクレジットカードを選ぶべきです。

特に、現金がなくお金に困っていたり、給料日までに買い物は後払いで難をしのぎたい方にとっては、即日発行のクレジットカードは大いに役立つでしょう。

初めてクレジットカードを作る人

「今までクレジットカードを作ったことがない」という方も、即日発行が可能なクレジットカードがおすすめです。

なぜならクレジットカードは従来のようにカードが届くまで待ちぼうけになるものではなく、申し込んだその日から「すぐに使える」ことを実感できるからです。

ただしクレジットカードは長期的に使うものなので、即日発行以上に「クレジットカードに求めているもの」がある方は、そちらを優先すべきです。それにはポイント還元率や付帯保険、年会費が無料であることなどが含まれます。

先で急遽クレカの上限がいっぱいになってしまった人

すでに他のクレジットカードを持っており、そのカードの上限額に達してしまって何も買えなくなった、という方も即日発行可能のカードを作ると便利でしょう。旧カードの支払いや限度額が増えるのを待たずにカード払いができるからです。

ただし2枚目のカードを持つということは支払いが2重になるということでもあるので、使い過ぎには注意が必要です。

即日発行のクレジットカードが向いていない人の特徴

即日発行されるクレジットカードが向いていない人に共通する特徴は、次の3つです。

- 初めから高い限度額を求めている人

- 審査に不安のあるブラックな人

- クレカの特典やサービスを重視したい人

初めから高い限度額を求めている人

何らかの理由で最初から高い限度額を求めている方は、即日発行のクレジットカードにこだわるべきではありません。すでに解説したとおり、信販系のクレジットカードは審査・発行が早いものの、限度額がそこまで増えない可能性があります。

最初から収入に見合ったある程度大きな限度額を希望する方は、銀行系または流通系のクレジットカード、中でも年会費が有料のハイステータスカードをおすすめします。

審査に不安のあるブラックな人

お金の問題ですぐにクレジットカードが必要でも、信用状態がブラックの方は、即日発行の可否にかかわらず基本的にクレジットカードを発行できません。審査が早い信販系のクレジットカードは独自の審査基準を設けていますが、ブラックの場合はわけが違います。

まず信用ブラックとは、信用情報機関に「事故情報」が記録されている状態です。これは数日支払いを延滞しただけでなく、何度も繰り返したり、長期的に未返済の借り入れがある場合などに記録されます。

カード会社はそのような顧客を「(貸し倒れの)リスクがある人」と判断するため、一部の例外を除いて信用審査に通らないのです。

クレカの特典やサービスを重視したい人

重要な点として、クレジットカードの発行を急いでおらず、発行スピードよりも優先したいことがある人はそちらを重視すべきです。

たとえば、年会費が無料でありながら高いポイント還元率を実現していること、また豊富な特典や保険が付帯されている点において即日発行のカードよりも魅力を感じている場合は、早さだけに飛びつくべきではありません。

即日発行クレジットカードは審査が甘い?最短クレカのメリットを解説

次は即日発行クレジットカードの審査は甘いのかどうか、最短発行が可能なカードのメリットも含めて解説していきます。

審査結果が早く安心

即日発行に対応しているクレジットカードはどれも審査が早く、10分以内に終わるものも珍しくありません。最近は本人確認にAIが導入され、審査だけでなく申し込み時の本人確認も高速化されているため、体感ではさらに発行までのスピードが早くなっています。

中には「早く発行される分まともに審査していないのでは?」と感じる方もいるかもしれませんが、どのカード会社も法律を遵守する必要があるため、少なくとも審査なしで発行したり、早さのために信頼性をおろそかにする、といったことを心配する必要はありません。

デジタルカードの発行でスマホ完結が可能

即日発行に対応している多くのクレジットカードが、申し込み後すぐにカード番号またはデジタルカードが発行・通知されるサービスに対応しています。

文字通りカード番号とセキュリティコードがすぐに使えるようになるので、ネットショッピングはもちろん、スマホに登録して実店舗でもカード決済ができます。

基本的にはiOSおよびAndroidどちらでも、専用アプリからカード番号が確認できるようになっています。あとはそのカード番号とセキュリティコードをApple PayまたはGoogleウォレットに登録すれば、実店舗でタッチ決済が可能となります。

店舗受け取りなら物理カードもすぐ手に入る

即日発行に対応しているクレジットカードの中には、物理カードを店舗に受け取りにいくことで、その日からカードが使えるようになるものがあります。今回紹介したカードの中では、ACマスターカードやエポスカードがそれに該当します。

即日発行クレジットカードを利用する上での注意点・デメリットを解説

次は即日発行クレジットカードを利用するうえで注意が必要な3つの点について解説します。

限度額が低めに設定されがち

クレジットカードが「即日発行に対応している」という理由だけで限度額が下がることは基本的にありませんが、審査スピードを売りにしているカードは年会費が無料なカードが多いため、カードとしての性能や特典もごく一般的な水準です。

またデジタルと物理カードの両方発行されるタイプでは、物理カードが届くまでの暫定利用期間があるために、最初は少なめの利用額に設定されることがあります。

そのため限度額の高さを優先したい方は、優先順位を限度額に置き、発行スピードはあくまで付加的なプラス要素だと考えて比較考慮すべきです。

物理カードを手に入れるまで使えない場合もある

申し込み後にすぐカード番号を発行してくれるクレジットカードは、そのままネットショッピングで利用できます。ただしスマホ決済の場合は、iOSの「ApplePay」またはAndroidの「Googleウォレット(Google Pay)」に対応していない場合があります。

特に非対応カードが多く注意したいのが、Googleウォレット(GooglePay)です。Googleウォレット経由・GooglePay支払いに対応しているVISAカードは増えているものの、Mastercardに関してはいまだにほとんどのカードが対応していません。

そのため、申し込み時点でAndroidを使っており、さらにMastercardブランドのクレジットカードを申し込んでいる方の場合、物理カードが届くまでの数日から1週間程度は、実店舗で使えない可能性があります。

店舗受け取りには営業時間の制約があるので注意が必要

店舗で申し込んだその日に物理カードを受け取れるタイプのクレジットカードは、店舗の営業時間に注意する必要があります。

たとえばACマスターカードは21時まで、エポスカードは各地域のエポスカードセンターごとに異なる閉店時間が受け取れる時間の上限となります。

限度額も安心!即日発行クレジットカードの利用枠の仕組みと注意点

次は即日発行クレジットカードの利用枠の仕組みについて、5つの点を解説していきます。

そもそもクレジットカードの限度額って何?

クレジットカードの限度額とは、文字通り「1枚のクレジットカードにおいて利用できる金額の上限」のことです。限度額が10万円なら合計10万円まで、100万円なら合計100万円まで買い物ができます。

クレジットカードの限度額は、返済をすることで空きが生まれます。たとえば50万円の限度額のうち10万円を利用した場合、使える金額は残り40万円となり、10万円を返済しないかぎり利用可能枠は50万円には戻りません。

即日発行可能なクレジットカード場合最初の限度額は低いことが多い

即日発行が可能なクレジットカードは、そうでないクレジットカードよりも限度額が低いと思われている方がいます。これは半分正解で、即日発行できるカード、いわゆる審査が緩いカードは、最初の利用枠が厳しめに設定されることがあります。

また、一般的に人気がある年会費無料のクレジットカードよりも、より高い年収の人をターゲットにしているハイステータスカードについては、即日発行に対応していなくても、他のカードより上限額が高く設定される(ように見える)ことがあります。

ただし、クレジットカードの利用枠に大きく影響を及ぼす要素は「即日発行可能かどうか」ではなく、本人の年収や就業状況、信用状態を鑑みたうえで決められた審査結果による部分が非常に大きいです。

たとえば安定した収入を得ているサラリーマンでも、過去の延滞や他社の借り入れ状況などにより、限度額が低く設定される、または審査そのものに通らないこともあります。

限度額は「ショッピング枠」と「キャッシング枠」に分かれている

クレジットカードの申し込みと同時にキャッシングの申し込みをした方の場合、限度額は「ショッピング枠」と「キャッシング枠」の2つに分かれます。これらは別個のものですが、ショッピング枠2つの上限を合わせた総枠が限度額(上限額)に当たります。

ショッピング枠・キャッシング枠どちらも審査により決まるのは同じですが、キャッシング枠は総量規制の対象となり、年収の3分の1までに制限されるというルールがあります。

実際にキャッシング枠だけで年収の3分の1程度の額が設定されることは少ないですが、「枠が収入以上に上がることはない」点は理解しておきましょう。

限度額は「属性」と「信用情報」で決まる

審査により決まるクレジットカードの限度額は、個人の「属性」や「信用情報」で決まります。

属性とは申込者の年収・就業状況(職業・勤続年数)のこと、信用情報とは「CIC」や「JICC」といった信用情報機関に登録されている個人の返済・他社からの借入履歴等のことを指します。

基本的にクレジットカードのような信用審査は、属性が良い、いわば年収が安定している職場で継続的に働いている人ほど通りやすくなります。

一般的にはサラリーマンや公務員が代表例ですが、パート・アルバイト職でも継続的な年収を得ていれば通る可能性は高いです。

信用情報に関しては、場合によっては属性よりも重要な要素です。どれだけ年収が高くても、過去の延滞等によって信用状態が悪いと審査に落とされることがあります。自分の信用情報は信用情報機関に開示請求を行うことで確認可能です。

利用実績を積めば限度額の増枠(引き上げ)も可能

クレジットカードは申し込んだ当初は限度額が低めに設定されていますが、カードを継続的に使い、利用実績を積み重ねることで限度額が引き上げられていきます。

限度額が引き上げられるタイミングはカード会社ごとに異なりますが、利用者側からの増額申請も可能です。

増額を行う際は、どのカード会社でも途上審査が行われます。増額申請の審査に通らなかった場合は限度額が下がってしまうこともあるため、一定の年数が経過してから申請するか、自然に限度額が上がるのを待つことをおすすめします。

即日発行クレジットカードの申し込みに必要な書類と条件

次は、即日発行クレジットカードの申し込みに必要な書類と条件について、3つの点を解説していきます。

クレジットカードの即日発行を可能にするために準備しておく必要書類一覧

クレジットカードを即日発行してもらいたいなら、次の必要書類を事前に必ず用意しておきましょう。ただしカード会社によっては不要とされるところもあります。

- 本人確認書類(顔写真付き運転免許証・マイナンバーカードなど)

- 本人確認書類の補完書類(住民票のコピー・公共料金の領収書など)

- 収入証明書類(源泉徴収票など)

- 引落口座の口座情報(場合によってはキャッシュカードが必要)

即日発行に対応したクレジットカードの申し込みで必須なのが、マイナンバーカードや運転免許証(マイナンバーカードと一体化したものを含む)本人確認書類です。これだけでオンラインで本人確認が完了し、すぐにカードが使えるようになることもあります。

ただカード会社、また審査の状況によっては補完書類や収入証明書類が必要になることもあります。必要だといわれてから用意すると余計な時間がかかるため、事前にひととおり準備しておくことをおすすめします。

店舗受け取りの際に必要になる書類一覧

クレジットカードを即日店舗で受け取る場合に必要になる書類は次のとおりです。これもカード会社により変動があります。

- 本人確認書類(顔写真付き運転免許証・マイナンバーカードなど)

- 本人確認書類の補完書類(住民票のコピー・公共料金の領収書など)

- 収入証明書類(源泉徴収票など)

- 引落口座の口座情報(場合によってはキャッシュカードが必要)

- 印鑑(銀行に届け出てあるもの)

上記のとおり、基本的にはオンラインで完結するものと同じ書類で問題ありません。ただし書面での契約が必要になる場合、押印が求められる可能性があるため準備しておいた方が無難です。

もっとも、実店舗でカードを受け取る場合は事前に電話連絡で必要な書類を確認できます。こちらも余計な時間を取られないために、事前にできることはしておきましょう。

即日発行可能なクレジットカードの主な申し込み条件を紹介

即日発行可能なクレジットカードを申し込むためには、次のような条件をクリアする必要があります。あくまで一般的なルールのため、カード会社によって変わる可能性があります。

| 年齢 | 18歳以上である(高校生は不可) |

| 属性 | 継続的な収入がある配偶者に安定収入がある(不可の場合あり) |

| 書類 | 本人確認書類を提出できる口座情報を提出できる通話可能な電話番号を提出できる年収証明を提出できる(不必要の場合あり) |

| 環境 | スマートフォンがある(PCでも可の場合あり)インターネット環境がある(申し込み・eKYCに必須) |

上記のとおり、基本的には本人が確認できる18歳以上であり、さらに継続的な収入があるのが条件なのはどのカード会社でも共通しています。場合によっては収入証明が求められたり、いつでも通話可能な電話番号の通知が必要なのも同じです。

ただし、カード会社が定める内部の条件(詳細な年収額や信用情報のボーダーライン等)については知ることができません。審査に落ちた場合も落ちた理由は教えてくれないので、まずは上記の基本的な申し込み条件をクリアすることに集中しましょう。

即日発行可能なクレジットカードに関するよくある質問

最後に、即日発行可能なクレジットカードに関して5つのよくある質問に回答していきます。

即日発行クレジットカードでキャッシング・リボ払いは使える?

即日発行クレジットカードでリボ払いは問題なく使えます。その他一括払いや分割払いに関しても、即日発行を理由に制限されることはありません。ただし限度額の範囲内で使うことになるため、返済の長期化と利息の肥大化には注意が必要です。

キャッシングに関しても審査に通れば使えます。ただしキャッシング申し込みのせいで審査落ちするケースもあるため、とにかく「審査を早く通してすぐに使いたい」と考えている方は、キャッシングなしで申し込むことをおすすめします。

即時発行と即日発行はどう違う?

カード会社によって、クレジットカードを「即時発行」または「即日発行」のどちらかで記載していることがあります。基本的に同じ意味ですが、公式サイトでは若干違うニュアンスで使われることがあります。

まず「即時発行」は文字通り申し込んだ直後から使えるようになることを指しますが、「即日発行」はその限りでなく「最短なら今日受け取れる」ことを指している場合が多いです。

一般的には、仮のカード番号やデジタルカードが発行されるものが「即時発行」カードと記載され、直後でなくてもその日のうちに店舗で受け取れるカードは「即日発行」と記載されていることが多いです。

即時発行はいつでもできる?

クレジットカードの申し込みは基本的に24時間・365日可能ですが、受付時間は24時間ではないケースが多いです。

たとえば三井住友カード(NL)は受付時間が「9:00〜19:30」であると公式サイトに記載しており、即時発行したいならその時間帯内に申し込みを済ませる必要があります。審査もあるため、少なくとも19時までには申し込みを済ませるのが理想です。

これは店舗受け取りが可能なクレジットカードも同様です。たとえばACマスターカードはいつでも申し込みが可能ですが、無人店舗に設置されてある自動契約機の稼働時間は「 9:00〜21:00」であるため注意が必要です。

デジタルカードと店頭受け取りはどちらが良い?

即日発行可能なクレジットカードは、そのほとんどがデジタルカードまたは即時のカード番号発行に対応しています。店舗に物理カードを受け取りに行けるのはごく一部なので、その日のうちに物理カードが欲しい方はそもそも選択肢が限られています。

利便性に関しては、以前は物理カードしか使えない店舗もありましたが、今はクレジットカード決済に対応した多くの店舗がタッチ決済にも対応しているため、基本的にはデジタルカードでも問題ありません。

学生・主婦でも即日発行カードを申し込める?

即日発行可能なクレジットカードは、学生や主婦でも申し込みが可能です。ただしどちらの場合も、パート・アルバイト等により継続的な収入があることが条件となります。

一部のカード会社は本人が無収入でも配偶者に安定収入があれば審査に通りますが、即時発行ができるとは限らないため注意が必要です。

条件に「学生」とある場合、それは大学生のことを指し、基本的に高校生は申し込みできません。大学生でも学業に専念していたり、日雇い・派遣アプリを利用し都度収入を得ている場合は、安定収入とはいえないため審査に通らない可能性が高いです。

まとめ

即日発行に対応したクレジットカードは増えており、スマホ決済のおかげでネット・実店舗どちらでもカードレスで買い物ができる時代になりつつあります。

実際に即日発行できるかどうかは本人の属性や審査状況、受付時間等の影響を受けるため、何事にも余裕をもって申し込むことをおすすめします。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。