「ACマスターカードって本当に“審査なしで作れる”の?」

「審査に落ちるってウワサは本当?」

「使い始めたら周囲にバレる?怖い思いをしそう…」そんな不安を抱えている方も少なくありません。

実際のところ、「このカードは審査が甘い」という口コミもあれば、「落ちた」「知らぬ間に請求が…」といった体験談も。

この記事では、2025年最新版の利用者リアルな口コミをもとに、

- 審査が本当に「なし」で作れるのか?

- 審査に落ちる原因は何か?

- 使ったら周囲にバレるのか?怖さはどこにあるのか?

を徹底調査します。

「ACマスターカード=やばいカード」と決めつける前に、しっかり知識を持って判断しておきましょう。そして、安心してカードを持つためのポイントも解説します。

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

目次

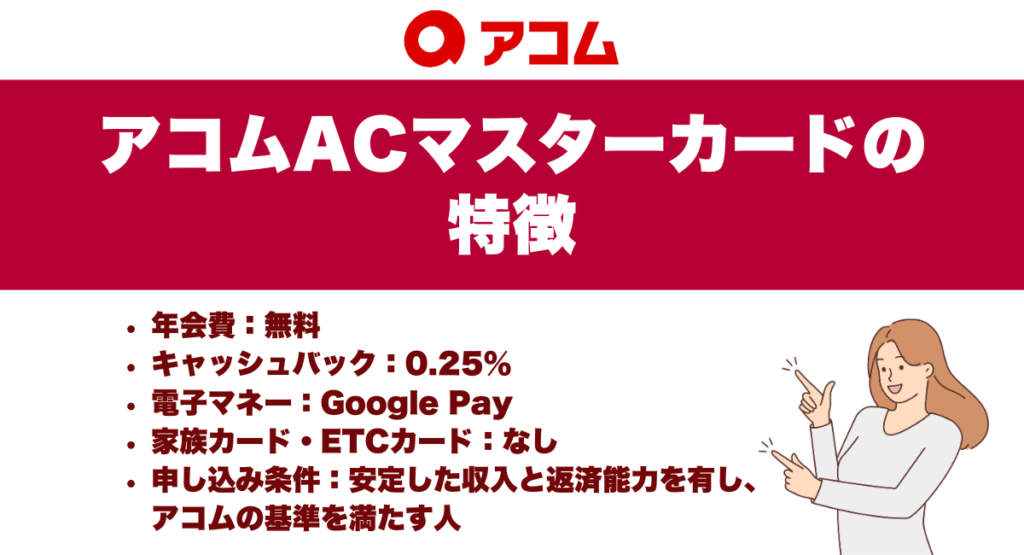

アコムACマスターカードの特徴

| 年会費(税込) | 無料 |

| キャッシュバック | 0.25% |

| 電子マネー | Google Pay |

| 家族カード | - |

| ETCカード | - |

| 申し込み条件 | 安定した収入と返済能力を有する人で、アコム(株)の基準を満たす人 |

ACマスターカードは、三菱UFJフィナンシャル・グループのアコムが発行するクレジットカードです。クレジット機能で買い物ができるほか、「はじめてのアコム」でお馴染みのカードローン機能も利用できるというメリットがあります。

消費者金融系クレジットカードであるACマスターカードは、独自の審査基準のクレジットカードですが、返済がリボ払いしか選べないことや付帯特典などがない点がデメリットとして挙げられます。

ACマスターカードのやばい口コミは本当?怖い評判・デメリット

ACマスターカードには、メリットだけでなく以下のようなデメリットもあります!

返済方法はリボ払いのみ

アルバイトを始めたばかりでクレジットカードを持ったことがない者です。いわゆる支払い歴のないスーパーホワイト状態のため、一般的なクレジットカードの審査には通りませんでした。

リボ払いの手数料は確かに高いですが、毎月固定額なので返済に悩む必要がありません。常識の範囲内できちんと返済できる能力が示せれば、今後いろいろなクレジットカードを持つことが可能になると思うので、気長に使っていきます。

またmastercardが付帯されているので、大半のネットショッピングで買い物がスムーズに行える点が気に入っています。(10代男性/アルバイト)

ACマスターカードの返済方法はリボ払いのみで、そんなクレジットカードがあるとは思いませんでした。支払いが遅れれば遅れるほど金銭的に損していきます。安易な気持ちで発行したけど、手軽に使えない状況です。もう少し考えて発行すればよかったです。

(20代女性/会社員)

返済方法がリボ払いしかなく、毎月カツカツで借りています。ACマスターカードを使ったことにより、むしろ日々の生活が苦しくなった気がするため、借りるのはもうやめようと思います。リボ払いがこんなに生活を切り詰めると思いませんでした。

(30代男性/会社員)

ACマスターカードの返済方法はリボ払いのみです。リボ払いとは、借入残高に対する割合を固定して支払う方法です。毎月支払う額を少なくしてくれますが、実質年率10.0% ~14.6%(※ショッピング枠利用時)の手数料が掛かってしまう点がデメリットとなっています。

店頭で一括支払いを選択しても自動的にリボ払いになるので、注意しましょう。リボ払い以外の分割払いや、半年後などボーナスの季節に支払えるボーナス一括払いにも対応していません。

一方で通常のクレジットカードはリボ払いはもちろん、翌月に代金をすべて払う一括払い・分割払い・ボーナス一括払いから返済方法を選べます。

ショッピングポイントはつかない

通常のクレジットカードにあるポイントプログラムや旅行保険、ショッピング保険などが一切付帯しない。

取得しやすい特殊な背景と審査基準のクレジットカードであるがゆえに、それらの特典はなし。

とりあえずクレジットカードが欲しいという人や、将来的にしっかりとしたクレジットカードを作るためにクレジットカードヒストリを積み重ねたいという人におススメ。(20代女性/会社員)

普通はクレジットカードで買い物をすると何%かポイントが付くと思いますが、ACマスターカードではショッピングポイントがつきません。そのため使っていても楽しみがなく、長期的に使おうと思いません。ACマスターカードをずっと使い続けられる人は、本当にこのカードが好きな人だけだと思います。

(40代女性/パート社員)

ポイントがつかないので、お得な気がしないです。普段使っていますが、ポイントがつかないとただ買い物をするためだけのクレジットカードになっており、どうせなら他のポイントが還元されるクレジットカードを使おうと思っています。そちらの方がトータルで見るとお得ですし。わざわざこのカードを使う必要がないと思いました。

(30代男性/会社員)

ACマスターカードには、ポイントサービスがありません。

他社クレジットカードのようにポイントをお得に貯めて提携する店舗やECサイトのショッピングに使えたり、マイルに変えたりすることができないという点はデメリットなのであらかじめ理解しておきましょう。

ポイントはつかなくても、使った金額から自動的に0.25%のキャッシュバックがあります。ショッピングポイントをいつも切らしがちな人や、現金での還元を受けたい人にはメリットが大きいです。

海外旅行保険が付帯していない

海外旅行保険が付帯されていません。本当にお金を借りるためだけのカードっていう感じです。

(50代女性/会社員)

海外旅行保険が付帯しておらず旅行する際は、自動付帯の別のクレジットカードを利用しています。旅行が好きで頻繁に行くので、このカードは合ってないなと思いました。支払いが分かれるのも面倒なので、そろそろ解約しようかなと思っています。

(20代女性/会社員)

仕事で海外出張が年に4〜5回ほどあるのですが、ACマスターカードは旅行保険が付帯していないため全く利用できません。完全にクレジットカード選びを間違えたと思いました。収入も余裕ができてきたため、もう少し特典や保険が豪華なクレジットカードを発行するつもりです。

(30代男性/会社員)

ACマスターカードには、海外旅行保険が付帯しません。海外旅行に行く際は別のクレジットカードを作るか、保険会社と別途で契約する必要がある点はデメリットです。

家族カード・ETCカードが発行できない

ほとんどのカードでは家族カードやETCカードが発行できるのに、ACマスターカードでは発行できないと聞いてびっくりした。大学生の子供や両親に使わせたかったため、非常に残念。

(50代女性/会社員)

高速道路を利用することが多いため、ETCカードを使いたかったのですが、ACマスターカードからでは発行できず不便さを感じました。他のクレジットカードを調べているとETCカードを発行できるカードが多いため、もう少し考えてカードを選べばよかったと後悔しています。そろそろこのカードも潮時かなと思っています。

(20代男性/自営業)

家族と使うことを目的にこのカード発行したけど、家族カードが適用されていなくて落ち込みました。ちゃんと調べてからクレジットカード発行すればよかったです。三井住友カードや三菱UFJカードが家族カードを発行できるクレジットカードらしいので、そちらあたりを検討しています。

(30代女性/専業主婦)

家族カード・ETCカードが発行できない点もACマスターカードのデメリット。他社クレジットカードでは発行料や年会費が無料・有料等の違いはありますが、発行できてほとんど当たり前です。

発行希望の人は、本会員カードに家族カードやETCカードの紐づけが可能なクレジットカードを契約した方がメリットは大きくなります。

審査時に個人情報を聞かれるケースがある

いろいろ審査のために聞く事は仕方ないが、勤務先の社員数や事業内容について聞いてくるのは、プライベートに踏み込みすぎではと思った。年収なども正確に答える必要があるのが嫌でした。

(20代女性/会社員)

アルバイトをしていて、このカードを発行したのですが、申請時に勤務先の仕事内容や収入を聞かれて良い気持ちはしませんでした。アルバイトで収入が低いからこそ丁寧に審査する必要があるのかもしれませんが、もう少し配慮して欲しかったです。

(10代男性/アルバイト)

余裕で大丈夫なはずだけど、このカードを申請したら、勤務先の規模や年収などを細かく聞かれました。年収だけで言うと、クレジットカードを発行するのに全く問題ないはずなので、なんでこんなにしつこく聞くんだよと思いました。普通に正社員だから、もう少し楽に聞いてもいいんじゃないかと思います。

(30代男性/会社員)

ACマスターカードの審査では、利用者の氏名や生年月日以外の個人情報を質問されることがあります。聞かれる可能性が高い質問は以下の通りです。

- 勤務先の事業

- 勤務の具体的な内容

- クレジットカードを作る目的

クレジットカード申請をする際に事業内容を聞かれることがあります。また、勤務の具体的な内容や従業員の人数なども聞かれる可能性があります。

正確に申請したほうが審査に通りやすいため、可能な限り答えるように努めましょう。

消費者金融系というイメージがあまり良くない

アコムのカードって知られるのが恥ずかしくて、お店で使うときちょっと躊躇してしまいます。消費者金融系って分かると周りの目が気になるんですよね。もう少しイメージが良ければいいのに。

(20代女性/会社員)

アコムが発行しているカードなので、消費者金融系というイメージのためあまり良くないんです。友人や同僚の前でカードを出すのが恥ずかしくて、いつも現金で支払ってしまいます。機能的には問題ないんですが、やはり世間の目が気になってしまいますね。もう少しブランドイメージが良ければ使いやすいのに。

(20代男性/会社員)

消費者金融系というイメージのためあまり良くない印象を持たれがちで、職場の人に見られるのが心配です。営業先での接待や会食でカードを使うときも、相手にどう思われるか不安になります。ビジネスシーンでは特に、銀行系のカードの方が安心感があると感じています。

(40代男性/会社員)

消費者金融に「手軽にお金を借りられるが金利が高い」「取り立てが厳しい」などのイメージを持っている方が少なからずいます。そのため、アコムが発行するACマスターカードを持っていると「お金にだらしない」「浪費癖がある」などの偏見を持たれるかもしれません。

消費者金融は金融庁の登録を受けた正式な貸金業者であるため、本来は不安に思う必要がありません。信用情報機関であるJICCのデータでは、2024年12月時点で国民のうち10%程度が消費者金融を利用しているため、珍しくないことがわかります。

そのため消費者金融に対して悪く思う必要はありませんが、抵抗感がある人が一定数存在するのも事実です。

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

ACマスターカードの良い口コミ・メリット

ACマスターカードのメリットは以下のとおりです。

審査は最短20分!最短即日発行も可能

どうしてもその日にクレジットカードが手元に必要だったので即日発行できるACマスターカードに申し込みました。30分ほどで審査結果がわかり、その後自動契約機でカードを受け取りました。自動契約機に行くのは周りの目を気にしてしまいましたが、知り合いなどに会うこともありませんでした。

支払った額の0.25%が自動的に戻ってくるのも、お得でいいと思います。自分でポイントを変える手続きをしなくていいのも楽でいいです。(20代女性/会社員)

すぐにクレジットカードが欲しかったので即日発行してもらえるACマスターカードにしてみました。基本リボ払いとのことで、やばいことは承知でしたが、支払額を大きくしておけば普通に使えるからいいかなと思います。

(30代男性/会社員)

審査が最短20分はびっくりしました。でも本当にそれくらいの時間で発行できました。自動契約機に入るのはちょっと躊躇しましたが、急ぎで必要ではあったため背に腹は代えられないと思って、ちょっと遠くにある自動契約機までいきました。すぐに発行できて安心しました。

(20代男性/派遣社員)

ACマスターカードは審査結果が最短20分※お申込時間や審査によりご希望に添えない場合がございます。で届きます。インターネットから事前に申し込んだ後、自動契約機(むじんくん)から即日にクレジットカードを発行できるのがメリットです。

土日・祝日の即日発行も対応しているので、急いでクレジットカードを作りたい方にぴったりだと評判が高くなっています。

自動契約機を利用できる時間は9時から21時です。当日にクレジットカードを手に入れたい場合は、審査時間を考慮して20時前までに申し込みをするようにしましょう。

利用明細書が郵送されない

ACマスターカードの良いところは、利用明細が自宅に郵送されないところだと思います。今まで使ったクレジットカードは明細が自宅に届いてしまい家族に見られることも多かったので、個人情報に配慮されているのはいいと思います。

(40代女性/パート)

最近のクレジットカードはエコのため、利用明細は送られてこない場合が多いけどそれでも自分のメインカードは送られてきてました。ACマスターカードは最初から自宅に利用明細が届かないのが助かります。

(30代男性/会社員)

書面が残ってしまうと、家族にカード作ったのがバレてしまうと思っていたのですが、ACマスターカードはすぐ発行できて基本的に書面が届かないので選びました。今のところ本当に届かないし安心です。

(20代女性/アルバイト)

ACマスターカードの利用明細は、アコム公式サイトから確認できます。利用明細書が自宅に届かないため、プライバシーが守られます!書面が残らないため、処分にも困らないのはメリットです。

カード自体を見られない限り、家族にもACマスターカードを利用していることにバレないでしょう。カードの受け取りも郵便での送付を選択しない限りは、自動契約機で受け取り可能です。周りに知られずにクレジットカードを作りたい・利用したい人におすすめです。

0.25%のキャッシュバック

自分はポイントを貯めるよりもキャッシュバックが受けられた方がありがたいので、ACマスターカードを利用すると手続きなしで利用金額から差し引きしてくれるは便利だと思っています。管理の手間も省けて助かってますね!

(30代男性/会社員)

0.25%とはいえ手続きなしで勝手にキャッシュバックしてもらえるのは、めんどくさがりの自分には合っていました。キャッシュバックなのでお得感もあると思います。ただもう少し%が上がると嬉しいですね。

(40代男性/会社員)

ポイント貯まらないと聞いて、びっくりしましたが勝手に0.25%が勝手にキャッシュバックされると聞いて、まあそれでもいいかと思いました。勝手にされるので手続きしなくてポイント失効とかの心配がないので私はこれでもいいと思います。

(20代女性/アルバイト)

ACマスターカードは、毎月の利用金額から0.25%自動的にキャッシュバックされます!

10,000円の利用に対して25円返ってくる計算です。ポイントを自分でキャッシュバック申請したり、管理したりするのが面倒な方にもメリットがあります。

クレジットカードの中には0.5%や1.0%の高還元率のカードもあるため、比較すると還元率が低く感じられますよね。ただしACマスターカードはリボ払い専用クレジットカードのため、独自の審査基準が設けられています。審査が不安な人にもおすすめだと評判ですよ。

他のクレジットカードでは審査が通らない人はぜひ利用してみましょう。

年会費無料

急にクレジットカードがどうしても必要になり申し込みをしたところ、迅速な審査と自動契約機のおかげでカードすぐにを手に入れられました。過去に支払いの延滞など金融事故を起こしていたので通れるか不安だったのですが、無事に発行できてよかったです。

支払い方法がリボ払いに自動的になってしまうのが少し気になりますが、他のカードが作れるようになるまではACマスターカードをうまく活用します。年会費無料なのもメリットですね。(50代女性/パート)

年会費がかかるクレジットカードは基本いやだったので、年会費が永年無料のクレジットカードで探してました。ちょうど良く自動契約機のある場所も知っていたので、必要なタイミングですぐ作れました。

(20代男性/会社員)

年会費が無料のクレジットカードが良くていろいろ検討してました。年会費がかからないクレジットカードの中でも即日カードも発行してもらえるのが助かりました。リボ払いですが、金額何とかしておけばそこまで困ることもないですよ。

(20代男性/派遣社員)

ACマスターカードは年会費永年無料のクレジットカードです!その他、発行手数料などもかかりません。使わない限りお金が発生しないので、サブカードとして作ってもメリットが大きいです。

特にACマスターカードのクレジットカードのブランドは、MasterCard。国内はもちろん海外での支払いにも使えます。

借入(キャッシング)もできる

急に何万円か必要になることが増えたので、キャッシングにも使えるカードを探していてACマスターカードにたどり着きました。年率はまあまあだし、大金を借りるわけでもないので便利に利用できています。

(30代女性/会社員)

どうしても即日でお金が必要になってしまったので、困っていましたが持っていたACマスターカードでキャッシングができました。アコムが発行しているだけあって金利は高めですが、即日融資を受けられるのは大きいですね。

(20代女性/アルバイト)

お金を借りたいと考えた時に持っていたら助かるクレジットカードだと思います。普段使いはしていませんが、キャッシングする時にすぐ借りられるのがメリットです。キャッシング枠を設定しておく必要はありますが、意外とスムーズでした。

(20代男性/派遣社員)

ACマスターカードは借入(キャッシング)にも利用できます。契約限度額は800万円で、年率は2.4%から17.9%です。

借入に利用したい場合には必ずキャッシング枠を設定しましょう。

Google Pay対応・バーチャルカードも発行できる

カードを増やしたくなかったので、バーチャルカードも発行してくれるACマスターカードにしました。Google Payにも対応しているから使い勝手はかなりいい感じ!

(20代男性/会社員)

ACマスターカードはリアルカードのイメージしかありませんでしたが、実際にはバーチャルカードとしても利用できるので普通のクレジットカードと変わりません。

リボ払いなのだけ注意が必要ですが、使い勝手は基本良いです。

(40代女性/会社員)

Google payで利用できるか心配でしたが、ちゃんと利用できたのでよかったです。コンビニとかで後ろが詰まっていると焦ってクレジット払いも悩んでしまいますが、Google payならスムーズに支払いできるので安心です。

(20代男性/アルバイト)

ACマスターカードは、Google Payに設定すると会計の際にスマホを端末にかざして簡単に支払いができます。

公式アプリでバーチャルカードも発行可能なので、手元にプラスチックカードがない場合でもカード番号を確認できるので、インターネットでの買い物に活用できます。

Mastercardブランドのため世界中で利用可能

ACマスターカードはMastercardブランドのため世界中で利用可能なのが本当に便利です。先月ヨーロッパ旅行に行ったときも、どこの国でも問題なく使えました。現地通貨を大量に持ち歩く必要がないし、ATMでのキャッシングもスムーズでした。国際ブランドの安心感は海外では特に実感できますね。

(20代女性/会社員)

Mastercardブランドのため世界中で利用可能で、国内でもほとんどのお店で使えるのが魅力です。コンビニから百貨店、ネットショッピングまで、使えない場所を探す方が難しいくらいです。以前使っていたマイナーなカードと違って、『このカードは使えません』と言われることがほぼないので、メインカードとして安心して使えています。

(30代男性/会社員)

仕事で海外出張が多いのですが、ACマスターカードはMastercardブランドのため世界中で利用可能なので重宝しています。ホテルの予約からレンタカー、現地での食事まで、どこでもスムーズに決済できます。為替手数料はかかりますが、現金を両替する手間を考えると、カード決済の方が断然楽で安全ですね。

(40代男性/会社員)

MastercardブランドはVisaに次ぐ世界第2位のシェア率を誇るため、世界の様々な店舗で利用できることが多いです。特にヨーロッパ方面では提携店舗が多いため、ヨーロッパに旅行や出張をする方におすすめです。

加えて、Cirrus(シーラス)マークの付いたATMであれば、海外でも現地通貨を引き出せます。

現地通貨を引き出せれば現金を両替する手間を省けるため、保有していれば海外で快適に過ごせるおすすめのカードです。

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

ACマスターカードがおすすめな人の特徴

ACマスターカードがおすすめな人にはどのような特徴があるのか、見ていきましょう。

ポイント還元にあまりこだわりのない方

ACマスターカードは、一般的なクレジットカードのようなポイント還元サービスがありません。そのため、日常的にカード決済でポイントを貯めて得をしたいという方にはやや物足りなさを感じるかもしれません。

しかし、ポイントよりも「手軽さ」や「審査の通りやすさ」を重視する方には十分な魅力があります。カード利用のたびにお得感よりも、すぐに発行できて支払い方法も柔軟に選べることがメリットです。

シンプルで分かりやすいサービス内容を求める方や、ポイント還元にそこまでこだわらない方にとっては、使いやすいクレジットカードだと言えるでしょう。

今すぐクレジットカードを作りたい方

ACマスターカードは、独自の即日発行サービスを提供しており、申し込みから最短即日でカードを手に入れることが可能です。

多くのクレジットカードが発行まで数日から1週間程度かかる中、急な出費や旅行、ネットショッピングなど、すぐにカードが必要なケースで非常に重宝します。無人契約機(むじんくん)での受け取りもできるため、「今すぐカードが欲しい」と考える方には大きなメリットです。

審査スピードも早く、申し込みから利用開始までの手間が少ないのも、多くの利用者から評価されているポイントです。

クレジットカードの審査に自信のない方

ACマスターカードは、消費者金融のノウハウを活かした審査基準が特徴で、他社カードに比べて比較的柔軟と言われています。そのため、カード審査に不安がある方や、過去に他のクレジットカードで審査落ちした経験がある方でも、チャレンジしやすいカードとして知られています。

安定した収入があればアルバイトやパートでも申し込み可能な点も魅力。実際の口コミでも「審査が早かった」「他では通らなかったのに作れた」という声が多く見受けられます。

クレジットカードを初めて持つ方や、信用情報に不安を感じている方にとって、安心して申し込める1枚です。

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

acマスターカードをあまりおすすめできない人の特徴

ACマスターカードをおすすめできない人の特徴を解説します。

これから解説する2点に当てはまる人はおすすめできないため、利用するかの参考にしてみてください。

ポイント還元や特典を重視する人

ACマスターカードは、買い物ごとのポイント還元がありません。毎月のショッピング利用金額に応じて0.25%がキャッシュバックされますが、この割合も小さいためお得な還元を受けられないのが現状です。

加えて、公式サイトではめぼしい特典やキャンペーンも紹介されていないため、利用しても目立った恩恵を受けられないと言えます。

ポイント還元や特典を重視する人は、他のクレジットカードを利用したほうがよいでしょう。

リボ払いに抵抗のある人

ACマスターカードの返済方法はリボ払いのみです。そのため、利用すれば一括返済よりも利息や返済期間が大きくなります。

リボ払いは一括返済よりも返済総額が大きくなるだけでなく、毎月一定金額を返済し続ける必要があります。

返済が長期化すれば、その分の返済手数料が大きくなるのもリボ払いのデメリットです。

リボ払いを利用せず一括返済やボーナス返済を考えている方には、おすすめできません。

ACマスターカードの審査基準・申し込み条件

ACマスターカードでは明確な審査基準を公表していないため、「審査が甘い」「審査が通りやすい」とは言えません。「こうすればACマスターカードの審査に通過する」といったことはわかりません。

審査が不安な人におすすめできる理由はリボ払い専用カードだからです。

ACマスターカードの審査の対象者や、流れについてを紹介します。

ACマスターカードの審査基準

ACマスターカードの申し込み条件は、以下です。

安定した収入がある点も申し込み条件として設定されていますが、正社員でなければならないという条件ではないため、アルバイトやパートであっても安定した収入があれば審査に通過する可能性があります。

ACマスターカードの審査時間

ACマスターカードの審査時間は最短20分です。自動契約機を利用すれば、最短即日発行できます。

ただし、夜間や土日などに申し込むとスムーズに審査できない可能性があるため注意しましょう。また大型連休前なども申請が殺到するため、審査に時間がかかる可能性があります。

ACマスターカードはWebで申し込むと、審査やカードの受け取りがスムーズに進む傾向があります。ACマスターカードのWeb上での申し込み手順は、以下のとおりです。

- オンラインで申し込む

- 本人確認書類をWeb上で提出する

- 審査をする

- カードを受け取る

オンラインでACマスターカードを申し込むと、郵送及び自動契約機での受け取りのいずれかを選択できます。時間を重視する方は、自動契約機を選択しましょう。郵送より時間がかからず、即日発行も可能です。

ACマスターカードはブラックリスト・多重債務者でも審査に通る?

ACマスターカードは、ブラックリストや多重債務者の場合は、審査に通らない可能性があります。

申し込み条件には含まれていないものの、金融事故履歴がある人は基本的にどのクレジットカードであっても審査に通過する可能性は低いです。

ただし、以下の特徴の方は審査に通る可能性があります。

- 審査時点で十分な返済能力を有している方

- 毎月安定してお金を返せる保証がある方

ACマスターカードの申込条件は安定した収入と返済能力を有する方であるため、十分な資金を有し返済能力を持ち合わせていれば、多重債務でも審査に通るかもしれません。

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

ACマスターカードは基本的に在籍確認不要でバレる可能性は低い

ACマスターカードは他のクレジットカードと同様、基本的に在籍確認は行いません(※原則お勤め先へ在籍確認の電話なし)が、もし必要となる場合でも同意を得ずに実施することはありません。

ACマスターカードの在籍確認の目的は「申込時に申請した勤務先で本当に働いているかどうか」という点です。在籍確認の電話をかけてきて、改めて個人情報を確認することはありません。

また在籍確認では、アコムやACマスターカードなどの言葉は出しません。審査担当者の個人名で電話をかけてきます。

- アコム「私、〇〇(審査担当者の個人名)と申しますが、△△(申込者)様はいらっしゃいますでしょうか」

- 申込者「△△は私です」

このようなやりとりだけで在籍確認は完了します。また、申込者本人が電話に出られなくても、同僚などが「△△はただいま外出中です」「本日は休みです」などと伝えても在籍確認が完了するので安心ください。

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

ACマスターカードの審査に落ちた人の特徴

ACマスターカードの審査に落ちる人には以下のような特徴があります。

借入総額が年収の3分の1を超えている

ACマスターカードは、アコムのカードローン機能が付帯するため、貸金業法で定める総量規制が適用されます。

総量規制では、年収の3分の1を超える借入れを規制しています。

ACマスターカードへ申し込む時点で他社借入総額が年収の3分の1を超えている場合、審査通過が難しいです。

また、現在の他社借入総額が年収の3分の1超えていなくても、ACマスターカードへの申し込みを機に超える場合は審査通過しません。

総量規制の対象となるのは、以下のとおりです。

- 消費者金融会社のカードローン

- クレジットカードのキャッシング枠

※銀行、信用金庫、労金のカードローンは対象外

総量規制の対象となるのは、カードローンに限定されません。クレジットカードのキャッシング枠も対象となるので、覚えておきましょう。

複数社から借入れがある

複数社から借入れがある場合、多重債務と見なされて審査通過が難しくなります。「収入に対する返済能力がない」と判断されやすいからです。

全国銀行協会では、多重債務について以下のように解説しています。

複数の業者から借金をしていて、返済が困難になっている状況を多重債務といいます。

消費者金融をはじめ、複数の業者から借金をして借金残高が増え続ける状態を指します。

1社から借りられるお金が上限まで達してしまった人、1社から借りたお金の返済が難しくて新たな会社から借りたお金を返済に回すような人が多重債務に陥りやすいです。

在籍確認が完了していない

ACマスターカードでは、すでに伝えたように基本的に在籍確認は行いませんが、審査状況によっては行われる場合があります。

(※原則お勤め先へ在籍確認の電話なし)

しかし、在籍確認が完了しない場合、申請した勤務先で本当に働いているかどうかを確認できないため審査通過が難しいです。

さまざまな理由があって、電話による在籍確認が難しい場合はアコムコールセンターに相談してみましょう。

公式サイトにも、個別事情などにより心配な点や不安な点があるときは、アコムコールセンターへ相談くださいという記載があります。

| 電話番号 | 0120-07-1000 |

| 受付時間 | 平日 9:00~18:00 |

申込内容に虚偽の情報があった

申込内容に虚偽の情報があったときも審査に落ちる可能性は非常に高いです。

以下のように審査通過したいがために、申込内容に虚偽の情報を記載するケースは意外とあります。

- 年収200万円なのに500万円と申請した

- 事実と異なる勤務先を申請した

- 他社借入れがあるのにないと申請した

しかし、虚偽の情報は必ずアコムにバレます。そうなると「信用できない申込者」と判断され、審査落ちは避けられません。

信用情報に異動情報が記録されている

ACマスターカードだけでなく、ほとんどのクレジットカードの審査で申込者の個人信用情報を参照します。

個人信用情報とは、信用情報機関の管理・保有する情報です。申込者のこれまでの借金の履歴(申し込み状況、返済状況、利用状況など)を確認できます。

過去に長期間の遅滞や債務整理をした、未だに返済していない借金がある人は、金融事故として個人信用情報に一定期間残ります。

この状態が「信用情報に傷のある人」「ブラックリストに載った人」などと呼ばれ、審査通過が不利になることを避けられません。

金融事故の情報は一定期間が過ぎた後に個人信用情報から削除されます。しかし、それまではACマスターカードを作れなくなります。

金融事故の種類と、個人信用情報へ登録される期間は以下の通りです。

| 金融事故の種類 | 日本信用情報機構 (JICC) | シーアイシー (CIC) | 全国銀行個人信用情報センター (JBA) |

|---|---|---|---|

| 3ヶ月以上の遅延 | 5年 | 5年 | 5年 |

| 自己破産 | 5年 | 5年 | 10年 |

| 債務整理 | 5年 | 5年 | 5年 |

| 強制解約 | 5年 | - | 5年 |

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

ACマスターカードの審査に通過するためのポイント

ACマスターカードの審査に通過するために、以下のポイントを取り入れてみましょう。

申込極度額を年収の3分の1以下にする

ACマスターカードの審査に落ちる人の特徴の項目でもお伝えしましたが、総量規制の問題で借入限度額は他社を含めた借入額と合算して年収の3分の1以下にしないとなりません。

また、希望限度額は1万円から800万円の範囲で設定できますが、審査通過が不安な人は必要最低限の金額で申し込んでください。希望限度額が高いとその分だけ返済能力などを慎重に審査されるからです。

ACマスターカードを利用してみて設定された借入限度額では足りないと感じる方もいると思います。そのときは増額申請を行ってください。審査を受けなくてはなりませんが、通過すれば借入限度額を増やせます。

複数のクレジットカードに同時申込をしない

クレジットカードを作る際に、いくつかのカードと比較検討する人もいると思います。しかし、実際に申し込みをするのは1社のみに絞ってください。

なぜなら、個人信用情報には、クレジットカードに新規申し込みをした事実も登録されるからです。審査時にアコムが個人信用情報を確認すれば、いつ・どこに申し込んだのかがすぐにわかります。

同時に複数のクレジットカードへ申し込むことで、多重申込と判断されて、アコムから「お金に困っている人」と判断されやすくデメリットが大きいです。審査通過率が低下する恐れがあるため、必要以上にクレジットカードへ申し込むことはやめましょう。

ACマスターカードの申し込み対象者

最初にアコムで公表する貸付対象者に該当するかどうかを確認しましょう。なぜなら貸付対象者に該当しないと審査に通過できないからです。

ACマスターカードの貸付対象者は次の通りです。

- 安定した収入と返済能力を有する人

- アコムの基準を満たす人

特に安定した収入については、具体的な内容をしっかり確認しておいてください!

安定した収入とは、毎月決まった収入があり、収入金額に激しい変動しない状態のこと

安定した収入を得ている代表的な存在が会社員です。各種手当の関係で多少の違いはあるものの、ほぼ一定の給料を得られるからです。

ただし、働いていて安定収入を得てさえいれば雇用形態は問われません。

契約社員や自営業をはじめ、学生や主婦でも、パートやアルバイトで収入があればACマスターカードの審査に通過できる可能性がある点はメリットです。

「3秒診断」で審査結果の目安がわかる

ACマスターカードの審査基準が公表されていないため、審査通過が不安な人もいると思います。そのときは、ACマスターカードの「3秒診断」を利用しましょう。

以下の3点を入力するだけで審査通過の目安がわかります。

- 年齢

- 年収(総支給額)

- カードローン他社借入状況

入力後、診断開始を選択すると以下のいずれかの結果が表示されます。

- お借入できる可能性が高いです。

- ご入力いただいた内容だけではお借入可能か判断できませんでした。

ただし、3秒診断はあくまでも簡易審査であり、目安です。本審査と審査結果が異なるケースもあるため注意してください!

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

ACマスターカードの審査申し込み方法・作り方

ACマスターカードの申し込み方法と、カード発行について解説します!

申し込みに必要な書類

ACマスターカードに申し込むときには、本人確認書類が必要です。

以下の書類のいずれかを用意したうえで申し込んでください。

- 運転免許証(表・裏)

- マイナンバーカード(表面のみ)

- パスポート(写真・住所記載部分)

- 健康保険証(表・裏)※上記いずれかの交付を受けていない方

Web(アップロード)、FAX、郵送で本人確認書類を提出する場合、上記のいずれかから2点必要です。1点しかない方は、以下の補足書類(発行日から6ヵ月以内のもの)を追加で提出しましょう。

- 住民票の写し

- 公共料金の領収書(電気・ガス・水道・NHK等)

来店(店頭・自動契約機)で本人確認書類を提出するときは、上記のいずれか1点を用意したうえで来店してください。

また50万円を超える希望限度額(カードの利用限度額)を希望している、他社を含めた借入総額が100万円を超える場合は、収入証明書類も必要です。

- 源泉徴収票

- 給与明細書

- 市民税・県民税税額決定通知書

- 所得証明書

- 確定申告書・青色申告書・収支内訳書

申し込みからカード発行の流れ

ACマスターカードの申込手続きは、インターネットから申し込むのが便利でメリットが大きいです。

24時間365日受け付けているので、自分の都合のいいタイミングで手続きできますよ。

実際にアコム公式サイトでも、以下のようにインターネットから申し込みを勧めています。

Q:はじめての申し込みですが、どの申込方法が早いですか。また審査時間、借入までの時間はどれくらいかかりますか?

A:インターネットでお申し込みいただくと、最短20分で審査が完了し、最短即日融資が可能です。

※お申込時間や審査によりご希望に添えない場合がございます。引用:アコム公式|はじめての申し込みですが、どの申込方法が早いですか。また審査時間、借入までの時間はどれくらいかかりますか?

インターネットから申し込んだときの、カード発行までの流れは以下のとおりです。

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

ACマスターカードの口コミ・審査に関するFAQ

最後に、ACマスターカードのよくある質問に回答します。

ACマスターカードを作ると住宅ローンの審査に影響する?

ACマスターカードを作ってショッピングに利用するだけなら、住宅ローンの審査に影響する事はありません。

ACマスターカードは自動でリボ払いになるカードですが、毎月決まった額を遅れることなく支払っている分には普通のクレジットカード同様・信用情報に悪影響はありません。

ただしACマスターカードに付属しているカードローン機能を使った場合、「借入をした」という情報が残るため、住宅ローンの審査に影響する可能性があるというデメリットはあります。「お金に困っているのかな」と判断されて住宅ローンが組めなくなる場合があるので、注意しましょう。

借入をした記録は、契約終了後5年間ほどで信用情報からなくなります。

ACマスターカードの利用は恥ずかしい?

ACマスターカードは普通のクレジットカードとして使えるので、店頭で使っても恥ずかしくありません。カードもアコムだとは分からないデザインになっています。

店頭で一括払いを選択しても自動的にリボ払いになるため、自分から「リボ払いで」と言う必要もない点はメリットです。

自営業でも審査に通る?

ACマスターカードは、自営業の方でも審査に通る可能性が高いです。ただし安定した収入と返済能力を示す必要があるため、確定申告書が必要になります。

ACマスターカードは過去に審査に落ちた人でも申し込める?

ACマスターカードは過去に審査に落ちてしまった人でも申込可能です。

ただし、審査落ちしてからすぐに申し込みをしても審査に通過することはできないので、最低でも6か月程度の期間を開けて申し込みをしてください。

なお、信用情報が原因で審査に落ちてしまったという方は信用情報から異動情報が消えるまで待つ必要があります。

ACマスターカードの利率は?

ACマスターカードの利率は、10%から14.6%と高めの金利が設定されています。リボ払い専用のカードでもあるため、利率はよく考えながら利用する必要があります。

10万円のリボ残高があった場合に1ヶ月後には、利率14.6%の場合に約1,200円もの手数料が発生してしまうので、注意が必要です。

ACマスターカードとアコムの違いは?

ACマスターカードとアコムでは、以下のように機能面で大きな違いがあります。

| 借入方法 | カードローン機能 | クレジットカード機能 |

|---|---|---|

| ACマスターカード | 有り | 有り |

| アコム | 有り | 無し |

ACマスターカードはカードローン・クレジットカードとして利用できますが、アコムはカードローンを借りることしかできません。そのため利便性の点では、ACマスターカードのほうが優れているでしょう。

しかしアコムは申し込みがWebで完結するため、お金を借りている姿を周囲に知られにくいメリットがあります。カード発行すると、家族に大きな買い物をすることがバレるかもしれません。

それぞれの特徴を理解し、使い分けることが大切です。

ACマスターカードで海外キャッシングは利用できる?

海外キャッシングを利用できます。「cirrus」のマークが付いている海外のATMで利用することが可能です。

ATMの設置場所及び手数料については、アコムの公式サイトから確認できます。

ACマスターカードの締め日はいつですか?

毎月20日が締め日です。20日が休業日にあたる場合は、前営業日が締め日になります。

ACマスターカードを利用しなくなった場合の解約方法

ACマスターカードを解約したいときは、以下の2つの方法から選べます。

- アコム総合カードローンデスク

- 自動契約機(むじんくん)

それぞれの解約方法を解説します。

アコム総合カードローンデスク

アコムの総合カードローンデスクに電話をかけると、解約が可能です。利用残高が0円の場合は「解約したい」と伝えるだけで完了なので、一番簡単ですよ。

電話番号:0120-629-215

営業時間:平日18時まで(土日祝日は休み)

自宅への郵送を避けたい方は「解約証明書は不要」と必ず伝えましょう。家に書類が送られてくる心配はありません。

自動契約機(むじんくん)

アコムの自動契約機(むじんくん)の指示に従って解約ができます。自動契約機は9時から21時まで土日祝日も解約手続き可能です。(年末年始を除く)

電話は平日の18時までなので18時以降や土日祝日に解約したい場合は、自動契約機を利用しましょう。

「受付開始ボタン」→「会員の方ボタン」→「お問い合わせ・ご相談ボタン」の順に選択します。

自宅への郵便物をなくしたい人は、「解約証明書」が不要な旨を伝えてください。

最短即日発行ができて年会費もかからないACマスターカード。

リボ払い専用のカードなので月々の支払いも一定で安心です。

アコムが発行しているのでキャッシングも利用できます。

まとめ

ACマスターカードは、年会費無料で最短即日発行も可能な使い勝手の良いクレジットカードであり、メリットが大きいと口コミでも評判です。

貸付条件に該当する人は、申し込み可能です。審査に落ちる人の特徴や審査に通過するためのポイントを十分にチェックしたうえで、申し込み手続きをしてくださいね。

また、カード発行の見込みがあるのかを診断できる「3秒診断」も活用してみましょう!

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。