ボーナスは年に数回の楽しみであり、生活の支えになる特別な収入です。

しかし、明細を見て「税金高すぎない?」「引かれすぎ」と驚く人は少なくありません。

額面は高くても、実際に手元に入る金額は想像よりも少なく、その差に不満を感じる人も多いでしょう。

ボーナスの税金が「高すぎる」「おかしい」「むかつく」と感じるのも当然と言えます。

その一方で、「ボーナスには税金かからないんじゃないの?」と疑問に思う人も多くいます。

税金がどれくらい引かれるのか、だいたいの計算や何割引かれるのかを知っておくことで、支給された時の納得感が変わってきます。

制度のしくみを理解し、少しでも不満に思う気持ちを減らしましょう。

目次

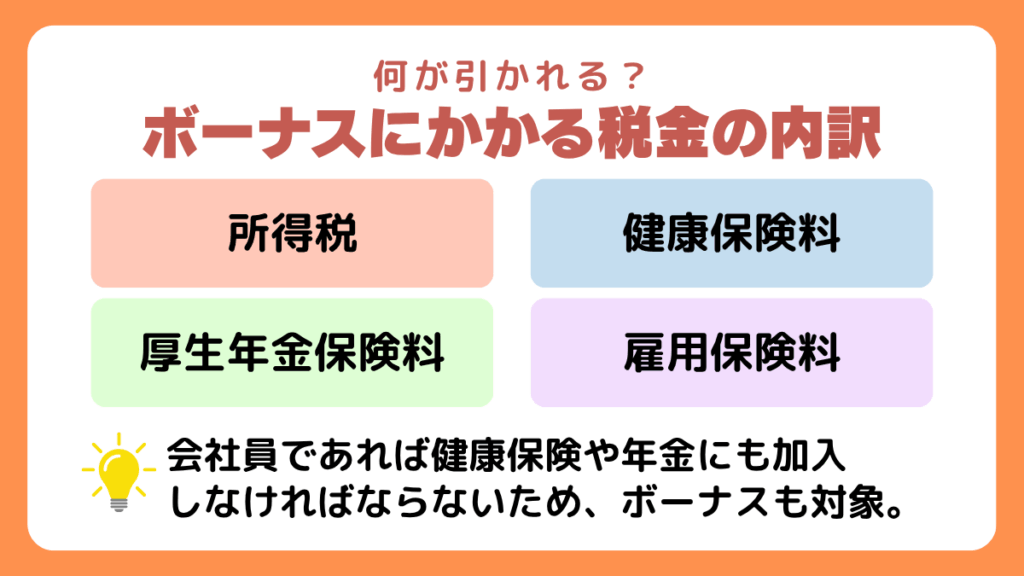

ボーナスにかかる税金の内訳とは?何が引かれるのか

課せられる税金は、以下の通りです。

- 所得税

- 健康保険料

- 厚生年金保険料

- 雇用保険料

上記はすべて控除項目のため、法律に基づき自動で差し引かれてしまいます。

ボーナスは、会社員にとって嬉しい収入ですが、手元に残るのは想像していた金額よりも少なくなる場合が多いです。

たとえば額面でボーナスが50万円となっていても、実際に自分が受け取れるのは40万円程度です。

こんなにも金額が減ってしまう理由は、ボーナスも給与の一部の扱いで、保険料や課税される対象と判断されるからです。

国税庁では、所得税は「賞与に対する源泉徴収税額の算出率」により引かれるとされています。

また、会社員であれば健康保険や年金も、加入しなければならないため、ボーナスも対象です。

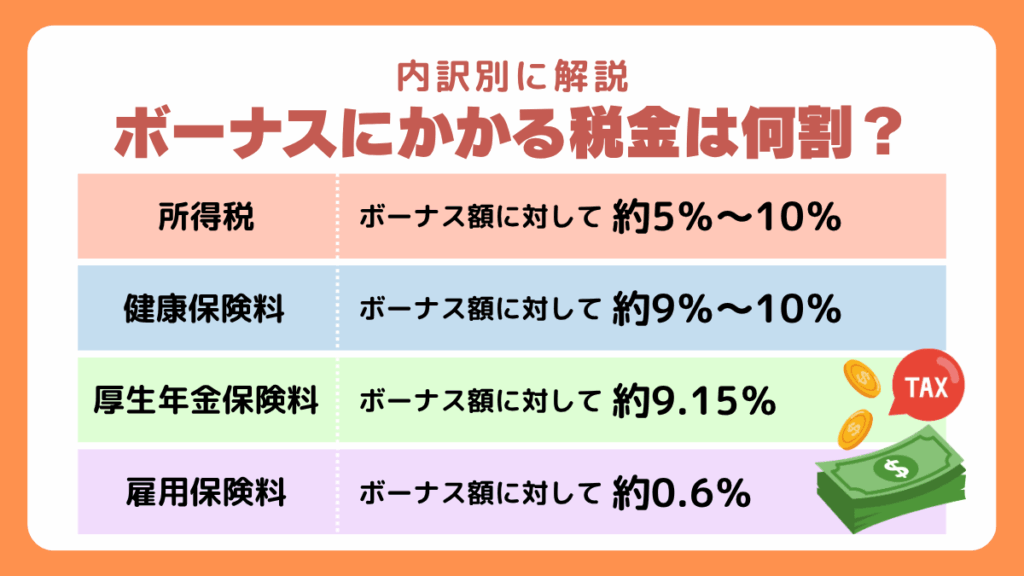

ボーナスにかかる税金は何割?内訳別に解説

ボーナスにかかる税率は、基本的にボーナスの種類関係なしに同様です。

夏と冬にもらえる定期賞与の場合でも、業績連動型の決算賞与や成果報酬型の賞与であっても、課税方法や社会保険料の扱いに違いはありません。

理由は、ボーナスはすべて給与の一部と見なされるからです。

これにより、所得税や健康保険料、厚生年金、雇用保険料などがそれぞれ一定の割合で差し引かれます。

実際に手取りを見て、思ったより少ないと感じる背景には、こうした制度的な仕組みがあります。

ここでは、それぞれの内訳がどれくらい引かれるのか、具体的に解説します。

所得税

ボーナス額に対して約5%〜10%前後が引かれることが多いです。

税率は一律ではなく、前月の給与額と扶養の有無をもとに定まります。

国税庁が定める算出率に基づき、会社が自動で計算し控除を行います。

最終的な税額は年末調整の際に定まり、過不足があれば還付や追徴の対象になります。

所得税の計算には、「賞与に対する源泉徴収税額の算出率の表」が使われ、これによって個人ごとの正確な控除額が決まる構造です。

また、扶養控除の有無でも税率が変わってきます。

たとえば扶養ありの家庭では、同じ収入でも税率が低く設定され、手取り額が多くなることがあります。

このように、ボーナスの額が同じでも、個人の給与状況や家族構成によって実際に引かれる所得税の金額は異なります。

そのため、自分の税率がどの程度かを、あらかじめ知っておくことで、手取り額をより正確に見積もることが可能です。

健康保険

ボーナス額の約9%〜10%程度が差し引かれます。

正しい料率は所在の県や加入している保険組合により違いますが、協会けんぽ加入者であれば、全国平均で約9.84%前後(2025年5月時点)です。

このうち半分を労働者が負担し、残りは会社が負担します。

健康保険料の計算は、賞与の実際の金額に料率を掛けるのではなく、「標準賞与額」と呼ばれる基準額に基づいて行われます。

標準賞与額とは、1回に支給される額ごとに150万円を上限として定められ、1,000円未満の端数は切り捨てられます。

また、独自の保険組合に入っている場合は、協会けんぽよりも料率が低いこともあり、支払額が変わることも多いです。

詳しいことは、自分の企業の人事部門や加入している保険組合で確認しておきましょう。

厚生年金

ボーナス額の約9.15%が引かれます。

全体の料率は18.3%で、会社と労働者が半分ずつ負担する仕組みです。

計算は「標準賞与額」に対し保険料率を掛けて求められ、こちらも健康保険と同様に、上限は1回の支給額につき150万円とされています。

たとえば、ボーナスが50万円の場合、約45,750円が控除されることになります。

この金額は労働者と会社がそれぞれ22,875円ずつ負担しており、実際に支給される額からは労働者分の9.15%が差し引かれる形です。

標準賞与額のルールにより、1,000円未満は切り捨てられる点にも注意が必要です。

厚生年金の保険料は、現在の生活費を削るような印象を持たれがちですが、実は将来的な年金支給額に直結している重要なものです。

支払った分は記録として残り、老後の自分に年金として返ってくるため、貯蓄とも考えられるでしょう。

また、加入期間が長くなるほど年金受給額も増えるため、ボーナス時の厚生年金保険料も反映される構造となっています。

そのため、手取りが減ることばかりに捉われず、将来の資金形成の一部として前向きに捉えることが大切です。

雇用保険

ボーナス額の約0.6%前後が控除されます。

実際の料率は業種や年度によって異なりますが、一般的な事務職などの場合、2025年度の労働者負担分は0.6%が目安です。

会社も同じく雇用保険料を負担しており、合計では1%〜1.35%程度になるケースが多く見られます。

計算方法は非常にシンプルで、賞与額に対して該当する料率を掛けた金額がそのまま差し引かれます。

たとえば、50万円のボーナスをもらった場合、0.6%の料率で計算すると3,000円の控除となります。

健康保険や厚生年金と比べると負担額は少ないものの、確実に手取り額を左右する要素のひとつです。

控除される金額が小さいために見過ごされがちですが、雇用保険は失業した際の失業手当や、育児休業・介護休業中の給付金など、生活を支えるものとして重要な役割を果たします。

また、教育訓練給付制度など、在職中のスキルアップにも活用できる支援策も含まれており、加入者にとっては幅広いメリットが得られます。

このように、雇用保険は日常的にはあまり意識されない制度ですが、いざというときの備えとして大きな安心材料となるため、負担以上に価値が高い保険といえます。

ボーナスから差し引かれる税金の 計算方法

ボーナスから差し引かれた後の手取り額の計算方法を 3ステップでご紹介します。これで、ボーナスを受け取った際に大きく落胆せずに済むかもしれませんね。

ボーナスの手取り額は、以下の順番で計算します。

①社会保険料(健康保険料、厚生年金保険料、介護保険料、雇用保険料)を計算する。

②ボーナス額面から(1)を引いた金額を基に、所得税を計算する。

③ボーナス額面から(1)と(2)の合計額を引いて、手取り額を割り出す。

ステップ1|社会保険料の計算方法

まず、ボーナス額面から引かれる4種類の社会保険料を計算します。

(1)健康保険料

健康保険料=標準賞与額×健康保険料率÷2

- 標準賞与額

ボーナス額面の1,000円未満を切り捨てた額。(上限あり)- 健康保険料率

加入している健康保険組合(協会けんぽ、組合健保など)や都道府県によって異なります。- 会社と折半(労使折半)するため、2で割ります。

(2)厚生年金保険料

厚生年金保険料=標準賞与額×厚生年金保険料率(18.3%)÷2

- 料率は現在18.3%で固定されています。

- これも労使折半のため、2で割ります。(実質負担 9.15%)

(3)介護保険料(40歳以上65歳未満の方のみ)

介護保険料=標準賞与額×介護保険料率÷2

- 介護保険料率は、加入する健康保険組合によって異なります。

(4)雇用保険料

雇用保険料=ボーナス額面(総支給額)×雇用保険料率(労働者負担分)

- 注意点としては、これだけ「標準賞与額」ではなく、ボーナス額面そのものに料率をかけます。

- 料率は業種(一般の事業、建設業など)によって異なります。

社会保険料合計=(1)+(2)+(3)+(4)

ステップ2|所得税(源泉徴収税)の計算方法

次に所得税を計算します。ボーナスの所得税は、前月の給与が基準になるのが特徴です。

(1)前月の「課税対象となる給与額」を調べる

ボーナス支給月の前月の給与明細を用意し、以下の金額を確認します。 前月の課税対象額=前月の給与総支給額−前月の社会保険料合計額(2)扶養親族の数を確認する

会社に提出している「給与所得者の扶養控除等申告書」に基づき、自身の扶養親族の数(配偶者含む)を確認します。(3)「賞与に対する源泉徴収税額の算出率の表」で税率を特定する

国税庁が公開している「算出率の表」を使います。(1)の金額と(2)の人数をこの表に当てはめ、ボーナスにかかる所得税率(例:4.084%、8.168%など)を特定します。

- 前月の給与(1)が高いほど、また扶養親族(2)が少ないほど、税率は高くなります。

(4)ボーナスの「所得税の課税対象額」を計算する

所得税の課税対象額=ボーナス額面−ステップ1の社会保険料合計額(5)所得税額を計算する

所得税額=(4)の課税対象額×(3)で特定した所得税率

- 1円未満の端数は切り捨てます。

ステップ3|最終的な手取り額の計算

最後に、ボーナス額面から計算した控除額をすべて差し引きます。

手取り額=ボーナス額面−(ステップ1の社会保険料合計+ステップ2の所得税額)

【計算シミュレーション】額面50万円の場合

前項の「額面50万円が手取り40万円程度になる」例を、具体的な数値で計算してみましょう。

今回は以下の条件という程で計算を進めていきたいと思います。

【前提条件】

- ボーナス額面:500,000円

- 勤務先:東京都(協会けんぽ加入)

- 年齢:35歳(介護保険料なし)

- 扶養親族:1人

- 前月の給与(社会保険料控除後):300,000円

- 業種:一般の事業

【料率(令和6年度・東京都の場合)】

- 健康保険料率:9.98%

- 厚生年金保険料率:18.3%

- 雇用保険料率(労働者負担):0.6%

ステップ1:社会保険料の計算

- 標準賞与額:500,000円(1,000円未満切り捨て)

- 健康保険料: 500,000円×9.98%÷2=24,950円

- 厚生年金保険料: 500,000円×18.3%÷2=45,750円

- 介護保険料: 0円 (35歳のため対象外)

- 雇用保険料: 500,000円(額面)×0.6%=3,000円

社会保険料合計=24,950+45,750+3,000=73,700円

ステップ2:所得税の計算

- 前月の給与(社保控除後):300,000円

- 扶養親族:1人

- 所得税率の特定: 「賞与に対する源泉徴収税額の算出率の表」で「300,000円(299,000円以上302,000円未満)」と「扶養1人」が交差する欄を見ると、税率は 6.126% となります。

- 課税対象額: 500,000円(額面)−73,700円(社保合計)=426,300円

- 所得税額: 426,300円×6.126%=26,116.338円→26,116円 (端数切捨て)

ステップ3:手取り額の計算

- 控除合計: 73,700円(社会保険料)+26,116円(所得税)=99,816円

手取り額=500,000円−99,816円=400,184円

このシミュレーションでは、額面50万円のボーナスの手取り額は 約40万円 となりました。20%も税金のお支払いになってしまったと思うととても悲しいですが、これくらいのものなんだと知っておくことでせいつの計画立てにも役に立ちます。

前月の給与や扶養人数、お住まいの地域によって税率・保険料率が変わるため、ご自身の明細で確認することが重要です。

税金取られるならにボーナスを投資に回してお得にお金を増やすのはあり?

投資で税金対策をしている資産家は非常に多いので、一般のサラリーマンも税金で取られるよりもボーナスを投資に回してお金を増やすという対策もありです。

投資に関心がある方は、以下のおすすめネット証券サイトの比較表をチェックし、自分に合うネット証券トを見つけて投資を始めてみましょう。

〜ネット証券比較表〜

| 社名 | マネックス証券 | DMM 株 | moomoo証券 | 松井証券 | SBI証券 | 楽天証券 | 三菱UFJ eスマート証券(旧:auカブコム証券) | 岡三オンライン | GMOクリック証券 |

| 口座開設数 | 268万口座以上 | 非公開 | 非公表 | 160万口座以上 | 1,400万口座以上 | 1,200万口座以上 | 170万口座以上 | 450万口座以上 | 100万口座以上 |

| 投資信託数 | 1,331本 | 取扱いなし | 393本 | 1,899本 | 2,614本 | 2,553本 | 1,843本 | 799本 | 134本 |

| 外国株取扱 | 2ヵ国 | 1ヵ国 | 1ヵ国 | 1ヵ国 | 9ヵ国 | 6ヵ国 | 1ヵ国 | 1ヵ国 | CFDで可能 |

| IPO実績 (2024年) | 50社 | 10社 | 0社 | 55社 | 76社 | 54社 | 20社 | 49社 | 0社 |

| NISA取扱 | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

| iDeCo 取扱 | ◯ | × | × | ◯ | ◯ | ◯ | ◯ | ◯ | × |

| クレカ積立 還元率 | 最大1.1% | × | × | 0.5%~1% 最大7.0%(キャンペーン利用) | 0.5% | 0.5~1% | 最大3.0% | × | × |

| 国内株式 取引手数料 | 55円~ | 55円~ | 0円 | 0円~ | 0円 | 0円 | 0円〜 | 0円~ | 0円~ |

| ポイント 投資 | 1種類 | 2種類 | × | 1種類 | 3種類 | 4種類 | 2種類 | × | × |

| ポイント サービス | 2種類 | 1種類 | 1種類 | 4種類 | 4種類 | 1種類 | 1種類 | 1種類 | × |

| キャンペーン | ◯ | × | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ | ◯ |

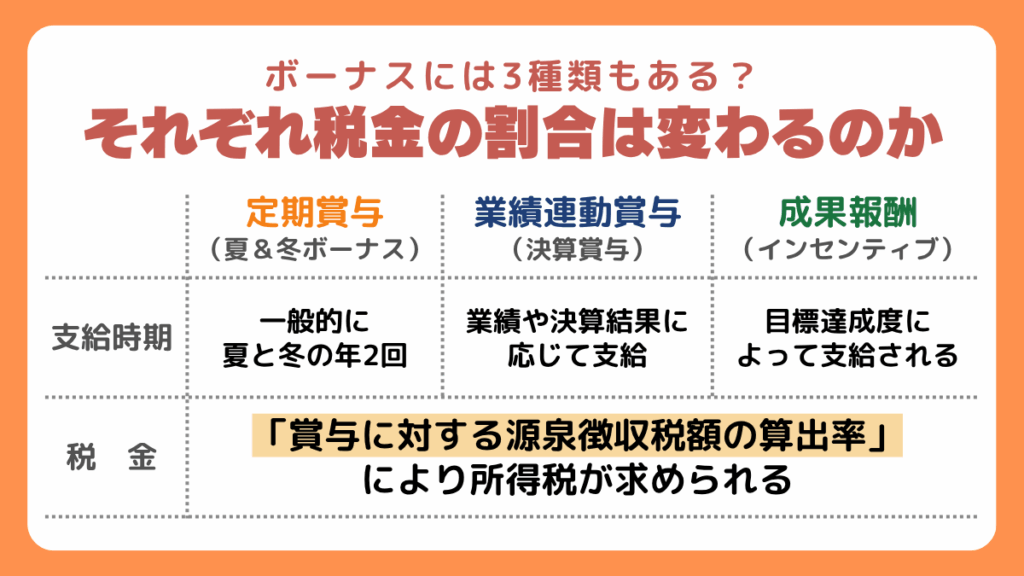

ボーナスには3種類もある?それぞれ税金の割合は変わるのか

ボーナスの種類は一つではなく、企業によってボーナスを支給する方法も違いますが、どの種類であっても税金や社会保険料のかかり方に大きな違いはありません。

前述したように夏・冬の定期賞与であっても、業績に連動した成果報酬型や決算賞与でも、すべて給与の一部として扱われ引かれる対象になります。

つまり、どの種類でも一律で税率や保険料率が課せられ、自分で好きな税率を選べるわけではありません。

しかし、支給の目的や時期、金額の決まり方などに違いがあるため、それぞれの種類の特徴を理解しておくのが大切です。

ここでは、代表的な3種類の内容と違いを詳しく見ていきます。

定期賞与(夏&冬ボーナス)

定期賞与は、一般的に夏と冬の年2回、事前に定められた時期に支給されるボーナスです。

多くの会社で就業規則や労働契約書に記載されており、支給される時期や評価の基準が比較的安定しているのが特徴です。

金額も過去の評価や査定結果を基準に毎年ある程度決まるため、生活設計の柱にしている人も多いでしょう。

税金の面では、他のボーナスと同様に「賞与に対する源泉徴収税額の算出率」により所得税が求められます。

また、健康保険や厚生年金、雇用保険も対象であり、給与と同じように引かれます。

定期的にもらえる安心感がある一方で、思ったよりもらえる手取り額が少ないと感じる人も多く、明細の確認は欠かせません。

支給額は毎回変動することもありますので、余裕を持った家計管理が重要になります。

業績連動賞与(決算賞与)

企業の業績目標の達成度や決算結果に応じて支給されるボーナスで、決算賞与とも呼ばれています。

定期賞与と違い、支給の有無や金額は毎年変動するため、収入としての安定性には欠けますが、業績が好調な年には高額の賞与がもらえることもあります。

支給される時期は企業ごとに異なりますが、年度末や半期末など決算のタイミングで支給されるのが一般的です。

税金や社会保険料の扱いは他のボーナスと変わらず、所得税・健康保険・厚生年金・雇用保険の控除が適用されます。

一時的に大きな収入を得たように思えても、控除後の金額はかなり減るため、手取り金額を確認するようにしましょう。

事前に支給額がわからないことが多く、生活費というよりは貯蓄や一時的な出費に使うものとして考えるのがおすすめです。

成果報酬(インセンティブ)

個人やチームの業績、目標達成度などによって支給されるボーナスであり、インセンティブとも呼ばれています。営業職や販売職、プロジェクト型の職種で見られることが多く、自分の頑張りがそのまま金額に反映される点が特徴です。

毎月支給されることもあれば、四半期ごとや年間でまとめて支払われる場合もあり、支給タイミングや金額の予測がしづらいという一面もあります。

このように聞くと、他の種類のボーナスと違い少し特殊なものに感じる方もいるかも知れませんが、税金や社会保険料の扱いは定期賞与や決算賞与とまったく同じです。

たとえば50万円のインセンティブの場合でも、所得税や厚生年金などが差し引かれ、実際にもらえる手取り額は数万円少なくなります。

成果報酬は頑張った分だけ増えるため、やる気につながる反面、安定した収入とは言えないため、生活費と分けて管理するのがおすすめです。

嬉しさのあまり一度に使ってしまうと、後で後悔することもあります。

ボーナスから税金が引かれた手取りはいくらになる?シミュレーションで確認

ボーナスの金額を見て喜んだものの、実際にボーナスを受け取ったら、自分が想像していたよりも少ないことに驚いた経験がある人も多いはずです。

支給額が多くても、税金などによって、実際に手取りで受け取れる額は大きく変わってきます。

ここでは、よくあるボーナス額を例に、実際にどれくらい控除されるのかをシミュレーション形式で確認してみましょう。

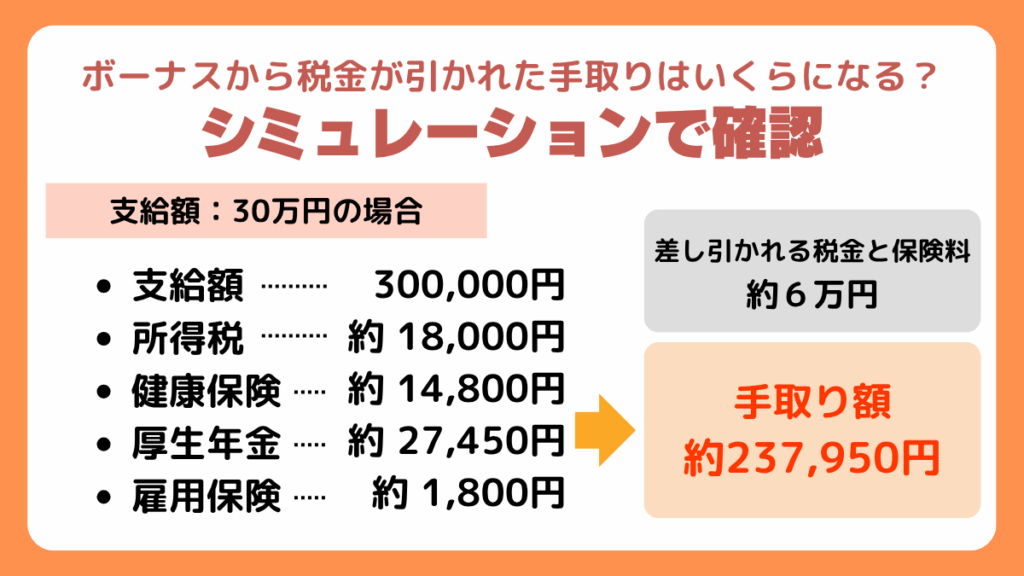

30万円の場合

ここでは、ボーナスを30万円と想定して見ていきます。

| 項目 | 金額 |

|---|---|

| 支給額 | 300,000円 |

| 所得税 | 約18,000円 |

| 健康保険 | 約14,800円 |

| 厚生年金 | 約27,450円 |

| 雇用保険 | 約1,800円 |

| 手取り額 | 約237,950円 |

30万円のボーナスでは、差し引かれる税金と保険料の合計は約6万円となります。

手取り額は約23万円であり、思ったより少ないと感じるかもしれません。

扶養や居住地域により多少変わるものの、給与と同様の控除が行われることを前提に考えておきましょう。

50万円の場合

ここでは、ボーナスを50万円と想定して見ていきます。

| 項目 | 金額 |

|---|---|

| 支給額 | 500,000円 |

| 所得税 | 約30,000円 |

| 健康保険 | 約24,600円 |

| 厚生年金 | 約45,750円 |

| 雇用保険 | 約3,000円 |

| 手取り額 | 約396,650円 |

50万円のボーナスでは、約10万円前後が控除され、手取りは約39万円となります。

所得税は「賞与に対する税率」により変動するものの、多くの人は6〜8%程度で求められます。

ボーナスの使い道を決める際は、必ず手取り額を基準に考えるようにしましょう。

100万円の場合

ここでは、ボーナスを100万円と想定して見ていきます。

| 項目 | 金額 |

|---|---|

| 支給額 | 1,000,000円 |

| 所得税 | 約70,000円 |

| 健康保険 | 約49,200円 |

| 厚生年金 | 約91,500円 |

| 雇用保険 | 約6,000円 |

| 手取り額 | 約783,300円 |

ボーナスが100万円の際は、約23万円が控除額です。

ボーナスの金額が大きくなれば、保険料の金額も増えるので、支給額と手取り額の差に驚くことも多くなるでしょう。

高額のボーナスが支給されたとしても、控除割合は大きく変わらないため、全体の2割以上は引かれてしまうと理解しておきましょう。

200万円の場合

ここでは、ボーナスを200万円と想定して見ていきます。

| 項目 | 金額 |

|---|---|

| 支給額 | 2,000,000円 |

| 所得税 | 約160,000円 |

| 健康保険 | 約98,400円 |

| 厚生年金 | 約183,000円 |

| 雇用保険 | 約12,000円 |

| 手取り額 | 約1,546,600円 |

ボーナスが200万円だった場合、控除額の総額は約45万円です。

手取り金額は約150万円となり、これだけ見ると支給額からかなり減っていると感じるのではないでしょうか。

これだけ引かれる理由は、所得が高いほど所得税率も上がり、保険料も大きくなるからです。

使い道を考える前に、控除された後に実査に使える金額をしっかりと把握しておきましょう。

プライオリティパスが付帯

\今なら初年度年会費無料!/

ボーナスと税金に関するよくある質問

ボーナスは特別なお金という印象がありますが、支給のたびに「なんでこんなに税金引かれるの?」と疑問に思う人も少なくありません。

ここでは、ボーナスと税金に関して多くの人が感じる素朴な疑問に対して、制度の背景を踏まえてわかりやすく解説します。

普段あまり意識しない部分も、知っておくだけで不安や不満が和らぐかもしれません。

なんでボーナスにも税金がかかるの?

「ボーナスはご褒美的な存在だし、税金なんてかからないでしょ?」と思っていた人も多いかもしれません。

しかし、実際には、ボーナスも通常の給与と同じく所得として扱われます。

そのため、年に数回の賞与も同じく課税対象になる仕組みです。

会社から支給されるお金に変わりはないため、所得税や社会保険料が差し引かれるのは当然とも考えられます。

制度としてはシンプルですが、ボーナスは金額も大きくなる場合が多く、少し納得できない部分もあるかもしれません。

ですが、こうした税金は社会インフラや福祉制度の財源でもあるため、ボーナスには税がかかってくるのです。

いつからボーナスに税金がかかるようになったの?

現在のようにボーナスにも税金がかかるようになったのは、戦後の税制改革からです。

1947年(昭和22年)に制定された「所得税法」で、すべての給与所得に対し課税されることが決まり、結果として賞与も対象になったのです。

それ以前は一律ではなく、企業ごとの取り扱いに差がありましたが、この法改正により、ボーナスも明確に課税対象となりました。

現在では、ボーナスの支給形式に関わらず、基本的には課税対象となり、制度的にも給与と変わらない扱いになっています。

税制の透明性を保つうえでも、ボーナスへの課税は重要な位置づけとなっています。

住民税はボーナスから引かれないの?

明細を見た際、「ボーナスから住民税が引かれていない」と不思議に思ったことがある人も多いのではないでしょうか。

これは、住民税の制度上、このような仕組みになっているのです。

住民税は前年の所得から定められ、翌年の6月から翌年5月まで、毎月の給与から12分割で差し引かれる仕組みになっています。

ボーナスは支給が不定期のため、基本的に住民税の対象とはなっておらず、月給からのみ徴収されます。

しかし、自治体や勤務先によっては、例外としてボーナスからも住民税が差し引かれるケースがあります。

そのため、自分の会社の仕組みはどうなっているか確認するために、給与明細や自治体の課税通知書を見るようにしましょう。

知らずにいると混乱しやすいポイントのため、注意が必要です。

ボーナスから税金が引かれて支払いが滞りそうなときの対応

ボーナスで予想以上に税金が引かれたためにローンの支払いなどが滞りそうなときの対応を3種類紹介します。

自分ができそうな対応策があれば試してみましょう。

また、支払いの滞納を防ぎ、家計に余裕を生み出すためには、今すぐ家計を見直すことも非常に効果的です。

スマートマネーライフの【誰でも簡単にできる家計の見直し・節約術】をチェックして、金銭的な不安を解消しませんか?

カードローンでお金を借りる

お金が足りないときはお金を借りる、という対策を取らざるを得ません。

お金を借りる方法は様々ですが、近年人気が高まっているのはカードローンです。

銀行や消費者金融は従来のローンより若者でも借りやすい工夫をこらしたカードローンを提供しており、ここ数年は銀行よりも審査がゆるい消費者金融のカードローンの人気が高まっています。

中には、一定期間無利息にしてくれる無利息期間システムを導入しているカードローンもあるので、短期間だけ借りたいという人には最適だと定評があります。

銀行・消費者金融はそれぞれ独自のサービスで顧客を呼び込んでいるので、人気が高いおすすめのカードローン会社を探してみましょう。

フリマアプリや質屋を利用する

ローンを組みたくないという人には、フリマアプリ・質屋をおすすめします。

フリマアプリは、PCやタブレットやスマホがあれば利用できる、自分の持ち物を売るためのツールで、最近広い世代に利用されています。

質屋は古来からある借金方法で、自分の持ち物を担保にしてお金を借り、お金を返すときに預けたものを返してもらうというシステムです。

質屋は一定期間後に預けたものを売られてしまうので、指定された期間内にお金を返せるときだけの利用にとどめましょう。

隙間時間で稼げるバイト・副業を始める

隙間時間に働ける単発バイト・在宅ワーク・副業なども非常に有効な金策です。

特に、場所や時間を選ばずにできる在宅ワークを見つけられれば、大金とまではいかないまでもある程度のお金を稼げます。

コンビニの深夜勤なども体力がある人におすすめの金策なので、健康に害がない程度にバイトをしてみましょう。

まとめ

ボーナスは給与の一部として扱われるため、所得税や社会保険料が自動的に差し引かれ、手取りは、支給額よりも2〜3割少なくなるのが一般的です。

定期賞与・決算賞与・インセンティブのいずれでも税率に違いはなく、賞与に対する源泉徴収税率や保険料率に基づき求められます。

支給額が高くなるほど控除額も大きくなるため、実際の手取り額を基準に使い道を考えることが大切です。

また、住民税は通常ボーナスからは引かれず、給与から毎月均等に控除されます。

制度について理解することで納得感も変わってくるでしょう。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。