※本記事はPR・広告を含みます。

【当記事監修】MISAKI

(ポイ活アドバイザー)

「ポイントは現金と同じ価値がある」という信念のもと、独自のポイント獲得・活用術を確立し、年間で実質50万円以上の節約に成功。

楽天ポイント、dポイント、Pontaポイント、など主要ポイントサービス15種類以上を使いこなし、クレジットカード決済、アプリ活用、キャンペーン攻略を駆使した「ポイント三重取り・四重取り」を日常的に実践。

私、ほぼ毎日スターバックスを利用するくらい好きなんです!だから、どうせなら一番お得になるクレジットカードにしたいと思っていて。どんなカードがいいか教えてもらえませんか?

スタバをよく利用されるんですね!それなら、ポイントの貯まり方を工夫すればかなりお得になりますよ。スターバックスでお得になるクレジットカードについて、今からご紹介いたします。

ご紹介ありがとうございます!特に、スタバカードへのチャージでポイントが貯まるとか、ポイントの二重取りができる方法があれば、ぜひ知りたいです!

もちろんです!これから、チャージでお得になるカードや、二重取りができる具体的な方法についてしっかりご説明します。では、さっそくスタバで一番お得に使えるクレジットカードの紹介を始めますね!

スタバにおすすめのクレカは1択!

「JCBカードW」

【おすすめポイント】

⭐️スタバカードへのチャージで

ポイント還元率21倍!

⭐️今だけ最大25,000円のキャッシュバック

⭐️セブンやAmazonでも還元率UP

目次

【厳選】スタバでお得なクレジットカード7選|還元率・ポイント・キャンペーン

スターバックスでの利用をさらに賢く、お得にするためにおすすめのクレジットカードを7枚厳選しました。

還元率の高さ、スターバックス関連の特典、そして魅力的な入会キャンペーンに注目して選びましょう。

ここで紹介する情報は、2026年2月時点のものであり、キャンペーン内容は変更される可能性があります。必ず公式サイトで最新情報を確認してください。

スタバ利用でポイント還元率脅威の21倍!「JCBカードW」

| 年会費(税込) | 永年無料 |

| 国際ブランド | JCB |

| 基本還元率 | 1.00% |

| 付帯保険 | 海外旅行傷害保険: 最高2,000万円 国内旅行保険: なし ショッピング保険: 最高100万円 |

| 申し込み条件 | 18歳以上39歳以下 |

| スタバ特典 | スターバックス カードへの オンライン入金・ オートチャージで J-POINT 10倍 |

| 項目 | スマホ決済で20%ポイント還元 | 対象優待店の利用で最大20%ポイント還元 | 3万円(税込)以上の利用で もれなくキャッシュバック | 家族カードキャンペーン |

|---|---|---|---|---|

| 条件 | 対象カードに新規入会 + MyJCBアプリへログイン + Apple Pay/Google Pay/Samsung Wallet/MyJCB Pay(※QUICPayも対象) のいずれかで支払い ※カード現物のタッチ決済・オンライン利用は対象外 | 対象カードに新規入会 + MyJCBアプリへログイン + J-POINTパートナーサイトで対象優待店を事前にポイントアップ登録 + 登録した対象優待店で利用 | 対象カードに新規入会 + MyJCBアプリへログイン + 対象カードで合計3万円(税込)以上利用 | 家族カードを申し込み(同時申込/追加申込どちらも可) + 家族カードでキャンペーン参加登録 + 期間中に本会員カードまたは家族カードを1回以上利用 |

| 特典 | スマホ決済の利用合計金額の20%をポイント還元 | 利用金額に対して最大20%ポイント還元 内訳:ポイントアップ登録で最大10% + 新規入会&対象期間限定で10%(最大8,000ポイント) | 条件達成で1,000円キャッシュバック | 家族カード1枚につき2,000ポイント (最大2枚=最大4,000ポイント) |

| 実施期間 | 新規入会期間:2026/1/13〜3/31 利用対象期間(入会月で異なる) ・1月入会:1/13〜3/15 ・2月入会:2/1〜4/15 ・3月入会:3/1〜5/15 | 新規入会期間:2026/1/13〜3/31 利用対象期間(入会月で異なる) ・1月入会:1/13〜3/15 ・2月入会:2/1〜4/15 ・3月入会:3/1〜5/15 | 新規入会(申込)期間: 2026/1/13〜3/31 利用期間(入会月で異なる) ・1月入会:1/13〜3/15 ・2月入会:2/1〜4/15 ・3月入会:3/1〜5/15 | 家族カード申込期間: 2026/1/13〜3/31 参加登録・カード利用期間: 2026/1/13〜4/30 |

JCBカードWは以下の条件を全て満たすと最大45,000円がキャッシュバックされる新規入会キャンペーンを実施しています。全て新規入会者のみが対象です。

メリット

- 年会費永年無料。

- 基本還元率が1.0%と高く、Amazonやセブン-イレブンなどのJCB ORIGINAL SERIESパートナー店ではさらにポイントアップ。さらに、スターバックスカードへのオンライン入金では、通常特典としてスタバチャージでポイント11倍(還元率5.5%)。さらに現在、期間限定キャンペーン適用により最大21倍(還元率10.5%)となります。

- 貯まったJ-POINT(旧Oki Dokiポイント)は、スターバックスカードへのチャージや他社ポイント、JCBギフトカードなど多岐にわたって交換できます。

こんな人にオススメ

JCBカード Wは、年会費をかけずに高還元率のクレジットカードを持ちたい20代〜30代の人に特におすすめです。

特に、Amazonやセブン-イレブンをよく利用する人や、スターバックスを頻繁に利用し、スターバックスカードへのチャージでお得にポイントを貯めたい人には最適な一枚です。

ポイントの交換先も豊富なので、貯まったポイントを無駄なく活用したい人にも向いています。

デメリット

- 申し込み条件が18歳以上39歳以下に限定されており、40歳以上の方は新規で申し込むことができません。(一度発行すれば40歳以上も継続利用可能)。

- 海外でのJCB加盟店数は、VisaやMastercardに比べて少ない場合があり、海外旅行時に利用できない場面があるかもしれません。

利用者の実際の口コミ

40代になる前にあわてて加入しましたが、年会費もかからないしポイントも交換しやすいので満足しています!(30代・女性)

7%※のVポイント還元が可能!「三井住友カード(NL)」

| 年会費(税込) | 永年無料 |

| 国際ブランド | Visa, Mastercard |

| 基本還元率 | 0.50% |

| 付帯保険 | 海外旅行傷害保険(利用付帯): 最高2,000万円 国内旅行保険:なしショッピング保険: なし |

| 申し込み条件 | 18歳以上(高校生除く) |

| スタバ特典 | – |

| キャンペーン名 | マイ・ペイすリボ登録&利用キャンペーン | スマホのタッチ決済ご利用キャンペーン |

|---|---|---|

| 条件 | 以下の条件を全て満たす ・期間中にインターネットから対象カードの申込後、「マイ・ペイすリボ」を登録しクレジットカードが発行されていること ・カード入会月+2ヶ月後の月末までに3万円(税込)以上の買い物利用があること ・特典付与処理時期まで「マイ・ペイすリボ」の登録があること ・利用期間中にリボ払い手数料が発生すること | スマホのタッチ決済を利用する |

| 特典 | Vポイント5,000ポイント | 20%を乗じた分のVポイントPayギフトをプレゼント (最大4,000円分) |

| 期間 | 入会期間:2026年2月2日~4月30日 | 申込期間: 2026年1月7日~3月1日 入会期限: カード申し込み月+1ヶ月後末 |

メリット

- 年会費が永年無料

- 対象のコンビニエンスストアや飲食店でスマホのタッチ決済またはモバイルオーダーで支払うと、7%※という非常に高い還元率でポイントが貯まります。

- カード番号が記載されていないナンバーレスデザインを採用しており、セキュリティ面で高い安心感があります。

三井住友カード(NL)は、年会費をかけずに日々のコンビニや飲食店での支払いを最大限にお得にしたい人に最適です。特に、スマホのタッチ決済やモバイルオーダーを頻繁に利用する方であれば、7%※という高還元率の恩恵を大きく受けられるでしょう。

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード番号が券面に表示されないナンバーレスデザインなので、セキュリティを重視する人にもおすすめです。

日常の支払いで効率的にポイントを貯めたい方にとって、非常に魅力的な一枚です。

デメリット

- 基本ポイント還元率が0.5%と、他の高還元カードと比較して低い水準です。

- 通常の三井住友カード(NL)には空港ラウンジサービスやショッピング補償は付帯していません。

利用者の実際の口コミ

カードをなくしたことがあるので、ナンバーレスのこれを利用しています。ポイ活もできるしすごく便利!(20代・男性)

実質20%割引!「アメリカン・エキスプレス・ゴールド・プリファード・カード」

| 年会費(税込) | 39,600円 |

| 国際ブランド | American Express |

| 基本還元率 | 1.00% |

| 付帯保険 | 海外旅行保険:最高1億円 国内旅行傷害保険: 最高5,000万円 ショッピング保険: 最高500万円 |

| 申し込み条件 | 不明 |

| スタバ特典 | スターバックスカードへのオンライン入金で20%キャッシュバック(年間上限5,000円) ※Amex Offersで事前登録必須、店舗入金、eGift等は対象外 |

| 名称 | 利用ボーナス1 | 利用ボーナス2 | 利用ボーナス3 |

|---|---|---|---|

| 条件 | 合計50万円のカード利用 | 合計150万円のカード利用 | 合計150万円のカード利用 |

| 特典 | 20,000ボーナスポイント | 30,000ボーナスポイント | 15,000ポイント |

| 実施期間 | 入会から3ヶ月以内 | 入会から6ヶ月以内 | 終了時期未定 |

メリット

- スターバックス公式アプリ等でのオンライン入金で20%キャッシュバック(年間最大5,000円まで)。

- 「メンバーシップ・リワード・プラス」に自動登録(無料)されるため、Amazon、Yahoo! JAPAN、Uber Eatsなどの対象加盟店でポイント3倍(還元率3%)。

- 継続特典として、年1回のカード更新時にスターバックスカードへのチャージ券5,000円分や、1泊2名分の無料宿泊プリビレッジが付帯。

おすすめの理由

- スタバ代が実質年間5,000円分まで無料(20%キャッシュバック)

- Amazonや普段の買い物でポイントが超高還元

- 高級ホテル無料宿泊や空港ラウンジなど、旅行特典が圧倒的に豪華

- メタル製の券面でステータス性が高い

アメリカン・エキスプレス・ゴールド・プリファード・カードは、高額な年会費を払ってでも、日々の利用や旅行で特別な体験や手厚いサービスを求める人に最適です。

特に、Amazonをよく利用しポイントを効率的に貯めたい人や、年間200万円以上のカード利用が見込める人であれば、無料宿泊特典やトラベルクレジットで年会費以上の価値を得られるでしょう。

充実した旅行保険やダイニング、エンターテイメントでの優待を積極的に活用し、ワンランク上のライフスタイルを楽しみたい人におすすめの一枚です。

デメリット

- 年会費が39,600円(税込)と高額です。

- 無料宿泊特典を獲得するためには、年間200万円以上のカード利用が必要となります。

- 付帯する豊富な特典を使いこなせない場合、高額な年会費の元を取ることが難しい可能性があります。

利用者の実際の口コミ

年会費がちょっと高いかなと思ったのですが、サービスが充実しているので元は取れていると感じています。(40代・女性)

ポイント還元率脅威の最大21倍!「JCBカードW plus L」

| 年会費(税込) | 永年無料 |

| 国際ブランド | JCB |

| 基本還元率 | 1.00%〜 |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円 国内旅行保険:なし ショッピングガード保険:最高100万円 女性疾病保険:最高3万円 |

| 申し込み条件 | 18歳以上39歳以下で本人または配偶者に 安定収入がある方(高校生除く) |

| スタバ特典 | スターバックス カードへのオンライン入金・オートチャージでJ-POINT10倍 |

| 名称 | スマホ決済で20%ポイント還元キャンペーン | 対象優待店の利用で最大20%還元 | 3万円(税込)以上の利用で1,000円キャッシュバック | 家族カードキャンペーン | お友達紹介キャンペーン |

|---|---|---|---|---|---|

| 条件 | 対象カードに新規入会 → MyJCBアプリへログイン → Apple Pay/Google Pay/Samsung Wallet/MyJCB Pay いずれかで支払い (QUICPayも対象) | 対象カードに新規入会 → MyJCBアプリへログイン → J-POINTパートナーで 対象優待店をポイントアップ登録 → 登録した優待店で利用 | 対象カードに新規入会 → MyJCBアプリにログイン → 対象カードで合計3万円(税込)以上利用 | 家族カードを申し込み(同時申込/追加申込) → 家族カードでキャンペーン参加登録 → 本会員または家族カードを1回以上利用 | 紹介用URLで紹介 → 紹介された方が対象カードに入会(カード発行)すると、 紹介者・被紹介者にポイント進呈 |

| 特典 | スマホ決済利用額の20%をポイント還元 (JCBカードW plus Lは最大12,000ポイント) | 最大20%ポイント還元 (ポイントアップ登録で最大10%+新規入会&対象期間限定で10% (最大8,000pt)) | もれなく1,000円キャッシュバック | 家族カード1枚につき2,000pt (最大4,000pt) | 紹介する方:W plus Lで1,000pt/人(上限2人) 紹介された方:W plus L入会で1,000pt |

| 実施期間 | 新規入会:2026/1/13〜3/31 | 新規入会:2026/1/13〜3/31 | 申し込み:2026/1/13〜3/31 | 家族カード申込:2026/1/13〜3/31/ 参加登録・利用:2026/1/13〜4/30 | 2026/1/13〜3/31 |

メリット

- 年会費が永年無料(39歳までに申し込むことが条件)

- スターバックスカードへのオンライン入金・チャージで、J-POINT(旧Oki Dokiポイント)が10倍

- ナンバーレスで安全性が高いうえに最短5分で発行できる

JCBカードW plus Lは、女性向けのカードです。女性疾病保険が付帯してあるほかに、女性向けの施設やコスメ特典が充実しています。

加えて、カード自体もピンクや花柄などのデザインになっており、可愛らしいクレジットカードを保有したい方におすすめです。

39歳までに入会すれば年会費が永年無料になるため、気になる方は早めの申し込みを心がけましょう。

デメリット

- 40歳以上は利用できない

- 国内旅行保険が付帯していない

- 男性向けの特典が少ない

利用者の実際の口コミ

JCBカードW plus Lは、女性の特典が優れているカードで愛用しています。保険やデザイン、コスメ特典などが私にぴったりでありがたいです。(20代・女性)

入会から5年はずっと1.5倍の還元率!「JCB GOLD EXTAGE」

| 年会費(税込) | 初年度無料、2年目以降3,300円 |

| 国際ブランド | JCB |

| 基本還元率 | 0.75% |

| 付帯保険 | 海外旅行傷害保険: 最高5,000万円 国内旅行傷害保険: 最高5,000万円 ショッピング保険: 最高200万円 |

| 申し込み条件 | 20歳以上29歳以下(学生不可) |

| スタバ特典 | ・スターバックスカードへの オンライン入金 ・オートチャージ、Starbucks eGift購入で ポイント20倍 |

| 名称 | ポイント優遇 |

| 条件 | JCB GOLD EXTAGEを保有し、カードを利用する |

| 特典 | 入会後3ヵ月間:J-POINTが通常獲得ポイントの3倍(200円(税込)ごとに3ポイント) 入会後4ヵ月目以降:J-POINTが1.5倍(200円(税込)ごとに1.5ポイント) |

| 実施期間 | 入会後3ヵ月間(3倍)/入会後4ヵ月目以降(1.5倍) |

メリット

- 20代限定のゴールドカードで、年会費が初年度無料、2年目以降も3,300円(税込)と手頃な価格でゴールドサービスを利用できます。

- 入会後3ヶ月間はポイントが3倍(還元率1.5%)、4ヶ月目以降も1.5倍(還元率0.75%)と、通常のJCBカードと比較して高い還元率を誇ります。

- スターバックスカードへのオンラインチャージ(1回1,000円以上)で、J-POINT(旧Oki Dokiポイント)が20倍

JCB GOLD EXTAGEは、20代限定で、手頃な年会費でゴールドカードの特典を体験したい人に最適です。特に、海外・国内旅行によく行く方で、充実した旅行保険を求める方には安心感があるでしょう。

入会後の一定期間は高還元率でポイントを貯められるため、短期間で集中してポイントを稼ぎたい20代の方にもおすすめです。

将来的にJCBゴールドへの切り替えも視野に入れている方にぴったりの「育成型」ゴールドカードと言えます。

デメリット

- 申し込み条件が20歳以上29歳以下に限定されており、学生は申し込むことができません。

- 5年後に自動的にJCBゴールドへ切り替わると、年会費が11,000円に上昇します。

- ラウンジ・キーやプライオリティ・パスには対応しておらず、利用できる空港ラウンジは限定的です。

利用者の実際の口コミ

国際ブランドがJCBだけなのはデメリットですが、海外に行くことがそれほどないので問題ありません。スタバでも活用しまくりです。(20代・男性)

eGift購入で通常の3倍の還元率!「エポスカード」

| 年会費(税込) | 永年無料 |

| 国際ブランド | Visa |

| 基本還元率 | 0.50% |

| 付帯保険 | 海外旅行傷害保険: 最高3,000万円(自動付帯) 国内旅行保険:なし ショッピング保険:あり(有料) |

| 申し込み条件 | 18歳以上(高校生除く) |

| スタバ特典 | スターバックス カードにオンライン入金 ・オートチャージするとエポスポイント2倍 |

| 名称 | 新規入会キャンペーン |

| 条件 | ①エポスカードホームページで申し込み ②マルイ店舗で申し込み ③マルイ通販で申し込み |

| 特典 | ①2,000円相当のエポスポイントorクーポン ②マルイ店舗で使える2,000円分のクーポン ③マルイウェブチャネルで使える2,000円分のクーポン |

| 実施期間 | 常時開催 |

メリット

- 年会費が永年無料。

- マルイでの優待が非常に充実しており、「マルコとマルオのご優待」期間中には10%OFFで買い物ができます。

- エポスカードでスターバックスカードに入金すると、エポスポイントが2倍

エポスカードは、年会費をかけずに海外旅行保険を手厚くしたい人に特におすすめです。海外旅行に頻繁に行くけれど、保険のためだけに年会費を払いたくない人にぴったりでしょう。

また、マルイやモディでよく買い物をする人にとっては、年4回の10%OFF「マルコとマルオのご優待」や、提携店での割引優待を最大限に活用できます。

家族カードは作れないため、個人で利用したい方に向いています。

デメリット

- 基本ポイント還元率が0.5%と、他の高還元カードと比較してやや低い水準です。

- 家族カードの発行ができません。

- ショッピング補償は付帯していません。年間1000円で付けることができます。

利用者の実際の口コミ

マルイのヘビーユーザーなのでずっとエポスですが、最近海外旅行に行くことが増えたのでさらに便利になって喜んでいます!(40代・女性)

永久不滅ポイントなので失効の不安がない!「セゾンゴールド・アメリカン・エキスプレス・カード」

| 年会費(税込) | 11,000円(初年度無料) |

| 国際ブランド | American Express |

| 基本還元率 | 0.75% |

| 付帯保険 | 海外旅行傷害保険: 最高5,000万円 国内旅行傷害保険: 最高5,000万円 ショッピング保険: 最高200万円 |

| 申し込み条件 | 安定した収入があり、 社会的信用を有する連絡可能な方 (学生・未成年を除く) |

| スタバ特典 | 継続特典として、 毎年スターバックスのドリンク チケット3,000円分がもらえる |

| 名称 | 新規入会特典① | 新規入会特典③ | |

|---|---|---|---|

| 条件 | 指定ページからカードを申し込み、 さらに入会日の翌々月までに 50,000円以上のショッピング利用 | 指定されたボタンから 友達紹介&入会 | |

| 特典 | Amazonギフトカード8,000円分 | Amazonギフトカードを 最大10,000円分 | |

| 実施期間 | 終了時期未定 | ||

メリット

- スターバックスカードにオンラインチャージすると、1,000円ごとに、ポイントに有効期限がない「永久不滅ポイント」が貯まります。

- 国内の主要空港およびハワイのダニエル・K・イノウエ国際空港のラウンジが無料で利用できます。

- 国内・海外旅行保険が利用付帯(最高5,000万円)し、ショッピング安心保険も付帯するなど、保険が充実しています。

セゾンゴールド・アメリカン・エキスプレス・カードは、年会費を支払ってでも、充実した旅行保険や空港ラウンジサービスを求める人におすすめです。

ポイントの有効期限がない「永久不滅ポイント」なので、じっくりとポイントを貯めたい人にも向いています。

日常の買い物での高還元よりも、旅行時の安心感やステータス、付帯サービスの質を重視する人に最適な一枚と言えるでしょう。

デメリット

- 年会費は11,000円(税込)がかかります。

- 基本ポイント還元率が0.75%と、他の高還元カードに比べてやや低い水準です。

- コンビニやドラッグストアなど、日常使いしやすい店舗でのポイントアップが少ないです。

利用者の実際の口コミ

年会費はちょっと高いのですが、永久不滅ポイントというのが気に入って使っています。スタバ特典と付帯サービスにも満足しています。(50代・男性)

スターバックスでお得なクレジットカードの選び方|4つのポイント

スターバックスでのクレジットカード選びでは、以下の3つのポイントを押さえましょう。

ポイント還元率が高いクレジットカードを選ぶ

スターバックスを頻繁に利用するなら、ポイント還元率が高いクレジットカードがおすすめです。

一般的なクレジットカードの還元率は0.5%程度ですが、1.0%以上の高還元率カードを選ぶと、より効率的にポイントが貯まります。特に、スターバックスカードへのチャージでポイント還元率が高くなるクレジットカードは非常に有利です。

例えば、JCBカードWは、通常特典としてスタバチャージでポイント11倍(還元率5.5%)。さらに現在、期間限定キャンペーン適用により最大21倍(還元率10.5%)となります。

また、dカードはスターバックスカードへのオンライン入金でポイント還元率が4.0%になります。貯まったポイントは、スターバックスカードへのチャージや他の買い物に利用可能です。

スターバックス専用の特典や割引のあるクレジットカードを選ぶ

一部のクレジットカードには、スターバックスでの利用に特化した特典や割引が付帯しています。

例えば、アメリカン・エキスプレス・ゴールド・プリファード・カードは、カード継続で毎年スターバックスのドリンクチケット3,000円分をプレゼントする特典があります。

スターバックスをメインで利用するなら、こうした専用特典のあるカードを選ぶとお得です。

年会費が無料のクレジットカードを選ぶ

クレジットカードには年会費がかかるものと、永年無料のものがあります。年会費が無料のクレジットカードを選ぶと、余計なコストをかけずに利用できます。

たとえポイント還元率が高く、スターバックスでの特典が魅力的であっても、年会費がかかってしまっては、せっかくのお得感が薄れてしまう可能性があります。

特に、初めてクレジットカードを作る場合や、複数のカードを使い分けたい場合には、年会費無料のカードがおすすめです。

スターバックス以外の普段の買い物でもお得に使えるクレジットカードを選ぶ

スターバックスだけ高還元でも、日常の支出で弱いカードは総合的に損となる恐れがあります。

メインカードは、スーパー、コンビニ、ドラッグストア、交通、公共料金、通信や動画配信など毎月の固定出費で1%以上の基礎還元があるものを軸にしましょう。

店舗別の上乗せがあるか、月の利用回数や利用金額の条件が自分の生活ペースに合うかも確認します。

ポイントは請求額からの割引に使えるか、他社ポイントへ移せるか、有効期限や上限、チャージやコード決済が対象外にならないかを必ずチェック。

タッチ決済やApple Pay、Google Payに対応していると支払いが速く取りこぼしも減ります。年会費の実質無料条件、家族カードの合算、保険や不正利用補償まで見て、毎日の買い物でお得度が高い一枚を選びましょう。

いつでもどこでもポイント2倍のクレカ!

その中でもスタバ利用では最大21倍!

\今だけ!最大25,000円キャッシュバック/

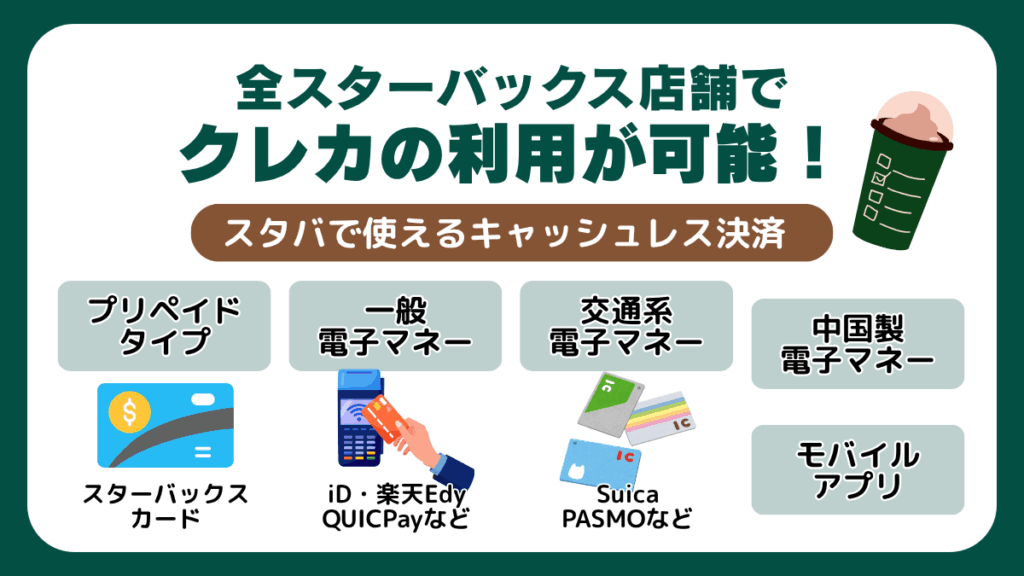

全スターバックス店舗でクレジットカードの利用が可能!

全てのスターバックス店舗でクレジットカードが利用できます。

スターバックスで使えるキャッシュレス決済の一覧とクレジットカードでの支払い方法を見ていきましょう。

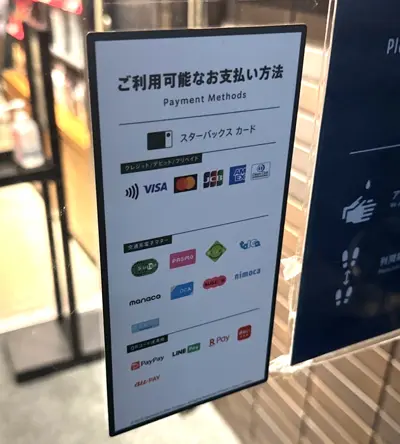

スターバックスで使えるキャッシュレス決済一覧表

スターバックスで使用できるキャッシュレス決済方法を種類ごとにまとめました。

| 決済のタイプ | 名称 |

|---|---|

| プリペイド タイプ | スターバックスカード |

| 一般 電子マネー | iD・楽天Edy・QUICPayなど |

| 中国製 電子マネー | Alipay+・WeChat Pay(微信支付) |

| モバイル アプリ | PayPay・d払い・R Pay・au PAYなど |

| 交通系ICカード | suica・PASMO・ICOCAなど |

スターバックスカードはスターバックスの全店舗で使用できるプリペイド式のスターバックス専用カードです。

それ以外のキャッシュレス決済は、クレジットカードタイプや電子マネーもありますが、利用者が多いのはスターバックスカードとスマホに登録してQRコード決済するモバイルアプリです。

スターバックスでクレジットカードを使った支払い方法は2種類

スターバックスでのクレジットカード支払いには2種類の方法があります。

使用できるのは通常決済とスターバックスカードへのチャージの2種類で、特におすすめなのはスターバックスカードへのチャージです。

スターバックスの全ての店舗で使える上に店内及びアプリでチャージできる使い勝手の良さが利用者に高く評価されています

いつでもどこでもポイント2倍のクレカ!

その中でもスタバ利用では最大21倍!

\今だけ!最大25,000円キャッシュバック/

スターバックスでクレジットカードを使うメリットを紹介

スターバックスでクレジットカードを使用する際に得られるメリットを2種類紹介します。

スターバックスカードへのチャージでポイントを2重取りできる

1つ目のメリットは、スターバックスカードへのチャージにより、ポイントを2重取りできることです。

通常のクレジットカードを使ったときと同じようにポイントがもらえると共に、スターバックス独自のポイントも獲得できる、というのが2重取りの仕組みです。

モバイルアプリとの連携でスマートに決済

スターバックスはWEB登録してスターバックスのモバイルアプリと連携することで、よりスマートに決済できます。

WEB登録をすれば、以下の便利な機能を利用できるからです。

- スターバックスリワード

- オンライン入金

- オートチャージ

- 残高補償サービス

- 残高移行

上記以外にも利用可能な機能があります。詳細は公式サイトでご確認ください。

いつでもどこでもポイント2倍のクレカ!

その中でもスタバ利用では最大21倍!

\今だけ!最大25,000円キャッシュバック/

スタバカードにチャージする方法・ステップ

これからスタバカードにチャージする方法・ステップを詳細に解説します。My Starbucksに登録していない人でも、この記事からスタバカードにチャージできるようになります。

スタバカードへの入金を考えている方は、役立ててみてください。

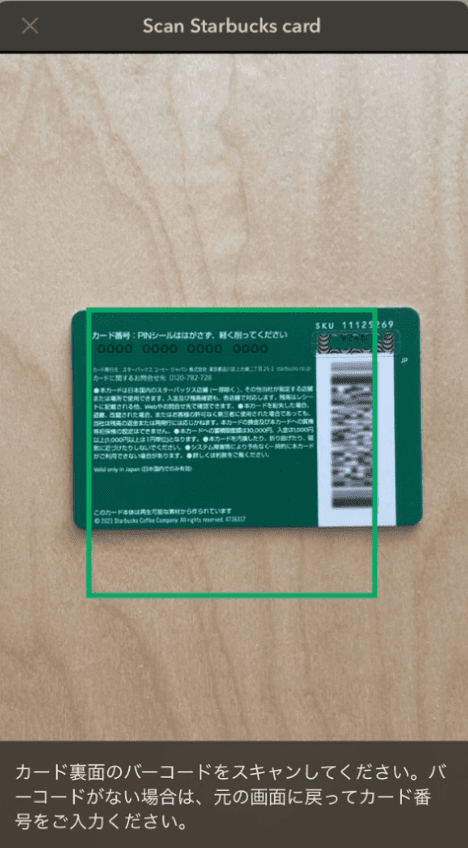

ステップ①My Starbucksにスタバカードを登録する

まず、My Starbucksにスタバカードを登録する必要があります。スタバカードの登録は、以下の手順で可能です。

※My Starbucksに登録していない人は、こちらから登録してください。

- 下記画面のStarbucksにログインし「Starbucks Cardを登録する」をタップする

- 「カードを持っている」を選択して、カード裏面のにあるバーコードからカード番号を読み取る(カード番号は手入力しても問題ありません)

- カード裏面のバーコードをスキャンしてください(下記参照)

- スキャンに成功するとカード番号が自動入力されるため、4桁のPIN番号を入力し「次へ」をタップする

- 「カードネーム」や「氏名」「性別」などの個人情報を入力します。また、この際に「メインカード設定」や「利用規約」についても確認し、選択する必要があるため注意しましょう

- 以上で、My Starbucksアカウントにスターバックスカードが登録されます

引用元:starbucks公式サイト

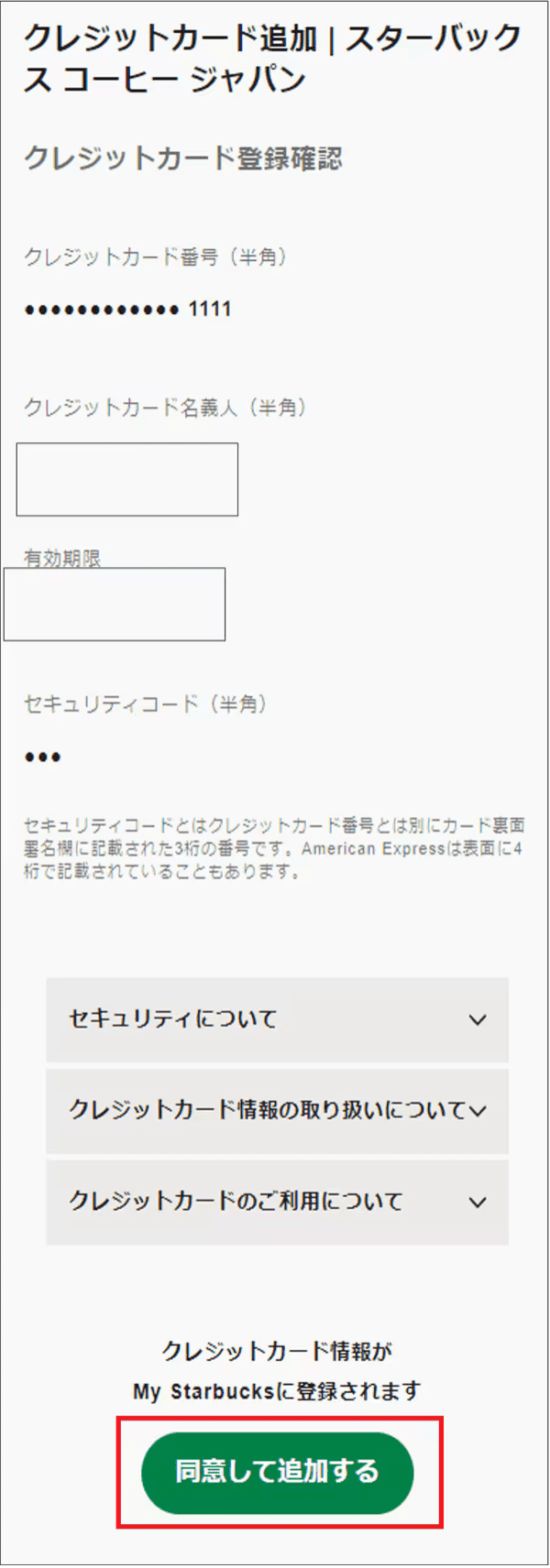

ステップ②クレジットカードを登録する

- My Starbucksアカウントにログインし「カード管理」画面を表示する

- 次に下部にある「入金」ボタンをタップする

- お支払い方法で「クレジットカード」を選択し、「クレジットカード登録」ボタンを押す(下記参照)

- 確認画面で「クレジットカードを追加」をタップする

- 下記の画面に移るため、クレジットカード情報を入力し「同意して追加する」を押す

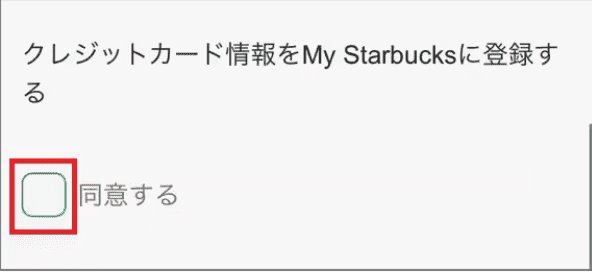

- 「クレジットカード情報をMy Starbucksに登録する」に同意して、登録完了です

引用元:starbucks公式サイト

スターバックス×クレジットカードでポイントを2重・3重に貯めよう!

スターバックスでは、クレジットカードを利用することでポイントの二重取り・三重取りが可能です。

ポイント獲得の詳細を解説するため、ポイントを重視している方は取り入れてみましょう。

【話題キャンペーン】スタバカードへのチャージでポイント2重取り

スタバカードとは、スターバックスのお店で使えるプリベイトカードのことです。事前に現金をチャージしておけば、キャッシュレスで利用できます。

スタバカードは約60円(税込)の支払いをするごとに、1starを獲得できます。貯めたstarはドリンクやフードと交換することが可能です。

さらに、クレジットカードでスタバカードへのチャージをすれば、ポイントの二重取りができます。dカードでチャージすると3%の還元率、JCBカードWは、通常特典としてスタバチャージでポイント11倍(還元率5.5%)。さらに現在、期間限定キャンペーン適用により最大21倍(還元率10.5%)となります。

スターバックスで効果的にポイントを貯めたい方は、スタバカードを発行してクレジットカードでのチャージを心がけましょう。

【3重取り】モッピーなどのポイントサイト経由からチャージ

モッピーを始めとしたポイントサイトにログインして、『Starbucks eGift』の購入をすると、モッピーにポイントが貯まります。

さらに購入するときの支払い方法を、ポイントが貯まるクレジットカードにします。これで、クレジットカードのポイントも貯めることが可能です。

ポイントサイトを経由する場合は、直接のスタバカード入金ではなく『Starbucks eGift』の購入が対象になることが一般的です。利用前に必ず各サイトの獲得条件を確認してください

いつでもどこでもポイント2倍のクレカ!

その中でもスタバ利用では最大21倍!

\今だけ!最大25,000円キャッシュバック/

スターバックスカードにクレジットカードが登録できない時の原因・対処法

スターバックスカードにクレジットカードを登録しようとしてうまくいかない場合、以下の原因が考えられます。

・入力情報の不備

・非対応のカードブランドまたは種類

・本人認証サービス(3Dセキュア)の問題

・カードの有効性や利用制限

・スターバックスカード側のシステムエラー

・My Starbucks会員情報との不一致

一般的な原因とそれぞれの対処法を詳しく見ていきましょう。

入力情報の不備

クレジットカード番号、有効期限、セキュリティコード、カード名義人名などが誤っているか、半角英数字で正しく入力されていない場合があります。

その際は、お手元のクレジットカード情報と見比べながら、一字一句正確に入力し直しましょう。特に全角/半角や不要なスペースに注意してください。

非対応のカードブランドまたは種類

スターバックスカードのチャージに対応していない国際ブランド(Visa、Mastercard、JCB、American Express、Diners Club以外)のカードや、一部のデビットカード、プリペイドカードは登録できません。

その際は、対応している国際ブランドのカードを利用しているか確認してください。もし異なる場合は、別の対応ブランドのカードを試す必要があります。

本人認証サービス(3Dセキュア)の問題

クレジットカードの本人認証サービスが未設定、または認証時のパスワードが誤っている可能性があります。

その場合は、ご利用のカード会社のウェブサイトで本人認証サービス(3Dセキュア)の登録状況を確認し、必要であれば登録を完了させるか、パスワードを再設定してください。

カードの有効性や利用制限

クレジットカードの有効期限が切れている、利用停止になっている、または利用限度額を超えている、あるいはカード会社側でオンライン決済が制限されている場合があります。

この時は、カードの有効期限を確認し、カード会社に連絡してカードの利用状況やオンライン決済の制限について確認してください。

スターバックスカード側のシステムエラー

スターバックスカードのシステム側で一時的な不具合が発生している可能性もあります。

そのような状況では、しばらく時間をおいてから再度試してみるか、スターバックスカードのお客様サポートに問い合わせてみましょう。

My Starbucks会員情報との不一致

My Starbucksに登録している会員情報(氏名、住所など)が、クレジットカード情報と一致していない可能性があります。

その際は、 My Starbucksにログインし、登録されている会員情報が正しいか確認し、必要であれば更新してください。

いつでもどこでもポイント2倍のクレカ!

その中でもスタバ利用では最大21倍!

\今だけ!最大25,000円キャッシュバック/

渋谷にあるOlive LOUNGE(スターバックス)ではOliveフレキシブルペイでの決済がお得

Olive LOUNGEは、三井住友銀行が提供する従来の銀行の枠を超えた新しいコンセプトの店舗です。

銀行機能とスターバックス、そしてコワーキングスペースが一体となったハイブリッド型の店舗として展開されています。

Olive LOUNGEでは、三井住友カード Oliveフレキシブルペイでの決済が特にお得になります。通常のスターバックス店舗とは異なる特別な体験と特典が用意されています。

決済の10%がVポイントでもらえる

Olive LOUNGE(スターバックス)でOliveフレキシブルペイ(クレジットモードまたはデビットモード)を利用して決済すると、決済金額の10%がVポイントとして還元されます(利用金額200円(税込)ごとに20ポイント)。

カードの種類による違い

Oliveフレキシブルペイには、一般、ゴールド、プラチナプリファードの3つのランクがあります。どのランクのカードでもOlive LOUNGEでの10%還元は適用されます。

それぞれのカードの特徴は以下の通りです。

| 一般 | ゴールド | プラチナプリファード | |

|---|---|---|---|

| 年会費 | 永年無料 | 5,500円(税込) ※年間100万円以上の利用で翌年以降永年無料 | 33,000円(税込) |

| 基本ポイント還元率 | 0.50% | 0.50% | 1.00% |

| 選べる特典 | 1点 | 1点 | 2点(3ヶ月目以降) |

| 継続特典 | なし | 年間100万円以上のご利用で10,000ポイント(翌年以降) | ・入会月の3ヶ月後末までに40万円以上の利用で40,000ポイント。 ・毎年、年間100万円以上の利用ごとに10,000ポイントをプレゼント(最大40,000ポイント)。 |

| クレカ積立ポイント付与率 (SBI証券) | 最大1.0% (※条件あり) | 最大1.0% (※条件あり) | 最大3.0% (※条件あり) |

| 海外旅行傷害保険 | 最高2,000万円 | 最高2,000万円 | 最高5,000万円 |

| 国内旅行傷害保険 | なし | なし | 最高5,000万円 |

| ショッピング補償 | 年間100万円まで | 年間300万円まで | 年間500万円まで |

クレジットモード・デビットモードによる違い

この10%還元は、クレジットモードでもデビットモードでも同様に適用されます。

どちらのモードで支払っても、利用金額に応じて10%のVポイントが還元されるため、お好きな決済方法を選択できます。

この特典を最大限に活用するには、OliveアカウントとOliveフレキシブルペイを準備し、Olive LOUNGEで積極的に利用しましょう。高額な商品や頻繁な利用ほど、Vポイントが効率的に貯まります。

無料でOliver’s Placeが利用できる

Olive LOUNGEに併設されている「Oliver’s Place」は、地下1階に位置するOliveユーザー専用エリアです。Oliveを利用している方は無料で利用でき、さらに1名の同伴者を連れて行くことも可能です。

Oliver’s Place には、相談ブースやプライバシーに配慮した個室も完備されているため、集中して作業を進めたい方やコワーキングスペースとして活用したい方などに最適な場所です。

利用方法

1階の受付で、有効なOliveカード(物理カードまたはスマートフォンのOlive会員画面)を提示するだけで利用できます。

利用可能時間

Oliver’s Placeは午前10時から午後10時まで利用可能です(最終入場は午後9時)。

利用するにあたっての注意事項

・地下1階のOliver’s Place では、1階のスターバックスで購入した飲食物のみ持ち込みが許可されています。外部からの飲食物やセルフサービスオプションは提供されていません。

・Oliver’s Place は先着順で運営されており、事前予約はできません。

・電源は用意されていますが、Wi-Fiは提供されていません。

渋谷のOlive LOUNGE内にあるOliver’s Placeは、アクセスも良く、時間制限なく無料で利用できるところが非常に魅力的です。静かで集中できる環境で作業や休憩をしたい方は、ぜひ利用を検討してみてください。

渋谷以外にも、下高井戸や高円寺などにもOliver’s Placeがあるため、お近くの店舗もチェックしてみるのも良いでしょう。

いつでもどこでもポイント2倍のクレカ!

その中でもスタバ利用では最大21倍!

\今だけ!最大25,000円キャッシュバック/

まとめ

スターバックスでの利用をよりお得にするには、賢いクレジットカード選びが重要です。

ポイント還元率が高いカード、スターバックス専用の特典があるカード、そして年会費無料のカードを選ぶことで、日々のコーヒータイムがぐっとお得になります。

本記事で紹介したJCBカード Wやdカードのように、スターバックスに特化した高還元のカードは特におすすめです。また、三井住友カード Oliveフレキシブルペイは、渋谷のOlive LOUNGEで特別な高還元特典や無料ラウンジ利用のメリットがあり、スターバックス体験をさらに豊かにしてくれます。

ご自身のスターバックスの利用頻度やスタイルに合ったクレジットカードを見つけて、お得で快適なスターバックスライフを送りましょう。

この記事を書いた人

MISAKI ライター

専業主婦として家計管理に奮闘する中で、ポイ活の魅力に目覚める。 「ポイントは現金と同じ価値がある」という信念のもと、独自のポイント獲得・活用術を確立し、年間で実質50万円以上の節約に成功。 楽天ポイント、dポイント、Pontaポイント、など主要ポイントサービス15種類以上を使いこなし、クレジットカード決済、アプリ活用、キャンペーン攻略を駆使した「ポイント三重取り・四重取り」を日常的に実践。

専業主婦として家計管理に奮闘する中で、ポイ活の魅力に目覚める。 「ポイントは現金と同じ価値がある」という信念のもと、独自のポイント獲得・活用術を確立し、年間で実質50万円以上の節約に成功。 楽天ポイント、dポイント、Pontaポイント、など主要ポイントサービス15種類以上を使いこなし、クレジットカード決済、アプリ活用、キャンペーン攻略を駆使した「ポイント三重取り・四重取り」を日常的に実践。