アコムもアイフルも知名度があって人気のサービスです。急な出費で消費者金融の利用を検討する人も、アコムとアイフルどちらを使うべきか迷う人もいるでしょう。

それぞれの消費者金融の特徴を理解しないと、融資を受けた際に損することになりかねません。

本記事では、アコムとアイフルについて徹底解説します。比較項目は金利や審査通過率だけでなく、融資スピードや口コミなどについても見比べます。また、それぞれのメリット・デメリットについても紹介するため、アコムとアイフルの特徴を見分けることが可能です。

それぞれの項目を比較すれば、どちらの消費者金融が適しているのか、ご自身の状況と合わせて判断できるでしょう。

どちらの消費者金融を利用すべきか迷っている方は、参考にしてみてください。

※spaceshipearthでは、アフィリエイトプログラムを利用し、アコム社・アイフル社から委託を受け広告収益を得て運用しております。

目次

アコムとアイフルそれぞれ向いているのはこんな人

まずは、アコムとアイフルの基本スペックを比較しました。

アコム | アイフル | |

|---|---|---|

| 金利 | 3.0%~18.0% | 3.0%~18.0% |

| 貸付限度額 | 800万円 | 800万円 ※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です |

| 融資・審査時間 | 最短20分 | 最短18分※お申込の状況によってはご希望にそえない場合がございます。 |

| 最低返済額 | 月々1,000円~ | 4,000円 |

| 保証人 | 不要 | 不要 |

| 無利息期間 | 30日間 | はじめての方なら最大30日間 |

| Web完結 | 可能 | 可能 |

アコムとアイフルのスペックはほぼ同様、大きな違いはありません。どちらも「貸金業法」という法律を遵守した大手の消費者金融であるため、提供できるサービスはどうしても似通ってしまうのです。

アコムとアイフルの違いを比較するとしたら、以下のような細かい点を比較する必要があります。

- 申し込みや借入時の「利便性」

- 返済時の「負担感」

- 審査をする際の「難易度」

- 実際に利用した人が感じた「感覚」 など

どちらにもそれぞれ特徴があるため、しっかりと比較し、自身に合う消費者金融を選びましょう。

アコムが向いているのはこんな人

以下のような項目に該当する人はアコムの利用がおすすめです。

- 初めて消費者金融を利用する人

- 利便性を求める人

- できるだけ早く融資を開始したい人

- 総支払額を少なくしたい人

- 35歳以上の人

アコムは三菱UFJフィナンシャル・グループの傘下に入っている大手消費者金融なので、初めてカードローンに申し込みをする人でも安心して利用できます。

また、スマホアプリから申し込みや借り入れができる上、自社ATMや店舗数も多く利便性も非常に高いです。インターネットから申し込みすれば最短20分程度で融資を開始できるので、早くお金を用意したい人にも向いています。

※お申込時間や審査によりご希望に添えない場合がございます。

アコムはアイフルに比べると総利息額が小さくなる傾向があるため、お得に借り入れをしたい人にも最適です。

アイフルが向いているのはこんな人

アイフルの利用が向いている人は、以下の通りです。

- 電話による在籍確認を避けたい人

- おまとめサービスを利用したい人

- 比較的高額を借りたい人(20万円以上が目安)

- 目安の年収400万円以上の人

- 2社目の借入もしくはおまとめしたい人

アイフルでは、電話以外でできる在籍確認方法を積極的に導入しているため、原則電話による在籍確認は行っていないといわれています。

そのため、「会社の人にバレるリスクを減らしたい」「在籍確認に不安がある」という人にはアイフルがおすすめです。

さらにアイフルは、まとまったお金を借りることも可能です。アイフルは、高額融資を受けたい人に積極的に借入すると言われているので、これを機に申し込んでみてください。

※お申込の状況によってはご希望にそえない場合がございます。

【金利と返済額で比較】アコムもアイフルも上限金利18%

アコムとアイフルの金利はともに「3.0%~18.0%」です。金利には差がありません。実際の適用金利は個人により異なり、審査時に決定します。

ただし最低返済額には違いがあります。自分の場合最低返済額がいくらになるのかを、事前にチェックしておきましょう。

金利面で見るアコムが向いている人

- できるだけ早く返済したいと思っている人

- 少しでも総支払額を小さくしたい人

同じ金額を借り入れる場合でも、最低返済額が小さいと返済期間が長くなるため、支払う利息の総額はどうしても大きくなります。

最低返済額が大きく設定されている方が利息総額が小さくなるため、総合的に見るとアコムのほうがお得に借り入れできるといえるでしょう。

金利面で見るアイフルが向いている人

- 借入額が少ない人

シミュレーションによるとアコムのほうが利息の総返済額が小さくなるため「アイフルはメリットがない」と思っている方もいるかもしれません。

しかし、実際に「アコムのほうが絶対にお得」とは言い切れない一面もあります。

アコムでは、借入残高と契約極度額の両方を考慮して最低返済額を決定しています。

返済極度額はカード会社が個人に対して「ここまで貸せる」と判断して決定するものです。借入額と極度額が一致しない場合は、最低返済額が小さく設定されることもあります。

一方アイフルでは、借入残高のみで最低返済額を決定します。そのため、借入額よりも返済極度額のほうが大きくなりそうなケースでは、アイフルの方が総返済額が小さくなる可能性があるのです。

どちらが「絶対にお得」と言い切ることはできないため、公式サイトのシミュレーションなどを利用し、自身のケースでは最低返済額がいくらぐらいになるのかを事前に確認しておきましょう。

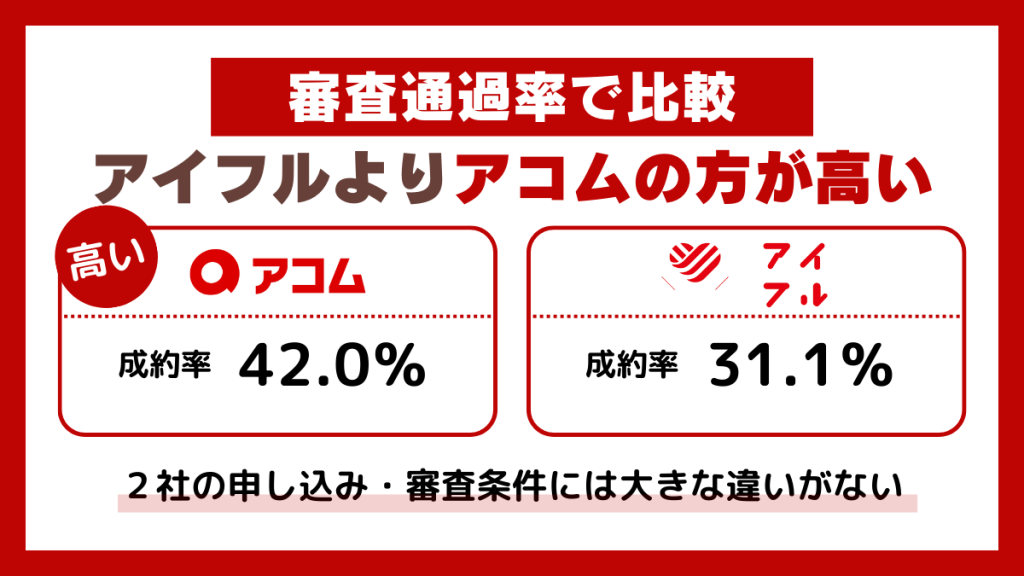

【審査通過率で比較】アイフルよりアコムの方が高い

カードローンを行う場合に避けて通れないのが「審査」です。

消費者金融は慈善事業を行っているわけではないので、申し込みをすれば必ず誰もが希望の金額を借り入れできるわけではありません。

一定以上の返済能力があるかどうか、対象者には何円の借入まで許可できるかといった部分を審査して決定します。そのため、消費者金融に「お金を貸せない」と判断されれば審査に落ちる可能性もあります。

できるだけ早く審査に通過してお金を借りたいと思っている場合は、審査通過率(成約率)の高い消費者金融を選ぶのが得策です。2022年3月期(下期)の、アコムとアイフルの成約率は以下のようになります。

| 消費者金融 | 成約率 |

|---|---|

| アコム | 39.2% |

| アイフル | 31.1% |

参考:マンスリーレポート アコム(アコムHP)

参考:月次データ アイフル(アイフルHP)

消費者金融の成約率は平均で30~40%程度となっています。

その中でもアコムはアイフルより10%も高い成約率ということは、10人中4~5人は審査に通過することになります。

アコムは消費者金融の中でも成約率が高い消費者金融と言えるでしょう。

アコムとアイフルの申し込み条件

アコムとアイフルの成約率に違いがあるため、「そもそも申し込み条件が違うのでは?」「審査に通りやすい人しか申し込みできないんじゃない?」といった疑問を感じる人もいるかもしれません。

アコムとアイフルの審査条件は以下のようになります。

| アコム | アイフル | |

|---|---|---|

| 年齢 | 20歳以上72歳以下 | 満20歳以上69歳以下 |

| 収入 | 安定した収入と返済能力がある人 | 定期的な収入と返済能力を有する人 |

| その他 | アコムの基準を満たす人 | アイフルの基準を満たす人 |

アコムとアイフルの申し込み条件には大きな違いがありません。

つまり、「もともとスペックの高い人だけが申し込みをしているから成約率が高くなっている」というわけではないということです。

成約率が重要な理由

一度審査に落ちてしまった場合には、一定期間は次の消費者金融に申し込みするのを控えましょう。

実は、カードローンやクレジットカードの審査に申し込みをした履歴や審査に落ちたという情報は、信用情報機関に残ります。審査を何度も受けていると、「お金を貸さないほうが良いかもしれない」という印象を与えかねません。

申し込みに関する情報は6ヵ月程度で抹消されるといわれているので、万が一審査に落ちた場合は、少なくとも6ヶ月は申し込みを控えるのがのが得策です。

ただし、早くお金を借りる必要がある方の場合、悠長に構えている余裕がない方もいるでしょう。そういった場合は、審査にできるだけ受かりやすい状態を作ることが大切です。

成約率の高い消費者金融を選ぶのも、審査に受かる可能性を上げる対策のひとつとして効果を期待できます。

【アプリや契約機の利便性で比較】アイフルよりアコムの方が便利

実際にお金を借りる際の「利便性」には差があるのでしょうか。継続的に利用する場合や、早くお金を借り入れしたい場合には、「利用しやすさ」は重要なポイントになります。

アコムとアイフルの自動契約機数やアプリ利用の可否などについて調査しました。

自社ATM・提携ATMの数

手数料をかけずにお金を引き出す場合は自社ATMの利用がおすすめです。

なお、提携先のATMでも手数料を支払えば利用できます。

| アコム | アイフル | |

|---|---|---|

| 自社ATM数 | ー | 453台 |

| 提携ATM | ・三菱UFJ銀行 ・セブン銀行 ・Enet ・ローソン銀行ATM ・イオン銀行 ・北海道銀行 ・北陸銀行 ・八十二銀行 ・三十三銀行 ・広島銀行 ・西日本シティ銀行 ・福岡銀行 ・十八親和銀行 ・熊本銀行 | ・三菱UFJ銀行 ・Enet ・セブン銀行 ・イオン銀行 ・ローソン銀行 ・西日本シティ銀行 ・十八親和銀行 ・Enet ・福岡銀行 ・熊本銀行 |

自社ATMは手数料がかからないので、お得にお金を借り入れしたい人の利用に向いています。

また、提携銀行数もアコムのほうが多いため、ATMでお金を引き出す際はアコムのほうが便利と言えます。

友人店舗数

WEBでの契約に不安がある方など、有人店舗で契約を行いたいと思う方もいるでしょう。

| アコム | アイフル | |

|---|---|---|

| 有人店舗 | 全店舗閉店済 | 11軒 |

有人店舗数はアイフルのみ。「スタッフと対話しながら契約を進めたい」「直接質問したい」といった方にはアイフルのほうがおすすめです。

アプリの有無

スマホアプリでカードローンの申し込みからお金の借り入れ、そして返済までできる機能があります。

スマホアプリで利用できるサービスは以下の通りです。

- カードローン申し込み

- 利用状況の確認

- 支払日お知らせ通知

- セブン銀行や指定の金融機関で引き出し、返済 など

アプリで借り入れをすると、24時間いつでも借り入れできて最短1分で指定の銀行口座にお金が振り込まれます。

また、アプリでお金の借り入れや返済状況を全て管理できるので、返済を忘れがちな人におすすめです。

さらに、アプリを使ってカードレスでの借り入れも可能です。カードを持ち歩きたくない人や、周囲の人にバレたくない人でも気軽に借り入れができます。

アコムやアイフルにも、この便利なアプリ機能がありますが、アプリストアの評価を調査しました。

| itunesストア アプリ5段階評価 | itunesストア アプリ評価数 | |

|---|---|---|

| アコム | 4.7 | 2.4万件 |

| アイフル | 4.6 | 2.6万件 |

アプリ機能は、アコムとアイフル、両方にアプリのサービスがあり、それぞれ2万件以上の利用者からの評価がありました。そのうちの5段階評価をみたところ、わずかですがアコムの方が評価が高い結果となっています。

※お申込の状況によってはご希望にそえない場合がございます。

返済方法の種類

カードローンを行う際は、お金を借りるときだけでなく返済時の負担もできるだけ少なくしたいものです。アコムとアイフルの返済方法を調査しました。

| アコム | アイフル | |

|---|---|---|

| 返済方法 | ・自社ATM ・提携ATM ・口座振替 ・銀行振り込み ・インターネット(ペイジー) | ・自社ATM ・提携ATM ・口座振替 ・銀行振り込み ・店頭窓口 ・コンビニ(マルチメディア端末)(セブン銀行とローソン銀行) |

| 手数料無料の返済方法 | ・自社ATM ・インターネット(ペイジー) | ・自社ATM ・口座振替 |

大きな違いとしては、アコムは「インターネット(ペイジー)」での支払いが可能となっている点、アイフルでは「コンビニのマルチメディア端末」での返済が可能な点です。

外に出る機会の多い人はアイフル、空き時間にスマホで気軽に返済したい人はアコムの利用が適しています。

【審査・融資スピードで比較】アイフルが最短18分でアコムより早い

申し込みから審査・融資までのスピードが早いと「今すぐにお金が必要」というときでも安心して利用できます。

融資スピードはアイフルが最短18分でアコムより早い

「最短20分程度」と非常に審査時間が短いことに定評のある消費者金融が多いのですが、アコムとアイフルはどれくらいなのでしょうか。

アコムとアイフルの借り入れまでの速さについて、公式ホームページを確認したところ、以下の通りでした。

| 消費者金融 | 審査・融資スピード |

|---|---|

| アコム | 最短20分 ※お申込時間や審査によりご希望に添えない場合がございます。 |

| アイフル | 最短18分 ※お申込の状況によってはご希望にそえない場合がございます。 |

アイフルの「最短18分」とアコムの「最短20分」は業界最速時間になります。

また、どちらもカードレス、web完結での申し込みの場合です。

そのため、早急にお金を用意したいときでも、アコムかアイフル、どちらを利用しても最短20分で融資可能です。

※お申込の状況によってはご希望にそえない場合がございます。

【口コミ・評判で比較】アコムもアイフルも良い評判が多い

アコムとアイフルを実際に利用した方の口コミや評判が気になっている方は多いでしょう。

借り入れを体験した人にしか分からない部分もあるため、口コミは事前に確認しておく必要があります。アイフルとアコムの口コミを調査しました。

アイフルの口コミ

アイフルの実際の口コミを確認していきましょう。

申し込みから融資まで18分で完了した

2回目の借り入れの際、審査に時間がかかったため今回も審査に通るか不安がありましたが、すぐに審査完了のお知らせが届きびっくりしました。申し込みの際に、無理な金額を希望しなかったのが良かったのかもしれません。早めにお金を借りたかったので、大変助かりました。

20代女性(派遣社員)

借入額:12万円

実際に融資まで18分で完了したとの口コミです。このように早急にお金を工面しなければならないときは、無理な金額を提示せず、適度な金額を希望額にすることで早く審査に通ることができる可能性があるようです。

カードレスでお金を借りれて便利

趣味で使用するお金を借りたいと思い、アイフルに申し込みをしました。アイフルはスマホアプリだけで借り入れが完了でき、カードも必要ないのでとても便利です。また、カードが郵送されることで家族にバレる心配や、財布を開いた特にキャッシングカードが他人の目に触れる恐れもありません。

30代男性(会社員)

借入額:5万円

カードレスのおかげで簡単に申込みから借入れまで行えます。また、郵送でカードが届くこともありません。

カードを持ち歩かなくても良いため、財布を開いた時に誰かに見られる心配もなく安心して利用できます。

電話で在籍確認されなかった

カードローンの審査には在籍確認がつきものですが、アイフルでは電話による在籍確認が行われませんでした。小さな会社なので、電話が来るとバレるかもしないと思い、同じ会社の人に怪しまれるのが嫌だということを事前に連絡したら、書類による在籍確認に切り替えてくれました。親切に対応してくれたので嬉しかったです。結局、誰にもバレることなくお金を借りられました。

40代男性(会社員)

借入額:15万円

現在では、電話での在籍確認は原則なしとなっています。もし、在籍確認が必要になった場合でも、会社に電話をかける前に申込者に連絡が行きますので、その際に相談してみましょう。

おまとめサービスを利用したら毎月の返済が楽になった

アイフルでの借り入れとは別に銀行系のカードローンもあったのですが、返済の手続きがが面倒だったのでアイフルのおまとめMAXを利用しました。返済が一ヵ所で済むので楽になったのはもちろん、融資金額が大きくなったことで、金利が減り総返済額も少なくなって大満足です。

40代男性(会社員)

借入額:85万円

他社のローンをまとめられる「おまとめMAX」や「カードレス借り入れ」に定評があります。

アイフルは快適にお金を借りるためのサービスが複数あるので、カードローンの利用になれている方が、「より便利に借り入れを行いたい」と思ったときの利用に適しています。

※お申込の状況によってはご希望にそえない場合がございます。

アコムの口コミ

アコムに関する口コミで多くみられた意見は以下の通りです。

30日間の無利息サービスで割安になった

初めて消費者金融でお金を借りました。利息が膨らむことで返済額が大きくなってしまわないかと不安を感じていましたが、無利息サービスを適用できたので、借り入れした時の金額のまま返済できました。無駄に支払うお金をセーブできて嬉しいです。

30代女性(パート)

借入額:8万円

アコムでは初回利用の場合は30日間の無利息サービスがあります。この期間があることから短期間で返済する場合は、利息の負担が減ります。

例えば「給料までの数日間だけ借入する」場合であれば、一切利息がかからずに返済できるのです。

オペレーターの対応がよいから何でも相談できて安心

お金を借りる前から、審査や返済方法などに疑問点があったので時折電話で相談をさせてもらっていました。オペレーターの方々はとても親切で、いつも分かりやすく教えてくれます。何かあったときでも気軽に相談できる安心感と信頼があったので、アコムを選びました。在籍確認や返済日などについても柔軟に対応してくれて感謝です。

20代男性(契約社員)

借入額:20万円

お金を借りるという行為に関して、どうしても不安や心配は出てきます。そんな時に、優しく対応してもらえると、心強いものです。また、オペレーターの対応の良いと、今後も安心して利用できるでしょう。

WEBから簡単に申し込みできて便利

店に行って申し込みをするのは何となく抵抗があったので、WEBから申し込みを行いました。寝る前の空いた時間に申し込みできて、本当に便利だと感じました。書類を書く必要もないし、本人確認書類のコピーもしなくて済みます。カードレスを選んだので家族にバレなかったです。

40代男性(正社員)

借入額:13万円

店舗に出向くことに抵抗を感じる人や、出入りしている現場を誰かに見られたくないという人もいることでしょう。そんな時は、WEBで申し込みできるため店舗に出向くこともなく借入できるので利用しやすいですね。

申し込みから20分でお金を借りられる

引っ越ししたばかりで貯金に余裕がなかったので、アコムを利用しました。申し込みしてすぐ審査完了のメールが届いてびっくり。こんなに早く審査が降りるとは思っていませんでした。また何かあったら利用したいです。

20代女性(正社員)

借入額:20万円

申し込みから20分で借入できるので、急にお金が必要になった人や、なかなか時間が作れない人におすすめです。

アコムの口コミの特徴は、「便利」「簡単」「対応が良い」といった内容の口コミが多いことです。特にオペレーターの方の対応は、高い評価を得ています。

いつでも気軽に相談でき、申し込み手続きも簡単なので、初心者におすすめの消費者金融です。

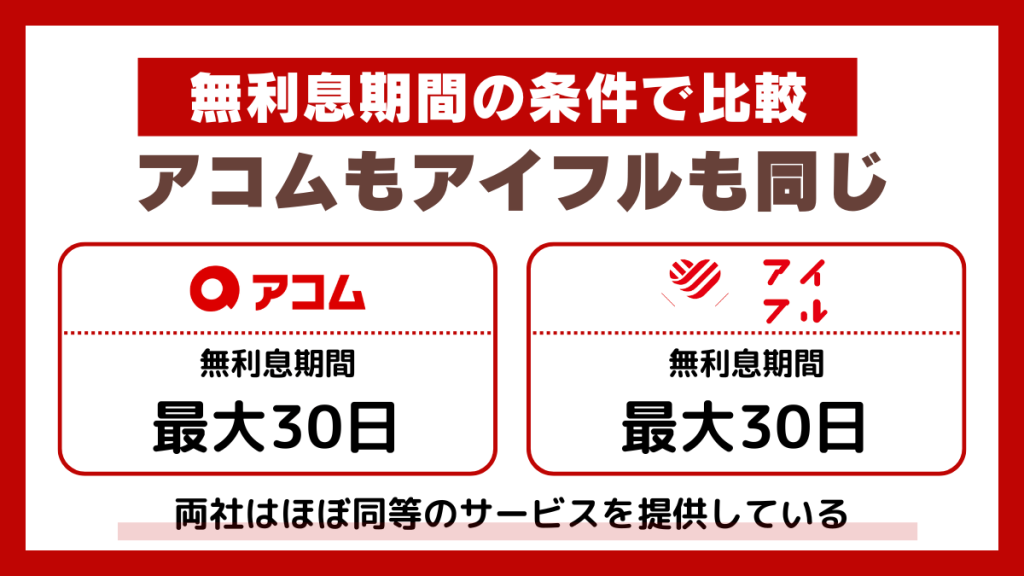

【無利息期間の条件で比較】アコムもアイフルも同じ

アコムとアイフルの無利息サービスを比較すると、両社ともに新規利用者向けに30日間の無利息期間を提供しています。

無利息サービスの特徴は両社とも同じです。

| 無利息期間 | 適用開始日 | |

|---|---|---|

| アコム | 最大30日間 | 契約日の翌日から |

| アイフル | 最大30日間 | はじめての方なら契約日の翌日から |

両社とも、無利息期間内であれば借入と返済を繰り返しても無利息が適用されます。例えば、契約後すぐに借入れて返済し、その後再度借入れを行っても、30日以内であれば利息はかかりません。

無利息サービスの条件だけを比較すると、両社はほぼ同等のサービスを提供していると言えます。

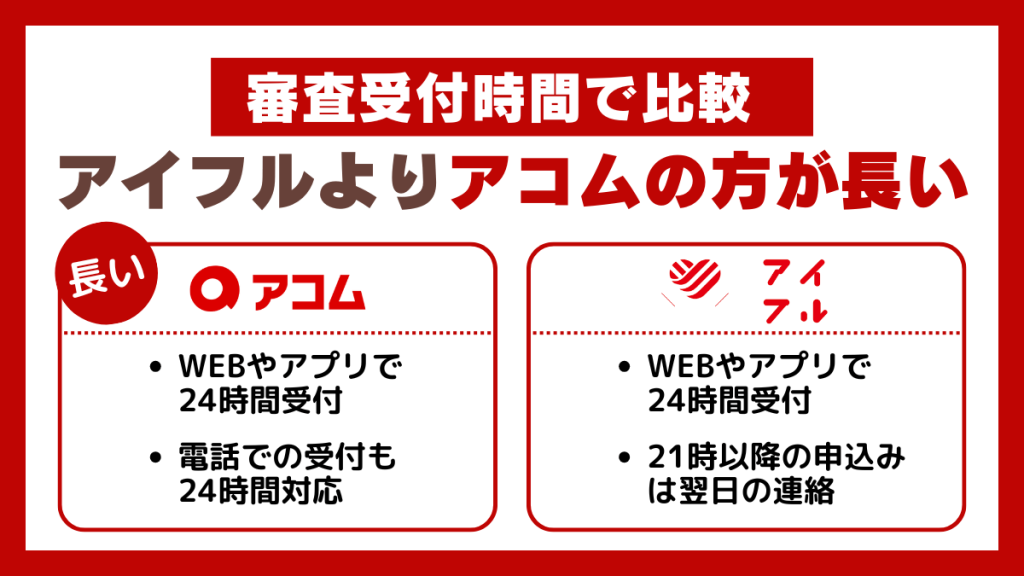

【審査受付時間で比較】アコムの方がアイフルより長い

審査受付時間の長さを比較すると、やはりアコムの方が若干利便性があるようです。

両社ともWEBやアプリでの24時間受付を行っていますが、アイフルは21時以降の申込みは翌日の連絡となる可能性があります。

また、電話での受付時間では、アコムは24時間対応しています。

自動契約機の利用時間は両社とも同じですが、アコムは電話での24時間受付に対応しているため、急な資金需要や夜間の問い合わせにも対応できるようになっています。

電話での受付を24時間可能としているため、時間を問わず申し込みや相談をしたい方にとっては、アコムの方が使いやすいと言えるでしょう。

【女性の使いやすさで比較】アコムよりアイフルの方がサービスが充実

女性の申し込みやすさという観点から比較すると、両社ともに女性に配慮したサービスを提供しています。それぞれ見ていきましょう。

アコムの女性に配慮したサービス

アコムでは、WEB完結が可能で、電話での在籍確認や郵送物も原則不要です。24時間電話受付に対応しているため、仕事や家事の合間に相談しやすくなっています。

電話受付が24時間対応可能であることは、時間を問わずに相談や申し込みができるため、仕事や家事で忙しい女性にとって便利なサービスです。

アイフルの女性に配慮したサービス

アイフルは、Web完結型の申し込みに対応しており、電話での在籍確認や郵送物も原則不要です。また女性専用ダイヤルが用意してあり、女性オペレーターが対応してくれるのが嬉しいポイントです。

女性む向け商品「SuLaLi」も提供しており、カードデザインも豊富で女性が利用しやすくなっています。

審査は最短18分※、融資も最短即日可能です。誰にも知られずに申し込みができるというところから、プライバシーを重視する女性におすすめです。※お申込の状況によってはご希望にそえない場合がございます。

【在籍確認の有無で比較】どちらも電話での確認はなし

アコムとアイフルはどちらも電話による在籍確認を原則、実施していません。申請者の返済能力を確かめる際は、給与明細や源泉徴収票などの収入証明書を重視します。

また両者とも、返済能力に不安があり在籍確認する際は、申請者の了承を得てから電話で確認します。電話がかかってきても、会社名ではなく個人名で連絡するため、消費者金融から借り入れしていることがバレるリスクが低いです。

どちらの消費者金融も在籍確認によって被るリスクが小さく、違いがあまりないのが現状です。

アコムとはアイフルで迷っている方は、別の機能で自分に合った消費者金融を選ぶのがよいでしょう。

アコムもアイフルも初めての利用でも使いやすいサービス

初めての利用者にとっての使いやすさを比較すると、両社ともに初心者に配慮したサービスを提供しています。

両社とも、Web完結型の申し込みや、電話での在籍確認・郵送物が原則不要という点で、初めての利用者でも簡単に申し込みができます。また、どちらも30日間の無利息サービスを提供しているため、初回利用時のコスト面でのメリットがあります。

審査や融資のスピードに関しては、アイフルが若干速いものの、大きな差はありません。

アコムでは24時間電話受付を行なっているため、初めての利用者にとって心強い特徴でしょう。不安な点や疑問点があれば、いつでも問い合わせができるため、安心して利用を開始できます。

アコムとアイフルはどっちがいいか迷っている人からよくある質問

アコムとアイフルはどっちがいいか気になっている人が気になる疑問を集めてみましたので、参考にしてください。

アコムとアイフル金利や借入条件で有利なのは?

金利面では、アコムとアイフルの基本的な金利帯は同じ3.0%~18.0%です。しかし、アイフルには低金利の商品「ファーストプレミアムカードローン」があり、条件によってはアイフルの方が有利になる可能性があります。

借入限度額は、ともに800万円で同じですが、最低返済額はアコムは月々1,000円~、アイフルは4,000円からと多少の違いがあります。

また、融資スピードはアイフルが最短18分、アコムが最短20分とわずかにアイフルの方が速いです。無利息期間はどちらも30日間あり、総合的に見ると、金利や借入条件に大きな差はないと言えるでしょう。

在籍確認や審査でバレる可能性が低いのは?

在籍確認や審査でバレる可能性については、両社とも配慮がなされています。わずかな違いがあるため、そちらを確認しておきましょう。

まず、アイフルとアコムはどちらも原則として在籍確認の電話をしない方針です。

アイフルもアコムもWeb完結型の申し込みに対応しており、電話での在籍確認や郵送物も原則不要なため、プライバシーを重視する方に適しています。

ただし、両社とも借入れの秘密保持には十分な配慮をしていますが、状況によっては在籍確認が必要になる場合もあるため、完全にバレないという保証はありません。

審査通過率が高いのは?

アコムの方が審査通過率がやや高いと言えます。アコムの成約率は39.2%、アイフルは31.1%です。

ただし、これは平均的な数字であり、個人の状況によって結果は異なります。アコムの方が顧客数も多く、新規申込件数も多いため、より幅広い層に対応できる可能性があります。

審査基準は公表されておらず、各社が独自に判断するため、どちらが通りやすいかを一概に言うことはできません。

審査に通りやすくするためには、安定した収入があること、他の借入れが少ないこと、返済履歴が良好であることなどが重要です。これは、どのカードローンを利用するにしても言えることです。

アコムとアイフルの両方同時に申し込んでも問題ないか?

両方に申し込むこと自体はできますが、後から申請した金融機関の審査が通りにくくなるかもしれません。金融機関が審査する際に直近で別の借り入れをしていないか確認し、借り入れしていた場合、要注意人物とみなされるからです。

他のローンを組んでいればその分返済能力が下がるため、審査を通過できる可能性が下がります。アコムとアイフルの両方に申し込むと、一方の申請が難しくなる点を把握しておきましょう。

なお、同日の同時刻に申し込めば信用情報機関に履歴が残る前に、カードローン申請ができるかもしれません。

アコム・アイフルの店舗はある?

アコムやアイフルのような大手消費者金融は店舗を建てておらず、窓口も開設されておりません。その代わり、Web申請や自動契約機(むじんくん)を利用したカードローン申請が可能です。

Web申込なら、アコムもアイフルも最短即日で審査が完了します。自動契約機ではカードの申請・発行だけでなく、契約限度額の変更も可能です。

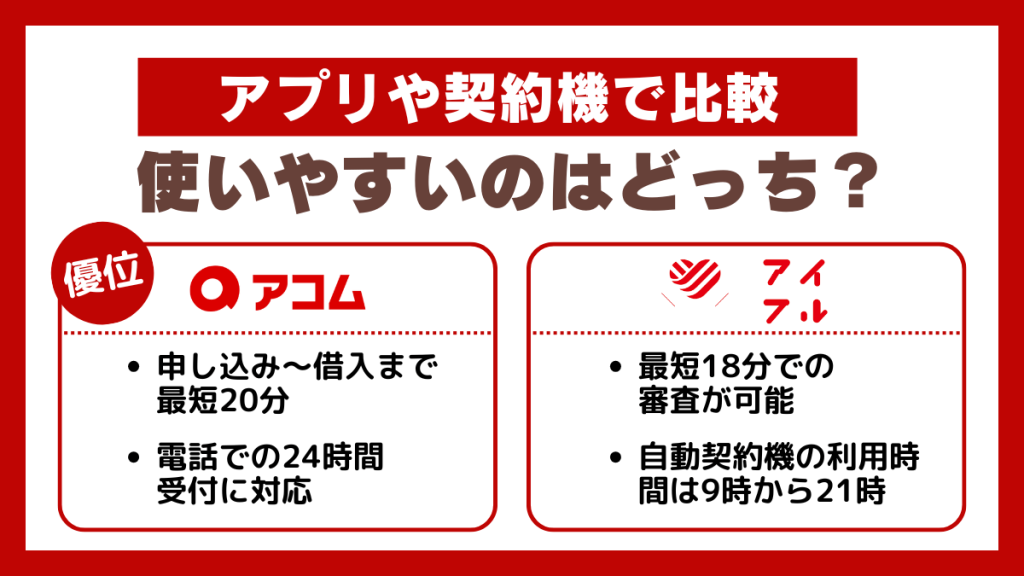

【アプリや契約機で比較】使いやすいのはどっち?

アコムとアイフルは、どちらもユーザーの利便性を重視したサービスを提供していますが、使いやすさの面ではわずかではありますが、違いがあります。

アイフルは、審査から融資までの速さが特徴で、最短18分での審査が可能です。※お申込の状況によってはご希望にそえない場合がございます。また、Web完結型の申し込みに対応しており、電話での在籍確認や郵送物も原則不要なため、プライバシーを重視する方に適しています。

一方、アコムは申し込みから借入れまでが最短20分で完了し、アイフルとほぼ同等の速さを誇ります。アコムもWeb完結が可能で、お勤め先への電話での在籍確認や郵送物は原則不要です。

どちらも自動契約機の利用時間は9時から21時までですが、アコムは電話での24時間受付に対応しているため、急な資金需要にも対応できる点が魅力です。

総合的に見ると、アプリや契約機の使いやすさはほぼ互角ですが、アコムの24時間電話受付サービスがある点がわずかに優位性があると感じます。

まとめ

アコムのほうがATMの数が多くて利便性が高かったり、成約率が高かったりします。また、審査速度もアコムのほうが速い傾向があります。

基本スペックに大きな違いはないものの、細かい点を比較していくとアコムのほうがメリットが多いという結果になりました。

アコムもアイフルもそれぞれに特徴があり、メリット・デメリットが異なるため、事前にしっかりと確認しておくことが大切です。

特性を比較し自身に合う消費者金融を選択することで、希望通りの借り入れ・返済計画を進めていける可能性が高まります。消費者金融での借り入れを検討中の方は、今回の記事もぜひ参考にしてみてくださいね。

spaceshipearth(エレビスタ株式会社)では、アフィリエイトプログラムを利用し、アコム社(競合名も並べるのであれば並列で)から委託を受け広告収益を得て運用しております。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。