クレジットカードの中でも、信頼性と安心感で人気なのが銀行系クレジットカード。

メガバンクや地方銀行が発行しているため、「審査が厳しそう」「でもステータスが高そう」と気になっている方も多いのではないでしょうか?

そこで今回は、銀行系クレジットカードのおすすめ人気ランキングを紹介します。

実際の口コミをもとに、審査の厳しさ・通りやすさ・特典内容まで徹底比較。「初めての1枚を選びたい」「より信頼できるカードを持ちたい」という方に向けて、あなたにぴったりの銀行系カードを見つけるための情報をまとめました。

| クレジット カード | イオンカード セレクト  | 三井住友Olive フレキシブルペイ  | PayPayカード | 三井住友カード(NL) | みずほマイレージ クラブカード(一般)  | SMBC JCB CARD クラシック  |

|---|---|---|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 1,100円(税込) ※初年度無料 |

| 国際 ブランド | Visa/Mastercard /JCB | Visa | Visa/Mastercard /JCB | Visa /Mastercard | Visa/Mastercard /JCB | JCB |

| ポイント 還元率 | 最大還元率: 3.0% | 最大還元率7.0% | 基本還元率:0.5%〜 | 最大還元率:10% | 最大還元率5.0% | 最大還元率1.5% |

| 審査時間 | 最短即日 | 最短3営業日程度 | 最短2分 | 最短即日 | 最短3週間程度 | 最短3営業日 |

| 公式サイト | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む | 申し込む |

目次

そもそも銀行系クレジットカードとは?代表的なものを紹介

銀行系クレジットカードは、銀行グループが発行する信頼性の高いカードです。

まずはその定義を理解することで、他のカードとの違いが見えてきます。

信販系・交通系・流通系との比較もあわせて確認すれば、自分に合ったカードを選びやすくなります。

この章を読めば、銀行系カードの基本と特徴を短時間で整理でき、次の章でメリット・デメリットをより深く理解できるようになります。

銀行系クレジットカードとは発行元が銀行グループのクレジットカードのことを指す

銀行系クレジットカードとは、三井住友銀行などの銀行グループが直接または関連会社を通じて発行するカードのことです。

このカードの最大の特徴は「信頼性の高さ」と「安定感」にあります。

銀行は金融庁の監督下で厳格な管理体制をとっており、セキュリティ対策や利用者保護が徹底されています。

さらに、発行元が自分のメインバンクであれば、口座引き落としのスムーズさや、残高照会などの管理のしやすさも魅力です。

実際、長く使うメインカードとして選ばれることが多く、社会的信用を重視する人や将来的に住宅ローンなどの審査を意識する人にも有利に働きます。

信販系や交通系・流通系とはどう違う?表で一気見比較!

まずは、銀行系・信販系・交通系・流通系クレジットカードの特徴を、主な項目ごとに比較してみましょう。

| 銀行系 | 信販系 | 交通系 | 流通系 | |

|---|---|---|---|---|

| 主な発行元 | 三井住友銀行など | セゾン、オリコなど | JR東日本(ビューカード)など | 楽天、イオンなど |

| 審査の厳しさ | やや厳しめ | 普通 | 普通〜やや厳しめ | やや甘め |

| ステータス性 | 高め | 中程度 | 交通利用者に限定的 | 低め |

| ポイント還元率 | 低め(0.5〜0.7%程度) | 普通(0.5〜1.0%程度) | 普通(0.5〜1.0%程度) | 高め(1.0%以上も多い) |

| 代表的なカード | 三井住友カード(NL) | セゾンカードインターナショナル | ビューカード スタンダード | 楽天カード、イオンカード |

銀行系は「信頼性重視」、流通系は「ポイント重視」、交通系は「定期や切符購入に強み」、信販系は「バランス型」という傾向があります。

なぜなら、銀行系は安全性と社会的信用を優先する設計のため、ポイントや特典よりも安定運用に力を入れているからです。

逆にポイントを重視したい場合は流通系や信販系の方が向いています。

この表を押さえておけば、自分のライフスタイルに合うカードが一目で判断でき、次章で紹介するメリット・デメリットも理解しやすくなるでしょう。

銀行系クレジットカードおすすめ人気ランキング6選!年会費やポイント還元率

銀行系クレジットカードは、安心感と信頼性に重点を置く人に人気ですが、種類が多く選ぶのが難しいと感じる人も少なくありません。

この章では、年会費やポイント還元率、使い勝手のバランスに優れたおすすめカードを6枚厳選して紹介します。

イオンカードセレクト

| 国際ブランド | Visa/Mastercard/JCB |

| 年会費 | 永年無料 |

| ポイント還元率 | 基本還元率:0.5%最大還元率3.0%(ありが10デー利用時) |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費無料 |

| 公式サイト | 公式サイトを見てみる |

\最大5,000WAONポイントがもらえる!/

「イオンでの買い物が多いので、毎月の『ありが10デー』でしっかりポイントが貯まります。(40代/女性)」

このカードがおすすめな理由

イオンカードセレクトは、イオン系列店をよく利用する人に特におすすめです。

毎月10日の「ありが10デー」では、イオンやマックスバリュなどでの利用でポイントが通常の5倍、実質3%相当まで還元されます。

さらに、WAONやイオン銀行と連携させるとオートチャージや給与振込などでもポイントが貯まり、家計管理もスムーズです。

年会費無料で即日発行も可能なため、買い物用のサブカードとしても非常に使いやすい1枚です。

生活圏にイオンがある人なら日常的な節約効果を実感しやすいカードです。

このカードの懸念点

一方で、イオン系列店以外での基本還元率は0.5%と低く、ポイントを効率よく貯めるには利用先が限定されがちです。

また、特典の多くはイオンや提携店に集中しており、全国どこでも高還元を求める人にはやや不向きです。

現在行われているキャンペーン

- 新規入会キャンペーン

・新規入会&条件達成で最大5,000WAON POINT進呈

・【北海道】対象店舗で1ヶ月間請求時に5%オフ - 会員向けキャンペーン

・コスモ石油にて請求時に3円/Lキャッシュバック 利用期間:2025年10月1日(水)~12月31日(水)

・クリスマス対象商品を計5,000円(税抜)以上利用すると、抽選で計1,000名に利用金額の10%分のWAON POINTを還元 2025年12月17日(水)まで

・【ドトールグループ】AEON Payの利用でポイント20倍

参照元:イオンカード公式サイト

三井住友Oliveフレキシブルペイ

| 国際ブランド | Visa |

| 年会費 | 永年無料 |

| ポイント還元率 | 基本還元率:0.5%最大還元率7.0%(タッチ決済など条件あり) |

| 審査時間 | 最短3営業日程度 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費550円(税込) |

| 公式サイト | 公式サイトを見てみる |

\最大33,500ポイントがもらえる!/

「タッチ決済の還元率が高く、普段の買い物で自然にポイントが貯まります。(30代/女性)」

このカードがおすすめな理由

三井住友Oliveフレキシブルペイは、銀行系カードとしての信頼性と日常の使いやすさを両立した1枚です。

最大の魅力は、コンビニや飲食店でVisaタッチ決済を使うと最大7%還元が受けられる点です。

年会費が無料で、銀行口座とスムーズに連携できるため、初めての銀行系カードとしても安心です。

このカードの懸念点

基本還元率は0.5%と低めで、特典を最大限活かすにはタッチ決済や対象店舗の利用が必要です。

普段からコンビニや外食チェーンを使わない場合は、魅力を感じにくいかもしれません。

また、ETCカードに年会費がかかる点も注意が必要です。

条件を把握して使い分ければ十分に高還元を享受できますが、どこでも高還元を求める人にはやや不向きです。

現在行われてるキャンペーン

- 新規開設キャンペーン(最大33,500円相当プレゼント)

・エントリー+給与受取などの条件達成で最大3,400円相当

・スマホのタッチ決済1回以上で最大7,000円分

+クレジットカード利用金額の10%を還元(最大2,000円まで)

・SBI証券口座開設&クレカ積立設定などで最大21,100円相当のVポイントプレゼント

参照元:三井住友Oliveフレキシブルペイ公式サイト

PayPayカード

| 国際ブランド | Visa、Mastercard、JCB |

| 年会費 | 永年無料 |

| ポイント還元率 | 基本還元率:0.5%〜(200円につき) |

| 審査時間 | 最短2分 |

| 申し込み条件 | 日本国内在住の満18歳以上の方 ご本人様または配偶者に安定した継続収入がある方 本人認証が可能な携帯電話をお持ちの方 |

| ETCカード | 年会費550円(税込) |

| 公式サイト | 公式サイトを見てみる |

\最大5,000WAONポイントがもらえる!/

「クレカをすぐに発行したかったのですが、審査時間が短かったため迷わず決めました。(20代/女性)」

このカードがおすすめな理由

PayPayカードは基本還元率が1%と高いうえに、Yahoo!ショッピングやPayPayモールでは最大5%の還元率で利用できます。

基本付与分(1%)+ストアポイント(1%)+Yahoo!ショッピング(3%)が組み合わさって、5%となります。

貯まったポイントはPayPay残高に即座にチャージでき、コンビニや飲食店など全国の加盟店で使えるため利便性が抜群です。

スマホ決済との連携でポイント二重取りも可能で、ポイントを貯めるのにおすすめな一枚といえるでしょう。

このカードの懸念点

PayPayカードは銀行系ではなくソフトバンクグループ系列のため、銀行ならではの充実した付帯保険やステータス性は期待できません。

海外旅行傷害保険や空港ラウンジサービスなどの特典は限定的で、ポイント還元に特化したカードです。

また、Yahoo!関連サービスを利用しない方にとってはメリットが少なく、ポイントの使い道もPayPay経済圏に限られる点に注意が必要です。

現在行われてるキャンペーン

- 対象加盟店でPayPayカードで5,000円以上(税込)買い物すると、抽選で100,000ポイントプレゼント

- キャッシング初回利用月に月間累計10万円以上利用で最大5,000ポイントプレゼント

参照元:PayPayカード公式サイト

三井住友カード(NL)

| 国際ブランド | Visa /Mastercard |

| 年会費 | 永年無料 |

| ポイント還元率 | 基本還元率:0.5% 対象のコンビニ・飲食店でスマホのタッチ決済で最大7%ポイント還元※ (セブン‐イレブン利用時で最大10%ポイント還元※) |

| 審査時間 | 最短即日 |

| 申し込み条件 | 満18歳以上(高校生を除く) |

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 公式サイト | 公式サイトを見てみる |

\最大21,600円相当がもらえる!(※2025年10月1日~2026年1月6日まで)/

条件達成の上で、セブン‐イレブン(※1)でスマホのVisaのタッチ決済・Mastercard®タッチ決済(※2)で支払うと、最大10%(※3)ポイント還元!(※4)

(※1) 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

(※2) カード現物のタッチ決済、iD、カード差し込み、磁気取引は対象外です。

(※3) 「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルを、Vポイントへと交換いただくことで付与されます。

(※4)2025年4月1日ご利用分より、セブン‐イレブンでのタバコご購入分のうち、本サービスによる追加の特典(+9.25%)は付与されません。

(※5)本サービスや10%還元の条件・詳細は、必ず三井住友カード公式HPをご確認ください。

「セブンイレブンやコンビニでの利用でポイントが一気に貯まってうれしいです。(20代/男性)」

このカードがおすすめな理由

三井住友カード(NL)は、日常使いに特化した高還元カードとしておすすめです。

特にセブン‐イレブン・ローソン・マクドナルドなどの対象店舗で利用すると最大7%還元※が狙える点は大きな魅力です。

さらに年会費無料で、ナンバーレスデザインのためセキュリティ面でも安心です。

審査は最短即日で、すぐにスマホ決済に登録して利用開始できる点も利便性が高いです。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

このカードの懸念点

一方で、基本還元率は0.5%と控えめであり、対象店舗以外での利用ではポイントがあまり貯まりません。

また、最大10%還元を得るにはタッチ決済や特定店舗の利用が条件となるため、使い方を意識しないとメリットを活かしきれない点が懸念です。

対象店舗での利用に集中させ、他の高還元カードと併用することで欠点を補えるカードといえます。

現在行われているキャンペーン

- 期間:2025年10月1日~2026年1月6日

- 新規入会&条件達成で最大21,600円相当プレゼント

- ▼条件・内訳

- ①新規入会&スマホのタッチ決済1回で3,000円分のVポイントPayギフトプレゼント

- ②ご利用金額の5%(上限2,000円相当)のVポイントプレゼント

- ③SBI証券口座開設&クレカ積立などで16,600円相当のVポイントプレゼント

即日発行・高還元・安心設計。この三拍子が揃ったキャンペーンは、新社会人のスタートにぴったりです。

特にポイントが初回のタッチ決済のみで付与されるので、すぐに得を感じられ、新しいキャッシュレス生活にもスムーズに移行できます。

みずほマイレージクラブカード(一般)

| 国際ブランド | Visa/Mastercard/JCB |

| 年会費 | 永年無料 |

| ポイント還元率 | 基本還元率:0.5%最大還元率5.0%(Vポイントアッププログラム利用時) |

| 審査時間 | 最短3週間程度 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費無料 |

| 公式サイト | 公式サイトを見てみる |

\QUICPay全額キャッシュバックキャンペーン開催中!/

「みずほ銀行の口座と連動できるので、支払い管理がすごく楽になりました。(40代/男性)」

このカードがおすすめな理由

みずほマイレージクラブカード(一般)は、みずほ銀行をメインバンクにしている人に特におすすめのカードです。

銀行口座とスムーズに連携できるため、利用明細や引き落とし管理が簡単で、家計管理がしやすくなります。

また、セゾンカード提携によりVポイントが貯まり、特定の条件を満たすと最大5%の還元も狙えます。

年会費無料でETCカードも発行できるため、日常使いのサブカードとしても便利です。

銀行利用と日常決済を一元化したい人にとって非常に効率的なカードといえます。

このカードの懸念点

一方で、基本還元率は0.5%と控えめであり、高還元を得るにはVポイントアッププログラムの条件達成が前提です。

また、審査から発行まで最短でも3週間程度かかるため、すぐにカードを使いたい人には不向きです。

現在行われているキャンペーン

- 週末にQUICPay全額キャッシュバックキャンペーン

土・日にみずほマイレージクラブカードを含むQUICPayでお支払いすると、抽選で計9,190名様に全額キャッシュバック

SMBC JCB CARD クラシック

| 国際ブランド | JCB |

| 年会費 | 1,100円(税込) ※初年度無料 |

| ポイント還元率 | 基本還元率:0.5%最大還元率1.5%(セブンイレブン、ダイエー、イオン利用時) |

| 審査時間 | 最短3営業日 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 550円(税込) ※初年度無料年1回以上利用で無料 |

| 公式サイト | 公式サイトを見てみる |

\信頼性+ブランド力が抜群!/

「セブンイレブンやイオンで使うと、地味にポイントが貯まるのがうれしいです。(30代/女性)」

このカードがおすすめな理由

SMBC JCB CARD クラシックは、三井住友銀行系の信頼性とJCBブランドの国内利用しやすさを兼ね備えたカードです。

特にセブンイレブンやイオン、ダイエーでの利用で最大1.5%還元となり、日常の買い物でコツコツポイントを貯められます。

初年度年会費無料で、ETCカードも年1回の利用で実質無料になるため、維持コストが低い点も魅力です。

このカードの懸念点

一方で、基本還元率は0.5%と控えめで、特典を活かすには対象店舗の利用が前提となります。

海外利用やネットショッピングでは特別な還元がないため、ポイント効率は他カードに劣る場合があります。

また、年会費・ETCカード費用は条件付き無料であり、完全無料ではない点も注意です。

近所に対象店舗が多い人や、国内メイン利用の人に最適ですが、幅広く高還元を求める人にはやや不向きです。

現在行われているキャンペーン

現在、SMBC JCB CARD クラシックでは新規入会や利用に伴う特別なキャンペーンは実施されていません。

ポイントは日常利用でコツコツ貯める形が基本となります。

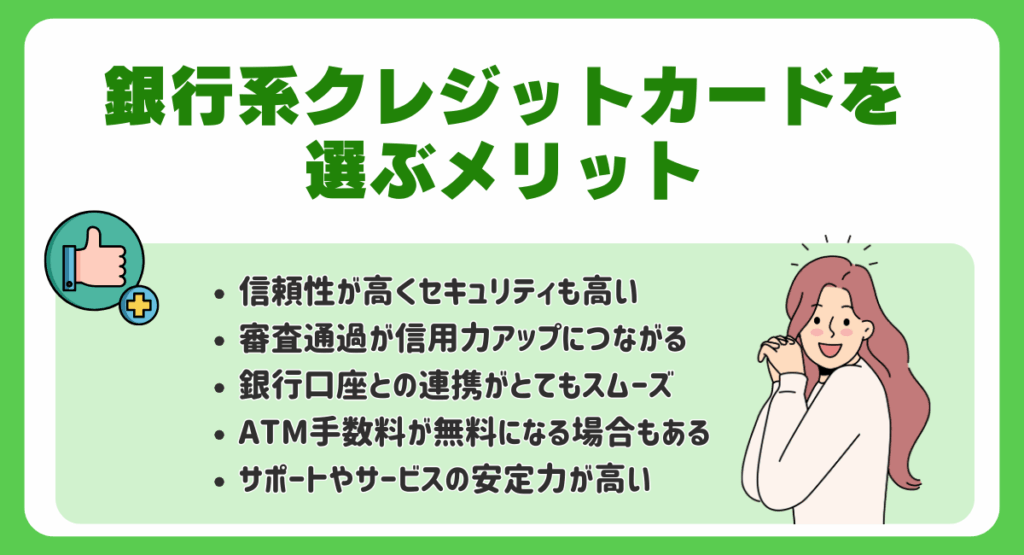

銀行系クレジットカードを選ぶメリット

銀行系クレジットカードを選ぶ最大のメリットは、安心感と信頼性の高さです。

発行元が銀行グループであるため、サポート体制やセキュリティ対策がしっかりしており、トラブルが発生した際も利用者は安心して利用できます。

この章を読めば、銀行系カードを選ぶ理由が一目で理解でき、あなたのカード選びに自信が持てるでしょう。

信頼性が高くセキュリティも高い

【口コミ】

「ネットショッピングでも安心感があります。銀行のカードなので、不正利用があってもすぐ対応してくれました。(40代/女性)」

銀行系クレジットカードの大きな魅力は、安心感と高いセキュリティです。

銀行は金融庁の監督を受けており、カード利用の安全管理が非常に厳格です。

たとえば三井住友カードでは、不正利用検知システムや本人認証サービスを標準装備し、万一被害があった場合も補償されます。

こうした体制があるため、ネットショッピングや海外利用でも落ち着いて使えます。

初めてクレジットカードを作る人や高額決済が多い人ほど、信頼性を優先して銀行系カードを1枚持っておくと安心です。

審査通過が信用力アップにつながる

【口コミ】

「銀行系カードに通ったら、なんとなく信用度が上がった気がしてうれしいです。(30代/男性)」

銀行系クレジットカードは、取得すること自体が信用力の証明になります。

銀行系カードは審査基準がやや高めで、安定した収入や過去の信用履歴が重視されます。

全国銀行協会によると、個人の信用情報はローンや融資の審査にも活用されます。

つまり、この審査を通過した実績は、将来の住宅ローンや自動車ローンの審査でもプラスに働く可能性があります。

銀行口座との連携がとてもスムーズ

【口コミ】

「口座残高とカードの支払いが同じアプリで確認できて便利です。(20代/女性)」

銀行系クレジットカードは、日常の資金管理を効率化したい人に向いています。

引き落とし口座が同じ銀行なので、明細確認や残高チェックがワンストップでできる点が魅力です。

この連携により支払い忘れや口座振替の手間が減り、家計管理もスムーズです。

複数カードを使う人ほど、メインバンクのカードを1枚持つだけで管理効率が大幅に上がります。

ATM手数料が無料になる場合もある

【口コミ】

「条件を満たすとコンビニATMが無料になったので、ちょっと得した気分です。(50代/男性)」

銀行系クレジットカードは、条件次第でATM手数料が優遇されるのも利点です。

カード利用実績や口座連携に応じて、提携ATM手数料が月数回無料になるサービスを用意する銀行があります。

現金を使う場面はゼロにはならないため、この優遇は地味ながらも長期的に節約効果があります。

サポートやサービスの安定力が高い

【口コミ】

「カードを紛失したときも、電話一本ですぐ止めてもらえて安心でした。(30代/女性)」

銀行系クレジットカードは、サポート体制の安定性が魅力です。

銀行グループが運営する専用コールセンターや支店のネットワークを活用でき、カード会社単体より対応力が高いです。

例として、三井住友カードでは、24時間体制で盗難・紛失サポートを実施しています。

こうした体制があることで、初心者でも安心して長期利用できます。

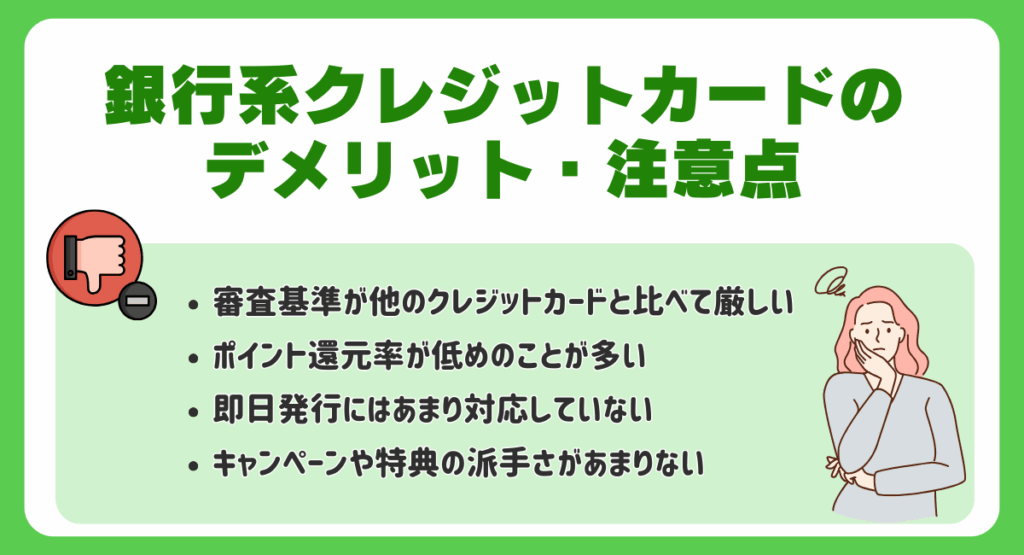

銀行系クレジットカードのもつデメリット・注意点

銀行系クレジットカードは安心感がある一方で、いくつかのデメリットや注意点も存在します。

審査がやや厳しく、ポイント還元率も低めなことが多いため、特典重視の人には物足りなさを感じるかもしれません。

また、即日発行に対応していない場合や、他社カードのような派手なキャンペーンが少ない点も特徴です。

この章を読めば、申し込み前に把握しておくべき注意点が明確になり、自分に合ったカード選びに役立ちます。

審査基準が他のクレジットカードと比べて厳しい

【口コミ】

「銀行系カードは審査に通過できないかもと不安でしたが、やっぱり収入や勤務先が重視されるみたいです。(30代/男性)」

他のカードと比較した際に、審査が厳しいことがあります。

これは、銀行は金融庁の監督下で安全性を重視しており、返済リスクを極力避ける審査体制をとるためです。

信用履歴や収入が安定しているかが確認されるため、雇用形態や信用情報に不安がある人は通りにくい場合があります。

ポイント還元率が低めのことが多い

【口コミ】

「メインバンクのカードは安心ですが、ポイントはあまり貯まらないですね。(40代/女性)」

銀行系クレジットカードは、ポイント還元率が0.5%前後と低めのことが多いです。

日常の買い物で高還元を狙う人には物足りなく感じることがあります。

銀行系カードは信頼性や安全性を重視した設計で、派手なポイント還元よりも安定運用に重点を置いています。

銀行系カードは「安心して長く使うメインカード」として位置づけ、ポイント重視の買い物は別の高還元カードと使い分けるのが効率的です。

即日発行にはあまり対応していない

【口コミ】

「すぐに欲しかったのに、カード到着まで1週間ほどかかりました。(20代/男性)」

銀行系クレジットカードは、即日発行に対応していないケースが多いです。結論として、急ぎでカードを使いたい人には不向きです。

なぜかというと、銀行系は審査が慎重であり、信用情報や申込内容の確認に時間がかかるためです。

このため、旅行や急な出費に合わせてカードを作りたい場合は、即日発行対応の信販系や流通系カードのほうが便利です。

他のクレジットカードに比べてキャンペーンや特典の派手さがあまりない

【口コミ】

「入会特典はありましたが、他社カードの高額ポイントやキャッシュバックには敵わない印象です。(50代/女性)」

銀行系クレジットカードは、キャンペーンや特典の派手さが控えめです。

短期間で大きなポイントやキャッシュバックを狙う人には不向きといえます。

銀行系カードは信頼性と長期利用を前提としており、派手な入会キャンペーンや期間限定特典よりも安定したサービス提供を重視するからです。

銀行系カードは「堅実なメインカード」として利用し、特典目当てなら他社カードとの併用が賢い選択です。

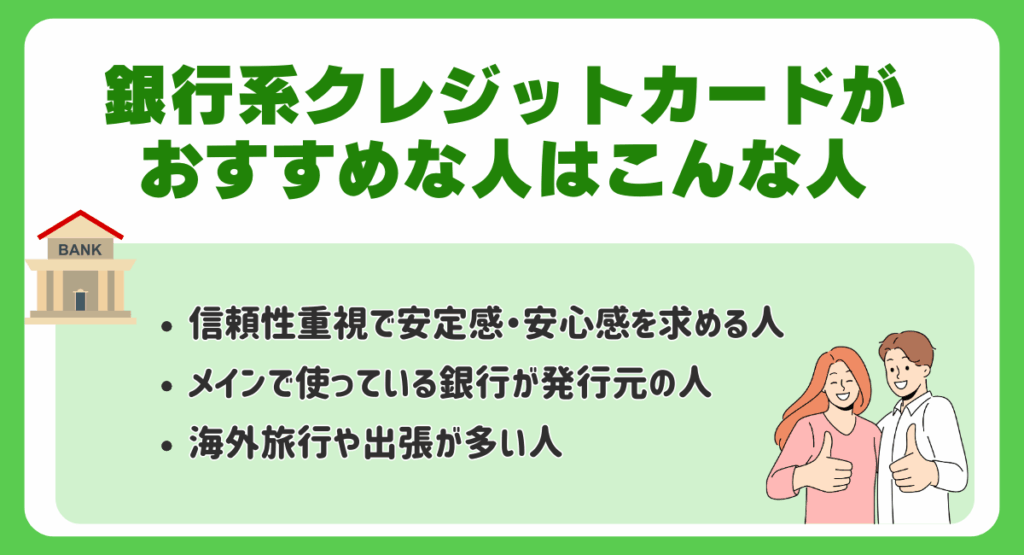

銀行系クレジットカードがおすすめな人はこんな人

発行元が銀行グループのため、銀行系のカードは、サポート体制やセキュリティが充実しており、普段の面でも安心して使えます。

この章では、銀行系カードが特におすすめな人の特徴を整理しています。

自分がどのタイプに当てはまるかを確認すれば、カード選びの判断がスムーズになります。

信頼性重視で安定感・安心感を求める人

銀行系クレジットカードは、安心して長く使えるカードを求める人に最適です。

理由は、銀行は金融庁の監督下で運営されており、セキュリティ対策や不正利用補償が充実しているからです。

たとえば、三井住友カードでは不正利用検知システムや本人認証サービスを標準装備し、万一の被害も補償されます。

さらに、国内外旅行傷害保険やショッピング保険など、付帯サービスが手厚い点も魅力です。

カードを安全第一で選びたい人や、日常決済から旅行まで安心して任せたい人には、銀行系カードが最も適しています。

メインで使っている銀行が発行元の人

普段利用している銀行が発行するクレジットカードは、家計管理を効率化したい人に向いています。

銀行口座との連携がスムーズで、残高確認や引き落とし管理が簡単になるのが大きなメリットです。

また、ATM手数料優遇や公共料金の支払い設定、旅行傷害保険などの付帯サービスも魅力です。

海外旅行や出張が多い人

海外旅行や出張が多い人には、銀行系クレジットカードが頼れる相棒になります。

海外でも利用しやすく、付帯サービスが手厚いため、多くの銀行系カードには、海外旅行傷害保険やショッピング保険が自動付帯され、万一のトラブル時も補償が受けられます。

また、国際ブランドがVisaやMastercardなら世界中で使いやすく、空港ラウンジや緊急再発行サービスなどのサポートも充実しています。

安心感を重視する海外利用者にとって、銀行系カードは「セキュリティ+補償+利便性」を兼ね備えた最適な選択肢です。

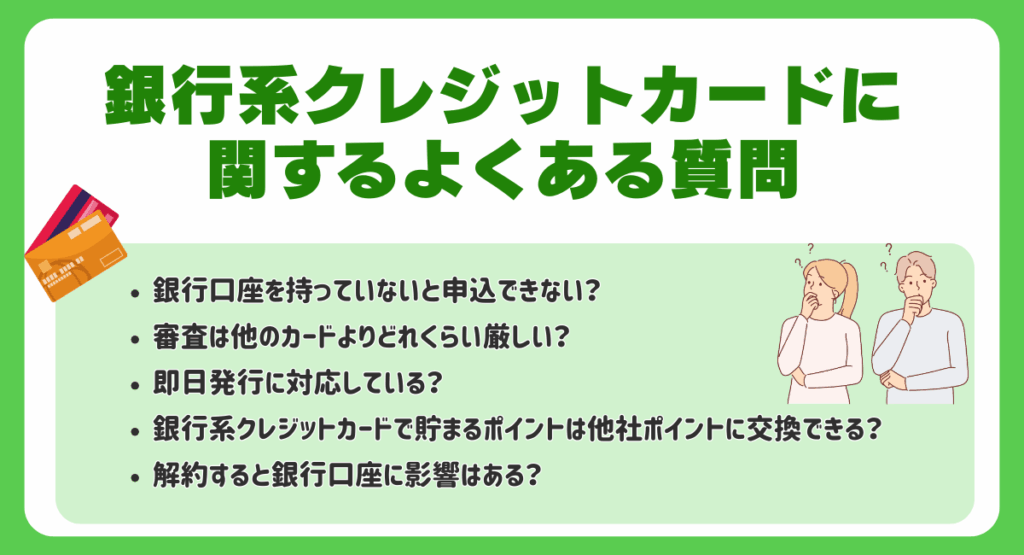

銀行系クレジットカードに関するよくある質問

銀行系クレジットカードに関しては、申込み条件や審査の厳しさ、発行スピード、ポイント制度など、事前に知っておきたい疑問が多くあります。

特に、銀行口座の有無や解約時の口座への影響などは、利用前に確認しておくことでトラブルを防げます。

この章では、銀行系カードのよくある質問をまとめ、仕組みや注意点をわかりやすく解説します。

銀行系クレジットカードは銀行口座を持っていないと申込できない?

銀行系カードの多くは、引き落とし口座としてその銀行の口座を設定する必要があります。

銀行系カードはグループ銀行の口座を使ったスムーズな決済と、信用情報の連携を前提としています。

たとえば三井住友カードやみずほマイレージクラブカードは、発行元の銀行口座の登録が必須です。

一方で、提携カードや一部のネット申込では、他行口座からの引き落としに対応する場合もあります。

銀行系クレジットカードの審査は他のカードよりどれくらい厳しい?

銀行系カードの審査は、流通系や信販系と比べて厳しめです。

繰り返しになりますが、これは銀行は金融庁の監督下でリスク管理を徹底しており、申込者の収入や信用情報を重視するためです。

そのため、安定収入がある正社員や、過去のクレジット履歴に問題がない人は通過しやすい傾向です。

審査に不安がある人は、まず信販系や流通系カードで実績を作ってから銀行系に挑戦するとスムーズです。

銀行系クレジットカードは即日発行に対応している?

銀行系クレジットカードは即日発行に対応していない場合が多いです。銀行系は申込内容や信用情報を慎重に確認するため、審査に時間がかかります。

急ぎでカードを作る場合は、即日発行に対応した信販系や流通系カードと併用するのが現実的です。

銀行系クレジットカードで貯まるポイントは他社ポイントに交換できる?

銀行系カードで貯まるポイントは、多くの場合、他社ポイントやマイルに交換可能です。

なぜなら、銀行系カードは提携先が広く、利用者の利便性向上を意識したポイントプログラムを採用しているためです。

日常生活で効率よくポイントを貯められ、ライフスタイルに合った交換先を選ぶことが賢い使い方です。

銀行系クレジットカードを解約すると銀行口座に影響はある?

銀行系クレジットカードを解約しても、通常は銀行口座の利用自体に直接の影響はありません。

口座とカードは別契約であり、クレジット機能のみが停止されます。

ただし、公共料金の引き落としや口座優遇特典(ATM手数料無料など)にカード利用条件が含まれている場合は、特典が受けられなくなることがあります。

まとめ

銀行系クレジットカードは、信頼性と安定感を重視する利用者に適したカードです。

発行元が銀行グループであるため、セキュリティ対策や不正利用補償が充実しており、国内外で安心して利用できます。

口座との連携がスムーズで、残高確認や支払い管理も簡単になる点が大きな魅力です。

さらに、付帯保険やATM手数料優遇などの特典が用意されていることも多く、日常利用から旅行まで幅広く活躍します。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。