ETCカードの作り方は3つの方法がありますが、最もおすすめするのは「ETCカードの発行に対応した、お得なクレジットカードを申し込む」という方法です。

クレジットカードなしでの発行もできますが、「ETCパーソナルカード」ではなく、クレジットカードのETCカードがおすすめなのか、そしてクレジットカードとしてもっともお得に利用できるクレジットカードはどれなのか、という点について、カードごとに異なるポイント還元率や特典の内容なども含めながら、詳しく解説していきます。

目次

ETCカードは審査なし・クレジットなしでも作れる?

ETCカードはクレジットカードなしでも作れます。

クレジットカードを契約せずにETCカードを発行する際は、審査も不要です。実際に、ETCパーソナルカードというクレジット契約・審査が不要なETCカードが存在します。

ただクレジットカードとセットのほうが、様々な特典が付いてくる点や、クレジットカードによってはクレジットカードとセットで作成した場合、年会費がかからずETCカードが作成できる点など、メリットが大きいです。

他にも利用金額に応じてポイントが貯まったり、クレジットカードによっては持っているだけで、特定店舗の利用が割引になるなど、クレジットカードにはメリットが多数あります。

クレジットカードなしでもETCカードを発行できますが、年会費無料のクレジットカードも多数あるため、ETCカードしか利用予定がなくても、クレジットカードなしではなくクレジットカードとセットでETCカードを作るのがおすすめです。

ETCカードの種類【審査なし・クレカなし・クレカありOK】

有料道路料金の支払いをもっと便利にするために「ETCカードを作りたい」となったとき、作る方法はカードの種類ごとに、

- ETCパーソナルカードを作る

- ETC専用カードを作る

- 一体型ETCカードを作る

以上の3通りあります。

①ETCパーソナルカード

クレジットカードなしで作れるETCカードが「ETCパーソナルカード」です。これは、

- 東日本・中日本・西日本高速道路株式会社

- 首都高速道路株式会社

- 阪神高速道路株式会社

- 本州四国連絡高速道路株式会社

以上の会社が共同で発行する、まさに「高速道路料金支払い専用カード」です。当然ながら「専用カード」なので、有料道路料金の支払い以外には使用できません。

ETCパーソナルカードはクレジットカードのような方式で支払うのではなく、いわゆる「デポジット方式」です。あらかじめ一定額を預ける(デポジット)ことで、その預けた金額の範囲内で有料道路料金が支払えるカードです。

いわゆる「チャージ」とは異なるため、デポジットできる金額をそれぞれが自由に変更することはできません。ETCパーソナルカードの新規申し込みを行う際に申告する、利用者の月々の平均利用金額をもとに決められた金額(4倍)を、次の表のようにデポジットとして預けることになります。

| 平均利用月額 | デポジット額 |

|---|---|

| 5,000円 | 20,000円 |

| 10,000円 | 40,000円 |

| 15,000円 | 60,000円 |

| 20,000円 | 80,000円 |

繰り返しになりますがデポジットは「チャージ」ではないため、あくまで利用額が引き落としになるのはそれぞれが登録した個人用口座からです。デポジットはいわゆる「保証金」であるため、2万円預けたとしてもそれが支払いに充当されるわけではありません。

月々の有料道路料金支払いが増えると、場合によってはデポジット額を増額する必要性も生じます。その場合は新たにデポジットとして表の右列の金額が口座から引き落とされるため注意が必要です。

ETCパーソナルカードはこのデポジットのほかに、別途年会費が「1,257円」かかります。これはETCパーソナルカードを発行した翌月に、利用料金と一緒に口座から引き落とされます。これらが初期費用として発生する金額を、間違わないように注意しましょう。

②ETC専用カード

すでにクレジットカードを持っている方、またはこれからクレジットカードを作る方が、クレジットカードなしで発行できるのが「ETC専用カード」です。こちらもその名のとおり「専用カード」であるため、有料道路料金支払い以外の用途には使用できません。

基本的にETC専用カードの発行に対応しているカード会社であれば無料で発行してくれることが多いですが、追加料金や年会費が必要な場合があります。1年間まったく利用がないと、次年から年会費が発生することもあります。

ETC専用カードの良い点は、有料道路料金支払いに特化しているためETC車載に取り付けたままで良いという点です!また、支払いもクレジットカードの支払いと一本化されるのは便利ですね!

専用カードでありながらETCパーソナルカードのように、デポジットを別途預ける必要がないことや、クレジットカードと同様のポイントが貯まるETC専用カードも選べる点は大きなメリットといえます。

③一体型ETCカード

クレジットカードにETC機能が搭載されているのが「一体型ETCカード(付帯カード)」です。その名の通り、クレジットカードそのものをETC車載器に取り付けて高速道路料金の支払いを行います。

こちらもクレジットカード会員が対象となっていますが、基本的にはクレジットカードを申し込む際に「ETC一体型」を申し込むのが一般的です。

そもそも、現在この一体型ETCカードは発行されず事実上の廃止状態となっているようです。

ETCカードの作り方【審査なし・クレカなしで作りたい人でもOK】

ETCパーソナルカードとETC専用カードの作り方をそれぞれご紹介します。

ETCパーソナルカードの作り方

高速道路株式会社が発行するETCパーソナルカードを作りたい場合は次の手順で申し込みを行います。

ETCパーソナルカードの利用申込書はWEBで作成します。

サイトの案内に従い必要事項を入力すると、利用申込書のデータが作成されますので印刷してください。

印刷した利用申請書と本人確認書類を以下に郵送します。

〒222-8519 ETCパーソナルカード事務局 宛

※郵便番号と宛名のみで届きます

事務局で申込内容を確認し、問題なければ払い込み用紙が1週間~2週間で自宅に届きます。

払い込み用紙を使って所定の金額を入金してください。

デポジットの入金が確認できてから2週間ほどでETCパーソナルカードが自宅に届きます。

届き次第、その日から利用可能です。

ETC専用カードの作り方

ETCパーソナルカードは作成にかなりの時間と手間がかかりますが、クレジットカード経由で作るETC専用カードはそれぞれのカード会社の公式Webページ上からすぐに申し込めます。すぐに手続きは完了し、数日でカードを受け取れます。

クレジットカードなしでETCカードを発行するよりも、おすすめです。ここでは、JCB CARD WのETCカードの作り方を例に挙げて解説します。

公式サイトにアクセスし、自分の作りたいクレジットカードを選択します。

※JCB CARD Wを持っていない状態で、ETCカードのみの申し込みはできません。

画面の案内に従って必要事項を入力します。

この際、以下の書類を準備しておくと入力がスムーズになります。

- 本人確認書類

- 引き落とし口座が分かるキャッシュカードなど

JCB CARD Wを申し込む際に、追加カードとしてETCカードも一緒に申し込むことができます。

この際に「ETCスルーカード」にチェックしてください。

これで申し込みは完了です。

審査結果は最短5分でメールで通知されます。

承認であれば最短3日でカードが発行され、発送準備に入ります。

申し込みから最短1週間で、クレジットカードとETCカードが自宅に届きます。

先にETCカードが届いて、あとからクレジットカードが届くこともあるようです。

どちらも手元に届き次第、すぐに利用可能となっています。

基本的にETC専用カードを発行する場合は無料で発行可能で、デポジットのような追加料金は発生しません。

特別な手続きを必要とせずに支払いやポイントもクレジットカードと一体化されます。

ETCカードが無料で作れるおすすめクレジットカード

ETCカードの発行はクレジットカードなしよりも、クレジットカードに付帯しているETCカードを利用するのがおすすめです。

クレジットカードを申し込む場合、重要になるのは「クレジットカードそのもの」の特徴です。

それぞれ異なるポイント制度や還元率、年会費やそのカードにしかない特典、非接触型決済やコンタクトレス決済の対応可否など、ETC以外の部分に注目して、比較考慮して決めましょう。

ETCカードが無料で作れるおすすめクレジットカードをご紹介します。

三井住友銀行オリーブ:支払いを一括管理できる◎

JCBカードW:ポイント高還元で若年層におすすめ

三井住友カードOliveフレキシブルペイ(一般)

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~20%※ ※ETC利用0.5% |

| ポイント利用先 | マイル移行、Vポイントアプリでのショッピング等 |

| 家族カード | 発行できない |

| ETC | 年会費:550円(税込) ※初年度無料 ※前年度一度でもご利用があれば、次年度年会費無料。 |

| 申し込み条件 | 0歳以上(Oliveアカウントの登録必須) ※クレジットモードは満18歳以上(高校生除く |

| 公式サイト | https://www.smbc.co.jp/kojin/olive/ |

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カードOliveフレキシブルペイ(一般)は、2023年3月にサービスを開始したフレキシブルな使い方ができるクレジットカードです。

銀行口座の残高確認・振込手続き・資産運用のほか、ポイント決済にも利用できます。

申込みや口座開設は、身分証明書コピーの準備や書類を郵送する必要もなく、Web上で申込みを完結できるので便利です。

ETCカードを申込む際は、クレジットモードの利用設定とVpass IDの登録が必要です。これらもWebで登録できるため、すぐに申込みできます。

三井住友銀行Oliveフレキシブルペイ(一般)を契約することで以下の通り、手数料の優待サービスが充実しています。

- 定額自動送金(きちんと振込)の手数料が無料

- SMBCダイレクトを用いて他行に振り込む際の手数料が無料

- 三井住友銀行の本支店ATM、三菱UFJ銀行の店舗外ATMでいつでも手数料無料

JCB CARD W

| 年会費 | 永年無料 |

| ポイント還元率 | 1.00%~10.50%※最大還元率はJCB PREMO に交換した場合 ※ETC利用1.00% |

| ポイント利用先 | Amazon、楽天、メルカリ、セブン – イレブンなど |

| 家族カード | 無料 |

| ETC | 無料 |

| 申し込み条件 | 18歳以上39歳以下 (高校生は除く) |

| 公式サイト | https://www.jcb.co.jp/ordercard/kojin_card/os_card_w2.html |

JCB CARD Wは39歳までしか申し込むことのできない年齢制限のあるカードですが、通常のJCB CARDに比べて常にポイントが2倍となっています。

39歳までに申し込めば40歳以降もこのポイント還元率を維持できるため、ポイントをなるべくたくさんほしいという方にはもってこいです。

もちろんETCの利用でもポイント2倍となります。ETC利用で1.00%のポイント還元率というのは他のカードに比べても高い水準となっているため、高速道路をよく利用する人であればかなりおすすめと言えます。

JCB CARD Wは利用金額に応じて「OkiDokiポイント」というポイントが貯まります。貯めたOkiDokiポイントは現金のようにショッピングで利用したり、マイルに交換することもできます!

さらに「Amazon.co.jp」や「スターバックス」、「セブン – イレブン」などの優待店でカード決済すると、ポイント還元率が5.5%まで上がります。よくスターバックスを利用する方、またネットショッピングを頻繁に利用する方には強くおすすめできます。

JCB CARD Wで貯めた「OkiDokiポイント」は、JALやANA、デルタ航空それぞれのマイルに交換できます。さらにこのカードはポイントをマイルに交換せずに、直接旅費として使うことも可能です。

飛行機をほとんど利用しない方にとっては、「dポイント」や「nanaco」、「楽天ポイント」など提携先の別ポイントに交換するのも良いかもしれません。

※キャッシュバックキャンペーン期間:2025年7月1日(火)~2025年9月30日(火)

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(※2 )モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

エポスカード

| 年会費 | 無料 |

| ポイント還元率 | 0.5% ※ETC利用0.5% |

| ポイント利用先 | ・マルイ ・クオカードやAmazonギフト券など |

| 家族カード | なし |

| ETC | 無料 |

| 申し込み条件 | 日本国内に在住している高校生を除いた満18歳以上の方 |

| 公式サイト | https://www.eposcard.co.jp/index.html |

エポスカードのETCカードは、年会費永年無料で利用金額に応じてエポスポイントが貯まる点が大きなメリットです。

エポスカードと同時にETCカードを申し込めますが、ETCカードが届くまでには10日~2週間ほどかかってしまう点は、注意が必要です。利用日が決まっている場合は、早めに申し込みをしておきましょう。

またエポスカード会員は、年4回開催される「マルコとマルオの7日間」という会員限定の優待期間中は、丸井グループの店舗または「マルイウェブチャネル」というネットショッピングサイトでカード決済を利用すると、10%の割引が受けられます。

さらに、大東建託の賃貸住宅にお住まいの方は賃料をエポスカードで支払いすれば、10,000円相当のエポスポイントをプレゼントするキャンペーンを実施中です。(期間:2025年7月1日〜9月30日)

エポスカードはマルイ店舗で買い物をよくする人だけがお得になるカードと思われがちですが、それ以外の店舗やサービスについても優待の対象となります。

apollostation card

| 年会費 | 無料 |

| ポイント還元率 | 0.5% |

| ポイント利用先 | ポイントカタログ内のアイテムと交換可能 |

| 家族カード | 無料 |

| ETC | 無料 |

| 申し込み条件 | 日本国内に在住している高校生を除いた満18歳以上の方 |

| 公式サイト | https://www.idemitsucard.com/guide/apollostation/index.html |

apollostation cardは、出光クレジット株式会社が発行しているカードです。

カード年会費は永久無料で、ガソリン・経由が最大10円/L引きのねびきプラスサービスを実施しており、こちらは年会費初年度無料で入会と同時に登録できます。

apollostationで給油をするときにapollostation cardを使うと、いつでもガソリンと軽油が2円/L引き、灯油が1円/L引きになるという特典もあります。

apollostation cardでは、apollostationでの給油以外でも、全国各地のデパート・レストラン・ホテルなど、提携カード会社が加盟している店を利用する際にもプラスポイントがもらえます。

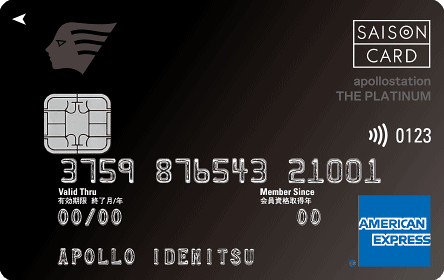

apollostation THE PLATINUM

| 年会費 | 22,000円(税込) |

| ポイント還元率 | 1.2% |

| ポイント利用先 | ポイントカタログ内のアイテムと交換可能 |

| 家族カード | 初年度無料 |

| ETC | 無料 |

| 申し込み条件 | 25歳以上で本人に安定した継続的な収入のある方(学生可) |

| 公式サイト | https://www.idemitsucard.com/card/theplatinum/index.html |

apollostation cardのプレミアムバージョンで、ポイント還元率や提供するサービスが大幅にグレードアップしています。

利用金額1,000円につき12ポイント貯まるという高いポイント還元率で、出光カードモールを経由して買い物をすると通常ポイントにプラスしてさらにボーナスポイントを獲得可能です。

空港ラウンジサービス・コンシェルジュサービス・Amex会員限定の優待といったサービスを豊富に揃えています。

年会費は22,000円(税込)かかりますが、ショッピングの利用金額累計が年間300万円以上で、次年度の年会費が無料になります。

JCB CARD W plus L

| 年会費 | 永年無料 |

| ポイント還元率 | 1.00%~10.50%※最大還元率はJCB PREMO に交換した場合 ※ETC利用1.00% |

| ポイント利用先 | Amazon、楽天、メルカリ、セブン – イレブンなど |

| 家族カード | 無料 |

| ETC | 無料 |

| 申し込み条件 | 18歳以上39歳以下 (高校生は除く) |

| 公式サイト | https://www.jcb.co.jp/promotion/ordercard/wplusl/index.html |

JCB CARD W plusLは、一般的な女性疾病保険よりもお得に女性疾病保険に加入できます。たとえば20〜24歳の女性なら月々の掛け金は290円、25〜29歳の女性なら月々540円です。

保険料が安いのにも関わらず保障内容も充実していて、入院保険金として1日あたり6,000円、手術保険金として入院中は40,000円を受け取ることができます。女性疾病保険に加入していれば、乳がんや子宮筋腫といった女性特有の病気に対して手厚く備えることができるため、まさに「女性のためのクレジットカード」だといえますね。

この他に旅館やホテルを優待価格で利用できたり、結婚式を会員限定の料金で挙げることができます。特典は定期的に変わる可能性があるため、こまめにチェックしましょう。

ちなみに、これらの特典は女性疾病保険と違い男性でも受けることができるため、美容などに興味がある方であれば男女問わずにおすすめです。

※キャッシュバックキャンペーン期間:2025年7月1日(火)~2025年9月30日(火)

モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

(※2 )モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

ライフカード

| 年会費 | 無料 |

| ポイント還元率 | 0.3%~0.6% ※ETC利用0.5% |

| ポイント利用先 | ・楽天ポイントなどの他社ポイントに交換 ・QUOカードなどの商品券に交換 ・キャッシュバック |

| 家族カード | 無料 |

| ETC | 1,100円(初年度無料) |

| 申し込み条件 | 18歳以上 |

| 公式サイト | https://www.lifecard.co.jp |

ライフカードはETCカードだけでなく、家族用のカードも無料で発行できます。ライフカードが発行するETCカードは初年度無料、次年度以降1,100円の年会費がかかりますが、1年で1回でも利用があれば翌年度の年会費も無料になります。

家族カードは18歳以上で電話連絡が可能ならば学生(高校生以外)の子どもに対しても発行できますが、1枚までという制限があるため注意しましょう!

ちなみに、ETCカード、家族カードの利用料金は本カードの利用分と合され、限度額も共有するという点も覚えておいてください。

クレジットカード会社はどこも審査基準を公表しておらず、ライフカードも同様です。しかし、ライフカードは大手消費者金融のアイフルの子会社で、独自の審査を行っていることから、銀行系のクレジットカードや信販系のクレジットカードと比較すると、収入が低い人や主婦でも審査に通りやすいカードと言えます。

もちろん誰でも通るわけではありませんが、他のクレジットカードでは事故情報がCICやJICCなどの信用情報機関に書き込まれている場合は、たとえ収入が安定していても高確率で審査に落ちてしまいます。

もしも審査に自信がない場合は、「ライフカードのデポジット型」なら通る可能性があります。もちろんETCカードも発行できますよ。

JCBゴールド

| 年会費 | 11,000円(税込) ※初年度無料 |

| ポイント還元率 | 0.50%~10.00%※最大還元率はJCB PREMO に交換した場合 ※ETC利用0.5% |

| ポイント利用先 | Amazon、楽天、メルカリ、セブン – イレブンなど |

| 家族カード | 1,100円(税込) |

| ETC | 無料 |

| 申し込み条件 | 20歳以上で本人に安定した継続的な収入のある方 |

| 公式サイト | https://www.jcb.co.jp/ordercard/kojin_card/gold2.html |

JCBゴールド会員は限定特典として、国内だけでなく海外の空港ラウンジを特別料金で利用できたり、全国に約1200か所あるゴルフ場を利用できる「GOLD Basic Service」の対象となります。

その他にも対象者は対象店舗でコース料理を注文した際の料金が20%オフとなったり、その他「GOLD Basic Service Off」優待店舗で割引を受けることができます。

さらに、ゴールド会員はポイントの有効期限が3年に延長されるのもメリットです。

貯めた「Oki Dokiポイント」はショッピングや旅費使用、チケット交換や他の提携先ポイントへの交換など、さまざまな使い方が可能となっているため期間ギリギリまでポイントを貯めて一気に使いたい方にもぴったりですよね。

「JCBゴールド ザ・プレミア」は、ゴールド会員の中でも特別招待を受けた人のみに発行されるハイステータスカードです。このカードは「JCBゴールド会員」しか招待を受けることができず、しかも招待されるのは一定の条件を満たした人のみ、となっています。

「JCBゴールド ザ・プレミア」会員限定の特典としては、本来は有料である世界の1,300以上の空港ラウンジを無料で利用できる「プライオリティ・パス」や、国内から厳選された旅館・ホテルを特別料金で利用できる「JCBプレミアムステイプラン」があります。

イオンカードセレクト

| 年会費 | 無料 |

| ポイント還元率 | 0.50%~1.33% ※ETC利用0.5% |

| ポイント利用先 | dポイント、WAONポイントに交換可能 |

| 家族カード | 無料 |

| ETC | 無料 |

| 申し込み条件 | 18歳以上(学生可)でイオン銀行の口座を持っている方 |

| 公式サイト | https://www.aeon.co.jp/card/lineup/select/ |

イオン系列の店舗でイオンカードを使うと、日付や曜日にかかわらず「常にポイントが2倍」されます。

さらに、電子マネーである「WAON」へのチャージと「WAON」での決済により、ポイントを二重取りすることも可能です。WAONはカードからのオートチャージ設定も可能なので非常に便利です。

貯めたWAONポイントは主にイオン系列の店舗で現金と同様に使用できますが、その他WAONポイントに対応している店舗でも利用可能です。イオン系列のデパートなら「ダイエー」、コンビニなら「ミニストップ」などが加盟店となっており、ポイントで買い物できます。

イオンカードセレクトは、毎月「20・30日」に開催される「お客様感謝デー」においてイオン店舗で買い物をすると、食料品や衣料品などが全品5%オフとなり、非常にお得に買い物ができます。

また毎月15日は55歳以上の会員であれば5%オフになったり、毎月10日にはWAONポイントが2倍になる「Wポイントデー」の対象にもなります。このように、イオンカードセレクトはイオン店舗を頻繁に利用される方は持っておくべき、といえるぐらいお得なカードです。

三井住友カード(NL)

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~7%※ ※ETC利用0.5% |

| ポイント利用先 | マイル移行、Vポイントアプリでのショッピング等 |

| 家族カード | 永年無料 |

| ETC | 550円(税込) (初年度無料/前年度に一度でもETC利用のご請求があった方は年会費が無料) |

| 申し込み条件 | 高校生を除いた満18歳以上の方(未成年者の場合は親権者の同意が必要) |

| 公式サイト | https://www.smbc-card.com/nyukai/card/numberless.jsp |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は申込後、最短10秒※デジタルカードが発行されるため、プラスチックカードが届くのを待たずにカードを利用できます。

※即時発行できない場合があります

料金支払やオンラインショッピングでカード決済をするにはカード番号やセキュリティコードがあればプラスチックカードがなくてもわかれば登録できますが、それらのカード情報は専用アプリから見られます。

デジタルカードが発行されれば、「Apple Pay」や「Google Pay」に登録して「iD決済」を実店舗で使うことも可能です。

現在はこのように、デジタルカードが即時発行されプラスチックカードがあとから郵送されるタイプが主流になりつつあります。現代のキャッシュレス社会に適合しておりセキュリティ面でも安全性が高いため、万人におすすめと言えるでしょう!

三井住友カード(NL)をセブン ‐ イレブン、ローソン、マクドナルドの4店舗で決済利用すると、還元率が最大7%まで上がります。

さらに決済時にVisaのタッチ決済・Mastercard®タッチ決済を使うと最大7%のポイント還元をうけることができるのです。

ただし、Visaのタッチ決済・Mastercard®タッチ決済が使えない店舗もあるため、効率的にポイントを貯めたい方は、事前に店舗側が対応しているかどうか調べると良いでしょう。

三菱UFJカード

※2025/5/1時点

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~15% ※1ポイント5円相当の商品に交換した場合。※最大15%ポイント還元には上限など各種条件がございます。 ※ETC利用1.0%〜 |

| ポイント利用先 | 電子ギフト券、ポイント移行、キャッシュバック、景品交換 |

| 家族カード | 永年無料 |

| ETC | 無料※発行手数料1,100円(税込) |

| 申し込み条件 | 18歳以上ご本人または配偶者に安定した収入のある方 または18歳以上で学生の方(高校生を除く) |

| 公式サイト | https://www.bk.mufg.jp/tsukau/credit/sagasu/mucard/index.html |

三菱UFJニコス株式会社が発行する三菱UFJカードは、最大15%※のポイント還元率や高い利便性で多くの人におすすめできるクレジットカードです。※1ポイント5円相当の商品に交換した場合。※最大15%ポイント還元には上限など各種条件がございます。

年会費は永年無料のため、維持費がかからないので、日々利用する機会がなくても、今後のために作っておくというのも良いでしょう。

ポイント還元率は、セブン ‐ イレブンや松屋などの対象店舗で利用すると大幅に上がります。あくまで1ポイントあたり5円相当の商品に交換した場合の換算ですが、最大15%※ものポイント還元率が適用されます。※1ポイント5円相当の商品に交換した場合。※最大15%ポイント還元には上限など各種条件がございます。

※1ポイント5円相当の商品に交換した場合

※最大15%ポイント還元には上限など各種条件がございます。 ※予告なく内容を変更、または終了する場合があります。

※ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、 ②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、 ③2025年2月1日(土)~3月31日(月)(2カ月間)、 ④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。

※還元するポイントは、1ヶ月のご利用金額合計1,000円ごとに算出します。

※期間中のご利用金額合計が1,000円未満の対象店舗のご利用分は、15%ポイント還元の対象外となります。

※最大15%とは、いつものお店(対象店舗)でポイント優遇分<5.5%>+条件達成特典分<9.5%>を合算した還元率です。対象店舗によってはAmerican Express®のご利用は優遇対象外となります。条件達成特典分は各ご利用期間中29,000円が上限です。

※最大15%ポイント還元のご利用金額の集計は各対象店舗ごとに行います。なお、スペシャルポイント(5.0%)分については、各社においてもご利用方法ごとのご利用金額に基づきポイント付与いたします。

※Apple Pay、QUICPayはMastercard®とVisaのみでご利用可能となります。

クレジットカードはタッチ決済に対応しており、番号をスマホ決済サービスに登録することでスマホ単体でも決

三菱UFJカード VIASOカード

| 年会費 | 無料 |

| ポイント還元率 | 0.5%~1.0% ※ETC利用1.0% |

| ポイント利用先 | オートキャッシュバック |

| 家族カード | 無料 |

| ETC | 無料※発行手数料1,100円 |

| 申し込み条件 | 18歳以上ご本人または配偶者に安定した収入のある方 または18歳以上で学生の方(高校生を除く) |

| 公式サイト | https://www.cr.mufg.jp/apply/card/m_viaso/index.html |

せっかく貯めたクレジットカードのポイントに期限があることを忘れていて失効させてしまった、という経験をしたことがある方は少なくないでしょう。三菱UFJカード VIASOカードなら貯めたポイントが自動的に還元されるため、基本的には失効の心配をする必要がありません。

これはこのカードで「オートキャッシュバック」と呼ばれている機能です。入会日から数えてちょうど1年間で貯まったポイントは、手続きを必要とせず自動的に利用金額から差し引かれるか、ショッピング利用のない月であれば支払い専用口座にキャッシュバック額が振り込まれます。

ただし、自動的にキャッシュバックされるのはポイントが「1,000ポイント以上」貯まっている場合に限ります。1,000ポイント未満の場合は他のカードと同様に消滅してしまうという点には注意が必要です。

三菱UFJカード VIASOカードに入会すると、最大1万円がキャッシュバックされるキャンペーンを開催中です。キャッシュバックには条件がありますが、その条件はそこまで厳しいものではありません。

まず8,000円分のキャッシュバックを受け取るには、「会員専用WEBサービス」に登録し15万円以上のショッピングを「入会から3か月以内」に利用する必要があります。月々5万円利用すればOKとなるため、日々の買い物をすべて三菱UFJカード VIASOカードですれば問題なく達成できますね。

残りの2,000円を受け取るには「楽Pay」というリボサービスに登録する必要があります。こちらも入会から3か月以内に達成することでキャッシュバックの対象となりますが、達成後は登録を解除しても問題ありません。

楽天カード

| 年会費 | 無料 |

| ポイント還元率 | 1.0%~3.0% ※ETC利用1.0% |

| ポイント利用先 | 楽天サービス全般、ケンタッキーフライドチキン、ガスト、ジュンク堂書店など |

| 家族カード | 無料 |

| ETC | 無料(楽天PointClubダイヤモンド会員・プラチナ会員のみ) ※それ以外は550円(税込) |

| 申し込み条件 | 18歳以上 |

| 公式サイト | https://www.rakuten-card.co.jp |

楽天カードは、年会費無料でポイント還元率が1.0%のカードです。ETCカードの利用でも100円ごとに楽天ポイントが1ポイントが還元され、効率よくポイントを貯められます。

楽天カードは、楽天市場や楽天サービスをよく使う人におすすめのカードです。楽天市場では常時3.0%還元となり、日用品や食品、衣服などさまざまなものがお得に買えます。貯めたポイントは楽天のサービスに加え、街の飲食店やドラッグストア、スーパーなどさまざまな場所で利用可能です。

楽天ETCカードは、通常550円(税込)の年会費がかかります。しかし、楽天PointClubのダイヤモンド会員かプラチナ会員であれば、年会費無料です。プラチナ会員になるには、過去6ヶ月で2,000ポイントかつ15回のポイントを獲得する必要があります。楽天のサービスを頻繁に使っていれば達成しやすいため、スマホやインターネット、銀行などで楽天のサービスを使っている人は、ETCカードを無料で持ち続けられるでしょう。

dカード

| 年会費 | 無料 |

| ポイント還元率 | 1.0%〜7.0% ※ETC利用1.0% |

| ポイント利用先 | Amazon、ローソン、モスバーガー、マツモトキヨシなど |

| 家族カード | 無料 |

| ETC | 無料 ※初年度のみ、以降は年1回の利用で無料。利用なしの場合は550円(税込) |

| 申し込み条件 | 18歳以上(高校生を除く) |

| 公式サイト | https://dcard.docomo.ne.jp/st/ |

dカードは、特約店で使えば最大7.0%のポイントが還元されるカードです。特約店にはJALやスターバックス カード、高島屋などさまざまなジャンルがあります。貯めたポイントは街でもネットショッピングでも使えるため、余す心配がありません。

また、ドコモの携帯を使っている人は、料金がお得になったり補償を受けられたりします。ドコモの携帯プラン「eximo」や「irumo」を使っている人が料金をdカードで支払うと、毎月187円の割引が受けられます。また、ドコモで購入したスマホが故障したり盗難されたりした場合、最大1万円まで補償される「dカードケータイ補償」も利用可能です。ドコモユーザーがdカードを使えば、よりお得にスマホを利用できます。

ETCカードは初年度無料、2年目以降も年1回の利用で無料です。「毎年1回は有料道路を使う」という人であれば、年会費無料のままETCカードを持ち続けられます。

au PAY カード

| 年会費 | 無料 |

| ポイント還元率 | 1.0%〜10.0% ※ETC利用1.0% |

| ポイント利用先 | ローソン、ゲオ、成城石井、ホットペッパービューティーなど |

| 家族カード | 無料 |

| ETC | 無料 ※発行手数料1,100円(税込)。ただし、発行後1年以内の利用で実質無料。 |

| 申し込み条件 | 18歳以上(高校生を除く) |

| 公式サイト | https://www.kddi-fs.com |

au PAY カードは、au PAY マーケットで最大10.0%のポイント還元が受けられるカードです。スマホキャリアがauやUQ Mobileの人がau PAYマーケットでau PAY カードを使うと3.0%還元となるため、auやUQ Mobileユーザーに適したカードといえます。

また、Pontaポイント加盟店でポイントカードを提示したうえでau PAY カードを使えば、ポイントの二重取りが可能です。Pontaカードを提示すると200円ごとに1ポイントが貯まるため、合計で1.5%還元となります。ローソンやジョーシン、apollostationなどをよく使う人は、Pontaカードもあわせて提示してより多くのポイントを獲得しましょう。

ETCカードのおすすめの選び方

ETCカードを発行するためまずクレジットカードを契約する必要がありますが、いったいどのように選べば良いのでしょうか。

選び方について、詳しく解説していきます。

余計な年会費がかからないか

本カードやETCカードの年会費が有料のカードを選ぶと、結果的に余計なお金を払うことになる場合があります。

基本的にほとんどのクレジットカードは、無料でETCカードを発行可能です。あまりETCを使わないのに有料のカードを発行してしまうと、カードを持っているだけでコストがかかってしまいます。できる限り、年会費無料のカードや、年1回の利用で無料になるカードを持ちましょう。

ETCカードの利用でもポイントが貯まるか

ETCカードの利用でポイントが貯まりやすいカードを選べば、有料道路の利用はもちろん、日常の買い物もお得です。

たとえばマルイグループの店舗をよく利用する方であればマルイのポイントが貯まりやすい「EPOSカード」がおすすめですし、イオングループをよく利用する方であれば「イオンカードセレクト」が良いでしょう。

ETCの利用で効率よくポイントを貯めて、日常の買い物で有効活用してください。

自分のよく行く店舗の優待やサービスが充実しているか

ETC利用時のポイント還元率も重要ですが、そればかりに目がいってしまうと、クレジットカードの特典や優待をほとんど使えず、別のカードにしておけば良かったと後悔するかもしれません。ETCカードが付帯するクレジットカードの特典や優待サービスの充実度も、忘れずに確かめておきましょう。

たとえば、スターバックスを利用する方は「JCB CARD W」や、ドコモ会員であれば「dカード」がおすすめです。よく行くお店でのサービスを充実しているかを主軸にすれば、クレジットカードが選びやすいと言えます。

ETCカードは未成年・18歳未満でも作れる?

高速道路株式会社が発行する「ETCパーソナルカード」はクレジットカードなしのため、16歳から18歳の未成年であっても、親権者の承諾があれば作ることができます。

ただしクレジットカードなしとはいっても、申込時に高額なデポジットが必要となるのは変わりないため、負担が大きくハードルが高いのは確かです。

18歳以上の大学生であれば、自分で新たにETC対応のクレジットカードを作るか、親権者のクレジットカードで家族カードを作ってもらい、そこからETCカードを申し込むという方法があります。

この場合クレジットカード側がETC専用カードの発行に対応していることと、18歳以上の学生でも発行できることが必須条件となります。

ちなみに18歳以下の未成年や18歳の高校生はクレジットカードを作れないため、必然的にETC専用カードも作れません。また、親が発行したETCカードを子どもが使うのも規約違反となり禁止されているため、注意しましょう。

ETCカード・クレジットカードの申し込み方法

クレジットカード経由でETCカードを発行するには、それぞれのカードで異なるマイページや専用ページから発行手続きを行う必要があります。ただしクレジットカードをまだ持っていない方は、先にクレジットカードを申し込む手続きが必要です。

ETCカードは、加入手続きと同時に申し込み可能な場合が多くなっていますが、同時に申し込むのを忘れても、専用カードなら後から発行手続きをすれば問題ありません。

クレジットカードの審査基準

クレジットカードを発行するには審査に通過する必要があります。審査の際に重要となるのは、このようなポイントです。

- 本人の職業や年収、年齢など

- 信用情報機関に登録されている信用情報

- 申し込み内容の正確性

審査基準はカード会社ごとに異なりますが、ステータスを比較した場合年収が多い方や勤続年数が長い方が審査に通りやすくなります。

同時に重要なのは「信用情報」です。場合によっては年収や職業などの要素よりも、こちらの方が審査の可否に大きな影響を与えることも。カードを申し込んだ段階ですでに複数枚のカードを持っている人、他社からいくらかの借り入れがある人、マイカーローンや住宅ローンの残債がある人は、審査に通りにくくなります。

特に落ちやすいのは、信用情報に事故情報がある人です。過去に別のクレジットカードの支払いを何度も延滞していたり、そもそも延滞したままのクレジットカードがあったりすると、CICやJICCといった信用情報機関に記録されてしまうため、審査に落ちる確率が非常に高くなります。

クレジットカードを申し込む際は、内容に間違いがないようにも注意しましょう。

職業や年収などにおいて誤った情報や虚偽の情報を用いたりすると、審査に落ちるどころか今後一切同じカードを作れなくなる可能性があります。

申し込み手順〜発行までの流れ

ETCカードの申込手順はクレジットカードごとに異なります。たとえば「JCB CARD W」の場合は、

- マイページにログインする

- 「各種申し込み・購入」という項目を選択する

- 「カードに関するお申し込み」から「ETCスルーカード」を選択する

以上の手順を踏むことで、申込後1週間程度でETC専用カードが郵送されてきます。

手続き自体はオンラインで申し込みが完結するケースが多いです。が、カード会社ごとに手続きの方法は異なるため、あらかじめ公式ウェブサイトのQ&A等をしっかりチェックしておきましょう。

おすすめのETCカードと審査なし・クレカなしでもETCカードが作れるか知りたい人向けFAQ

ETCカードに関するよくある質問をご紹介します。

ETCカードは即日発行できる?

ETCカードの即日発行が可能なクレジットカード会社もあります。

しかし、即日発行の場合は、店頭受け取りのみ対応しているのがほとんどです。

また、ETCカードを追加発行する人のみが即日発行できるなど、クレジットカード会社により即日発行に対する条件が違うため、申込みをする前に確認することをおすすめします。

ETCカードを作るのにおすすめのクレカはズバリ?

ETCカードを作るなら、「JCB CARD W」がおすすめです。

「JCB CARD W」は、ポイント還元率が高いことで人気です。もちろん、ETCカードを利用した際のポイント還元率も同じです。

また、即日発行とはいきませんが、約1週間ほどでETCカードが送られてきますので、店頭まで行かずに申し込みをして1週間で届くのであれば、仕事で平日なかなか時間が取れない人にはぴったりです。

ガソリン代の支払いにおすすめのカードは?

ガソリン代の支払いにおすすめのカードは、「JCB CARD W」と「イオンカードセレクト」です。

出光SSやシェルSSなどのガソリンスタンドを利用している人は、ポイントが2倍つく「JCB CARD W」をおすすめします。また、コスモ石油を利用のしている人は、燃料費が割引になる「イオンカードセレクト」がお得です!

ETCカードは学生でも作れる?

ETCカードは、学生でも作ることができます。

もし、すでにクレジットを持っているのであれば、現在利用しているカードのETC専用カードを作るのが一番手軽で簡単な方法です。

クレジットカード自体を持っていたい場合は、年会費無料、最短1週間でカードが出もとに届くJCB CARD Wの申し込みがおすすめですよ。

名義が違うカードをETCで使える?

ETCカードは、ETC車載器が搭載されている車であれば、どの車でも利用できます。

しかし、利用規約で「個人間でのETCカードの貸し借りは禁止」となっています。そのため、家族間であっても安易に利用しないようにしましょう。

自分名義のクレジットカードが家族カードであったとしても、家族カードと一緒にETCカードを発行できますので、自分名義のETCカードを発行しましょう。

クレジットカードなしでもETCカードを発行できる?

クレジットカードなしでも発行できるETCカードとして「ETCパーソナルカード」があります。ETCパーソナルカードはクレジットカードのような与信審査なしで発行可能です。

ただし、利用するには平均利用月額の4倍のデポジット(保証金)を預けなければなりません。コスト面では、クレジットカードに付帯するETCカードのほうがお得です。

クレジットカードの限度額を超えるとETCカードは使えない?

クレジットカードの利用限度額に達してしまうと、ETCカードでの支払いもできません。ただし、車で有料道路のゲートを通過することはできます。インターチェンジのETCゲートは、あくまで有効期限を確認しており、利用限度額についてはチェックしていません。

だからと言って、そのままETCカードを使い続けるのは望ましくありません。カードの限度額の増枠申請をする、別のETCカードを発行するといった対策が必要です。

だからと言って、そのままETCカードを使い続けるのは望ましくありません。カードの限度額の増枠申請をする、別のETCカードを発行するといった対策が必要です。

審査なしで発行できるETCカードはある?

通常、クレジットカードを発行済みであれば、ETCカードを発行する時に審査は実施されません。

ただし、新規でクレジットカードを発行する際には審査が必要です。

まとめ

今回解説したようにETCカードを発行したい方は、クレジットカードなしではなく、クレジットカード経由でETC専用カードを申し込むことを強くおすすめします!

クレジットカードと支払いを一本化できるだけでなく、利用料金に応じてポイントが貯められたり、ETC利用に関する補償が適用になるなど、メリットが大きいからです!

すでにクレジットカードを持っている方は、ETCカードを追加で発行できるかどうか確かめてみましょう。発行に対応していなければ、他のお得なクレジットカードへの乗り換えも考えてみるのも良いかもしれません。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。