個人事業を始めると、経費の支払いや管理に手間がかかり、「もっと効率よくできないかな」と感じる人も多いでしょう。

そんな悩みを解消したい個人事業主はクレジットカードでおすすめのカードを知ることが重要です。

事業用の支払いをまとめて管理できるうえ、利用額に応じてポイントやマイルが貯まり、経費削減にもつながります。

資金管理をスマートにしながらお得も得られる個人事業におすすめのクレジットカードをぜひ押さえておきましょう。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

目次

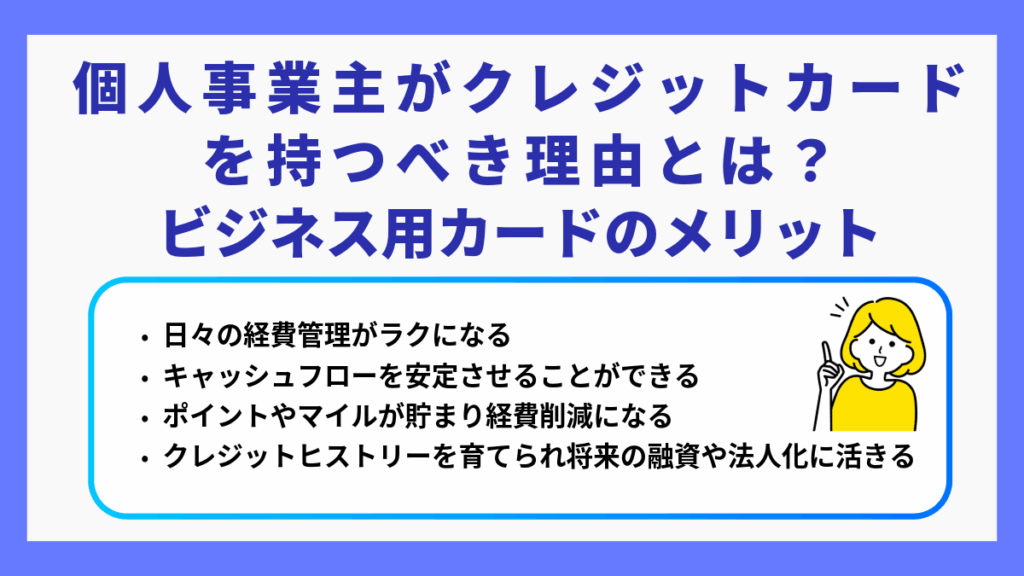

個人事業主がクレジットカードを持つべき理由とは?ビジネス用カードのメリット

個人事業主にとってクレジットカードは、単なる決済手段ではなく「経営を支えるツール」です。

支出管理を自動化できるだけでなく、立て替え払いにより資金繰りを安定させ、ポイントやマイルで経費削減にもつながります。

この章では、個人事業主がクレジットカードを持つことで得られる主な4つのメリットを解説します。

日々の経費管理がラクになる

クレジットカードを使うと、毎日の経費管理が驚くほど簡単になります。

現金払いではレシート整理や帳簿付けが大変ですが、カード決済なら明細に支出内容が自動で記録され、月ごとの集計もスムーズです。

特に会計ソフトと連携できるカードを使えば、仕訳や経費分類を自動化できるため、入力ミスを防ぎつつ時間の節約にもつながります。

キャッシュフローを安定させることができる

クレジットカードを活用すれば、資金の流れをコントロールしやすくなります。

カード払いでは、利用から引き落としまでに一定の期間があるため、その間に売上入金を得られれば支払いをスムーズに行えます。

現金に依存せず決済をまとめることで、手元資金を柔軟に使えるようになり、事業を安定して運営できます。

ポイントやマイルが貯まり経費削減になる

クレジットカードを事業経費に活用すれば、ポイントやマイルがどんどん貯まります。

特にANAやJALのマイレージカードでは、ビジネス利用向けの特典が充実しており、出張時のコストを下げられます。

カードを上手に使えば「支払い=節約」に変わるため、経営効率を高めながらリターンも得られるのが魅力です。

クレジットヒストリーを育てられ将来の融資や法人化に活きる

クレジットカードの利用履歴は、将来の信用力アップに直結します。

個人事業主は法人に比べて信用情報が少ないため、カードを適切に利用して返済を遅れず続けることで、金融機関からの評価を高められます。

これを「クレジットヒストリー(クレヒス)」と呼び、融資審査や法人化後のビジネスカード発行時に重要な判断材料となります。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

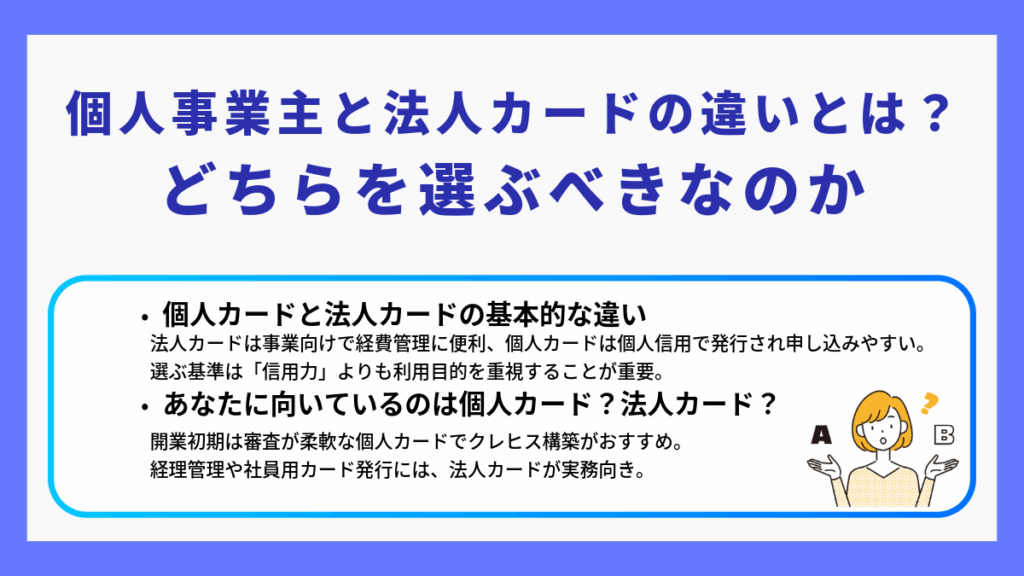

個人事業主と法人カードの違いとは?どちらを選ぶべきなのか

個人事業主がクレジットカードを選ぶ際に迷いやすいのが、「個人カード」と「法人カード」のどちらを使うべきかという点です。

両者は発行条件や特典、利用明細の扱いなどが異なり、事業スタイルによって最適な選択肢が変わります。

この章では、両カードの特徴と向いているタイプをわかりやすく整理します。

個人カードと法人カードの基本的な違い

| 個人カード | 法人カード | |

|---|---|---|

| 名義 | 個人名義(代表者本人) | 事業名義(屋号や法人名) |

| 審査対象 | 本人の年収・信用情報 | 事業の業績・代表者の信用情報 |

| 利用目的 | プライベート・事業兼用 | 事業専用 |

| 利用限度額 | 比較的低め(数十万円~100万円前後) | 高め(数百万円クラスも可能) |

| 特典・サービス | ポイント・マイル重視 | 経理サポート・出張特典など業務向け |

個人カードと法人カードは、同じ「クレジットカード」でも目的と審査基準が大きく異なります。

法人カードは事業利用を前提に設計されており、経理効率化や経費精算のしやすさが強みです。

一方、個人カードは個人信用をもとに発行されるため、開業間もない人でも比較的申し込みやすいという利点があります。

どちらを選ぶかは、「信用力」よりも「カード利用の目的」を軸に考えるのがポイントです。

あなたに向いているのは個人カード?法人カード?

| 個人カードが向いている人 | 法人カードが向いている人 |

|---|---|

| ・開業したばかりで実績が少ない ・事業とプライベートでカードを分けたい ・ポイントやマイルを重視したい ・年会費を抑えたい | ・事業規模が大きく従業員がいる ・複数人で経費を管理したい ・経理効率やキャッシュフローを重視したい ・高額利用や出張が多い |

カード選びは、事業規模や使い方によって最適解が異なります。

例として、開業初期の個人事業主は、審査の柔軟な個人カードを選ぶことで早期にクレヒスを築けます。

一方で、経理を一括管理したい・社員に追加カードを持たせたい場合は、法人カードの方が実務的です。

最終的には、「誰が・何のためにカードを使うか」を明確にすることが、事業運営を安定させる第一歩です。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

【個人カード編】個人事業主におすすめの高還元クレジットカードランキング!

個人事業主が事業用として使いやすい「個人カード」は、審査に通りやすくポイント還元率が高いものが多いのが特徴です。

この章では、高還元率かつ特典が充実した個人カードを厳選し、それぞれのメリット・デメリットを比較しながら紹介します。

自分のビジネススタイルに合う一枚を見つけましょう。

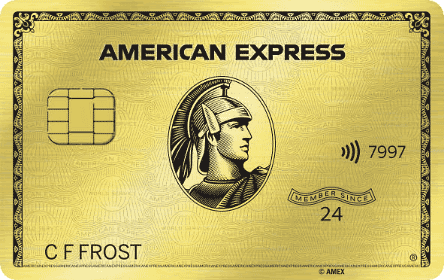

アメックスゴールドプリファード

| 年会費 | 39,600円(税込) |

| 還元率(ポイント名) | 1.0%~3.0%(メンバーシップ・リワード) |

| マイル | ANA・JAL・スカイマイル |

| 発行可能枚数 | 公式に記載なし(家族カードは2枚まで無料、3枚目以降は有料) |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険・ショッピング保険あり |

| 支払日 | 銀行・締め日により異なる(概ね「翌月10日」or「当月21日」or「当月26日」) |

| 申し込み条件 | 満20歳以上かつ安定収入あり(学生を除く) |

| 公式サイト | 公式サイトを見てみる |

【口コミ】

「Amazonや一休.comでポイントが3倍貯まるのが嬉しい。事業経費をまとめて決済すれば、年会費以上の還元が見込める。家族カード2枚無料も助かっています。(40代/男性)」

このクレカのメリット・おすすめポイント

- Amazonや一休.comなど対象加盟店でポイント3倍

- 家族カード2枚まで無料で発行可能

- 年間利用特典で国内ホテル宿泊+1万円分トラベルクレジット

- ダイニング・旅行系特典が充実

アメックスゴールドプリファードは、ポイント還元と特典の両面でバランスが取れた1枚です。

通常1.0%の還元率に加え、Amazonや一休.comなど特定の加盟店では3.0%と高水準のポイントが貯まります。

家族カード2枚が無料なため、家計と事業の支払いを分けながら効率的にポイントを貯められます。

このクレカのデメリット・注意点

- 年会費が39,600円と高額

- ポイント3倍の対象加盟店が限られる

- 支払日が銀行によって異なり資金管理が必要

多くの特典を備えていますが、年会費がやや高めである点はデメリットといえます。

高還元率の3倍ポイントが付くのはAmazonや一休.comなど特定の加盟店に限定され、すべての支払いに適用されるわけではありません。

特典を積極的に活用できる人や、支払い管理に慣れている事業主に向いているカードです。

現在行われてる入会キャンペーン

現在、アメックスゴールドプリファードでは最大65,000ポイントがもらえる入会キャンペーンが実施されています。

入会後3ヶ月以内に50万円の利用で2万ポイント、6ヶ月以内に150万円の利用で3万ポイントが付与され、通常利用分を合わせると合計65,000ポイントを獲得できます。

貯まったポイントはANA・JALなどのマイルに交換可能で、出張や旅行のコストを実質的に抑えることができます。

ダイナースクラブカード

| 年会費 | 24,200円(税込) |

| 還元率(ポイント名) | 0.4%~1.5% |

| マイル | ANAマイル |

| 発行可能枚数 | 公式に記載なし(家族カードは1枚5,500円/税込で発行可能) |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険・ショッピング保険あり |

| 支払日 | 毎月15日締め/翌月10日払い(金融機関により異なる場合あり) |

| 申し込み条件 | 入会者で所定基準を満たしている方 |

| 公式サイト | 公式サイトを見てみる |

【口コミ】

「出張のときに空港ラウンジが使えるのが便利。レストラン優待で接待にも活用できて、仕事でもプライベートでも役立ちます。年会費は高めですが、それに見合う内容だと感じます。(50代/男性)」

このクレカのメリット・おすすめポイント

- 世界1,000カ所以上の空港ラウンジを無料利用可能

- 対象レストランで1名分のコース料理が無料になる特典あり

- ANAマイルへの移行が可能で、出張費の節約に役立つ

- コンシェルジュやトラベルサポートが充実

ダイナースクラブカードは、上質なサービスを重視する個人事業主におすすめの1枚です。世界1,000カ所以上の空港ラウンジを無料で利用できるほか、対象レストランで1名分のコース料理が無料になる「エグゼクティブ・ダイニング」が人気です。

このクレカのデメリット・注意点

- 年会費が24,200円と高額

- 審査基準がやや厳しく、若年層は通りにくい

- 一部ネットショップや電子決済で利用できない場合あり

ダイナースクラブカードは特典の充実度が高い反面、年会費が24,200円と高く、審査基準も比較的厳しい点がデメリットです。

特に若年層や開業間もない個人事業主にとっては、ハードルが高い場合があります。

また、他ブランドに比べて対応していないネットショップや電子決済サービスがあるため、日常使いにはやや不向きな面もあります。

現在行われてる入会キャンペーン

現在ダイナースクラブカードでは、新規申し込みのキャンペーンは行われていません。

キャンペーン内容は時期によって変動するため、最新の詳細は公式サイトの「ご入会特典」ページで確認しておくのがおすすめです。

ANAアメックスゴールドカード

| 年会費 | 34,100円(税込) |

| 還元率(ポイント名) | 1.0%~2.0%(ANA アメリカン・エキスプレス提携カード メンバーシップ・リワード) |

| マイル | ANAマイル |

| 発行可能枚数 | 公式記載なし(家族カードは1枚17,050円/税込) |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険・ショッピング保険あり |

| 支払日 | 銀行・締め日により異なる(公式記載なし) |

| 申し込み条件 | 満20歳以上かつ安定収入あり(学生を除く) |

| 公式サイト | 公式サイトを見てみる |

【口コミ】

「ANA便を使う出張が多いので、自然とマイルが貯まります。空港ラウンジが使えるのも便利。特典を活用できる人には年会費の価値があるカードだと思います。(40代/男性)」

このクレカのメリット・おすすめポイント

- ANAグループ利用でポイント2倍

- 入会・継続でボーナスマイル付与(入会時2,000マイル/継続時2,000マイル)

- ANA国内・国際線でマイル優待搭乗ボーナスあり

- 空港ラウンジ・手荷物宅配などの旅行サポートが充実

ANAアメックスゴールドカードは、ANAマイルを効率よく貯めたい個人事業主に最適なカードです。

通常の買い物で1.0%、ANAグループのサービス利用では2.0%の高還元率となり、航空券や旅行予約をこのカードに集約することでマイルが加速的に貯まります。

空港ラウンジや手荷物無料宅配など、出張や旅行の利便性を高める特典も多く、ANAユーザーにとって非常に実用的な1枚です。

このクレカのデメリット・注意点

- 年会費が34,100円と高め

- マイル移行には年間参加費(6,600円/税込)が別途必要

- ANAグループを利用しない場合は還元率が平凡

- 家族カードも年会費が高め(17,050円)

ANAアメックスゴールドカードは、ANA利用者向けに設計されているため、飛行機をあまり利用しない人にはコスパが悪く感じられることがあります。

また、家族カードの年会費も17,050円と高めで、家族全員で持つには負担が大きい場合があります。

普段の買い物で還元率を重視する人よりも、ANA便を頻繁に利用する人や出張の多い事業主に向いたカードといえます。

現在行われてる入会キャンペーン

2025年11月5日(水)までの申し込みで、最大100,000マイル相当を獲得できるキャンペーンが実施中です。

入会後3か月以内に合計200万円以上のカード利用をすると、下記のように段階的にボーナスポイントがもらえます。

- 入会特典:2,000マイル

- 利用ボーナス①:60万円利用で16,000ポイント

- 利用ボーナス②:100万円利用で12,000ポイント

- 利用ボーナス③:180万円利用で20,000ポイント

- 利用ボーナス④:200万円利用で30,000ポイント

これらをすべて達成すると、合計100,000マイル相当が獲得可能です。

JCBプラチナカード

| 年会費 | 27,500円(税込) |

| 還元率(ポイント名) | 0.5%~1.0%(Oki Dokiポイント) |

| マイル | ANA・JAL・スカイマイル |

| 発行可能枚数 | 公式記載なし |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険・ショッピング保険あり |

| 支払日 | 公式記載なし |

| 申し込み条件 | 満20歳以上かつ安定収入あり(学生を除く) |

| 公式サイト | 公式サイトを見てみる |

【口コミ】

「特典の充実度が高く、特にグルメ・ベネフィットはコスパが良い。ラウンジ利用も多く、出張が多い人にぴったり。(30代/男性)」

このクレカのメリット・おすすめポイント

- レストラン優待「グルメ・ベネフィット」で2名利用時に1名分が無料

- 世界1,300ヵ所以上の空港ラウンジが使える「プライオリティ・パス」付帯

- 24時間対応のプラチナ・コンシェルジュデスクが利用可能

- JCBプレミアムステイプランなど、宿泊優待・旅行特典も豊富

JCBプラチナカードは、還元率こそ控えめですが「サービス品質」で群を抜くカードです。

国内外のレストランで1名無料になる「グルメ・ベネフィット」や、世界中の空港ラウンジが使える「プライオリティ・パス」など、ビジネスにもプライベートにも役立つ特典が満載です。

また、24時間対応のコンシェルジュサービスが旅の手配や予約を代行してくれる点も大きな魅力です。

このクレカのデメリット・注意点

- 通常還元率は0.5%と低め

- 年会費がやや高く、特典を使わない人には割高

- ポイント移行・特典内容にやや複雑さがある

JCBプラチナカードのデメリットは、日常使いにおける還元率の低さです。

ポイント重視のユーザーにとっては、0.5%の基本還元は物足りないと感じるかもしれません。

また、年会費27,500円(税込)を回収するには、レストラン優待や旅行特典を積極的に活用する必要があります。

現在行われてる入会キャンペーン

JCBプラチナカードでは、2025年10月1日(水)〜2026年1月12日(月・祝)までの期間限定で、豪華な新規入会キャンペーンを実施中です。

条件を達成すると、東京ディズニーシー®パークチケット(ペア)と東京ディズニーリゾート®ギフトカード5,000円分がプレゼントされます。

特典内容は以下のとおりです。(2025年11月6日現在)

- 【1】Amazon.co.jp20%キャッシュバックキャンペーン

Amazon.co.jp利用で20%キャッシュバック(最大30,000円)

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【2】スマホ決済利用で20%キャッシュバックキャンペーン

期間中に対象の利用に対して20%キャッシュバック(最大3,000円)

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【3】家族追加キャンペーン

家族カード入会&利用で最大4,000円キャッシュバック

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【4】会員紹介キャンペーン

既会員がカードを紹介し、専用URLから対象カードに入会

紹介者・被紹介者にそれぞれ1人につき5,000円キャッシュバック

※券種グレードによって紹介者数の上限や金額が変動

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【5】デリバリー&サブスク&アプリ20%キャッシュバックキャンペーン

期間中に対象の利用に対して20%キャッシュバック(最大5,000円)

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【6】JCBプラチナ限定 新規入会キャンペーン

カード利用で27,500円(初年度年会費)キャッシュバック

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【7】Apple製品 分割手数料無料キャンペーン

対象カードでApple Store(店頭・オンライン)の製品購入時に、分割支払いを選択で分割手数料が0円

※キャンペーン期間:2025年8月1日(金)~2026年3月31日(火) - 【8】Apple新規入会限定キャンペーン

対象カードでApple Store(店頭・オンライン)の製品ご購入でご利用金額の最大10%キャッシュバック(最大20,000円)

※キャンペーン期間:2025年9月1日(月)~2026年1月12日(月) - 【9】新規入会限定 東京ディズニーシー®・パークチケット(ペア)プレゼントキャンペーン

★JCBは、東京ディズニーランド®、東京ディズニーシー®のオフィシャルスポンサーです。

対象のカードを期間中に150万円以上ご利用いただくと、東京ディズニーシーペアチケットをプレゼント

さらに期間中に200万円以上ご利用いただいた方には東京ディズニーリゾート内で使える、ギフトカード5,000円分をプレゼント

※キャンペーン期間:2025年10月1日(水)~2026年1月12日(月) - 【10】JCB Premium Stay Powered by HoteLux ローンチキャンペーン

期間中に対象カードにてHoteluxのご予約で10万円以上ご利用いただくと、抽選で500名様に1万円分のクーポンプレゼント

※キャンペーン期間:2025年10月1日(水)~2026年1月31日(土)※ご予約完了分 - 【11】JCBのクレカ積立利用で最大17%(最大17,000円)キャッシュバック

対象カードに新規入会&5万円以上のショッピング利用&積立に設定で最大17%(最大17,000円)キャッシュバック

※キャンペーン期間:2025年11月4日(火)~2026年1月12日(月)

これらをすべて活用すれば、合計で最大89,500円分の特典を受け取ることが可能です。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

【法人カード編】個人事業主におすすめの高還元クレジットカードランキング!

個人事業主として事業を運営するうえで、法人カードは経費管理と資金繰りを効率化する強力なツールです。

個人カードと比べて限度額が高く、ビジネス特化の特典やサポートが充実しているため、経費精算の手間を減らしつつポイントやマイルも貯めやすいのが魅力です。

この章では、アメックス・セゾン・アップサイダー・ダイナースといった人気法人カードを比較し、事業規模や利用目的に応じた最適な1枚を紹介します。

アメックスビジネスゴールド

| 年会費 | 49,500円 (税込) |

| 還元率(ポイント名) | 0.5%~1.0%(メンバーシップ・リワード) |

| マイル | ANA・JAL・スカイマイル |

| 発行可能枚数 | 追加カードは最大99枚まで発行可能(うち付帯特典ありカードは有料) |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険・ショッピング保険あり |

| 支払日 | 利用者により変動 |

| 申し込み条件 | 満20歳以上の個人事業主または経営者の方 |

| 公式サイト | 公式サイトを見てみる |

【口コミ】

「追加カードが多く発行できるので、社員用に分けて使えるのが便利。経費の見える化が進み、管理がとても楽になりました。(40代/男性)」

このクレカのメリット・おすすめポイント

- 追加カードを最大99枚まで発行可能で、従業員の経費精算にも対応

- ETCカードの年会費・発行手数料が無料で最大20枚まで発行可能

- ポイントの有効期限がなく、メンバーシップ・リワードでマイルにも移行可能

- 無料宿泊特典「ビジネス・フリー・ステイ・ギフト」付き(2025年3月導入)

アメックスビジネスゴールドは、ビジネス向けに設計された機能と特典が充実しています。

特に、追加カードが最大99枚まで発行できるため、複数社員で経費を管理する個人事業主や中小企業オーナーに最適です。

2025年3月から導入された「ビジネス・フリー・ステイ・ギフト」では、国内ホテルの無料宿泊特典も付帯しています。

このクレカのデメリット・注意点

- 年会費49,500円(税込)はやや高額

- ポイント還元率は0.5%~1.0%と標準的

- 支払日や限度額の詳細が公式非公開でわかりにくい

アメックスビジネスゴールドの弱点は、年会費の高さとポイント還元率の低さです。

特典をあまり活用しないユーザーにとってはコストがかさむ可能性があります。

また、支払日や利用限度額が個別設定となるため、キャッシュフローを計算しづらい点もデメリットです。

追加カードを多く発行しても、管理が煩雑にならないよう社内ルールを整えておくと安心です。

現在行われてる入会キャンペーン

アメックスビジネスゴールドでは、入会後の利用条件達成で最大100,000円のキャッシュバックを受けられるキャンペーンを実施中です。

事前登録は不要で、日々の経費支払いをカード決済するだけで自動的に特典対象になります。

キャッシュバックの内訳は以下のとおりです。

- ご利用ボーナス①:入会後4ヶ月以内に合計50万円以上の利用で 25,000円キャッシュバック

- ご利用ボーナス②:入会後6ヶ月以内に合計200万円以上の利用で 25,000円キャッシュバック

- ご利用ボーナス③:入会後8ヶ月以内に合計300万円以上の利用で 50,000円キャッシュバック

これらをすべて達成すると、合計100,000円分のキャッシュバックが受け取れます。

特典は事業経費や出張費など日常の利用でも条件を達成しやすく、実質的に年会費を相殺できる内容です。

セゾンプラチナビジネスアメックス

| 項目 | 内容 |

| 年会費 | 33,000円(税込) |

| 還元率(ポイント名) | 0.5%~1.125%(永久不滅ポイント) |

| マイル | ANA・JALマイル |

| 発行可能枚数 | 追加カード:最大9枚まで発行可能(年会費3,300円/枚) |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険・ショッピング保険あり |

| 支払日 | 締日:毎月10日、支払日:翌月4日 |

| 申し込み条件 | 満18歳以上で個人事業主または経営者の方 |

| 公式サイト | 公式サイトを見てみる |

【口コミ】

「ビジネス利用で経費精算がとてもスムーズになりました。ポイントも失効しないので長期的に貯めやすいです」(40代/男性)

このクレカのメリット・おすすめポイント

- 永久不滅ポイントが貯まり、失効の心配がない

- 年会費33,000円でプラチナ特典が利用可能

- プライオリティ・パス付帯で海外出張にも強い

- 追加カードを最大9枚まで発行でき、経費管理に便利

セゾンプラチナビジネスアメックスは、ポイントの有効期限がない「永久不滅ポイント」を採用しており、長期的な運用がしやすいのが特徴です。

追加カードを9枚まで発行できるため、社員や事業パートナーの経費精算にも対応可能です。

このクレカのデメリット・注意点

- 年会費がやや高め

- 還元率が特別高いわけではない

- ポイント還元上限が利用金額に依存する

セゾンプラチナビジネスアメックスは付帯特典が充実している一方で、還元率は最大1.125%と控えめです。

プラチナ特典を活かしきれない場合は、年会費の負担が割高に感じられることもあります。

また、利用額が少ないとポイント還元の恩恵を十分に得にくいため、ある程度の利用を前提とするビジネスオーナー向けといえるでしょう。

現在行われてる入会キャンペーン

セゾンプラチナビジネスアメックスでは、新規入会者限定で「永久不滅ポイント4倍キャンペーン」が実施中です。

カード発行後3ヶ月間のショッピング利用に対し、通常の4倍(1,000円につき4ポイント)が付与されます。

通常ポイントが1,000円ごとに1ポイントのため、期間中は実質2%相当の高還元となります。

特典の上限は利用金額80万円まで(ボーナスポイント2,400ポイント)で、有効期限はカード発行から3ヶ月間です。

旅行や事業経費の支払いなどに活用すれば、短期間で多くのポイントを獲得できます。

なお、特典対象は新規発行カードのみで、既存会員や切り替え発行は対象外となっています。

アップサイダー

| 年会費 | 無料 |

| 還元率(ポイント名) | 1.0%~1.5%(UPSIDERポイント) |

| マイル | 明記なし(ポイントは請求金額充当型仕様) |

| 発行可能枚数 | 無制限(追加カード/バーチャルカード発行上限なし) |

| 付帯保険 | 明記なし |

| 支払日 | 締め日・支払日の公式表記なし。ネット情報では「締め:月末/支払:翌月20日」などの表記例あり |

| 申し込み条件 | 法人のみ(個人事業主・フリーランスは申込不可) |

| 公式サイト | 公式サイトを見てみる |

【口コミ】

「複数カードを無制限に発行できるので、部署別に支出を管理しやすい。年会費無料でこの利便性はかなり魅力的です。(30代/男性)」

このクレカのメリット・おすすめポイント

- 年会費・発行手数料が完全無料で導入コストがゼロ

- 高還元率(1.0~1.5%)で経費利用でもしっかりポイントが貯まる

- 追加カード・バーチャルカードを無制限に発行可能

- 経理ソフト連携・管理機能が強化されており、会計処理が効率化できる

アップサイダーは、法人専用カードとして「コストゼロ」「高還元率」「発行自由度」の三拍子がそろっています。

カードやバーチャルカードを無制限に発行できるため、部門別や社員別で経費を細かく管理可能です。

ポイントは自動的に請求金額へ充当される仕組みで、使い忘れの心配もありません。

このクレカのデメリット・注意点

- 個人事業主やフリーランスは申し込み不可

- 付帯保険や旅行サービスなどが一切ない

- 支払日や限度額の詳細が公式で非公開

アップサイダーは、法人利用に特化しているため個人事業主は申し込みができません。

また、一般的なビジネスカードに見られる旅行保険や付帯特典がなく、純粋に決済と経費管理に特化した構成です。

さらに、支払日や利用限度額などの詳細仕様が公式に明示されておらず、利用前にサポートを通じて確認しておくことが推奨されます。

現在行われてる入会キャンペーン

アップサイダーでは、公式に大規模な入会キャンペーンの詳細掲載は見つかりませんでした。

ダイナースクラブビジネスカード

| 年会費 | 27,500円(税込) |

| 還元率(ポイント名) | 0.4%~1.0%(ダイナースクラブ リワードポイント) |

| マイル | ANAマイル |

| 発行可能枚数 | 追加会員カードは最大4枚(無料または維持手数料あり) |

| 付帯保険 | 海外旅行傷害保険・国内旅行傷害保険・ショッピング保険あり |

| 支払日 | 15日締め・翌月10日払い |

| 申し込み条件 | 三井住友トラストクラブ所定の基準をクリアした満18歳以上の個人事業主または経営者の方 |

| 公式サイト | 公式サイトを見てみる |

【口コミ】

「ポイントが無期限で貯まるので、焦らず活用できるのが便利。追加カードで経費を分けられるのも助かっています。(50代/男性)」

このクレカのメリット・おすすめポイント

- 利用限度額に一律の制限がない

- ポイントが無期限で貯まる

- 追加カードを最大4枚まで発行可能

- 旅行・ショッピング保険が充実している

ダイナースクラブビジネスカードの最大の魅力は、利用限度額に明確な上限が設けられていない点です。

高額な取引や出張費などの支払いにも柔軟に対応できるため、資金繰りに余裕を持たせたい個人事業主に向いています。

また、リワードポイントは有効期限がなく、貯めたポイントをANAマイルなどへ移行可能です。

このクレカのデメリット・注意点

- 年会費が27,500円(税込)と高め

- 審査基準がやや厳しい

- 追加カードの維持費がかかる場合がある

ダイナースクラブビジネスカードは特典や付帯保険が充実している反面、年会費が27,500円(税込)と高めです。

そのため、特典を十分に活用できないとコストパフォーマンスが悪く感じるかもしれません。

また、三井住友トラストクラブが発行しているため、審査基準は比較的厳しめで、開業間もない個人事業主にはハードルが高い場合もあります。

現在行われてる入会キャンペーン

現在、ダイナースクラブ ビジネスカードではキャンペーンは行っていません。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

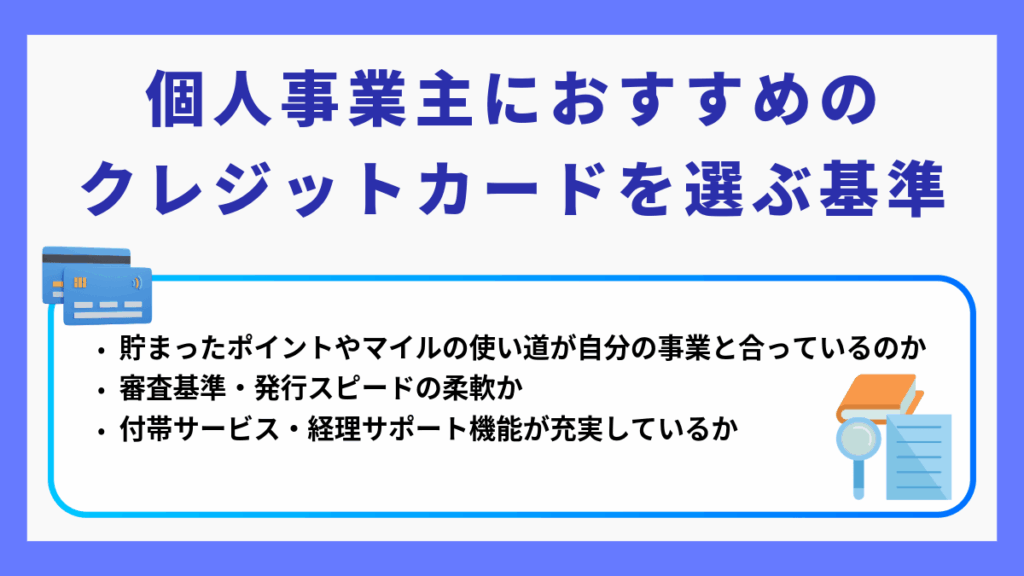

個人事業主におすすめのクレジットカードを選ぶ基準

個人事業主がクレジットカードを選ぶ際は、「ポイント・マイルの活用法」「審査や発行のしやすさ」「付帯サービスの充実度」の3点を押さえることが大切です。

これらは事業運営の効率化や経費削減に直結する重要な要素だからです。たとえばポイントを仕入れや出張費に使えるカードなら、日常の支払いがそのまま経費の節約につながります。

この章では、自分の事業に最も合うカードを見極めるための基準を具体的に解説します。

ここを読めば、迷わず最適な1枚を選べるようになります。

貯まったポイントやマイルの使い道が自分の事業と合っているのか

クレジットカードを選ぶ際は、貯まったポイントやマイルを「どのように使えるか」が非常に重要です。

なぜなら、カードによってポイントの使い道が大きく異なり、事業運営に役立つかどうかが決まるからです。

Amazonや楽天市場などで仕入れを行う事業者であれば、同サイトでポイント利用できるカードを選ぶと、経費を直接削減できます。

また、出張が多い場合はANAやJALマイルへ移行できるカードを使えば、航空費の節約につながります。

同じポイントでも「使える範囲」が違えば価値も変わります。

審査基準・発行スピードの柔軟か

個人事業主がカードを作るうえで、審査の柔軟さと発行スピードは欠かせません。

理由は、事業を始めたばかりの時期は売上や所得証明が不安定なことも多く、一般的な審査基準を満たしにくいからです。

信販系や流通系カードは、銀行系カードよりも審査が柔軟で、オンラインで即日発行できるケースもあります。

特にアメックスやセゾンは、個人事業主向けに事業実績よりも利用履歴を重視する傾向があり、開業間もない方にもチャンスがあります。

付帯サービス・経理サポート機能が充実しているか

個人事業主向けカードでは、付帯サービスの内容も見逃せません。

特に経理業務を効率化できる「会計ソフト連携」や「利用明細の自動分類」は、時間の節約につながります。

たとえば、freeeやマネーフォワードと連携できるカードなら、経費データを自動で仕訳してくれるため、確定申告時の作業が大幅に減ります。

さらに、海外出張の多い方なら、旅行保険や空港ラウンジ特典も重視すべきです。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

個人事業主でも審査に通りやすいクレジットカードの特徴

個人事業主は、収入が安定しにくい時期もあるため、クレジットカードの審査で不安を感じる人も多いでしょう。

実は、銀行系よりも信販系カードや、事業利用が可能な個人カードの方が審査が柔軟な傾向があります。

この章では、個人事業主でも比較的通りやすいカードの種類とその理由を解説します。

ここを読めば、自分の状況に合った審査通過しやすい1枚を選ぶ判断基準が明確になります。

銀行系ではなく信販系のクレジットカード

銀行系よりも信販系カードの方が個人事業主が審査に通過できる確率が高いです。

その理由は、銀行系カードは融資業務と同様に「安定した収入や事業実績」を重視する傾向が強く、創業初期の事業主にとってハードルが高いからです。

一方、セゾンカードやアメックス、オリコなどの信販系カードは、個人の信用情報などを重視し、事業年数が浅くても通過の可能性があります。

特にクレジットヒストリー(利用履歴)をきちんと積んでいる人は、有利に審査が進みやすいです。

信販系カードは審査スピードも比較的速く、即日発行できる場合もあります。

事業利用OKな個人カードタイプのクレジットカード

個人事業主にとって、事業利用が認められている個人カードを選ぶのも有効な方法です。

法人カードよりも審査が柔軟で、必要書類も少なく、開業したばかりでも発行されやすくなっています。

たとえば、楽天カードやアメックスゴールドなどは個人カードでありながら、事業目的での利用を明確に禁止していません。

これにより、仕入れや広告費の支払いを効率的に行え、ポイント還元で経費を実質的に抑えることもできます。

ただし、利用明細を分けて管理するなど「事業とプライベートを混同しない工夫」は必要です。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

収入が安定していなくてもOK?個人事業主が審査に通るコツ

個人事業主は、売上が月によって変動するため「収入が安定していないと審査に落ちるのでは?」と不安を感じる方も多いでしょう。

実際には、信用情報や提出書類を工夫することで、安定収入がなくても審査を通過できるケースがあります。

この章では、審査通過率を高める3つの具体的なコツを解説します。

クレジットヒストリー(クレヒス)を整えておく

クレジットカードの審査では、収入額よりも「これまでの支払い履歴(クレヒス)」が重視されます。

理由は、カード会社が「きちんと支払いを続けられる人か」を判断するためです。

携帯料金や公共料金をクレジット払いにして遅延なく支払っている人は、信用度が高いと評価されます。

日頃からカード利用額を管理し、毎月の支払いを滞りなく行うことが何より重要です。

クレヒスを整えておくことは、事業の信頼性を高める第一歩でもあります。

キャッシング枠を0円にして申し込む

カード申込時に「キャッシング枠あり」で申し込むと、審査が厳しくなる傾向があります。

キャッシング機能は「お金を借りるリスク」を伴うため、カード会社はより慎重に審査を行います。

収入が安定していない個人事業主の場合は、ショッピング専用カードとして「キャッシング枠を0円」にして申し込むことで、審査通過率を上げることができます。

開業届や確定申告書をカード会社に提出する

個人事業主がクレジットカードを申し込む際は、「開業届」や「確定申告書」を提出すると、審査が有利に進むことがあります。

理由は、これらは事業の実在性と収入状況を証明する公的な書類だからです。

特に、税務署に提出した「開業届」は事業を正式に開始している証拠となり、カード会社に安心感を与えます。

また、「確定申告書」には売上や経費が明記されており、経営の安定度を示すデータとして有効です。

書類が揃っていない場合でも、今後の提出予定を明記すれば柔軟に対応してくれるカード会社もあります。

こうした誠実な姿勢を見せることで、開業間もない個人事業主でも信用を得やすくなります。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

ポイントを経費や仕入れに活用する方法|個人事業主の賢い使い方

クレジットカードのポイントは、うまく活用すれば経費の節約や資金繰りの改善につながります。

特に個人事業主の場合、仕入れ・交通費・出張費といった日常の支払いをカード決済にまとめることで、自然とポイントが貯まり、実質的な「経費削減効果」を得ることができます。

この章では、貯まったポイントを事業に還元する具体的な方法を紹介します。

仕入れや材料費の購入に利用する

クレジットカードのポイントは、仕入れや材料費の支払いに活用するのが最も効果的です。

なぜなら、日々の経費に直結する支払いでポイントを使えば、実質的に「経費の割引」と同じ効果を得られるからです。

Amazonや楽天市場など、事業用の備品や消耗品を購入する機会が多い人は、ポイントを商品代金に充てることでキャッシュアウトを減らせます。

また、カード会社によってはポイントをギフト券や電子マネーに交換できるため、取引先への贈答や福利厚生にも応用できます。

こうした活用は、現金支出を抑えながら必要な備品を確保できる合理的な方法です。

仕入れに直結する支出こそ、ポイント活用の効果が最も高く現れる場面といえます。

交通費や出張費に充てる

交通費や出張費は、個人事業主にとって頻繁に発生する経費の一つです。

これらの支払いをクレジットカードで行い、貯まったポイントを次回の移動や宿泊費に充てることで、出張コストを大きく削減できます。

例として、ANAやJALマイルへ移行できるカードなら、航空券代の節約が可能です。

さらに、ホテル予約サイトで利用できるポイントや電子マネーに交換すれば、宿泊費や交通費の現金負担も減ります。

出張の多い人ほど、ポイントの活用による経費削減効果が高くなります。

現金払いよりもカード払いを意識的に増やすことで、移動コストの最適化が図れ、長期的な経営の安定にもつながるでしょう。

会計ソフトと連携してポイント管理をする

ポイントを効率よく使うには、カード利用履歴を会計ソフトと連携して自動管理するのが便利です。

理由は、手動入力の手間を省けるうえ、経費とプライベートの支出を正確に区別できるからです。

ポイント付与履歴や利用状況も可視化され、確定申告の際にスムーズに処理ができます。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

個人事業主のクレジットカードに関するよくある質問

個人事業主としてクレジットカードを使う際には、「審査」「利用方法」「カードの管理」「法人化後の対応」など、さまざまな疑問が生まれます。

実際、事業と個人の支出をどう分けるかや、限度額・名義変更の扱いは、多くの人がつまずくポイントです。

この章では、個人事業主がよく抱える4つの疑問を整理し、初心者でも安心して使えるように詳しく解説します。

開業して間もなくても審査に通りますか?

開業して間もない個人事業主でも、クレジットカードの審査に通る可能性は十分あります。

カード会社は必ずしも「事業年数」だけで判断しているわけではなく、個人の信用情報(クレヒス)や収入見込みを重視しています。

信販系カードは、開業届の提出や安定した入金実績があれば柔軟に審査してくれます。

ただし、収入証明や納税証明がまだ揃っていない場合は、キャッシング枠を外して申し込むなど、審査負担を減らす工夫も効果的です。

事業実績が浅くても、誠実な支払い履歴を積み重ねていれば信用が評価されるため、早い段階からクレジットヒストリーを整えておくことが重要です。

事業用カードと個人用カードを分けたほうが良いですか?

個人事業主の場合、事業用と個人用のクレジットカードは分けるのが理想的です。

なぜかというと、支出が混ざると経費計上が煩雑になり、確定申告でミスが発生しやすくなるからです。

特に、事業経費を明確に分けておくことで、税務調査時にもスムーズに説明でき、信用度も高まります。

法人化した後も同じカードを使えますか?

法人化した後も、基本的には個人事業主時代のクレジットカードを使うことは可能です。

ただし、名義が個人のままのため、会計処理上は「代表者個人が立て替えた経費」として扱う必要があります。

一方で、法人化後は「法人名義のカード」を新しく作成するのが望ましいです。

法人専用カードには経理の自動仕訳機能や支払管理機能が充実しており、法人の信用情報を構築する効果もあります。

法人化のタイミングで新カードに移行すれば、経理の一元化がスムーズに進み、企業信用の積み上げにもつながります。

還元率が高く、出費が大きいビジネスカードとして使えばポイントが一気に貯まります。

旅行傷害保険や空港ラウンジを無料で利用でき、出張が多い方におすすめです。

ゴールドカードであり、社会的ステータスも高いです。

\最大65,000円のキャッシュバック/

まとめ

個人事業主がクレジットカードを使う際に大切になるのが、「信用」と「管理」の2点です。

開業間もない時期でも、クレヒスを整え、キャッシング枠を外すなど工夫すれば審査に通過できる可能性があります。

事業用と個人用のカードを分けることで経理も明確になり、確定申告の効率が上がります。

利用限度額は事業規模に見合った範囲で設定し、信用実績を積み重ねることが大切です。

法人化後は法人カードへ切り替え、経費管理と信用構築を両立させるのが最適な選択です。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。