マイホームは人生で一番大きな買い物。大半の人にとって、マイホーム購入の資金調達に欠かせないのが住宅ローンになります。

住宅ローンは人生で何度も使うわけではありませんので、できる限り自分に合ったベストな選択をして、あとで後悔のないようにできるのが理想です。

住宅ローンを選ぶには、まず変動や固定などの金利のタイプと水準が重要です。また通常は団体信用生命保険(団信)に加入するので、その保障内容とコストも重要な要素です。

住宅ローンを選ぶ時に困るのは、各金融機関がそれぞれの形で住宅ローンの紹介をしているので比較しづらい点です。F

その不便さを解消するために各社の住宅ローンのポイントをまとめたうえで、おすすめの住宅ローン12社を紹介します。

目次

【2025年最新】おすすめの最強住宅ローンランキング比較!口コミあり

まずは総合的におすすめの住宅ローンを紹介していきます。ローンによっては変動金利が0.5%前後、固定金利が1%前半から利用することが可能です。

おすすめ住宅ローンを特徴をそれぞれ詳細に解説します。金利や入れ可能額などを最新情報で紹介するので、参考にしてみてください。

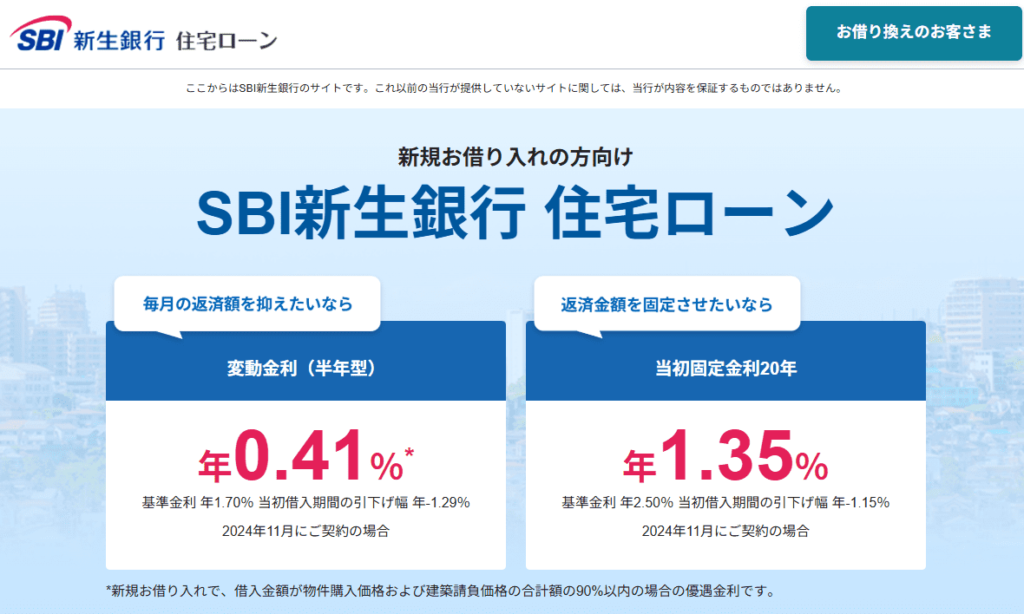

SBI新生銀行住宅ローン

| 変動金利 | 0.42%~ |

| 固定金利 | 1.35%~(20年固定) |

| 団信 | 一般団信 ガン団信 安心保障付団信 |

| 事務手数料 | 定率型:借入金額×2.20% 定額型:55,000円~ |

| 借入可能額 | 500万円~3億円以下 |

SBI新生銀行は、それまでの新生銀行が2021年にSBIグループの一員となり、2023年に名称をSBI新生銀行に変更してできた銀行で、銀行とノンバンクの機能を併せ持つハイブリッドな金融グループとしてサービスを提供しています。

SBI新生銀行の住宅ローンは変動金利や当初期間固定金利、全期間固定金利に加えて、金利が段階的に下がっていくステップダウン金利という独自の金利もあり、幅広い品ぞろえです。

団体信用生命保険は一般団信に加えて、55,000円で介護保障を付帯できるものと、金利に0.1%の上乗せでがん100%保障を付帯できる特約があります。

SBI新生銀行住宅ローンの特徴

- 事務取扱手数料が定額

- 諸費用が安い

- 上乗せ金利0.1%でガン団信

SBI新生銀行の住宅ローンは一部のプランを除いて事務取扱手数料が定額で55,000円(税込み)です。通常の住宅ローンでは借入金額が多くなると事務取扱手数料も高くなるケースが多いのですが、SBI新生銀行は定額なので手数料を抑えれます。

新生銀行の住宅ローンは保証料、一部繰上げ返済手数料、団体信用生命保険料、印紙代、セブン銀行ATMなどの出金手数料が0円です。諸費用は原則現金払いですので、諸費用が安いと自己資金を抑えられるメリットがあります。

また、がん団信とは、一般団信の保障に追加して、がんと診断されたときに残っている住宅ローン残高が保障される団信です。SBI新生銀行は0.1%の上乗せ金利で特約がつけられます。

SBI新生銀行で住宅ローンを借入した人の口コミ

新築マンションを購入するために新生銀行での借入を検討しました。ほかにもいくつか候補があったのですが、私のライフスタイルに合っていること、条件が良いことを理由に契約を決めました。以前から新生銀行を利用しており、住宅ローンの相談もしていたので躊躇することはなかったです。金利タイプは当初期間固定金利の10年にしました。理由は10年間を目安に返済すること、低金利が続くというところです。

20代男性 自営業

事務手数料はかかりますが、保証料や一部繰上げ返済手数料、団体信用生命保険料、電子契約であれば印紙代もかからないなど、諸費用がかからないのも魅力です。また申込みの相談がビデオ通話でもできるのは助かりました。

40代男性 会社員

イオン銀行住宅ローン

| 変動金利 | 0.53%~ |

| 固定金利 | 1.23%(10年固定) |

| 団信 | 一般団信 がん保障付団信 全疾病団信 8疾病保障団信 ワイド団信 |

| 事務手数料 | 定率型:借入金額×2.20% 定額型:110,000円~ |

| 借入可能額 | 200万円~1億円以下 |

イオン銀行は小売業を主とするイオングループによって設立された銀行で、イオングループのほぼすべての店舗にATMを置いています。

またショッピングセンターなどの大型商業施設にインストアブランチを設置し、対面でのサービスをおこなっています。店舗数は全国に143か所です。

イオン銀行の住宅ローンは、変動金利を中心に低金利なプランが複数あります。また、フラット35の取り扱いはありますが、11年以上の固定期間選択型ローンは取り扱っていません。

また、団信の特約が充実しています。金利上乗せなしで全疾病保障がつけられるプランをはじめ、0.2%の上乗せでがん100%保障や0.3%上乗せで8疾病保障を付けられるプランがあります。

イオン銀行住宅ローンの特徴

- イオンでの買い物が5%オフになる

- 全疾病団信が無料

- イオン銀行の店舗でローンの相談ができる

イオン銀行住宅ローン最大のポイントは、イオンやマックスバリューなどの系列で買い物が5%オフになる特典が付いてくることです。

さらに団信も充実していますが、全疾病保障が上乗せ金利なしでつけられる点もメリットです。全疾病保障は病気だけでなくケガでも保障され、所定の就業不能状態が15日を超えて継続したときは毎月のローン返済額が保障されます。

イオン銀行の店舗はイオンモールなどの大型商業施設内に設置されているので、買い物のついでに寄れるため便利です。365日、土日も営業しているので、日中働いている人も利用しやすくなっています。

イオン銀行で住宅ローンを借入した人の口コミ

当時の金利・諸費用の安さが決定的でした。またイオンでの買い物が5%オフになる特典がありました。また対人での契約で返済シミュレーションなど分かりやすくサポートしてくれました。イオンという信頼感も決定した要素です。

(40代男性 会社員)

インターネット上から気軽に相談ができますし、申し込みも可能です。イオングループでの買い物が5%オフになる特典も、イオンをよく利用するので助かります。店舗での相談もとても丁寧でした。

(30代男性 会社員)

三井住友銀行住宅ローン

| 変動金利 | 0.625%~ |

| 固定金利 | 1.70%~(10年固定) |

| 団信 | 一般団信 ワイド団信 8大疾病保障 8大疾病保障ライト |

| 事務手数料 | 借入金額×2.20% |

| 借入可能額 | 3億円以下 |

三井住友銀行はSMBCグループの中核銀行で三大メガバンクの一角を占める都市銀行であり、国内の本支店が約455か所あります。

三井住友銀行の住宅ローン最大の特徴は変動金利や当初固定金利、全期間固定金利と幅広い品ぞろえです。

また、団信についても一般団信やワイド団信に加えて、8大疾病保障を付帯できるものがあります。8大疾病保障は46歳未満の人と46歳以上の人で保障内容が異なります。なお、8大疾病保障ライトに加入対象となっているのは46歳未満の人に限定されています。

三井住友銀行住宅ローンの特徴

- 夫婦に保障、クロスサポート(連生団体信用生命保険付住宅ローン)

- 自然災害による被害の場合、返済を一部免除

- 三井住友グループで共通で利用できるVポイントがたまる

三井住友銀行住宅ローンには、夫婦のどちらか一方にもしものことがあった場合に保障がおこなわれるクロスサポートという商品があります。

通常は契約者のみが保障の対象になりますが、クロスサポートでは契約者とそのパートナーが死亡や高度障害などの条件に合致した場合、保障がおこなわれます。なお、クロスサポートは金利に年0.18%の上乗せが必要です。

三井住友銀行には、物件が自然災害にあった場合に住宅ローンの返済を一部免除してもらえる自然災害時返済一部免除特約付住宅ローンというプランもあります。災害の程度に応じて一定期間免除になるタイプとローン残高の50%が免除になるタイプの2種類があり、それぞれ所定の上乗せ金利が必要になります。

三井住友銀行で住宅ローンを借入した人の口コミ

変動金利を選びましたがネット銀行などに比べてそれほど高くなく、且つ有名で信頼できる銀行だと思ったのが三井住友銀行を選んだ理由です。また種類の多い団信プランなども魅力でした。信頼性やブランド性など総合的に考えて、こちらの銀行のローンに決めました。

(30代男性 会社員)

金利や返済計画、どのようなプランが良いかなどをとても丁寧に説明してもらい、返済計画も内容を納得の上で作成できました。窓口での接客はとても感じがよく、手続きも無駄なく手短に処理してくれました。初心者には親切でとてもよい銀行だと思います。ただ、他のネット銀行などと比較すると金利や手数料はかなり高めでした。

(30代男性 会社員)

りそなの住宅ローン

| 変動金利 | 0.49%~ |

| 固定金利 | 1.585%~(10年固定) |

| 団信 | 一般団信 がん保障特約 3大疾病保障特約 団信革命 |

| 事務手数料 | 借入金額×2.20% +55,000円 |

| 借入可能額 | 50万円~3億円 |

りそな銀行は大阪に本店を置くりそなグループ傘下の都市銀行です。3大メガバンクに次ぐ規模を誇り、国内25都道府県に324店舗を展開しています。

りそなの住宅ローンは、変動金利や当初期間固定金利、固定金利とフルラインナップでそろえています。フラット35も取り扱っています。また、女性向けローンや環境配慮型住宅購入のためのローンなど独自のサービスがあり人気です。

団信は0.25%上乗せで3大疾病保障が、0.3%上乗せでがんを含む三大疾病のほか所定の身体障害や要介護状態になった場合の保障を得られる団信革命が付帯できます。

りそなの住宅ローンの特徴

- 充実の団信革命

- 店舗型都市銀行として金利が安い

- 女性向け住宅ローン特典

りそな銀行の「団信革命」は行員が一番おすすめするとても手厚い団体信用生命保険です。金利0.3%を上乗せすれば、死亡・高度障害、3大疾病に加えてけが・病気を問わず16の状態、もしくは要介護状態になった際の保障がつけられます。

また、りそなの住宅ローンは対面店舗型の都市銀行としては金利が安いのが特徴です。変動金利は0.37%~とネット銀行並みの金利で融資が受けられる可能性があります。

「凛next」という女性向けのローンでは、就業不能時の保険が無料でつけられたり、3大疾病特約保障が選択できたりするという特典が付いてきます。

りそな銀行で住宅ローンを借入した人の口コミ

他に貸してくれる所が無かったというのが正直なところではありますが、実際に窓口で対応してくれた職員と話をしたところ、他所の職員とはまったく違う良い印象を持てるこちらに親身になってくれる職員さんでした。窓口の好印象が最後の決め手になったと思います。

(50代男性 会社員)

平日は夜の9時まで住宅ローンの相談ができます。共働きで仕事終わりにしか銀行に行けず、夜遅い時間まで窓口で対応してもらえたのでとてもありがたいです。また、平日だけでなく土日祝日も親切に対応をしてもらえました。

(30代女性 会社員)

ソニー銀行住宅ローン

| 変動金利 | 0.957% |

| 固定金利 | 1.644%~(10年固定) |

| 団信 | 一般団信 ワイド団信 がん50%保障 がん100%保障 3大疾病保障 生活習慣病保障 |

| 事務手数料 | 借入金額×2.20% |

| 借入可能額 | 500万円~2億円以下 |

ソニー銀行はソニーグループ傘下のネット銀行で、ソニーフィナンシャルグループの完全子会社です。住宅ローンのほかに外貨預金のサービスが充実していて人気があります。

ソニー銀行の住宅ローンは、変動金利タイプと当初期間固定金利タイプがえらべます。また、借入後に自由に金利のタイプを変更できる点が特徴的です。

また、団信の選択肢も豊富でがん保障や3大疾病保障、あるいは生活習慣病保障から選択でき、自分に合った補償を選ぶことができる点も魅力となっています。

ソニー銀行住宅ローンの特徴

- 返済期間中の金利タイプ変更が可能

- 借り入れも返済もネットで完結

- 団信の種類が豊富

ソニー銀行の住宅ローンは、返済中に金利タイプを変更できます。変更作業はインターネットから行うことができ、変動金利からの変更や固定期間満了後の変更であれば手数料は無料です。ただし、固定金利から金利タイプを変更する場合は手数料がかかることがあります。

住宅ローンの借り入れ手続きも来店不要で、書類のアップロードや電子契約などを利用して申し込み・審査から融資の実行まですべてネット上の手続きで完結できます。そのため、仕事で忙しくて時間が取れない人や住まいの近くに金融機関がない人におすすめです。

ソニー銀行住宅ローンは団信の種類が豊富で、「上乗せ金利なしのがん50%保障」や「0.1%上乗せのがん100%保障」、「0.2%上乗せの3大疾病保障あるいは0.2%上乗せの生活習慣病保障」から選択できます。

ソニー銀行で住宅ローンを借入した人の口コミ

審査期間が短めであったことや商品性が分かりやすかったのが決め手です。ソニー銀行自体はネットショッピングなどを利用する際、よく利用していたので安心感があったのも理由の一つになっています。

(30代男性 会社員)

諸費用が安いところと、いつでも繰り上げ返済ができるところです。繰り上げ返済は少額でもできるので頻繁に返済しています。店舗はありませんが、特に不便は感じません。金利水準も他の銀行と比較して低い方だと思います。

(40代男性 会社員)

横浜銀行住宅ローン

| 変動金利 | 0.300%~ |

| 固定金利 | 1.325%~(10年固定) |

| 団信 | 一般団信 ワイド団信 がん保障 3大疾病保障 8大疾病保障 全疾病保障 |

| 事務手数料 | 手数料型:2.20%+33,000円 標準型:55,000円+保証料 |

| 借入可能額 | 1億円以下 |

横浜銀行は横浜市に本社を持つ、神奈川県を主な営業エリアとする日本最大の地方銀行で、神奈川エリアに密着したサービスを提供しています。

横浜銀行の住宅ローンは、変動金利や当初期間固定金利、全期間固定金利のすべての種類を取りそろえており、給与振り込み口座にしていると金利を優遇するなど特徴的なサービスを展開しています。

また手数料体系が違う2つの金利プランがあり、それが融資手数料型と標準型です。団信も充実しており、がん保障に加えて3大疾病保障、8大疾病保障さらに全疾病保障も扱っています。

なお、住宅ローンの取り扱いにあたっては原則として物件が神奈川県および東京の一部地域であることが条件になります。

横浜銀行住宅ローンの特徴

- 横浜銀行を給与振込口座にすると金利が優遇

- 店舗型対面銀行でネット銀行並みの低金利

- 住宅ローン契約者への5つの特典

横浜銀行を給与の支払い口座にしている人が、住宅ローンで変動金利あるいは当初期間固定金利を選択すると金利が0.03%優遇されます。全期間固定金利には適用されません。上記金利優遇を受けると変動金利で0.370%、当初10年固定金利で1.345%とかなり低い水準になっています。

対面店舗のある銀行ですから、ローンの相談もしっかりできて金利水準が低いので、対面で教えてもらいながらローン選択と手続きを進めたい人にはおすすめです。

横浜銀行の住宅ローン契約者には、ライフコンサルティングサービスや専用の火災保険プラン、債務返済支援保険などが特典として付いてきます。また、宿泊やレジャー・グルメなどを優待価格で利用できるサービスに、バンクカードローンの金利優遇特典もあります。

横浜銀行で住宅ローンを借入した人の口コミ

住宅ローンを借りるのは初めてで知識も何もない状態でしたが、マンション販売会社の推薦で選びました。ほかの都市銀行と金利や優遇等は変わりませんでしたが、窓口やATMが近くにあったので横浜銀行にしました。メインバンクとしても、大きな銀行なので安心です。

(40代男性 会社員)

給与の振り込み口座として昔から利用していたので、金利が優遇される特典があることが決め手になりました。時折行く店舗の銀行員は丁寧でしたし、ネットから申し込みができるので昼間忙しくても利用できて便利です。

(30代男性 会社員)

住信SBIネット銀行住宅ローン

| 変動金利 | 0.448%~ |

| 固定金利 | 1.203%~(10年固定) |

| 団信 | 一般団信 ワイド団信 3大疾病50プラン 3大疾病100プラン |

| 事務手数料 | 借入金額×2.20% |

| 借入可能額 | 500万円~2億円以下 |

住信SBIネット銀行は、三井住友信託銀行とSBIグループが共同出資で設立したネット銀行です。

住信SBIネット銀行の住宅ローンは変動金利や当初期間固定金利、全期間固定金利のフルラインナップで、ネット銀行であることの利点を生かし金利水準も全体的に低水準です。フラット35も取り扱っています。

団信は3大疾病50%と100%の2種類が用意されているのが特徴の一つです。

インターネットで手続きが完了するWeb申し込みコースと、全国50店舗以上の窓口でサポートを受けられる対面相談コースがあります。

住信SBIネット銀行住宅ローンの特徴

- 金利が低水準

- 無料で全疾病保障特約が付帯される

- 40歳未満の3大疾病保障がおトク

住信SBIネット銀行の住宅ローンはすべての商品で金利水準が低いことが特徴的です。特に変動金利0.320%や、自己資金がある場合のフラット35金利も1.810%と低い水準で借入できます。

また、住信SBIネット銀行の住宅ローンには全疾病保障特約が無料で付帯されます。一般の団信では死亡または高度障害になったときに保障がおこなわれますが、全疾病保障はケガや病気で長期間働けなくなった時にも保障の対象です。

住信SBIネット銀行住宅ローンの団信では、40歳未満であれば3大疾病50%保障が無料で付帯され、0.2%の上乗せで3大疾病100%の保障を付帯することもできます。

住信SBIネット銀行で住宅ローンを借入した人の口コミ

ネット銀行として有名だったので、住信SBIネット銀行ですでに普通口座を利用していました。色々な銀行の住宅ローンを比較検討した結果、金利が低く保険料が要らずに団体信用生命保険と全疾病保障が基本付帯されるというのはとても魅力でした。

(30代男性 会社員)

メガバンクと比べるととても金利が低いです。信頼性や保障・サポートはそこまで充実していないのが残念ですが、とにかく金利や費用が安いので不満に感じません。申込み手続きも時間がそれほどかからず、スピーディに借りれました。

(30代男性 会社員)

ARUHI(アルヒ)住宅ローン

| 変動金利 | 0.994%~ |

| 固定金利 | 1.444%~(10年固定) |

| 団信 | 一般団信 ワイド団信 がん団信 がん団信プラス 生活習慣病団信 |

| 事務手数料 | 借入金額×2.20% |

| 借入可能額 | 100万円以上8,000万円以下 |

ARUHI(アルヒ)は、SBIホールディングスの連結子会社である日本最大手※の住宅ローン専門金融機関です。

※累積融資実行件数及び金額 2024年6月 株式会社日本能率協会総合研究所調べ

アルヒは固定金利型の住宅ローン「フラット35」が有名ですが、変動金利型のARUHIスーパー40という商品も取り揃えています。ただ変動金利商品はWebからの申し込みはできず、店舗のみでの取り扱いのため、注意が必要です。

主力商品であるARUHIスーパーフラットは、自己資金の多さによって金利が優遇される住宅ローンです。団信もコストパフォーマンスの良い特約が揃っており、がん50%保障が0.05%の金利上乗せで、がん100%は0.15%の上乗せで付帯できます。

ARUHI住宅ローンの特徴

- 固定金利では業界最低水準

- がん団信のコストパフォーマンスがよい

- ネット申し込みで手数料割引

ARUHIの住宅ローンスーパーフラットは頭金とする自己資金が多いほど、金利が優遇されます。

自己資金10%では金利が当初10年間は1.010%で11年目以降は1.510%ですが、自己資金を50%以上にすると当初10年間は0.910%で11年目以降は1.410%とかなり低い水準に抑えられます。(2024年2月実行金利)

ARUHIのがん団信は、がん50%保障が0.05%の金利上乗せで付帯可能です。また、がん100%保障は0.15%の上乗せですので、コストパフォーマンスに優れます。

ARUHIダイレクトというインターネットサービスを利用すれば、店舗に行かずともローンの申し込みから審査、手続きを完結でき便利です。

ARUHIで住宅ローンを借入した人の口コミ

住宅ローンについての知識がない状態でアルヒへ相談に行きましたが、丁寧に相談に乗っていただき、わかりやすく教えてもらえました。こういう場合、自社に有利な方に話を進めていくと思ったのですが、本当にこちらのことを考えてくれるのが分かって安心できました。

(40代女性 会社員)

ARUHIの固定金利で住宅ローンを組むことで、毎月の返済額を抑えて夢のマイホームを購入できました。 もちろん長期間返済をすることで金利などは気にする必要がありますが、固定金利なので計画的に返済の予定を組めたので大変満足しています。

(20代男性 会社員)

みずほ銀行ネット住宅ローン

| 変動金利 | 0.375%~ |

| 固定金利 | 1.350%~(10年固定) |

| 団信 | 一般団信 ワイド団信 がん団信 8大疾病補償 8大疾病補償+がんサポート |

| 事務手数料 | 借入金額×2.20% +33,000円 |

| 借入可能額 | 50万円以上3億円以下 |

みずほ銀行はみずほフィナンシャルグループの中核銀行で、三大メガバンクのひとつです。国内ではゆうちょ銀行を除いて唯一すべての都道府県に支店がある銀行であり、国内店舗(ネットワーク)は461か所に及びます。

みずほ銀行の住宅ローンは変動金利や当初期間固定金利、全期間固定金利とラインナップが豊富であるため、返済金額を抑えたい人や金利上昇リスクに備えたい人など様々なニーズに対応可能です。

団信の特約は年0.1%金利上乗せのがん団信と8大疾病に関するものがあります。

みずほ銀行ネット住宅ローンの特徴

- メガバンクに相談できる安心感

- ライフステージ応援プラン

- 子育て応援サービス

みずほ銀行は全国に店舗が数多くありますので、相談して住宅ローンを検討したい人には適した銀行です。

また、ライフステージ応援プランという独自のサービスがあり、変更1回につき税込み5,500円の手数料はかかりますが、ライフイベントに応じて返済額を増減できます。

たとえば、家計に比較的余裕がある期間は返済額を増額し、配偶者の産休・育休や子供の大学在学中は返済額を減額する、といったライフイベントに応じて返済額の見直しが可能です。

ほかにも子育て応援サービスというサービスがあり、20歳未満の子供がいる場合、ライフステージ応援プランの手数料が無料になったり、みずほ銀行多目的ローンの金利が年0.1%優遇といった特典が受けられます。

みずほで住宅ローンを借入した人の口コミ

もともとみずほ銀行に口座があり給与の振り込みなどで使っていたので、住宅ローンでも最初に候補になりました。他の銀行とも比べたのですが、全体的にそれほど違いはないと感じ、それであればメインバンクのみずほ銀行にと思い選びました。手続きがそれほど複雑ではなく、疾病保険などもあり良かったと思います。

(40代男性 会社員)

一番のポイントは8大疾病特約が格安で、保険の内容も魅力的だと思ったからです。他の住宅ローンの保険とも比べましたが、保険の内容が薄かったり料金が高かったりして、最も良いと思ったのがみずほ銀行でした。

(30代女性 専業主婦)

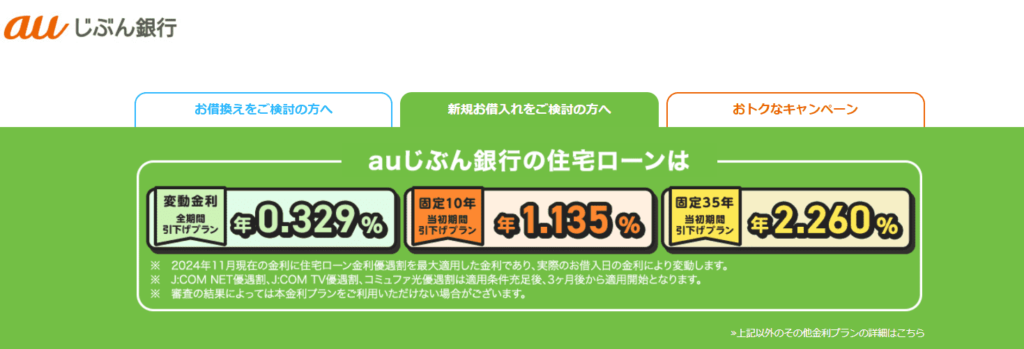

auじぶん銀行住宅ローン

| 変動金利 | 0.329%~ |

| 固定金利 | 1.045%~(10年固定) |

| 団信 | 一般団信 ワイド団信 がん50%保障団信 がん100%保障団信 がん100%保障団信プレミアム |

| 事務手数料 | 借入金額×2.20% |

| 借入可能額 | 500万円以上2億円以下 |

auじぶん銀行は、携帯キャリアKDDIを母体とするauフィナンシャルグループと三菱UFJ銀行が共同出資して設立したスマートフォンでのサービスを中心とするモバイルネット銀行です。

auじぶん銀行の住宅ローンは変動金利や当初期間固定金利、全期間固定金利と幅広い品ぞろえです。金利に上乗せして保証会社の保証をつける保証付き金利プランも。

団信についてはがん50%保障団信<4疾病保障+全疾病長期入院保障付き>が無料で、がん100%保障団信<全疾病長期入院保障付き>は0.05%上乗せで、がん100%保障団信プレミアム<4疾病保障+全疾病長期入院保障付き>は15%上乗せで付帯できます。

auじぶん銀行住宅ローンの特徴

- 業界最低水準の金利

- がん50%保障団信<4疾病保障+全疾病長期入院保障付き>が無料

- auユーザーにはさまざまな特典

auじぶん銀行の住宅ローン金利はおおむねすべての期間で業界最低水準かそれに近い金利となっています。

また、auじぶん銀行の住宅ローンは、団信にがん50%保障に4疾病保障と全疾病長期入院保障を無料で付帯することも可能です。がんと4疾病(急性心筋梗塞、脳卒中、肝疾患、腎疾患)の50%保障に加えて、すべてのケガや病気にも保障が付帯されて無料という大変充実した内容です。

携帯電話を中心としたauの利用者(auユーザー)にはさらに金利が優遇される特典として、住宅ローンとau回線をセットで契約するauモバイル優遇割では金利が0.07%優遇、電気サービスと住宅ローンをセットで契約するとじぶんでんき優遇割が適用され0.03%金利が優遇されます。

auじぶん銀行で住宅ローンを借入した人の口コミ

じぶん銀行は金利や手続きなど全てにおいて満足しました。auじぶん銀行を選ぶ人のほとんどは金利が低いからだと思いますが、私は審査のスピードも1つの強みだと思います。契約成立まで10日ほどで、auじぶん銀行住宅ローンを利用して本当に良かったです。

(50代男性 会社員)

au回線とセットで利用すると金利が年0.07%下がるのでお得です。もともとの金利水準が低いためそのままでも十分お得ですが、auモバイル優遇割やじぶんでんき優遇割により金利が大幅に下がるシステムは金利にこだわる人に特におすすめです。

(30代男性 会社員)

三菱UFJ銀行住宅ローン

| 変動金利 | 0.345%~ |

| 固定金利 | 1.11%~(10年固定) |

| 団信 | 一般団信 ワイド団信 7大疾病保障 7大疾病保障 |

| 事務手数料 | 借入金額×2.20% |

| 借入可能額 | 500万円以内1億円以下 |

三菱UFJ銀行は三大メガバンクの一角を占める、三菱グループの中核銀行です。国内に支店は421店舗あり、全国に営業を展開しています。

三菱UFJ銀行の住宅ローンは変動金利や当初期間固定金利、全期間固定金利とさまざまな金利タイプのローンを取りそろえています。団信としては7大疾病保障を付帯できる特約も選択可能です。

また、提携サービスが充実していて家電のビックカメラ・コジマやホームセキュリティのセコム・ALSOK綜合警備保障などと連携したサービスがあります。

三菱UFJ銀行住宅ローンの特徴

- メガバンクの安心感とメガバンクで最安金利水準

- 提携サービスが充実

- 出産予定もしくは出産直後の女性には特典

三菱UFJ銀行は歴史ある三菱グループの中核銀行であり経営の安定度は抜群ですが、三大メガバンクの中では最も金利水準が低くなっています。

全国各地に店舗がありますので、相談しながら住宅ローンを検討できます。大手金融機関で安心して取引がしたい人にはおすすめの銀行です。

三菱UFJ銀行の住宅ローンを利用すると、月末時点で借入残高があるとpontaポイントが貯まります。また、条件を満たせば家電を購入する時に提携家電量販店で3%値引きを受けられるサービスや、引っ越しする時に引っ越し費用を30%割り引いてもらえるサービスもあります。

三菱UFJ銀行の住宅ローンには出産予定もしくは出産直後の女性の場合、申し出から1年間金利を0.2%優遇してもらうことも可能です。

三菱UFJ銀行で住宅ローンを借入した人の口コミ

金利の低さでいえばネット銀行の住宅ローンの方が低いですが、普段から三菱UFJ銀行口座を使っており、メガバンクの信頼度が高いと感じたのが決め手です。普段から窓口での対応も丁寧ですし、すでに口座を持っており新たに開設する必要がないのも良かったです。

(30代男性 会社員)

三菱UFJ銀行の住宅ローンという事で信頼できると感じました。またよく使う銀行が三菱UFJ銀行だったので使い慣れており、審査もスムーズだと思ったからです。金利はそれほど低くなく、他にもっと低い銀行はありましたが、大手の信用を重視しました。

(30代男性 会社員)

PayPay銀行住宅ローン

| 変動金利 | 0.465%~ |

| 固定金利 | 1.115%~(10年固定) |

| 団信 | 一般団信 ワイド団信 がん先進付特約 がん50%保障 がん100%保障 11疾病保障 |

| 事務手数料 | 借入金額×2.20% |

| 借入可能額 | 500万円以内2億円以下 |

PayPay銀行はヤフーやLINEを傘下に持つZホールディングスの連結子会社のネット銀行です。

PayPay銀行の住宅ローンは、変動金利や当初期間固定金利、全期間固定金利とさまざまな選択肢を有しています。

団信もがん先進付特約やがん50%保障特約が無料で付帯できます。さらに0.1%の金利上乗せでがん100%保障が、0.3%上乗せで11疾病保障が付帯可能です。

PayPay銀行はネット銀行の中でもサービス開始が後発組ですので、まだ知名度や実績があまりありませんが、決済サービスのPayPayはかなり普及していますので、今後決済サービスとの連携なども期待できる注目の銀行といえます。

PayPay銀行住宅ローンの特徴

- メインバンクを変えなくてよい定額自動入金サービス

- 無料の団信保障が充実

- 審査期間が短い

PayPay銀行の住宅ローンでは、他の金融機関から定期的に決まった金額を移動してくれる定額自動入金サービスがあります。これにより、メインバンクを必ずしもPayPay銀行に変えなくても住宅ローンの返済が自動的におこなわれて便利です。

また、無料の団信保障が充実しており、一般団信の保障に加えてがんと診断されたら100万円の給付金がもらえてがん先進医療の治療が給付される一般団信プラス(がん先進付)が無料で付帯できます。がんと診断されたらローン残高の50%が保障されるがん50%特約も無料で付帯可能です。

さらにPayPay銀行の住宅ローンは審査期間が短いという特徴があります。事前審査は申し込み当日から5営業日、本審査は3〜10営業日です。

PayPay銀行で住宅ローンを借入した人の口コミ

申請画面が凄く分かりやすく、初めての住宅ローンでしたがスムーズにできました。母子家庭でネット銀行は審査が厳しいと思っていたので、ダメもとで申し込みしたところ、審査が通り無事購入できました。やはり低金利は魅力です。

(40代女性 会社員)

元々ジャパンネット銀行のキャッシュカードを利用しており、ジャパンネット銀行のホームページを閲覧していたときに縁があって利用することになりました。金利も低く、返済も大変では無さそうでしたので利用することにしました。

(20代男性 会社員)

住宅ローンはどこがいい?初心者におすすめの選び方

住宅ローンの選び方・ポイントについて解説していきます。

変動金利か固定金利かで選ぶ

住宅ローンを選ぶ際のポイントとして、金利を変動にするか固定にするかの選択はとても重要です。

変動金利と固定金利の違いについて説明します。

変動金利とは、借入期間中にローンの支払い金利が変動する利払い方式のことです。固定金利と比較して、金利の水準は低く設定されます。

変動金利は、低金利が続けば支払利息が少なくてすむメリットがあります。一方で、金利の上昇局面になると返済額が増加するというデメリットがあります。

連帯債務型(ペアローン)で借入できるかで選ぶ

現在、多くの金融機関でペアローンの取り扱いがあります。ペアローンとは夫婦(または親子)それぞれがローンの契約者となって一つの物件の資金を調達することです。

ペアローンは契約が2本あり、夫婦それぞれが契約者になりそれぞれの保証人になります。どちらかが契約者でもう一方が保証人となるのではありません。

ペアローンのメリットは夫婦の収入を合わせて審査を受けることで、借入金額を一人の場合よりも増やせる点です。ペアローンは夫婦で別の条件で借り入れることも可能です。

金額も同じである必要はありません。共働き世帯が増えてきている現状では、そのメリットを受けられる家庭も多いのではないでしょうか。

また、ペアローンの場合は夫婦が別々のローン契約者になりますので、住宅ローン控除が夫婦それぞれに適用となります。住宅ローン控除とは住宅ローンを使ってマイホームを購入した人に適用される税制優遇措置です。

通常はローン契約者ひとりに適用されますが、ペアローンで2人に適用されると節税効果が非常に高まります。

一方、夫婦のどちらかが働けなくなるとパートナーに2人分の返済負担がかかってしまうので注意が必要です。特に妊娠・出産により一定期間働けなくなることが起きますので、対策を考えておく必要があります。

また、離婚してしまうとその後の取り扱いをどうするかで問題が発生する可能性がありますので、注意が必要です。

個人事業主や自営業でも借入できるかで選ぶ

個人事業者や自営業者でも住宅ローンの借り入れはできます。しかし会社員よりも審査が厳しくなる可能性があります。

個人事業主や自営業者は会社の後ろ盾がありませんので、自ら収入が定期的に得られることをうまく金融機関に伝えなくてはいけません。

個人事業主や自営業者、あるいはシングルマザーや転職直後の人で、金融機関の審査が通りにくいと感じる場合、フラット35を利用することも選択肢となります。

フラット35は、住宅金融支援公庫が民間の金融機関と提携して提供する住宅ローンです。

住宅金融支援公庫が住宅ローンを証券化して投資家に販売するという技術を用いることで、ローンの返済がおこなわれないという貸し出しリスクを軽減しています。そのためフラット35では貸し倒れのリスクを民間金融機関は負いません。

この仕組みによりフラット35の審査は金融機関が自ら提供している住宅ローンサービスの審査とは別の基準でおこなわれます。これが金融機関の審査が通りにくいと感じたらフラット35を検討してみるとよい理由です。

そして、審査の基準が明確で、年収400万円未満の人は総返済負担率が30%以下、年収が400万円以上の人は総返済負担率が35%以下、この基準を満たしてれば会社員でなくても借入できる可能性が十分にあります。

最長何年借入できるかで選ぶ

従来の住宅ローンは期間35年が最長でしたが、近年では住信SBIネット銀行などで50年のローンが取り扱われるようになっています。

35年の場合は、完済時の年齢が満70歳を超えないことが条件となっていましたが、50年ローンの場合は完済時の年齢が満80歳を超えないことが条件となります。

長期借入のメリットは月々の返済額を抑えれる点です。これにより35年やそれ以下の期間でのローンと比較して、借入額を大きくすることが可能になります。

一方で、借入期間が長くなると金利を支払う期間が長くなりますので、結果的にはトータルでの支払総額が多くなるというデメリットがあります。また、定年後も返済が続く可能性が高まります。定年後は現役時代と比べて収入が減少することが一般的です。

頑張って働き続けようと思っていても、若いころに比べると体力も落ちてきます。再雇用など定年後に返済をどのようにしておこなうのかを明確に予定しておくことが求められます。

長期のローンは予定外のことが起こっても柔軟に対応できる若いうちに組むことが望ましいでしょう。また、繰上げ返済を積極的におこない将来の負担を減らすことが重要です。

変動金利とはなんですか?

変動金利とは、住宅ローンの借入期間中に利率が変動する金利のことです。市場金利や経済状況に合わせて金利が変動するため、返済額も増減します。

変動金利の特徴は、以下のとおりです。

- 原則短期プライムレートと呼ばれる基準金利に連動する

- 半年に1度金利の見直しが行われる

- 5年固定の商品は、5年間は返済額が変わらない

短期プライムレートとは、銀行が優良企業に貸し出す際の優遇金利のことで、1年未満の短期貸し出しで活用されることが多いです。企業への短期的な資金調達を可能にするメリットがあります。

金利を選ぶ際に5年間、金利が固定される金融機関なのか確認することが大切です。金利が固定されれば、急激に利率が上昇したとしても毎月の返済額が変わらないため、生活を圧迫する心配がありません。

変動金利は長く見ると安くなる傾向があるため、金利の安さを重視したい方におすすめです。

住宅ローンはいくらまで借りられる?

住宅ローンの借入額は金融機関によって異なります。以下は、住宅ローンの種類ごとの借入限度額を示したものです。

| 住宅ローン | 借入限度額 |

|---|---|

| 財形住宅融資(公的ローン) | 財型貯蓄残高の10倍以内(最高4,000万円) |

| フラット35(民間ローン) | 購入価格や建設資金の100%まで(最高8,000万円) |

| 一般的な民間金融機関 | 年収の7倍程度 |

| 民間銀行 | 2〜4億円程度 |

財形貯蓄とは、財型貯蓄制度を導入している企業の従業員が給料から天引きして行う貯蓄です。貯蓄残高が50万円以上あれば、公的ローンを利用できます。

財型住宅貯蓄は、合計550万円までの元本から生じる利子が非課税になるメリットがあるためお得です。また、公的ローンは民間ローンよりも金利が安い傾向があります。

フラット35 は住宅金融支援機構と民間の金融機関が提携したローンです。35年を始めとした長期でローンを組めるメリットがあります。

金融機関によって「いくら借りられるのか」は異なるため、自分に合ったローンを選択しましょう。

住宅ローンに連帯保証人は必要?

住宅ローンは原則、連帯保証人が必要ではありません。連帯保証人とは、債務者がローンを支払えなくなった際に、債務者の代わりに返済する人のことです。連帯保証人を決めることで、金融機関は貸倒れのリスクを抑えられます。

住宅ローンが連帯保証人を必要としていない理由として、不動産を担保にしている点と保証会社経由で債権を回収できるようにしている点があります。

金融機関は、住宅ローンを組むタイミングで、ローンを返済できなくなった際に指定した不動産を売却できる抵当権を設定することが可能です。抵当権が設定された不動産が万が一の際の担保になるため、連帯保証人を組む必要がありません。

また、借主は保証料を支払う住宅ローンを締結することで、保証会社がローンを代わりに返済してくれる状況をつくり出せます。保証会社制度も連帯保証人が必須ではない理由の1つです。

住宅ローンを滞納したらどうなる?

住宅ローンを滞納すると、主に以下の恐れがあります。

- 損害遅延金が発生する

- 信用情報に傷がつく

- 自宅が競売にかけられる

損害支援金とは、債務者の返済が遅れた際に損害を賠償するために支払われる金銭のことです。損害遅延金は借入残高×遅延損害金利率(年利)÷365日×延滞日数の計算式で求められます。損害支援金利率は、住宅ローンの場合14.6〜20%程度になることが多いです。

借入残高に対して5分の1程度の賠償金を支払う可能性もあるため、滞納しないようにしましょう。

また、住宅ローンを滞納し続けると契約時に締結した抵当権に基づいて自宅を強制的に売却される恐れがあります。競売にかけられ、新たな所有者が決まった時点で自宅に住めなくなります。

そのため、住宅ローンを滞納しないように努めてください。

変動金利で借りたい人におすすめの住宅ローン

変動金利で借りたい人におすすめのローンは以下の3社です。

| 変動金利 | |

| 住信SBIネット銀行住宅ローン | 0.320% |

| りそなの住宅ローン | 0.370% |

| みずほ銀行ネット住宅ローン | 0.375% |

住信SBIネット銀行の変動金利は0.320%です。人件費のかからないネット銀行の強みを活かして低い金利水準での提供をしています

りそな銀行の変動金利は0.370%です。対面店舗型の銀行としては金利水準が低く、とかく複雑な内容になりがちな住宅ローンの検討において店舗で相談できます。

みずほ銀行の変動金利は0.375%です。メガバンクでの取引なので安心感がありながら、金利も他行に劣らず低い水準です。

10年固定で借りたい人におすすめの住宅ローン

当初10年固定金利で借りたい人におすすめの住宅ローンは以下の3社です。

| 固定当初10年 | |

| SBI新生銀行住宅ローン | キャンペーン金利1.050%(通常1.100%) |

| 三菱UFJ銀行住宅ローン | 0.880% |

| イオン銀行住宅ローン | 1.210% |

SBI新生銀行は当初10年の金利が1.050%です。SBI新生銀行は手数料や諸費用が安く、自己資金を温存できます。条件を満たせば2023年12月まではキャンペーン金利が適用されます。

三菱UFJ銀行は当初10年の金利が0.880%です。メガバンクで金利水準が一番低く、提携会社との連携サービスも充実しています。

イオン銀行は当初10年の金利が1.210%です。イオングループでの買い物が5%オフになる特典があり、イオンユーザーには大変お得です。

35年固定で借りたい人におすすめの住宅ローン

35年固定で借りたい人におすすめの住宅ローンは以下の3社です。

| 35年固定 | |

| ARUHI(アルヒ)住宅ローン | 1.300% |

| 横浜銀行住宅ローン | 1.780% |

| みずほ銀行ネット住宅ローン | 1.690% |

ARUHIのフラット35は21〜35年の金利が1.300%です。団信非加入の場合は1.100%になります。インターネットからの申し込みARUHIダイレクトを利用すると事務取扱手数料が半額になります。

横浜銀行の20年超35年以内の全期間固定金利は1.780%です。物件の住所が神奈川県もしくは東京の一部と限られますが、金利水準も低く日本最大の地方銀行という安心感があります。

みずほ銀行の31~35年の全期間固定金利は1.690%です。全国のどこにでも店舗があり相談しながらローンを検討したい人にはおすすめです。

連帯債務型で借りたい人におすすめの住宅ローン

連帯債務で借りたい人におすすめの住宅ローンは以下の2社です。

| 固定全期間(35年) | |

| ARUHI(アルヒ)住宅ローン | 1.300% |

| 三井住友銀行住宅ローン | 年 2.57%~年 3.07% |

ARUHIではフラット35を収入合算して借り入れできます。ARUHIフラット35は安定した収入があればパートやアルバイトの人でも連帯債務者として設定できます。

対象は本人の直系親族、配偶者、婚約者または内縁関係にある人です。三井住友銀行にはクロスサポート(連生団体信用生命保険付住宅ローン)という住宅ローンがあります。

クロスサポートは、連帯債務で借り入れる2人のうちどちらか一方に万一のことがあった場合に、両者のローン残高がゼロ円になる住宅ローンです。

手厚い団信で借りたい人におすすめの住宅ローン

手厚い団信で借りたい人におすすめの住宅ローンは以下の3社です。

| 団信特約 | ||||

| ソニー銀行住宅ローン | がん50%保障 (無料) | がん100%保障 (0.1%上乗せ) | 3大疾病保障 (0.2%上乗せ) | 生活習慣病保障 (0.2%上乗せ) |

| PayPay銀行住宅ローン | 給付金特約 (無料) | がん50%保障 (無料) | がん100%保障 (0.1%上乗せ) | 11疾病保障 (0.3%上乗せ) |

| 三井住友銀行住宅ローン | 8大疾病保障 (0.3%上乗せ) | 8大疾病保障ライト (0.3%上乗せ) | – | – |

ソニー銀行は上乗せ金利なしのがん50%保障や0.1%上乗せのがん100%保障、0.2%上乗せの3大疾病保障あるいは0.2%上乗せの生活習慣病保障から選択できます。特に0.1%上乗せで手厚い保障のがん100%はおすすめです。

PayPay銀行は、無料の団信保障が充実しています。一般団信の保障に加えて一般団信プラス(がん先進付)と50%保障特約が無料で付帯できるので大変充実しています。

三井住友銀行の団信は金利0.3%上乗せで8大疾病に対応しています。46歳未満であれば通常の団信に加えてがんと診断された場合、脳卒中や急性心筋梗塞が60日以上継続した場合、5つの重度慢性疾患により就業不能状態13か月以上続いた場合に対する保障がつきます。

46歳以上56歳未満であれば、通常の団信に加えて8大疾病による就業不能状態12か月以上続いた場合に対する保障がつきます。

借り換えをしたい人におすすめの住宅ローン

借り換えをしたい人におすすめの住宅ローンは以下の3社です。

| 借り換え(変動金利) | |

| auじぶん銀行住宅ローン | 0.298% |

| 住信SBIネット銀行住宅ローン | 0.299% |

| PayPay銀行住宅ローン | 0.349% |

auじぶん銀行は借り換えの場合の変動ローンの金利が0.298%。当初期間固定金利は新規借り入れと同じ金利です。ネット銀行の強みを活かした低金利は借り換えの場合も有効です。

住信SBIネット銀行は借り換えの場合の変動金利は0.299%になります。当初期間固定金利は新規借り入れと同じ金利です。auじぶん銀行と同じく非常に低金利で借り換えが可能になります。

PayPay銀行は借り換えの場合の変動金利は0.349%です。当初期間固定金利は新規借り入れと同じ金利です。PayPay銀行は、他の金融機関から自動的に資金を移動してくれる定額自動入金サービスが便利です。

そもそも住宅ローンとは?

住宅ローンとは、住宅の購入・建築・リフォームなどの目的で金融機関から借りるローンのことです。住宅を購入すると3,000〜5,000万円程度の費用がかかり、一括で支払えないことが多いため、住宅ローンを組む方がいます。

住宅ローンを利用することで、資金が足りなくても高額の住居を購入できたり、手元資金を他の目的に活用できたりします。

住宅ローンは、マイホームを持つ際に便利な融資です。

住宅ローンの金利推移

ここ10年程度では、住宅ローンの金利は上昇傾向にあります。以下は、三井住友銀行住宅ローンの金利推移を表したものです。

| 適用期間 | 10年超15年以内 | 15年超20年以内 | 20年超25年以内 |

|---|---|---|---|

| 2025年6月 | 3.37 | 3.47 | 3.73 |

| 2024年6月 | 2.86 | 2.94 | 3.16 |

| 2023年6月 | 2.62 | 2.68 | 2.81 |

| 2022年6月 | 2.19 | 2.22 | 2.26 |

| 2021年6月 | 1.83 | 1.84 | 1.87 |

| 2020年6月 | 1.75 | 1.75 | 1.75 |

| 2019年6月 | 1.55 | 1.62 | 1.68 |

| 2018年6月 | 1.50 | 1.58 | 1.73 |

| 2017年6月 | 1.45 | 1.54 | 1.63 |

| 2016年6月 | 1.53 | 1.59 | 1.59 |

2016年から、金利が1.5〜2%上昇していることがわかります。

現在は物価が上昇傾向にあり、日本銀行は今後も利上げを行う可能性があります。利上げが実施されれば、住宅ローン金利のもとになる金利も上昇するため、今後も住宅ローンの金利は上昇すると見込まれているのが現状です。

合わせて読みたい記事→住宅ローン控除について

住宅ローンでお金を借りる際の注意点

住宅ローンでお金を借りる際の注意点をご紹介します。

金利の種類

住宅ローンでお金を借りる際には、金利の種類に注意する必要があります。金利の種類は、変動金利型・固定金利型の2種類があり、それぞれにメリット・デメリットがあります。

固定型の中には、全期間固定型や固定期間選択型もあります。

銀行によって金利は大きく変動しますが基本的に金利が安いのは変動型金利で、固定金利の方が高い傾向があります。

金利が安いからと言って、安易に変動金利を選ぶのではなく長期目線で考えてから、選びましょう。

借入可能額ではなく返済計画をしっかり立てる

住宅ローンの審査に通過すると、銀行から借り入れ可能金額を提示されます。年収から考えると返済が難しい額を借入可能額として提示される場合がほとんどです。

実際に借入可能額いっぱいの物件を購入してしまうと、返済が厳しくなってしまう可能性が高まるので注意が必要です。物件の金額だけでなく、引っ越し費用などの諸経費もローンに含める場合は特に注意しましょう。

住宅ローンはいくら借りられるかの借入可能額ではなく、返済が滞らずに行えるかが重要です。

住宅ローン以外の支払いもある

住宅を購入する際にかかる費用は、住宅費用だけではありません。例えばローン保証料や地震・火災保険料、団体信用生命保険料を支払う必要があります。

他にも、マンションなら共益費や駐車場代なども発生するため、月々の支払いが最終的にいくらになるのか、シュミレーションをしっかりして、返済ができるのか注意をしながら借り入れを決めましょう。

住宅ローンに関するおすすめのFAQ

最後に住宅ローンに関してよくある質問に回答していきます。

住宅ローンは頭金なしでも借りられる?

返済能力が高いと判断される属性の人であれば、金融機関の条件を満たすことで頭金なしで住宅ローンを借りることは可能です。

また、通常の金融機関と融資の基準が異なるフラット35も、基準を満たせば頭金なしで住宅ローンを借りることが可能です。

頭金なしで住宅ローンを借りると手元に資金がなくても住宅が購入できる、あるいは手元の資金を温存できるというメリットがあります。

また頭金なしで住宅ローンを借りると、頭金が十分にある場合よりも金利が高くなる可能性があります。メリット・デメリットをよく考慮して判断しましょう。

40年以上借りられる住宅ローンはある?

住宅ローンの返済期間は通常35年まででしたが、最近では40年以上借りられるローンも出てきました。

ネット銀行では住信SBIネット銀行が最長50年のローンを取り扱っています。また、一部の地方銀行でも40年以上のローンを取り扱っていますので、金融機関に確認してみましょう。

長期間のローンは毎月の返済額を抑えれるというメリットがある一方で、金利負担が増えてトータルでの支払額が大きくなるということや返済が定年後も続くというデメリットがあります。

50歳以上でも住宅ローンは借りられる?

50歳以上でも住宅ローンを借りることは可能です。ただし、通常住宅ローンには完済時年齢の条件がありますので、借入期間には制限がつく可能性があります。

完済時年齢が80歳であれば、50歳から30年を最長期間として借り入れできます。また、50歳以上の場合、団信の加入に制限がつく可能性がありますので、ワイド団信を活用するなど工夫が必要になります。

50歳からの長期間借り入れは、定年後も返済が続く可能性が高くなります。通常は借入期間が短くなるため返済額が多くなり、家計への負担が増すことが想定されます。

また、75歳や80歳まで同じペースで返済を続けることは難しく、現役時代と同じように働いて収入が得られるということを前提とするのは現実的ではありません。

再雇用など定年後も働ける環境を準備しておく、あるいは退職金で繰り上げ返済するといった具体的な返済プランを十分に練っておくことをおすすめします。

住宅ローンはどうやってシミュレーションすればいい?

住宅ローンは通常元利均等返済方式で計算されます。元利均等返済方式とは毎月の返済額は変わらないのですが、返済額内の元金と利子の割合が徐々に変化していくことで、返済がおこなわれていきます。

この元利均等返済方式は通常の電卓では計算できません。そのため、住宅ローンのシミュレーションは元利均等返済方式が計算できるプリケーション等でおこなう必要があります。

現在、多くの金融機関が自社サイトで住宅ローンシミュレーションツールを無料で公開しており、借入額と期間、金利などの条件から毎月の返済額を計算できるものが一般的ですが、住宅ローンがどれだけ借りられるか、あるいは借り換えるとどうなるかといったシミュレーションができるので活用しましょう。

積極的に活用して住宅ローンをどれだけ借りて、どのようにに返済していくかのイメージを作っておきましょう。

住宅ローンの相談はどこにするべき?

各金融機関の相談窓口で住宅ローンの相談ができます。一部のネット銀行などでは相談窓口がないケースがあります。

ただし、金融機関もビジネスでやっていますので、相談者に対して自社のローンを勧める可能性はあります。

複数の金融機関に相談してみてアドバイスを比較するという方法も考えられます。また、最近では独立系のフィナンシャルプランナーのような専門家のアドバイスを受ける環境も整ってきました。

ライフプランニングや資産の在り方なども含めて相談し、最適な住宅ローンのアドバイスをしてもらうことも有効な方法のひとつです。

住宅ローンはネット銀行・地方銀行・メガバンクどれを選ぶべき?

それぞれの特徴を理解して自分に合った金融機関を選ぶことが重要です。ネット銀行は金利水準が安く手続きがインターネット中心となる特徴があります。

インターネットの操作が苦手でなく、疑問点を自分で調べれる人であれば、トータルのコストが抑えられることは大きなメリットになりますので、ネット銀行は有効な選択肢になると考えられます。

一方で、窓口でのアドバイスがないので、金融機関のサポートによって住宅ローンに関する不安や疑問を解消しながら進めていきたい人には向かないかもしれません。

地方銀行は地域密着型の営業展開をしている銀行が多いので、住宅ローンに関するさまざまな相談に乗ってもらいながら手続きをおこないたい人には適しています。

メガバンクは経営が安定していて、サービスもフルラインナップで取り揃えていますので、取引も安心です。全国展開していますので窓口が近くにある可能性も高く、相談に乗ってもらいながら住宅ローン契約ができます。

すでに銀行口座を持っている人も多いので、メガバンクが使い慣れているという人も多いのではないでしょうか。一方で、金利水準についてはやや高めになることを受け入れる必要があります。

住宅ローンをネット銀行で契約するデメリットは?

ネット銀行の住宅ローンは低金利で人気がありますが、いくつかのデメリットも存在します。

ネット銀行の場合、対面でのサポートが限られているため、複雑な質問や相談がしづらいといったことがあります。また、自営業者や年収の低い方は承認されにくい場合があったり、物件購入に制限を設けているといった声もあります。

ただし、これらのデメリットは銀行によって異なるため、それぞれ銀行の特徴をよく確認します。

総合的に見れば、利便性と低金利のメリットが大きく、多くの人にとってネット銀行の住宅ローンは魅力的な選択肢の一つでしょう。

公務員におすすめの住宅ローンはある?

公務員向けの住宅ローンには、一般よりも有利な条件が設定されていることが多くあります。多くの銀行が公務員向けの特別金利を用意しています。

公務員は安定した収入があるとみなされるため、審査が通りやすい傾向にあります。特におすすめなのは、メガバンクやネット銀行の公務員向けプランです。

さらに、一部の銀行では公務員限定の特別サービスや優遇措置を提供しているため、それらを活用することでより有利な条件で住宅ローンを組むことができます。

地方銀行でおすすめ住宅ローンはどこ?

地方銀行の住宅ローンは、地域に密着したサービスと柔軟な対応が特徴です。

例えば、千葉銀行は団信保障が好評で、返済中の保障にこだわりたい方におすすめです。また、北陸銀行は北陸3県の居住者向けに特に有利な金利を提供していて、8疾病保障や全疾病保障付き団信も利用可能になっています。

地方銀行の住宅ローンは、地域経済の活性化にも貢献するため、地元での評判も良好ですが、金利面ではネット銀行に比べてやや高めになる傾向があり、総合的な判断が必要です。

地方銀行は、地域密着型のサービスや柔軟な対応を重視する方におすすめです。

まとめ

マイホームの購入は人生で最も大きな買い物であり、マイホームを購入する多くの人が住宅ローンを利用することでしょう。

ネット銀行・地方銀行・メガバンクなど、多くの金融機関が住宅ローンと付随するサービスを提供しています。

金利の水準や、団信の保障内容も大きなポイントですが、店舗がないネット銀行を利用するのか、あるいは窓口で相談ができる銀行にするのかなども、住宅ローンを選ぶのに重要な項目です。

最近では期間50年の長期ローンやポイント付与といった、独自のサービスを提供して差別化を図っている銀行もあります。

常に情報をアップデートしながら、それぞれの特徴を理解して、自分に最も合った金融機関と住宅ローンサービスを選ぶことが重要です。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。