今月ちょっとピンチで、後払いができるお金借りるアプリを探しています。あまり大きな金額じゃなくていいんですが、本人確認や審査なしでサクッと借りられるものってあるんでしょうか?

急な出費があると焦りますよね!結論から言うと、完全に審査なしというものは難しいですが、独自の基準で通りやすいアプリや、後払いができるサービスはいくつかあります。

そうなんですね!やっぱり審査はある程度避けられないんですね。でも、少額融資で使い勝手がいいアプリや、具体的な後払いの仕組みが知りたいです。

もちろんです!これから、今すぐ使いやすいおすすめのお金借りるアプリをいくつかピックアップして、後払いの仕組みについてもお伝えしますね。では、さっそく後払いOKで利便性の高いおすすめアプリの紹介から始めていきましょう!

目次

【手軽にお金借りるアプリ】後払いアプリ5選

後払いアプリは、クレジットカードがなくても支払いを先延ばしできる手軽さが魅力です。

一方で、手数料や支払期限を把握せず使うと負担が増える点には注意が必要です。

この章では、代表的な後払いアプリの特徴を整理し、違いを分かりやすく解説します。

審査なし即発行でVisa後払いも使える!「バンドルカード」

| 正式名称 | バンドルカード |

| 運営会社 | 株式会社カンム |

| サービス区分 | Visaプリペイドカード |

| 後払い機能 | ポチっとチャージ |

| 支払期限 | 毎月末日 |

| 手数料 | ・3,000〜10,000円:510円 ・11,000〜20,000円:815円 ・21,000〜30,000円:1,170円 ・31,000〜40,000円:1,525円 ・41,000〜50,000円:1,830円 |

| 公式サイト | 公式サイトを見てみる |

バンドルカードは、アプリからすぐに発行できるVisaプリペイドカードです。

後払い機能「ポチっとチャージ」を利用すると、チャージした金額を先に使い、支払いは翌月末まで延ばせます。

公式サイトでは融資ではなく、プリペイド残高へのチャージであることが明記されています。

電話番号だけで分割も選べる後払い!「Paidy」

| 正式名称 | あと払い(ペイディ) |

| 運営会社 | Paidy株式会社 |

| サービス区分 | 後払い決済 |

| 後払い機能 | 翌月まとめ払い |

| 支払期限 | 翌月27日 |

| 手数料 | 【Apple専用】 ・コンビニ: 税込390円(1回あたり最大) ・口座振替: 無料 ・銀行振込: 金融機関により振込手数料が異なる。 |

| 公式サイト | 公式サイトを見てみる |

Paidyは、クレジットカード不要で利用できる後払い決済サービスです。

利用額は翌月にまとめて請求され、支払期限は公式に翌月27日と定められています。

口座振替は手数料無料ですが、コンビニ払いや銀行振込では所定の手数料が発生します。

コンビニ払い対応で実店舗も使える!「atone」

| 正式名称 | atone |

| 運営会社 | 株式会社ネットプロテクションズ |

| サービス区分 | 後払い決済 |

| 後払い機能 | 翌月まとめ払い |

| 支払期限 | 翌月の月初3営業日まで |

| 手数料 | ・コンビニ端末/銀行ATM(Pay-easy):209円(税込) ・電子バーコード(コンビニ):209円(税込) ・はがき請求書(コンビニ):209円(税込) ・口座振替:99円(税込) |

| 公式サイト | 公式サイトを見てみる |

atoneは、ネットショップや一部実店舗で利用できる後払い決済サービスです。

購入代金は翌月にまとめて支払う仕組みで、支払方法によっては手数料がかかります。

利用限度額の算定基準は公式には公表されていません。

家計簿連動で支出管理しやすい後払い!「ワンバンク」

| 正式名称 | ワンバンク |

| 運営会社 | 株式会社スマートバンク |

| サービス区分 | Visaプリペイドカード |

| 後払い機能 | あとばらいチャージ |

| 支払期限 | 翌月末日 |

| 手数料 | ・3,000〜10,000円:510円 ・11,000〜20,000円:815円 ・21,000〜30,000円:1,170円 ・31,000〜40,000円:1,525円 ・41,000〜50,000円:1,830円 |

| 公式サイト | 公式サイトを見てみる |

ワンバンクは、家計簿機能とVisaプリペイドカードを組み合わせたアプリです。

あとばらいチャージを利用すると、チャージ分を先に使い、支払いは翌月末まで延ばせます。

送金と決済を一つで使える後払い!「Kyash」

| 正式名称 | Kyash |

| 運営会社 | 株式会社Kyash |

| サービス区分 | Visaプリペイドカード |

| 後払い機能 | イマすぐ入金 |

| 支払期限 | 翌月末日 |

| 手数料 | ・3,000〜10,000円:500円 ・11,000〜20,000円:800円 ・21,000〜30,000円:1,150円 ・31,000〜40,000円:1,500円 ・41,000〜50,000円:1,800円 |

| 公式サイト | 公式サイトを見てみる |

Kyashは、Visaプリペイドカードとして利用できるキャッシュレスアプリです。

「イマすぐ入金」を使うことで、必要な金額を後払いで入金し、支払いを翌月末まで先延ばしできます。

公式では、後払い機能に手数料が発生すること、融資ではないことが明示されています。

本人確認必須で安心して後払いできる!「BANKIT」

| 正式名称 | BANKIT |

| 運営会社 | 株式会社アプラス |

| サービス区分 | Visaプリペイドカード |

| 後払い機能 | スマートクレカ(旧:おたすけチャージ+) |

| 支払期限 | 毎月27日 |

| 手数料 | ・セブン銀行ATM出金(月1回無料):110円(税込) ・残高の払戻し:550円(税込) ・リアルカード再発行:550円(税込) ・利用明細発行:220円(税込) ・暗証番号通知:220円(税込) ・海外緊急再発行:15,000円(税込) |

| 公式サイト | 公式サイトを見てみる |

BANKITは、本人確認を行ったうえで利用するVisaプリペイドサービスです。

後払い機能「スマートクレカ」を利用することで、チャージ分を先に使い、後日支払うことができます。

公式サイトでは、後払い機能の利用時に審査があること、手数料が発生する場合があることが明示されています。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

【審査なしでお金借りるアプリ】質屋アプリ5選

質屋アプリは、品物を売ったり預けたりして現金を得る方法です。

審査や借入が不要な点が特徴で、急な出費にどう対応できるかをこの章で整理します。

出張査定無料で自宅完結の買取!「バイセル質屋アプリ」

| 正式名称 | バイセル |

| 運営会社 | 株式会社BuySell Technologies |

| サービス区分 | 買取サービス |

| 現金化方法 | 品物を売却して現金化 |

| 審査 | 不要 |

| 手数料 | 査定料・出張料・キャンセル料すべて無料 |

| 公式サイト | 公式サイトを見てみる |

バイセルは、着物やブランド品などを対象とした買取サービスで、査定料・出張料・キャンセル料がすべて無料である点が公式サイトで明記されています。

売却が成立しなくても費用は発生しないため、「とりあえず査定だけしたい」という人でも利用しやすい仕組みです。

不用品をまとめて送れる宅配買取!「Pollet(ポレット)」

| 正式名称 | Pollet(ポレット) |

| 運営会社 | 株式会社オズビジョン |

| サービス区分 | 宅配買取サービス |

| 現金化方法 | 不用品をまとめて売却 |

| 審査 | 不要 |

| 手数料 | 査定・配送は無料 |

| 公式サイト | 公式サイトを見てみる |

Polletは、不用品を箱に詰めて送るだけで買取してもらえる宅配買取サービスです。

公式サイトでは、査定や配送が無料である点が明記されています。

一方、買取成立後のキャンセル時には送料がかかる場合があることも案内されています。

無料で複数業者を一括比較できる!「おいくら」

| 正式名称 | おいくら |

| 運営会社 | 株式会社マーケットエンタープライズ |

| サービス区分 | 買取一括査定サービス |

| 現金化方法 | 複数業者の査定後、売却 |

| 審査 | 不要 |

| 手数料 | 完全無料 |

| 公式サイト | 公式サイトを見てみる |

おいくらは、売りたい品物を一度登録するだけで、複数の買取業者から査定を受けられる一括査定サービスです。

公式サイトでは、査定依頼や利用に手数料がかからないことが明記されています。

あくまで「売却先を探すサービス」であり、現金を借りる仕組みではありません。

売却前に価値確認できる資産活用!「かしゃり」

| 正式名称 | cashari(カシャリ) |

| 運営会社 | ガレージバンク株式会社 |

| サービス区分 | モノの価値可視化・資産活用サービス |

| 現金化方法 | 売却またはリースバック等 |

| 審査 | あり |

| 手数料 | 受取手数料0円 |

| 公式サイト | 公式サイトを見てみる |

cashariは、持ち物の価値をアプリで確認し、必要に応じて売却やリースバックなどの方法で資金化できるサービスです。

公式サイトでは「受取手数料0円」「最短1日で入金」などが記載されています。

一方、具体的な審査基準については公式上で詳細な説明は確認できません。

家電を買わずに定額で試せる!「アリススタイル」

| 正式名称 | Alice.style(アリススタイル) |

| 運営会社 | 株式会社アリススタイル |

| サービス区分 | シェアリング・レンタルサービス |

| 現金化方法 | 公式では現金化サービスの記載なし |

| 審査 | 公式では明記されていません |

| 手数料 | 月額利用料あり |

| 公式サイト | 公式サイトを見てみる |

アリススタイルは、家電や美容機器などを定額制でレンタルできるシェアリングサービスです。

「審査なしでお金を借りるアプリ」という文脈では、ジャンルが異なる点に注意が必要です。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

【すぐお金借りられるアプリ】消費者金融アプリ6選

消費者金融アプリは、申込みから借入までスマホで完結し、早ければ当日中にお金を借りられる点が特徴です。

正規業者であれば法律に基づいた運営のため、安全性も確保されています。

この章では、対応スピードや使いやすさを軸に、主要な消費者金融アプリを整理します。

最短3分審査で即日融資と無利息に対応!「プロミス」

| 金利(実質年率) | 2.5%〜18.0% |

| 最高限度額 | 800万円まで |

| 審査時間 | 最短3分(融資) |

| 即日融資 | 可能 |

| 無利息期間 | 30日間 |

| 遅延利率 | 20.0% |

| 申込基準 | 満18~74歳かつ安定した収入あり |

| 返済方式 | 残高スライド元利定額返済方式 |

| 公式サイト | 公式サイトを見てみる |

プロミスは、審査から融資までのスピードが早く、最短3分で融資まで進める点が特徴です。

初めて利用する場合は30日間の無利息期間があり、短期間で返済できる人ほど利息負担を抑えやすい仕組みになっています。

金利の上限は18.0%、限度額は最大800万円まで設定されており、少額からまとまった金額まで幅広く対応できます。

初回30日無利息で借り始めやすい大手!「アコム」

| 金利(実質年率) | 2.4%~17.9% |

| 最高限度額 | 800万円まで |

| 審査時間 | 最短20分(融資) |

| 即日融資 | 可能 |

| 無利息期間 | 30日間 |

| 遅延利率 | 20.0% |

| 申込基準 | 満20歳以上かつ安定した収入あり |

| 返済方式 | 定率リボルビング方式 |

| 公式サイト | 公式サイトを見てみる |

アコムは、初めての契約で30日間の無利息期間が設定されている消費者金融です。

審査から融資まで最短20分とされており、即日融資にも対応しています。

金利は3.0%〜18.0%、限度額は最大800万円までと、利用枠の幅も広めです。

来店不要で申込みから借入まで完結!「アイフル」

| 金利(実質年率) | 3.0%~18.0% |

| 最高限度額 | 800万円まで |

| 審査時間 | 最短18分(融資) |

| 即日融資 | 可能 |

| 無利息期間 | 30日間 |

| 遅延利率 | 20.0% |

| 申込基準 | 満20歳以上かつ安定した収入あり |

| 返済方式 | 借入後残高スライド元利定額リボルビング返済方式 |

| 公式サイト | 公式サイトを見てみる |

アイフルは、最短18分で融資まで進める点が特徴の消費者金融です。

金利は3.0%〜18.0%、限度額は最大800万円まで設定されています。

初めて利用する場合には30日間の無利息期間が用意されており、短期間で返済できる見込みがある人には使いやすい条件です。

最大365日無利息で利息を抑えやすい!「レイク」

| 金利(実質年率) | 4.5%~18.0% |

| 最高限度額 | 500万円まで |

| 審査時間 | 最短15秒 |

| 即日融資 | 可能 |

| 無利息期間 | 最大365日間 |

| 遅延利率 | 20.0% |

| 申込基準 | 満20歳~70歳かつ安定した収入あり |

| 返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| 公式サイト | 公式サイトを見てみる |

レイクは、最大365日間の無利息期間が設定されている点が大きな特徴です。

金利は4.5%〜18.0%、限度額は最大500万円までとなっており、他社と比べると無利息期間の長さが際立ちます。

返済方式は複数用意されているため、自分に合った返済計画を立てやすい点もポイントです。

無利息なしでも即日融資を重視できる!「SMBCモビット」

| 金利(実質年率) | 3.0%〜18.0% |

| 最高限度額 | 800万円まで |

| 審査時間 | 10秒簡易審査 |

| 即日融資 | 可能 |

| 無利息期間 | なし |

| 遅延利率 | 20.0% |

| 申込基準 | 満20歳〜74歳かつ安定した収入あり |

| 返済方式 | 借入後残高スライド元利定額返済方式 |

| 公式サイト | 詳しくはこちら |

SMBCモビットは、無利息期間はありませんが、即日融資に対応している消費者金融です。

金利は3.0%〜18.0%、限度額は最大800万円まで設定されています。

審査時間は最短15分とされ、急ぎで借りたい場面でも検討しやすいのが特徴です。

少額融資に対応する中小消費者金融!「アロー」

| 金利(実質年率) | 14.95%~19.94% |

| 最高限度額 | 200万円まで |

| 審査時間 | 最短45分 |

| 即日融資 | 可能 |

| 無利息期間 | なし |

| 遅延利率 | 19.94% |

| 申込基準 | 満22歳~70歳かつ安定した収入あり |

| 返済方式 | 残高スライドリボルビング |

| 公式サイト | 公式サイトを見てみる |

アローは、最大200万円までの融資に対応している消費者金融です。

申込条件は22歳から70歳までで、安定した収入が必要です。

無利息期間は設定されていないため、利用前に返済計画を立てることが重要です。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

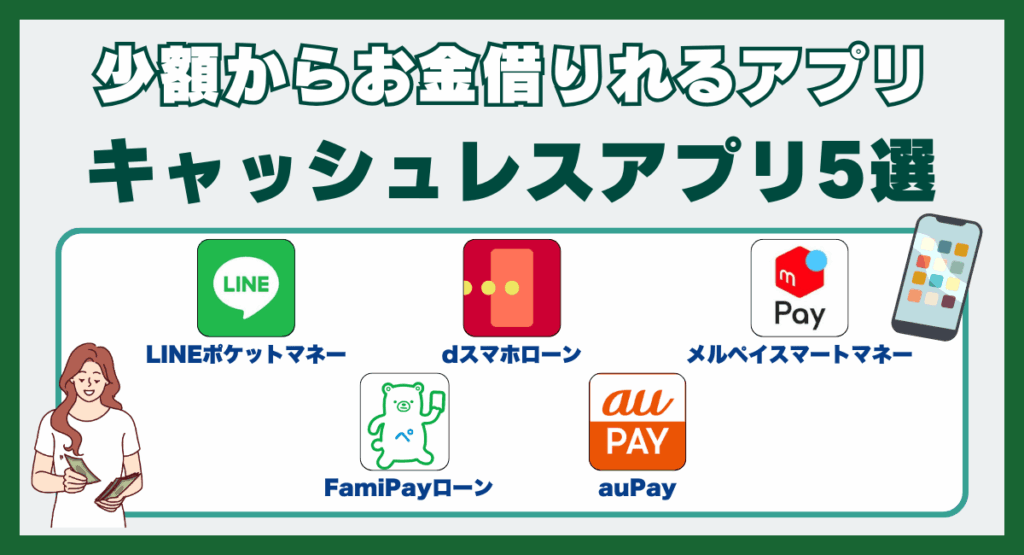

【少額からお金借りられるアプリ】キャッシュレスアプリ5選

キャッシュレス系ローンは、普段使っているアプリから少額で借りられるのが特徴です。

借入条件や仕組みの違いを整理し、自分に合う選択肢を確認していきます。

普段のLINEで申込みから借入まで完結!「LINEポケットマネー」

| 金利(実質年率) | 3.0%〜18.0% |

| 融資スピード | 最短20分※ ※お申込の時間帯により、ご希望に添えない場合があります。 ※手続内容や混雑状況によって審査にお時間を頂く場合があります。 |

| 融資限度額 | 最大300万円 |

| 借入方法 | LINEで完結 |

| 無利息期間 | 30日間 |

| 公式サイト | 公式サイトを見てみる |

LINEポケットマネーは、普段使っているLINEアプリ上で申し込みから借入まで進められるローンサービスです。

無利息期間は30日間設けられており、短期間で返済できる場合は利息負担を抑えやすい点が特徴です。

借入方法もLINE内で完結するため、新たなアプリ操作に不安がある人でも使いやすい仕組みといえます。

d払い残高にも使えるドコモ系ローン!「dスマホローン」

| 金利(実質年率) | 3.9%~17.9% |

| 融資スピード | 即日 |

| 融資限度額 | 最大300万円 |

| 借入方法 | d払い残高チャージ / 銀行口座振込 |

| 無利息期間 | 30日間 |

| 公式サイト | 公式サイトを見てみる |

dスマホローンは、NTTドコモが提供するスマホ完結型のローンサービスです。

金利は年3.9%〜17.9%、融資限度額は最大300万円まで設定されています。

借入はd払い残高へのチャージ、または銀行口座への振込から選択できるため、用途に応じた使い分けが可能です。

上限50万円で少額利用しやすい融資!「メルペイスマートマネー」

| 金利(実質年率) | 3.0%〜15.0% |

| 融資スピード | 最短翌日 |

| 融資限度額 | 最大50万円 |

| 借入方法 | アプリ、口座振替 |

| 無利息期間 | 1カ月実質無料 |

| 公式サイト | 公式サイトを見てみる |

メルペイスマートマネーは、メルカリアプリと連携して利用できるローンサービスです。

金利は年3.0%〜15.0%と上限が比較的低めで、融資限度額は最大50万円までとなっています。

少額借入を前提に考えている人に適した選択肢です。

ポイント還元で実質負担を抑えられる!「FamiPayローン」

| 金利(実質年率) | 0.8%〜18.0% |

| 融資スピード | 最短即日 |

| 融資限度額 | 最大300万円 |

| 借入方法 | アプリ、口座振替 |

| 無利息期間 | 60日間 ※ポイント還元 |

| 公式サイト | 公式サイトを見てみる |

FamiPayローンは、ファミマのキャッシュレス決済アプリ「FamiPay」から利用できるローンサービスです。

金利は年0.8%〜18.0%、融資限度額は最大300万円まで対応しています。

最短即日での融資が可能とされ、スピード重視の人にも検討しやすいのが特徴です。

ATMにも対応した即日融資のau系ローン!「auPay」

| 金利(実質年率) | 2.9%~18.0% |

| 融資スピード | 最短即日 |

| 融資限度額 | 最大100万円 |

| 借入方法 | アプリ、ATM、口座振替 |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

au PAYは、KDDIグループが提供するローンサービスです。

借入方法はアプリ、ATM、口座振替に対応しており、利用シーンに応じて使い分けが可能です。

無利息期間は設定されていませんが、即日融資に対応している点が特徴です。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

【金利低くお金借りられるアプリ】銀行カードローンアプリ12選

銀行カードローンは、消費者金融と比べて金利が低めに設定されている点が大きな特徴です。

その分、審査や条件は慎重ですが、利息負担を抑えて借りたい人には有力な選択肢になります。

この章では主要な銀行カードローンを一覧で整理します。

全国のセブンATMで借入返済できる!「セブン銀行カードローン」

| 金利(実質年率) | 12.0%〜15.0% |

| 融資スピード | 最短即日 |

| 融資限度額 | 最大300万円 ※初回は50万円 |

| 借入方法 | セブン銀行ATM・振込 |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

セブン銀行カードローンは、セブン銀行ATMと振込の両方に対応している点が特徴です。

最短即日での融資にも対応しており、急ぎの場面でも検討しやすい銀行カードローンです。

無利息期間はありませんが、全国のセブン-イレブンで利用しやすい点を重視する人に向いています。

最大800万円まで借りられるネット銀行!「楽天銀行スーパーローン」

| 金利(実質年率) | 1.9%~14.5% |

| 融資スピード | 要確認 |

| 融資限度額 | 最大800万円 |

| 借入方法 | 楽天銀行口座への振込 |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

楽天銀行スーパーローンは、最大800万円までの高額融資に対応している点が特徴です。

金利は年1.9%〜14.5%と銀行カードローンらしい水準で、借入は楽天銀行口座への振込で行います。

無利息期間はありませんが、まとまった金額を長期で借りたい場合の選択肢になります。

アプリATM振込から借入方法を選べる!「スルガ銀行カードローン」

| 金利(実質年率) | 3.9%~14.9% |

| 融資スピード | 最短即日 |

| 融資限度額 | 最大800万円 |

| 借入方法 | アプリ・口座振込・ATM |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

スルガ銀行カードローンは、アプリ・口座振込・ATMと複数の借入方法に対応している点が特徴です。

最短即日での融資にも対応しており、利便性とスピードの両方を重視する人に向いています。

アプリ操作だけで借入返済まで完結!「みんなの銀行」

| 金利(実質年率) | 1.5%~14.5% |

| 融資スピード | 要確認 |

| 融資限度額 | 最大1,000万円 |

| 借入方法 | アプリ内操作で即時振替 |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

みんなの銀行は、アプリ内操作のみで借入から返済まで完結できる点が特徴です。

金利は年1.5%〜14.5%、融資限度額は最大1,000万円と高めに設定されています。

借入はアプリ内で即時振替される仕組みですが、融資スピードの明確な時間表記はありません。

下限金利が低く条件重視で選びやすい!「auじぶん銀行」

| 金利(実質年率) | 1.38%~17.4% |

| 融資スピード | 明確な時間表記なし |

| 融資限度額 | 最大800万円 |

| 借入方法 | auじぶん銀行口座への振込 |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

auじぶん銀行カードローンは、金利が年1.38%〜17.4%と低めの下限が設定されている点が特徴です。

融資限度額は最大800万円で、借入はauじぶん銀行口座への振込で行います。

融資スピードについて明確な時間表記はありませんが、金利条件を重視したい人にとって検討価値のある銀行カードローンです。

銀行系で無利息期間を活用できる!「 PayPay銀行カードローン」

| 金利(実質年率) | 1.59%~18.0% |

| 融資スピード | 明確な時間表記なし |

| 融資限度額 | 最大1,000万円 |

| 借入方法 | PayPay銀行口座への振込 |

| 無利息期間 | 初回30日間(条件あり) |

| 公式サイト | 公式サイトを見てみる |

PayPay銀行カードローンは、初回30日間の無利息期間が条件付きで設定されている点が特徴です。

借入はPayPay銀行口座への振込で行われ、融資スピードの明確な時間表記はありません。

銀行カードローンの中で無利息を重視したい人に向いています。

大手銀行の信頼性で安心して借りられる!「三井住友銀行カードローン」

| 金利(実質年率) | 1.5~14.5% |

| 融資スピード | 明確な時間表記なし |

| 融資限度額 | 最大800万円 |

| 借入方法 | 三井住友銀行口座への振込 |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

三井住友銀行カードローンは、金利が年1.5%〜14.5%、融資限度額は最大800万円まで設定されています。

借入は三井住友銀行口座への振込が基本で、融資スピードの明確な時間表記はありません。

無利息期間はありませんが、大手銀行の信頼性を重視して選びたい人に向いているカードローンです。

地方銀行ならではの条件で選べる!「千葉銀行カードローン」

| 金利(実質年率) | 1.4%~14.8% |

| 融資スピード | 要確認 |

| 融資限度額 | 最大800万円 |

| 借入方法 | アプリ・口座振込・ATM |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

千葉銀行カードローンは、アプリ・口座振込・ATMと複数の借入方法に対応しています。

金利は年1.4%〜14.8%、融資限度額は最大800万円まで設定されています。

融資スピードについては明確な記載がなく、即日性よりも条件重視で検討する人向けです。

全国対応で利用手段が幅広い!「みずほ銀行カードローン」

| 金利(実質年率) | 2.0%~14.0% |

| 融資スピード | 要確認 |

| 融資限度額 | 最大800万円 |

| 借入方法 | アプリ・口座振込・ATM |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

みずほ銀行カードローンは、金利が年2.0%〜14.0%、融資限度額は最大800万円まで設定されています。

アプリ・口座振込・ATMに対応しており、利用手段の幅が広い点が特徴です。

最大1000万円まで対応する地方銀行!「横浜銀行カードローン」

| 金利(実質年率) | 1.5%~14.6% |

| 融資スピード | 記載なし |

| 融資限度額 | 最大1,000万円 |

| 借入方法 | 横浜銀行口座への振込 |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

横浜銀行カードローンは、最大1,000万円までの融資に対応している点が特徴です。

融資スピードや無利息期間の記載はなく、条件面をじっくり比較したい人向けの銀行カードローンです。

上限金利が低めで利息を抑えやすい!「りそな銀行カードローン」

| 金利(実質年率) | 1.45%~13.90% |

| 融資スピード | 記載なし |

| 融資限度額 | 最大800万円 |

| 借入方法 | りそな銀行口座への振込 |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

りそな銀行カードローンは、金利が年1.45%〜13.90%と、上限金利が比較的低めに設定されています。

融資限度額は最大800万円で、借入はりそな銀行口座への振込で行います。

融資スピードや無利息期間の明確な記載はありませんが、金利条件を重視したい人に向いています。

地域密着で条件を相談しながら借りられる!「JAバンクローン」

| 金利(実質年率) | 各JAにより異なる(一律表記なし) |

| 融資スピード | 各JAにより異なる |

| 融資限度額 | 各JAにより異なる |

| 借入方法 | 取引JA口座への振込 |

| 無利息期間 | なし |

| 公式サイト | 公式サイトを見てみる |

JAバンクローンは、金利・融資限度額・融資スピードなどの条件が、利用するJAごとに異なる点が特徴です。

借入は取引JAの口座への振込で行われます。

全国一律の条件ではないため、具体的な内容は各JAでの確認が必要です。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

【キャッシングでお金借りるアプリ】クレジットカードアプリ8選

クレジットカードのキャッシングは、手持ちのカードや公式アプリからすぐに借りられるのが特徴です。

一方で金利や利用枠はカードごとに差があります。

この章では、主要なクレジットカードアプリを整理し、キャッシングを使う際の判断材料をまとめます。

銀行口座と決済を一枚でまとめて管理!「Oliveフレキシブルペイ」

Oliveフレキシブルペイは、三井住友銀行が提供する金融サービス一体型カードです。

年会費は無料で、国際ブランドはVISAに対応しています。

基本ポイント還元率は0.5%と平均的ですが、銀行口座や決済機能とまとめて管理できる点が大きな特徴です。

年会費無料で高還元のJCBカード!「JCBカードW」

| カード名 | JCBカードW |

| 年会費 | 無料 |

| 国際ブランド | JCB |

| 基本ポイント還元率 | 1.0% |

| 最大ポイント還元率 | 21% |

| 公式サイト | 公式サイトを見てみる |

JCBカードWは、年会費無料ながら基本ポイント還元率が1.0%と高めに設定されているクレジットカードです。

国際ブランドはJCBのみですが、日本国内での使いやすさに強みがあります。

PayPay決済と相性が良いカード!「PayPayカード」

| カード名 | PayPayカード |

| 年会費 | 無料 |

| 国際ブランド | VISA/Mastercard®/JCB |

| 基本ポイント還元率 | 1.0% |

| 最大ポイント還元率 | 1.5% |

| 公式サイト | 公式サイトを見てみる |

PayPayカードは、年会費無料で基本ポイント還元率1.0%のクレジットカードです。

VISA・Mastercard®・JCBの3ブランドから選べる点も特徴です。

PayPayとの相性を重視する人や、日常決済で安定したポイント還元を得たい人に向いています。

番号表示なしで使える定番カード!「三井住友カード(NL)」

| カード名 | 三井住友カード(NL) |

| 年会費 | 無料 |

| 国際ブランド | VISA/Mastercard® |

| 基本ポイント還元率 | 0.5% |

| 最大ポイント還元率 | 20.0% |

| 公式サイト | 公式サイトを見てみる |

三井住友カード(NL)は、年会費無料で基本ポイント還元率0.5%のクレジットカードです。

国際ブランドはVISAとMastercard®に対応しています。

番号レス仕様でセキュリティ面に配慮されており、初めてクレジットカードを持つ人にも選ばれやすいカードです。

年会費無料で還元率が高いカード!「リクルートカード」

| カード名 | リクルートカード |

| 年会費 | 無料 |

| 国際ブランド | VISA/Mastercard®/JCB |

| 基本ポイント還元率 | 1.2% |

| 最大ポイント還元率 | 3.2% |

| 公式サイト | 公式サイトを見てみる |

リクルートカードは、年会費無料で基本ポイント還元率が1.2%と非常に高い水準に設定されています。

VISA・Mastercard®・JCBの3ブランドに対応しており、汎用性も高いカードです。

日常の買い物向け定番カード!「イオンカード」

| カード名 | イオンカード |

| 年会費 | 無料 |

| 国際ブランド | VISA/Mastercard®/JCB |

| 基本ポイント還元率 | 1.0% |

| 最大ポイント還元率 | 5.0% |

| 公式サイト | 公式サイトを見てみる |

イオンカードは、年会費無料・基本ポイント還元率0.5%のクレジットカードです。VISA・Mastercard®・JCBに対応しています。

高還元を狙うカードではありませんが、安定した使いやすさを求める人に向いたカードです。

維持費をかけずに持てるカード!「ライフカード」

| カード名 | ライフカード |

| 年会費 | 無料 |

| 国際ブランド | VISA/Mastercard®/JCB |

| 基本ポイント還元率 | 0.5% |

| 最大ポイント還元率 | 3.0% |

| 公式サイト | 公式サイトを見てみる |

ライフカードは年会費無料で、VISA・Mastercard®・JCBの3ブランドに対応しています。

基本ポイント還元率は0.5%と控えめですが、維持費をかけずにカードを保有できる点が特徴です。

ポイントを貯めやすい定番カード!「楽天カード」

| カード名 | 楽天カード |

| 年会費 | 無料 |

| 国際ブランド | VISA/Mastercard®/JCB/AMEX |

| 基本ポイント還元率 | 1.0% |

| 最大ポイント還元率 | 3.0% |

| 公式サイト | 公式サイトを見てみる |

楽天カードは、年会費無料で基本ポイント還元率1.0%のクレジットカードです。

VISA・Mastercard®・JCB・AMEXと、対応ブランドが非常に幅広い点も特徴です。

ポイント重視で多くの場面に使えるカードを探している人に適した1枚です。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

審査なしでお金借りるアプリは原則ない!違法なアプリに注意

「審査なしでお金を借りられるアプリ」は、原則として存在しません。

日本では、貸金業法によりお金を貸す際に利用者の返済能力を確認することが義務づけられており、この確認がいわゆる審査にあたります。

そのため、正規の金融機関や貸金業者が「無審査」でお金を貸すことはできません。

それにもかかわらず、「審査なし」「誰でも借りられる」「即日現金化」といった言葉を前面に出すアプリが存在しますが、これらはヤミ金融や違法業者である可能性が高く、注意が必要です。

実際には、法外な利息を請求されたり、個人情報を悪用されたりする被害も報告されています。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

お金借りるアプリの種類を紹介

お金借りるアプリには、後払い・質屋・消費者金融・銀行カードローンなど、仕組みや特徴が異なる複数の種類があります。

違いを知らずに選ぶと、条件が合わず後悔することもあります。

この章では種類ごとの特徴を整理し、自分に合う選び方をわかりやすく解説します。

簡易審査で利用できる後払いアプリ

簡易的な確認で利用できる後払いアプリは、「今すぐ支払いが必要だが、手元に現金がない」という場面で役立つ選択肢です。

これらのアプリは厳密な融資ではなく、商品購入を立て替える仕組みのため、消費者金融ほど重い審査が行われない点が特徴です。

理由として、後払いアプリは貸金業ではなく、決済サービスとして提供されているケースが多く、利用限度額も比較的少額に抑えられています。

そのため、収入証明書の提出が不要な場合もあり、利用までがスムーズです。

審査なしでお金借りられる質屋アプリ

質屋アプリは、審査なしでお金を得られる数少ない方法の一つです。

利用者の信用情報ではなく、預ける品物の価値を基準にお金を受け取る仕組みになっています。

質屋営業は法律で認められており、品物を担保にするため、返済能力の審査は行われません。

ブランド品や貴金属などをアプリ経由で査定し、その価値に応じた金額を受け取れる点が特徴です。

すぐ借りられる安心の消費者金融アプリ

スピードと安全性を重視するなら、消費者金融アプリは有力な選択肢です。

審査はあるものの、正規業者であれば最短即日で借入できる点が大きな強みです。

消費者金融は貸金業法に基づき、金融庁に登録された業者のみが運営しています。

そのため、金利や取り立てのルールが明確で、違法な請求を受ける心配がありません。

少額からお金借りられるキャッシュレスアプリ

キャッシュレスアプリは、少額のお金を柔軟に使いたい人に向いています。

数千円から利用できるケースが多く、「生活費のちょい足し」に適しています。

理由は、チャージ型や立替型などの仕組みを採用しており、高額融資を前提としていないからです。

日常の支払いと連動しているため、借りている感覚が薄い点も特徴です。

ただし、気軽に使える分、利用状況を把握しにくいという面もあります。

金利低くお金借りられる銀行カードローンアプリ

金利を重視するなら、銀行カードローンアプリが候補になります。

結論から言うと、他の借入手段と比べて金利が低く、長期利用に向いています。

銀行は厳格な審査を行う代わりに、比較的低い金利で融資を行っています。

そのため、返済期間が長くなっても、利息の負担を抑えやすいのがメリットです。

手持ちクレカで借りられるキャッシング(クレカ)アプリ

すでにクレジットカードを持っている人は、キャッシング機能を使う方法もあります。

新たな申し込みなしで借りられる点が大きな利点です。

クレジットカードのキャッシングは、カード発行時の審査をもとに利用枠が設定されているため、追加審査が不要な場合があります。

アプリからすぐに操作できる点も便利です。

ただし、金利は比較的高めに設定される傾向があります。

お金借りるアプリを種類別に比較

お金借りるアプリは、それぞれ目的や向いている人が異なります。

「早さ」「金利」「審査の有無」のどれを重視するかで、選ぶべき種類は変わります。

「審査が不安だから」という理由だけで選ぶのではなく、返済のしやすさまで含めて考えることが大切です。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

お金借りるアプリを使う時の注意点

お金借りるアプリは手軽で便利な反面、使い方を誤ると思わぬ負担やトラブルにつながることがあります。

この章では、アプリを安全に利用するために知っておくべき注意点を整理し、不安や疑問を解消できるよう分かりやすく解説します。

後払いアプリの「手数料」に注意

後払いアプリを使う際にまず注意したいのが、見落とされがちな手数料の存在です。

後払いは「今は払わなくていい」という手軽さが魅力ですが、実際には支払い方法によって手数料がかかる場合があります。

この点が重要なのは、利息がないから安心と思って使い続けると、結果的に割高になってしまうからです。

特に短期間で何度も利用すると、手数料が積み重なり、想定以上の支出につながります。

返済シミュレーションをしてから計画的に借りる

お金借りるアプリを利用する前には、必ず返済シミュレーションを行うことが大切です。

借りられる金額だけを見るのではなく、「毎月いくら返すのか」を把握してから判断する必要があります。

理由は単純で、返済額を理解しないまま借りてしまうと、生活費を圧迫しやすくなるからです。

多くの金融機関や公式サイトでは、返済シミュレーションが用意されており、借入額や返済期間を入力するだけで毎月の返済額を確認できます。

実際に数字で見ると、「思ったより余裕がない」と気づくことも少なくありません。これは借入をやめる判断材料にもなります。

「審査なし」の言葉に惑わされない

「審査なしで借りられる」という言葉は、とても魅力的に聞こえますが、注意が必要です。

正規の金融機関が完全に無審査でお金を貸すことはありません。

日本では貸金業法により、返済能力の確認が義務づけられており、これを行わない業者は違法となります。

そのため、「審査なし」を強調するアプリは、ヤミ金融やトラブルのリスクが高いと考えたほうが安全です。

審査があること自体をマイナスに捉える必要はありません。

個人情報の取り扱いに注意

お金借りるアプリを使う際は、個人情報の扱いにも十分注意しなければなりません。

信頼できる運営元かどうかを確認することが最優先です。

理由は、アプリによっては必要以上の個人情報を求められる場合があり、不適切に管理されるとトラブルにつながる恐れがあるからです。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

お金借りるアプリに関するよくある質問

お金借りるアプリを使う際には、「返済はどうなるのか」「未成年でも使えるのか」「周囲に知られるのか」など、不安や疑問を感じる人も多いはずです。

この章では、よくある質問をもとに、利用前に知っておきたいポイントを整理します。

アプリを削除しても返済に追われますか?

アプリを削除しても、借りたお金の返済義務がなくなることはありません。

これは多くの人が誤解しやすい点ですが、アプリはあくまで「手続きの窓口」にすぎず、契約そのものは削除しても残り続けます。

そのため、アプリを消しても返済期限が延びたり、支払いが免除されたりすることはありません。

未成年でもお金借りるアプリは使えますか?

未成年が正規の「お金を借りるアプリ」を利用することは原則できません。

消費者金融や銀行カードローンでは、契約にあたって年齢制限が設けられており、多くの場合は18歳または20歳以上が条件となっています。

これは、未成年が安易に借金を背負わないようにするための仕組みで、法律や業界ルールに基づいています。

一部で「未成年でも使える」とうたうサービスを見かけることがありますが、こうしたケースは決済サービスや立替払いであり、実質的な融資ではありません。

アプリでお金借りたことはバレますか?

お金借りるアプリを利用したことが、必ず周囲にバレるわけではありません。

正規の金融機関では、個人情報や利用履歴は厳重に管理されており、第三者に勝手に知られることはありません。

ただし、注意すべき点もあります。

郵送物が自宅に届いたり、返済用の口座引き落としで家族に通帳を見られたりすると、間接的に知られる可能性はあります。

また、延滞が続くと電話連絡が入ることもあります。

計画的に利用し、延滞を避けることが、結果的にトラブルを防ぐ一番の方法です。

1万円借りたい時におすすめのアプリはどれですか?

1万円だけ借りたい場合は、「少額利用に向いているかどうか」を基準に選ぶことが大切です。

少額対応が明確で、返済負担が重くなりにくいサービスを選ぶのが安心です。

理由は、借入額が小さくても、金利や手数料の仕組みによっては割高になることがあるからです。

審査時間最短3分で

即日借入可能!

「プロミス」

【おすすめポイント】

⭐️申し込んだその日に借りられる

⭐️初めての借り入れなら30日間利息なし

⭐️99%電話連絡なし

まとめ

お金借りるアプリには、後払い、質屋、消費者金融、銀行カードローン、クレジットカードのキャッシングなど複数の種類があり、それぞれ仕組みや向いている人が異なります。

正規の金融サービスで「審査なし」で借りられるケースは原則なく、後払い決済や買取サービスは融資ではない点を理解することが重要です。

少額やスピードを重視する場合でも、手数料や返済計画、運営元の信頼性を確認し、自分の状況に合った方法を選ぶことで、無理のない資金調達につながります。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。