2025年、17年ぶりに個人向け国債の金利が1%を超え、改めて注目を集めています。安全資産として知られる国債ですが、インフレリスクや機会損失など見落としがちなデメリットも存在します。

国債のメリット・デメリットを正しく理解し、年齢や資産状況に応じた活用方法を身につけることで、バランスの取れた資産運用が実現できます。国債の基本的な仕組みから個人向け国債の特徴、購入の際の注意点まで、投資判断に必要な情報を提供します。

目次

国債とは

国債への理解を深めるため、まずはその定義と概要から見ていきましょう。

国債とは何か?

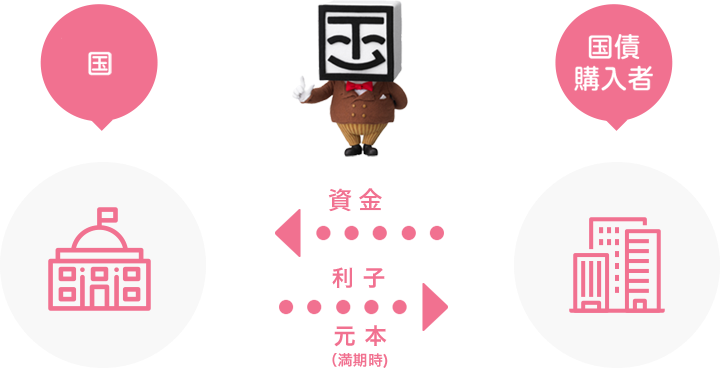

国債とは、その名の通り国が発行する「債券」です。債券には、発行した組織がお金を借りる際の「借用証明書」という意味があります。

つまり国債は「国の借金証書」と言い換えることができ、私たちが国債を購入する行為は、国にお金を貸し出すことに他なりません。

この仕組みによって、「投資家が貸し手(債権者)」となり、「国が借り手(債務者)」という関係性が成り立ちます。国債を手にした投資家は、満期を迎えるまで保有することで、投資した元本に加えて約束された利子を国から受け取れるのです。

また、この利子は半年ごとに支払われるのが一般的で、安定した収入源となり得ます。

なぜ国債は発行されるのか

国は、私たちの暮らしに必要な公共サービス(道路や学校の建設、医療や年金といった社会保障、科学技術の振興など)を提供するため、主に税収によってその費用を賄っています。

しかし、時として税収だけでは歳出のすべてをカバーしきれない事態が生じます。そのような場合に、国は国債を発行することで、広く国内外の投資家から資金を集めるのです。

国債の信用力と安全性

国債が数ある金融商品の中でも特に安全性が高いと見なされる理由は、国が元本と利子の支払いを保証しているためです。この国家の信用力が強力な裏付けとなり、国債は「安全資産」としての評価を確立しています。

日本の国債が債務不履行(デフォルト)に陥るリスクが極めて低いとされる背景には、いくつかの要因が挙げられます。

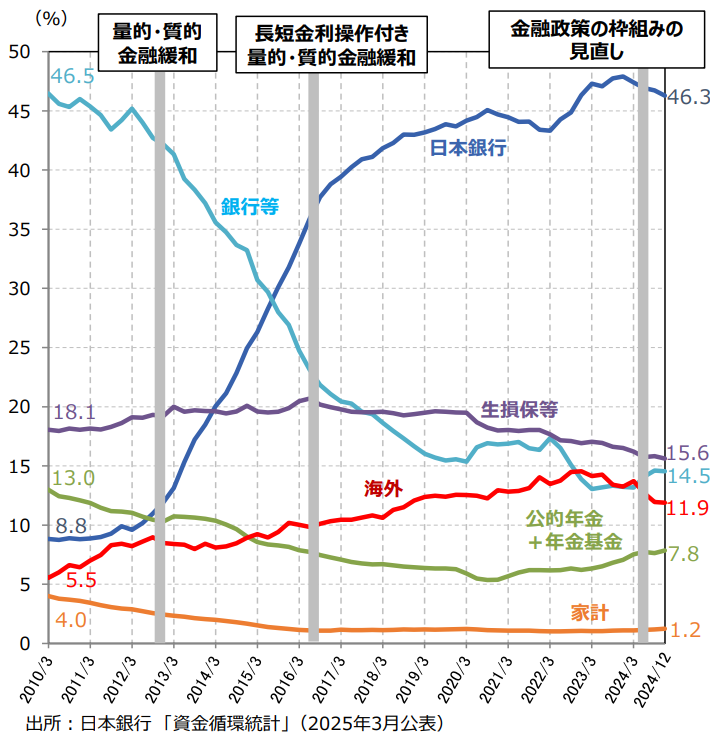

国が持つ徴税権や通貨発行権に加え、発行された国債の約9割が国内の金融機関や個人によって保有されているという事実もその一つです。さらに、日本銀行が金融政策の一環として大量に保有していることも、市場の安定に寄与していると考えられています。

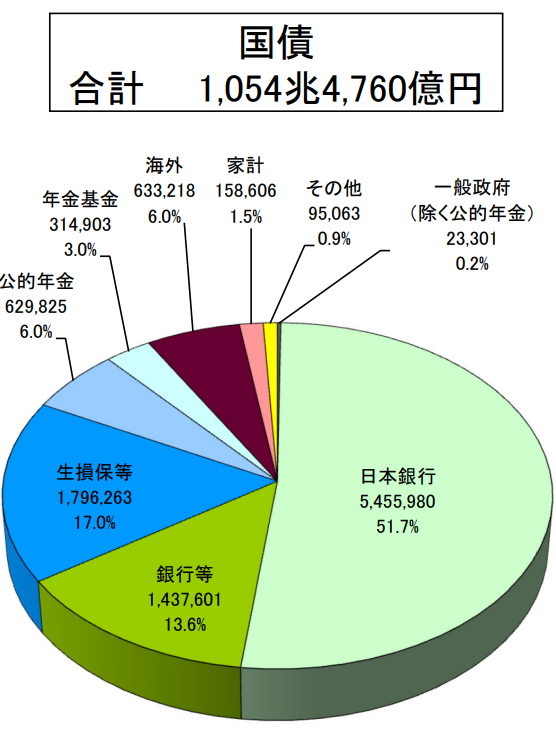

【国債保有者の内訳(2010年3月~2024年12月)】

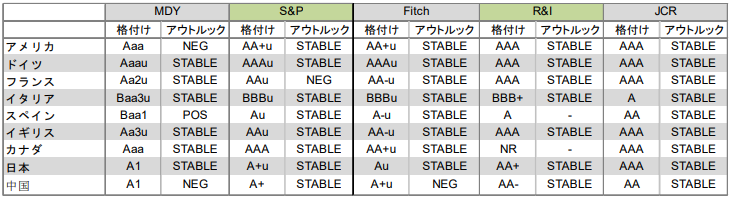

もちろん、その安全性は客観的な指標によっても評価されます。専門の格付け機関が世界各国の国債を評価しており、2025年8月時点では、日本国債は「A+」や「A1」といった高い格付けを得ています。これは、ドイツなどが獲得している最上位の「AAA」には及ばないものの、世界的に見ても十分に信用度が高いことを示しています。

【先進国格付け一覧(2024年5月)】

次の章では、国債の具体的な仕組みや種類について紹介します。国債についての知識は、個人の資産運用を考える上で、確かな指針の一つとなるでしょう。*1)

国債の仕組み

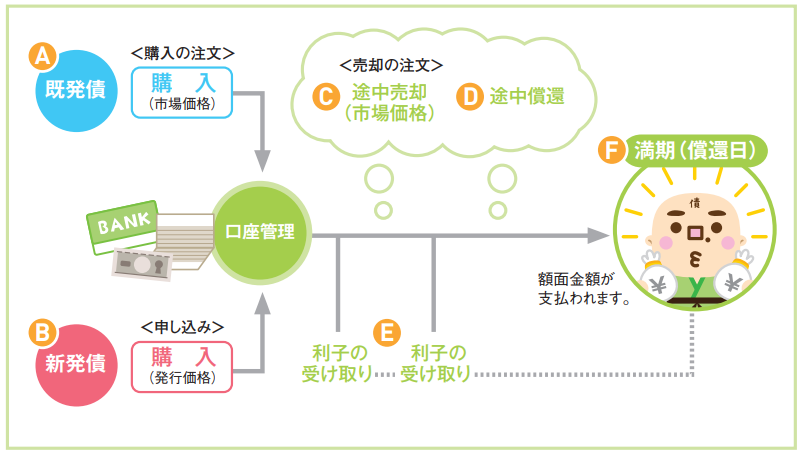

【債券投資の購入から満期まで】

国債は「国の借用証明書」ですが、その一枚一枚がどのように生まれ、私たちの手元に届き、そして最終的にどうなるのか、その裏側にある仕組みは意外と知られていません。国債の価値を正しく理解するためには、この一連の流れを把握することが重要です。

発行市場:国債が生まれる場所

まずは、国債がどのようにして世の中に誕生するのかを見ていきましょう。国債は、金融機関などが参加する専門の市場である発行市場(プライマリー市場)で、入札を通じて最初に売り出されます。

国債の入札

財務省が発行条件を提示し、銀行や証券会社などが「いくらで、どれだけ買いたいか」を提示します。国は最も有利な条件、つまり最も高い価格(結果的に国が支払う利回りは低くなる)を提示した入札者から順に国債を割り当てます。

この重要な入札を安定的に支えるため、国債市場特別参加者制度(国が指定した、入札に積極的に参加する義務を持つ金融機関制度)が存在します。こうして金融機関の手に渡った国債が、私たち個人投資家へと販売されていくのです。

利子(クーポン)と償還の約束

次に、国債を保有する最大の魅力である、利子と元本の受け取りについて解説します。国債を購入した投資家は、定期的に利子(クーポン)を受け取れます。

これは、額面金額に対して定められた利率に基づき、年に2回(半年ごと)支払われるのが一般的です。

償還

国債が満期日を迎えることを「償還」と呼びます。このとき、投資家には保有する国債と引き換えに、元本である額面金額が全額戻ってきます。

これが、国債における国と投資家の間の最も重要な約束です。

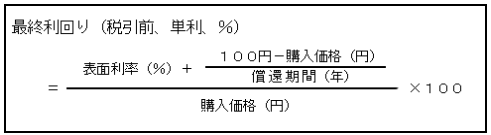

金利・利回り

国債の「金利(表面利率)」は、発行時の入札における市場の金利水準を反映して決まり、満期まで固定されるのが基本です。一方、「利回り」とは、投資した元本に対する実際の収益率のことで、購入価格によって変動します。

例えば、額面100円の国債を安く買えば利回りは高くなり、高く買えば利回りは低くなる関係にあります。

【利回りの計算方法】

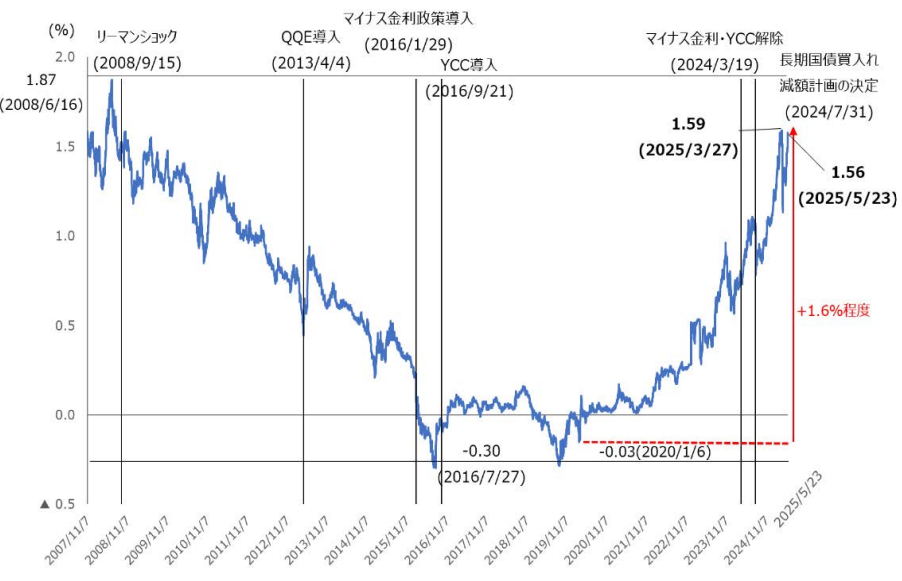

この市場金利や利回りは、日本銀行の金融政策の動向に大きく左右されます。近年の金融政策正常化の動きは、国債の価格や利回りに直接的な影響を与えています。

国の60年償還ルール

国は、満期を迎えた国債の返済財源を税金だけで賄うのではなく、一部を借換債※で賄いつつ、発行残高の一定割合(現在1.6%)を毎年税金で返済していく「60年償還ルール」という財政運営上の仕組みを採用しています。これはあくまで国の会計ルールであり、投資家の受け取る償還金には影響しません。

国債の流通市場

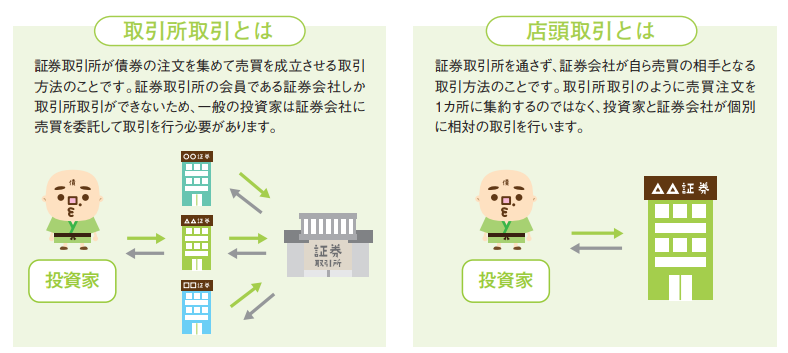

満期前の国債は、投資家同士が自由に売買できる流通市場(セカンダリー市場)で取引されます。この市場は、株式市場のような取引所が中心ではなく、主に証券会社などを介した店頭取引で行われるのが特徴です。

【取引所取引と店頭取引】

流通市場での国債の価格は、世の中の金利の動きに最も大きく影響されます。両者はシーソーのような関係にあり、市場の金利が上がれば、既存の国債の価格は下がり、逆に金利が下がれば国債価格は上がります。

【債券価格の変動】

この価格変動の仕組みを理解することが、国債投資の鍵となります。*2)

国債の種類

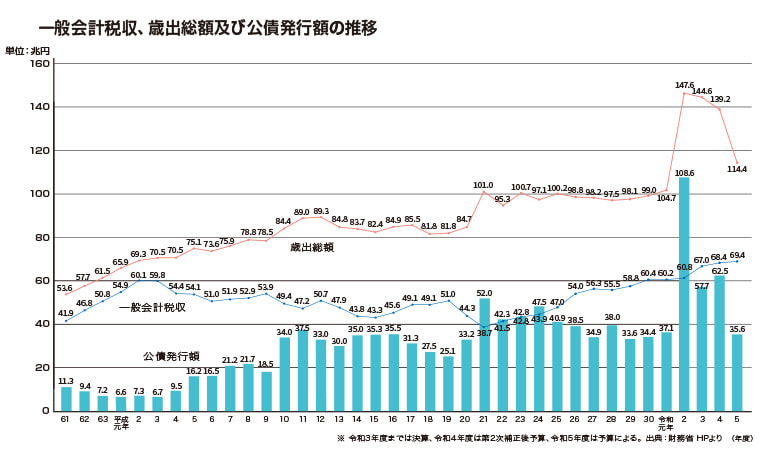

【一般会計税収、歳出総額、交際発行額の推移(1986年~2023年)】

一口に「国債」と言っても、その特徴は様々です。満期までの期間や利子の付き方、あるいは特別な目的を持つかによって、多種多様な国債が発行されています。

様々な角度から、国債の種類について確認していきましょう。

国債は財源により大きく2つに分けられる

財源別に見ると、国債は大きく、

- 普通国債

- 財政投融資特別会計国債

に分かれます。

①普通国債

普通国債は公共事業や赤字補填など一般会計の財源に充てられる、一般的な国債です。普通国債は主に税金で返済されます。

【普通国債の種類】

- 建設国債:公共事業費などの財源調達を目的とした国債

- 特例国債(赤字国債):公共事業以外の歳出を補うため、特別法に基づき発行される

- 復興債:東日本大震災復興の財源確保のため、特別措置法に基づき発行される

- GX経済移行債:脱炭素成長型経済構造への移行を支えるため、将来のカーボンプライシング財源を裏付けに発行される

- 子ども特例債:子ども・子育て政策強化の安定財源確保まで臨時に発行される

- 借換債:既存普通国債の償還資金を調達するために発行される

②財政投融資特別会計国債(財投債)

財政投融資特別会計国債(財投債)は、国が財政投融資特別会計の運用資金調達のために発行する国債です。利払い・償還の財源は税ではなく財政融資資金の貸付回収金で賄われる点が特徴です。

普通国債と異なり、官民の大型プロジェクトや公共事業などへの融資原資としても活用されます。

利子の付き方による基本的な3つのタイプ

次に、すべての国債の基本となる、利子の仕組みを3つのタイプから見ていきましょう。

①固定利付国債

固定利付国債は、満期まで利率が変わらない最も標準的な国債です。将来の収益が確定しているため、安定志向の方に向いています。

償還期間は

- 2年(中期)

- 10年(長期)

- 40年(超長期)

など様々です。

②変動利付国債

変動利付国債は、半年ごとに、長期金利(10年物国債の金利)を基準に利率が見直されます。金利上昇局面で有利になるため、将来のインフレに備えたい方に適しています。

③割引国債

割引国債は、利子(クーポン)がなく、額面より割り引かれた価格で購入し、満期に額面金額を受け取る債券です。現在、個人向けの発行はありませんが、国庫短期証券(T-Bills)※などがこの形式で、主に機関投資家が利用しています。

目的や買い方による多様な国債の種類

特定の目的のために作られた、特徴的な国債も多様に存在します。

個人向け国債

個人向け国債は「個人」だけが購入できる国債で、1万円から始められます。元本割れがなく、発行1年後からは中途換金も可能です。

着実に資産形成をしたい初心者の方に最適です。

物価連動国債

物価連動国債は、物価の変動に合わせて元本と利子が増減する国債です。インフレで物価が上がると受け取る金額も増えるため、資産の実質的な価値を守りたいというニーズに応えて作られました。

新窓販国債

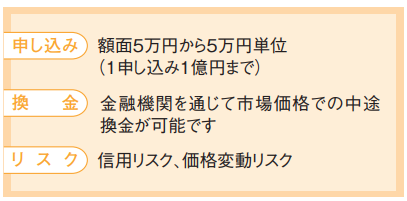

新窓販国債は、個人、証券会社、銀行など多くの金融機関で募集期間中に同一条件で購入できる固定金利型国債です。満期は2年、5年、10年があり、半年ごとに利子が支払われます。

額面5万円から購入可能で、途中で売却する場合は市場価格での換金となるため、元本割れリスクがあります。個人向け国債と違い、換金時の制約や価格変動に注意が必要です。

また、金融機関ごとに取り扱い状況が異なるため、事前確認も大切です。

【新窓販国債の特徴】

【新窓販国債3つのポイント】

クライメート・トランジション利付国債

クライメート・トランジション利付国債は、現時点ではCO2排出量が多い産業(鉄鋼、化学、電力など)が、脱炭素社会へ移行するための技術開発や設備投資に資金使途を特化した債券です。事業の環境負荷が「今はまだ緑色ではないが、将来緑色になるための努力」を資金面で支えるのが目的で、日本政府が発行するものは特に「GX(グリーン・トランスフォーメーション)債」と呼ばれます。

主な資金使途には以下のような例が挙げられます。

- 工場の省エネ化や燃料転換

- CO2を回収・貯留する技術(CCS)の開発

- 水素やアンモニアなど次世代エネルギーの研究開発

グリーンボンド

グリーンボンドは、環境問題の解決に貢献する事業にのみ発行でき、資金の使い道が限定されている債券です。最も歴史が長く、分かりやすいのが特徴です。

主な資金使途には以下のような例が挙げられます。

- 再生可能エネルギー発電所(太陽光、風力など)の建設

- 省エネルギー性能の高い建物の建築

- 電気自動車(EV)の開発・普及

サステナビリティボンド

サステナビリティボンドは、グリーンボンドの対象である環境分野に加え、社会課題の解決に貢献する事業にも資金を使える、より範囲の広い債券です。

主な資金使途には以下のような例が挙げられます。

- グリーンボンドの対象事業

- 手頃な価格の住宅供給

- 中小企業への融資による雇用創出

- 教育や医療へのアクセス改善

国債の種類は投資家の多様なニーズに応えるよう進化を続けており、安全性重視から社会貢献まで幅広い選択肢を提供しています。各国債の特性を正しく理解し、自身の投資方針に最も適したものを選択することが資産運用成功への第一歩です。*3)

国債のメリット

【国債の仕組み】

例えば、「資産運用はしたいけれど、元本が減るのは避けたい」と考える人にとって、国債は有力な選択肢となります。国債の代表的な3つのメリットを見ていきましょう。

①発行体の信頼性がもたらす安全性

国債の最大のメリットは、発行体である国の信用力に裏付けられた安全性の高さです。日本国が発行する国債は、国が財政破綻といった事態に陥らない限り、満期まで保有すれば投資した元本が額面通りに償還されます。

もちろん、定期的な利子の支払いも約束されています。この「満期まで保有すれば元本が戻ってくる」という安心感は、企業が発行する社債や価格変動の大きい株式にはない、国債ならではの大きな魅力といえるでしょう。

【日本の国債利回り(10年債)の推移】

②少額から始められる手軽さ(個人向け国債の場合)

特に「個人向け国債」は、投資初心者でも始めやすいよう設計されています。最低1万円からという少額で購入できるため、まとまった資金がなくても気軽に始めることが可能です。

また、原則として発行から1年以上経過すれば、いつでも中途換金して現金化できる流動性の高さも備えています。

急な出費が必要になった際にも対応しやすい点は、計画的な資産形成を進める上で心強い要素です。

③ポートフォリオの安定化に貢献

国債は、ご自身の資産全体(ポートフォリオ)のリスクを安定させる役割も果たします。

一般的に、国債の価格は株式などとは異なる値動きをする傾向があります。例えば、景気が悪化して株価が下落する局面では、より安全な資産を求める資金が国債に集まり、国債価格が上昇することがあります。このように株式と逆の値動きをしやすい国債を資産に組み入れておくことで、市場全体が不安定になった際のリスクを軽減し、ポートフォリオ全体の安定性を高める効果が期待できるのです。*4)

国債のデメリット

「安全資産」として知られる国債ですが、投資である以上、リスクや弱点も存在します。国債に投資する際に、特に注意すべき三つの課題点を確認していきましょう。

①低い利回りと機会損失

国債の利回りの低さは、安全性の裏返しであると同時に、資産成長における最大のブレーキとなり得ます。例えば、2025年8月募集分の個人向け国債(変動10年)の金利は年0.5%台ですが、ここから約20%の税金が引かれると、手取りはさらに少なくなります。

株式投資などで期待されるリターンと比較すると、その差は歴然です。安全性を最優先するあまり、より高い収益を得るチャンスを逃してしまう「機会損失」が発生する可能性は、常に念頭に置くべき課題といえるでしょう。

②インフレによる実質価値の目減り

固定金利の国債は、物価が上昇するインフレに弱いという性質を持っています。仮に年利1%の国債を保有していても、インフレ率が年2%で推移すれば、お金の額面は増えても、そのお金で買えるモノの量は実質的に年1%ずつ減ってしまいます。

これは同じ金額での「購買力の低下」を意味します。「満期まで持てば元本は返ってくる」という安心感の裏で、お金そのものの価値が目減りしてしまうリスクは、特に長期の国債ほど注意が必要です。

③途中換金における制約とリスク

満期より前に現金化する場合、国債の種類によって異なる制約やリスクがあります。市場で売買される新窓販国債などを途中で売却する場合、その時の市場金利によっては購入価格を下回る「元本割れ」が生じる可能性があります。

一方、個人向け国債にはこの価格変動リスクはありませんが、発行から1年間は原則として換金できないという制約があります。1年経過後も、換金時には所定の調整額が差し引かれるため、この点を理解しておくことが大切です。

次の章からは、個人向け国債に焦点を当てていきましょう。*5)

個人向け国債について

【個人向け国債】

国債の中でも「個人向け国債」は、その名の通り私たち個人投資家のために、分かりやすさと安心感を重視して特別に設計された商品です。まずは個人向け国債がどのようなものなのか、その基本的な特徴と選択肢から見ていきましょう。

個人のための特別な商品設計

個人向け国債は、「個人」だけが購入できる国債で、多くの金融機関で手数料なしで購入できるのが特徴です。最大のコンセプトは、資産運用が初めての方でも安心して始められる手軽さにあります。

1万円からという少額で始められ、満期まで保有すれば国が元本の返済を約束しています。また、市場で価格が変動する他の国債とは異なり、いつ換金しても額面の価格は変わりません。

難しい知識がなくても、国の信頼を背景に資産形成に取り組める商品といえるでしょう。

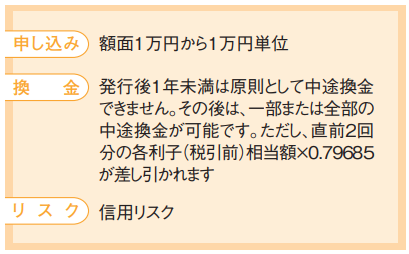

【個人向け国債の特徴】

投資スタイルで選べる3つの選択肢

個人向け国債には、それぞれの資金計画や金利に対する考え方に応じて選べる、三つのタイプが用意されています。

- 変動10年:満期10年で、世の中の金利(基準金利)の動きに合わせて半年ごとに利率が見直される変動金利タイプ

- 固定5年:満期5年で、購入した時の利率が満期まで変わらない固定金利タイプ

- 固定3年:満期3年で、5年タイプと同様に利率が変わらない固定金利の商品

【個人向け国債の種類】

このように、個人向け国債は個人の資産形成を応援するために作られた、いわば「国債の入門編」です。次は、この国債が持つ具体的なメリットを解説していきます。*6)

個人向け国債のメリット

投資を始めたいけれど、何から手をつければ良いか分からない。個人向け国債は、そんな悩みに応えるための、個人の資産運用に特化した仕組みが整っています。

個人の資産形成に役立つ、実用的なメリットを見ていきましょう。

資産形成の土台となる安定性

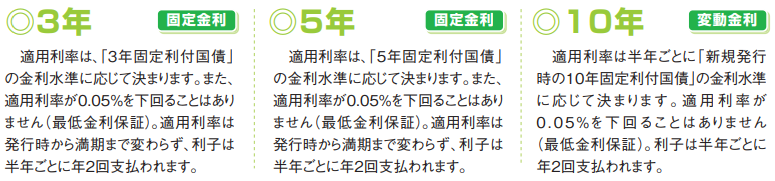

個人向け国債は、資産運用の核となる「守りの資金」として非常に優れた選択肢です。最低金利(年率0.05%)が保証されていることに加え、2025年8月時点では、大手銀行の1年物定期預金金利が年0.2%程度であるのに対し、個人向け国債(変動10年)の適用利率は9月募集分(第186回:基準金利✕0.66)からは年1%を超えると予想されており、より有利なリターンが期待できます。

【日本国債10年もの価格推移(2025年8月)】

購入や換金時の手数料もかからず、受け取る利子(税引後)をそのまま収益とできるため、実質的にコストがかからない運用が可能です。

ポートフォリオ全体のリスクを調整する機能

株式など値動きのある資産と組み合わせることで、資産全体のリスクを安定させる効果が期待できます。この「リスク調整機能」の背景には、投資家の心理が関係しています。

例えば、景気が悪化して企業の業績不安が高まると、多くの投資家はリスクの高い株式を売り、より安全な国債へと資金を移します。この動きにより株価が下がる局面で国債価格は上がる、という逆相関の関係が生まれやすくなります。

この性質を利用し、資産の一部を国債に分散投資しておくことで、市場全体の動揺から資産を守るクッション役となってくれるのです。

個人の事情に合わせた実用的な利便性

1万円という少額から、毎月好きなタイミングで購入できる手軽さも大きなメリットです。また、発行から1年が経過すれば、急に資金が必要になった場合でも中途換金が可能になります。

その際、元本割れはありませんが、ペナルティとして直前2回分の利子相当額が差し引かれる仕組みになっています。このルールを理解しておけば、個人のライフプランの変化にも柔軟に対応できる、効果的な選択肢の一つとなるでしょう。*7)

個人向け国債のデメリット

安心感が魅力の個人向け国債ですが、すべての方に最適なわけではありません。特に積極的にリターンを求める投資家にとっては、知っておくべき制約が存在します。

個人の資産運用における、国債の具体的な課題点を見ていきましょう。

中途換金の制約とペナルティ

個人向け国債は、発行から1年間は原則として中途換金ができません。この期間、資金は拘束されるため、短期的な資金需要には対応しにくい商品設計です。

1年経過後に換金する場合も、個人向け国債は償還前であればペナルティとして税引前の直前2回分の利子に相当する額が差し引かれます。このルールがあることを理解しておくことが重要です。

インフレによる実質価値の目減り

個人向け国債の弱点の一つが、インフレに対する脆弱性です。仮に金利が年1%の場合、税金を引いた手取りは約0.8%です。

もし世の中の物価が年2%上昇すれば、資産の実質的な価値は年1.2%ずつ目減りしていく計算になります。利子には約20%の税金がかかり、NISA(少額投資非課税制度)の対象外である点も考慮が必要です。

資産成長における機会損失

個人向け国債の安定性は、高いリターンを得る機会を限定する可能性も意味します。例えば、20年間運用した場合、年4%で増える資産は複利効果で元本の約2.2倍になりますが、年1%では約1.2倍に留まります。

個人向け国債の安定性は、高いリターンを得る機会を限定する可能性も意味します。例えば、20年間運用した場合、年4%で増える資産は複利効果で元本の約2.2倍になりますが、年1%では約1.2倍に留まります。

この「機会損失」は、資産形成を積極的に進めたい投資家には大きな課題です。ただし、元本が守られる安心感を最優先とする場合、この機会損失は受け入れるべきコストともいえるでしょう。*8)

個人向け国債を買う際の注意点

個人向け国債の魅力を理解したら、次に考えるべきは「いつ、どれだけ、どのように活用するか」という実践的な判断です。ご自身の年齢や資産状況、投資目標に応じた戦略的な活用が、資産形成の成功を左右します。

個人向け国債を効果的に取り入れるための、実践的なポイントを確認していきましょう。

資産全体における適切な配分を決める

資産に占める国債の割合は、ライフステージに応じて見直すのが基本です。簡易的な目安として「100-年齢」の比率をリスク資産(株式など)に、残りを安全資産(国債など)に配分する方法があります。

例えば、「30歳なら株式70%・国債30%、60歳なら株式40%・国債60%」といった具合です。ただし、これはあくまで目安の一つで、元本割れのリスクを避けたい方は国債の比率を高め、多少の値動きは許容できる方は株式の比率を上げるなど、自身のリスク許容度に合わせて調整することが重要です。

金利環境と購入タイミングを見極める

金利の動向は、どのタイプの国債を選ぶかに大きく影響します。2025年8月時点では、日本は金利上昇局面にあり、今後も利上げが継続するとの見方が市場では優勢です。

このような環境では、半年ごとに金利が見直される「変動10年」が、金利上昇の恩恵を受けやすく、有効な選択肢の一つと考えられます。一方で、固定金利型は将来のさらなる金利上昇に対応できない「機会損失」のリスクを考慮する必要があるでしょう。

他の金融商品との組み合わせを考える

個人向け国債は証券会社・銀行・郵便局などで国債用の口座を開設後、毎月の募集期間中に申し込むことで購入できます。投資の第一歩として最適ですが、それだけで資産形成が完了するわけではありません。

受け取る利子には20.315%の税金がかかり、NISA(少額投資非課税制度)の対象外です。そのため、生活防衛資金など「守り」の部分を国債で固めつつ、成長を目指す部分は「全世界株式インデックスファンド」(世界中の株式市場の平均値に連動する投資信託)などを活用するのが近年の王道です。

発行後1年間は換金できない点も考慮し、長期保有を前提とした資金で臨むことが大切です。*9)

国債とSDGs

【投資を通じて社会課題の解決に貢献】

国の安定的な財政運営を支える国債と、持続可能な社会の実現を目指すSDGsは、共に「未来への投資」という共通の理念を持っています。国債によって調達された資金は、SDGs達成に向けた様々な国家プロジェクトを実行するために欠かせない原動力となります。

ここでは、国債がSDGsの目標達成にどのように貢献するのか、特に関連の深い目標を見ていきましょう。

SDGs目標8:働きがいも経済成長も

国債は、持続可能で安定した経済成長の基盤を築き、人々の雇用を創出する上で重要な役割を担います。国債で調達した資金は公共事業や社会保障に充当され、安定した経済活動の土台を支えます。

特に近年発行が始まったGX(グリーン・トランスフォーメション)債は、再生可能エネルギーの普及や省エネ関連事業への投資を促し、新たなグリーン産業と質の高い雇用を生み出すことで、持続可能な経済成長を直接的に後押しします。

SDGs目標9:産業と技術革新の基盤をつくろう

国債による長期安定資金は、強靭なインフラを構築し、持続可能な産業の発展と技術革新を促進するための財源となります。

- 次世代交通システム

- スマートシティの構築

- 社会全体のデジタル化

などを進めるためのインフラ整備には、莫大な先行投資が不可欠です。国債は、こうした未来志向のプロジェクトを可能にする資金調達手段として機能し、日本の産業競争力の強化や、より暮らしやすい社会基盤の構築に貢献しています。

SDGs目標13:気候変動に具体的な対策を

気候変動対策は、国債が直接的に貢献できる最も重要な分野の一つです。環境債券であるGX債はその資金使途を、

- 太陽光・風力発電の導入

- 森林保全

- 省エネ技術開発

といった気候変動対策プロジェクトに限定しています。私たち投資家は、こうした国債を購入することを通じて、国の脱炭素化に向けた取り組みを資金面から支え、金融市場全体のグリーン化を推進する一翼を担うことができるのです。*10)

>>SDGsに関する詳しい記事はこちらから

まとめ

【第二次世界大戦中に発行された日本の戦時国債(戦争国債)】

国債は、個人の資産運用における「守りの資産」として重要な役割を担います。特に個人向け国債は少額から始められますが、発行後1年は換金できず、利子には約20%の税金がかかりNISAの対象外である点も理解が必要です。

【国債の発行額合計と保有者別内訳】

国債の保有者割合を見ると、2025年3月末時点では、日本銀行が国債全体の5割以上を保有し、残りの大半を国内の金融機関が占めています。この構造は国債価格の安定に寄与するものの、市場機能の低下や将来的な金融政策の自由度を制約する懸念も指摘されます。

他方では、2025年8月には個人向け国債(変動10年)の利率が17年ぶりに1%を突破するなど、日本の国債市場は大きな転換期を迎えています。日銀の金融政策正常化と相まって、改めて個人投資家の国債への関心を高める要因となっています。

世界の国際に目を向けると、米国債はリスク回避資産として世界中から資金を集め、欧州ではグリーンボンド市場が拡大するなど、国債は各国の経済・社会戦略を支えます。気候変動といった世界共通の課題解決に、国債による安定資金が重要な役割を果たし得るのです。

国債の知識は、安全な資産形成の土台となるだけでなく、国の政策や社会的課題への理解を深めます。あなたの資産形成において、国債はどのような役割を担えるでしょうか。

また、持続可能な社会の実現に向け、個人投資家としてどのような貢献ができるでしょうか。資産運用においても、一歩ずつ学び、行動し続けることが、あなた自身の豊かな未来と、より良い社会を築く力になります。*11)

<参考・引用文献>

*1)国債とは

財務省『参 考 資 料』

財務省『国債市場動向と日本国の信用とのかかわり』(2024年5月)

財務省『第1章 国債』(2023年)

財務省『国債にはどんな種類がありますか』

財務省『個人向け国債とは??』

財務省『個人向け国債 はじめての方へ』

財務省『ご購入方法について』

財務省『ご存知ですか?国債』

財務省『流動性供給入札入門』

財務省『2 国債流通市場』

財務省『国債市場特別参加者制度』

財務省『国債市場の流動性と課題について~金利がある世界への備え~』(2023年11月)

日本銀行『国債にはどのような種類がありますか?』

日本銀行『国債市場の流動性指標』(2025年6月)

日本銀行『国債補完供給の利用状況からみた国債市場の機能度』(2025年3月)

金融広報中央委員会『国債(government bonds)とは』

金融広報中央委員会『公社債』

Wikipedia『国債』

Wikipedia『国別信用格付の一覧』

みずほ銀行『個人向け国債の特徴』

MUFG『個人向け国債』

SMBC『わかると差が出る「信用リスクとは?」』(2018年5月)

大和総研『国債買入れと市場流動性の課題』(2023年1月)

IMF『コア国債市場の強靭性を高める』(2025年5月)

野村アセットマネジメント『日本の国債市場と投資家行動』(2014年10月)

NRI『参院選後に積極財政傾向が強まる可能性と日本国債格下げのリスク』(2025年7月)

*2)国債の仕組み

金融庁『投資入門 証券投資の基本ガイド』(2016年2月)

財務省『ご存知ですか?国債』

金融庁『投資入門 証券投資の基本ガイド』(2016年2月)

財務省『国債とは』

財務省『第1章 国債 1 国債発行市場』

財務省『国債の「表面利率」「利率」「クーポンレート」「利回り」はどう違うのですか』

財務省『国債市場特別参加者制度』

財務省『3 債務管理制度』

財務省『2 国債流通市場』

日本銀行『国債の円滑な発行と流通を支える(2018年9月25日掲載)』(2018年9月)

三井住友DSアセットマネジメント『国債の60年償還ルール(こくさいのろくじゅうねんしょうかんるーる)』

J-FLEC『債券価格と金利って、どういう関係なの?』

NOMURA『クーポン』

NOMURA『債券投資の基礎知識』

SBI証券『3.クーポンはどうやって決まる?』

三井住友信託銀行『長期金利反転下の株・債券の相関変化』(2015年6月)

日本経済新聞『債券価格と利回り 逆方向に動く点に注意』(2023年3月)

日本経済新聞『財務省、6月20日に国債特別参加者会合 超長期金利の上昇議論へ』(2025年5月)

日本経済新聞『国債の発行市場 国の資金調達、入札で価格など条件決定』(2023年3月)

日本経済新聞『国債とは 政府が元利払いを保証、金利は低め』(2023年3月)

*3)国債の種類

金融経済教育推進機構『国債って何?国債の種類②:特例国債(赤字国債)』

金融庁『投資入門 証券投資の基本ガイド』(2016年2月)

財務省『新窓販国債とは?』

Spaceship Earth『サステナブルファイナンスとは?ESGとの違いやメリット・デメリットと事例を解説』(2025年6月)

財務省『国債とは』

財務省『国債にはどんな種類がありますか』

財務省『個人向け国債とは?』

財務省『商品概要』

財務省『新窓販国債とは?』

財務省『個人向け国債・新窓販国債の商品性の比較』(2017年4月)

財務省『変動10年の発行条件』

財務省『国債先物オプション入門』(2020年4月)

財務省『クライメート・トランジション利付国債』

財務省『国債市場動向と日本国の信用とのかかわり』(2024年5月)

経済産業省『トランジション・ファイナンス』

環境省『グリーンボンドとは』

環境省『グリーンボンドガイドライン』

環境省『サステナビリティボンドとは』

環境省『サステナビリティ・リンク・ボンド発行モデル』

JPX『国債先物入門』

東証マネ部!『債券のメリットとは?リスクや種類、株式との違いも紹介』(2022年10月)

東証マネ部!『債券投資はすべき?【後編】』(2024年4月)

SBI証券『個人向け国債の種類』

みずほ証券『個人向け国債の特徴』

三井住友銀行『個人向け国債・国債』

野村アセットマネジメント『【債券とは?】国債、社債、ハイ・イールド債…特徴を解説!』

Money Forward『資産運用の初心者注目! 元本割れしない金融商品「個人向け国債」の上手な使い方ガイド』(2025年7月)

Money Forward『2年前から16倍以上金利が上昇した国債。「金利のある世界」になり注目が高まる国債の基礎知識』(2025年3月)

*4)国債のメリット

財務省『個人向け国債とは??』

財務省『参 考 資 料』

財務省『ご存知ですか?国債』

金融庁『投資入門 証券投資の基本ガイド』(2015年)

日本銀行『国債の円滑な発行と流通を支える(2018年9月25日掲載)』(2018年9月)

野村アセットマネジメント『債券投資に注目すべき理由』

SNBC『【初心者向け】債券投資とは?魅力や株式投資との違いを解説!』(2024年8月)

SMBC日興証券『あなたの投資を次のステップに!~分散投資におすすめの債券投資とは?~』

SBI証券『個人向け国債の魅力』

SBI証券『債券の売却可能日は?』

SBI証券『債券投資のメリット』

野村アセットマネジメント『ほかの人はどうしてる?長期分散投資』

日本経済新聞『地銀に広がる仕組み融資、実態は国債保有 金融庁警戒』(2025年4月)

Money Forward『個人向け国債、固定5年に100万円分投資したら満期にはいくらになる?』(2025年6月)

*5)国債のデメリット

財務省『物価連動国債入門-基礎編-』(2024年1月)

NOMURA『実は身近だった「国債」――購入者の約半数は20代~40代』(2021年12月)

NOMURA『知っておきたい債券のキホン(2)手堅い投資?債券の利回りとリスクの関係』

SBI証券『債券投資のリスク』

SBI証券『債券運用のリスク・注意するポイントって何?』

SBI証券『初心者でもわかる!債券投資の基本[1/2]』

日本経済新聞『日本国債の利回りが低い理由』(2012年1月)

日本経済新聞『国債買い入れ減額が示す不都合な真実』(2025年8月)

日本経済新聞『国債市場の安定守れるか 虚を突かれた財務省、「池の鯨」日銀の悩み』(2025年6月)

日本経済新聞『日本国債、中長期の見通しは? 財政拡張で格下げリスク』(2025年8月)

Money Forward『個人向け国債は本当にローリスクなのか? お金のプロが仕組みをわかりやすく解説してみた』(2022年12月)

Money Forward『「元本割れリスクがない」は誤解! 債券型ファンドは本当に安全なのか?』(2025年1月)

*6)個人向け国債について

財務省『個人向け国債とは??』

金融庁『投資入門 証券投資の基本ガイド』(2016年2月)

財務省『個人向け国債とは?』

財務省『個人向け国債とは??』

財務省『個人向け国債についてのよくある質問』

財務省『ご購入方法について』

財務省『商品概要』

財務省『現在募集中の個人向け国債・新窓販国債』(2025年8月)

財務省『はじめての方へ』

財務省『新窓販国債とは?』

NOMURA『個人向け国債』

MUFG『個人向け国債のポイント』

SMBC『個人向け国債・国債』

SBI証券『円貨建債券』

大和証券『知りたい!個人向け国債』

イオン銀行『【金利上昇で注目】個人向け国債と定期預金、どっちを選ぶ?』(2024年10月)

日本経済新聞『個人向け国債は「変動10年」が狙い目 投資の勘所は』(2023年3月)

*7)個人向け国債のメリット

SBI証券『日本国債10年』(2025年8月)

財務省『受取利子シミュレーション』

金融庁『人生100年時代一生お金に困らないために、今からできること!』(2017年6月)

MCFG『個人向け国債』

NOMURA『長期金利は誰が決める? 急上昇の背景と投資の考え方を野村證券エコノミストが解説』(2025年3月)

Money Forward『資産運用の初心者注目! 元本割れしない金融商品「個人向け国債」の上手な使い方ガイド』(2025年7月)

Money Forward『定期預金よりも“個人向け国債”を選んだほうがいい理由』(2017年10月)

Yahoo!ニュース『個人向け国債の金利は上昇傾向…固定5年で1%に!でも「買ってはいけない」といわれる理由とは?』(2025年6月)

Yahoo!ニュース『「定期預金」と「個人向け国債」どちらが安全でお得? 低金利時代における効率的な資産運用の方法も解説』(2025年5月)

Yahoo!ファイナンス『個人向け国債・変動10を金利0.97%で100万円購入すると、半年後にもらえる利息はいくら?』(2025年8月)

NIKKEI『個人向け国債って知ってる? 投資初心者にやさしい金融商品、ボーナスの使い道の選択肢に』(2025年6月)

日本経済新聞『国債、個人マネー存在感 利率17年ぶり1%超』(2025年7月)

日本経済新聞『利率1%超、個人向け国債に集まる投資マネー 国債消化を下支え』(2025年7月)

日本経済新聞『債券12時50分 長期金利、一時1.600%まで上昇 日銀オペ結果で売り』(2025年8月)

Bloomberg『日本国債・金利』(2025年8月)

*8)個人向け国債のデメリット

財務省『個人向け国債とは??』

金融庁『つみたてNISAについて』(2017年7月)

三井住友信託銀行『個人向け国債』

みずほ銀行『個人向け国債とは』

MUFG『金融商品のリスク等についてのご案内』

SBI証券『個人向け国債の種類』

SBI証券『債券の税金について』

SBI証券『円貨建債券』

MRI『金利上昇に対して脆弱な日本の財政』(2023年1月)

日本経済新聞『預金 VS 個人向け国債 知っておくべき注意点』(2023年1月)

日本経済新聞『利率1%超、個人向け国債に集まる投資マネー 国債消化を下支え』(2025年7月)

Yahoo!ニュース『個人向け国債の金利は上昇傾向…固定5年で1%に!でも「買ってはいけない」といわれる理由とは?』(2025年6月)

Yahoo!ニュース『若者にも知ってほしい日本国債』(2025年7月)

東洋経済ONLINE『10年ぶり利回り「個人向け国債」は買える水準か?』(2023年10月)

*9)個人向け国債を買う際の注意点

財務省『特集 適用利率が上昇してきている 個人向け国債の特長と購入方法』

金融庁『資産形成の基本』

消費者庁『お金を育てる「資産運用」の知識』

政府広報オンライン『「NISA」って何?わかりやすく解説』(2024年9月)

東証マネ部!『入門!投資における債券の活用法(前編)』(2017年11月)

東証マネ部!『入門!投資における債券の活用法(後編)』(2017年11月)

東証マネ部!『定期預金、固定5年債、変動10年債どれがお得?【金利上昇時代の元本保証資産の選び方】』(2025年8月)

野村アセットマネジメント『資産運用のお悩みに関するご相談』

SBI証券『ポートフォリオに債券は必要?』

SBI証券『債券』

Yahoo!ニュース『超長期国債は個人で買えるのか』(2025年6月)

日本経済新聞『個人向け「債券」広がる選択肢 格下げ・デフォルト注意』(2023年2月)

日本経済新聞『個人向け国債、利率急上昇 新NISAと組み合わせ活用』(2023年11月)

Money Forward『個人向け国債、固定5年に100万円分投資したら満期にはいくらになる?』(2025年6月)

*10)国債とSDGs

金融庁『4 「貯める・増やす」 ~ 資産形成』(2022年3月)

Spaceship Earth『金融業界のSDGs取組事例を紹介!取り組むためのポイントも』(2025年3月)

財務省『サステナブルファイナンスの時代-ESG/SDGs債の現状と課題』(22021年)

金融庁『金融行政とSDGs』(2018年12月)

金融庁『サステナブルファイナンスの取組み』(2025年7月)

金融庁『サステナブルファイナンスに係る金融庁の取組』(2024年5月)

金融庁『持続可能な社会を支える金融システムの構築』(2021年6月)

総務省『地方公共団体における多様な資金調達について(SDGs債(ESG債))』

日本銀行『SDGs/ESG金融を巡る最近の動向』(2021年1月)

日本証券業協会『株主優待SDGs基金について』

日本証券業協会『SDGs宣言/サステナブルファイナンス推進宣言』

日本証券業協会『SDGsに貢献する金融商品に関するガイドブック』(2022年)

東証マネ部!『【ESG投資を知る】格付会社の評価本部長が伝える“債券でESG投資をする方法”』(2023年8月)

国際連合広報センター『持続可能な開発』

みずほ総合研究所『債権におけるESG投資』(2020年4月)

全国銀行協会『SDGs に金融はどう向き合うか』(2019年3月)

経済産業研究所『日本企業のESG債発行の急増をいかに理解するか:コミットメントvsグリーンウォッシュ』(2025年5月)

*11)まとめ

WIKIMEDIA COMMONS『Japanese wartime national debt』

金融庁『資産運用立国について』(2025年7月)

財務省『個人向け国債とは?』

日本経済新聞『利率1%超、個人向け国債に集まる投資マネー 国債消化を下支え』(2025年7月)

日本経済新聞『国債発行計画、修正の影響は 「市場は安定へ」「超長期に妙味」』(2025年6月)

SBI新生銀行『2025年以降の住宅ローン金利はどうなる?日銀の政策や今後の見通し解説』(2025年5月)

Reuters『25年度市中年限債の発行再検討へ、超長期債減額も視野=関係筋』(2025年5月)

三井住友DSアセットマネジメント『【市川レポート】2025年6月日銀政策会合プレビュー~今回の注目点を整理する』(2025年6月)

この記事を書いた人

松本 淳和 ライター

生物多様性、生物の循環、人々の暮らしを守りたい生物学研究室所属の博物館職員。正しい選択のための確実な情報を提供します。趣味は植物の栽培と生き物の飼育。無駄のない快適な生活を追求。

生物多様性、生物の循環、人々の暮らしを守りたい生物学研究室所属の博物館職員。正しい選択のための確実な情報を提供します。趣味は植物の栽培と生き物の飼育。無駄のない快適な生活を追求。