※本記事はPR・広告を含みます。

「au PAYで支払っているけど、ポイントって本当にちゃんと貯まっているの?」

そんな疑問を持ったことはありませんか?

日々の買い物で少しでもお得にポイントを貯めたいけれど、どうすれば効率よく貯められるのか分からない…という方も多いのではないでしょうか。

実は、au PAYへのチャージ方法を工夫するだけで、ポイントを二重取りできる裏ワザがあります。

本記事では、毎日の買い物がもっとお得になり、ポイントを最大化できるように、初心者でも簡単に実践できる二重取りの方法をステップごとに解説します。

【当記事監修】MISAKI

(ポイ活アドバイザー)

「ポイントは現金と同じ価値がある」という信念のもと、独自のポイント獲得・活用術を確立し、年間で実質50万円以上の節約に成功。

楽天ポイント、dポイント、Pontaポイント、など主要ポイントサービス15種類以上を使いこなし、クレジットカード決済、アプリ活用、キャンペーン攻略を駆使した「ポイント三重取り・四重取り」を日常的に実践。

目次

au PAYとは?基本情報・チャージ方法

au PAYは、スマホひとつで支払い・チャージ・送金ができる便利なキャッシュレス決済サービスです。

この章では、まずau PAYの基本的な特徴を紹介し、続いて豊富なチャージ方法の中でも特におすすめの「クレジットカードチャージ」について解説します。

au PAYを使いこなすには、まずその仕組みとチャージの選び方を理解することが大切です。

au PAYの基本情報を表で紹介

| 提供会社 | KDDI株式会社 |

| 対応端末 | スマートフォン(iOS / Android) |

| 決済方法 | ・コード支払い ・請求書支払い ・au PAY プリペイドカードによるタッチ決済 |

| 利用できる場所 | ・コンビニ(ローソン、ファミマなど) ・スーパー(イトーヨーカドーなど) ・飲食店(すき家、ガストなど) ・家電量販店(ビックカメラ、ヤマダ電機など) |

| 主な特徴 | ・Pontaポイントがたまる ・使える・無料で使える ・キャンペーンが豊富 |

| 公式サイト | 公式サイトを見てみる |

au PAYは、KDDIが提供するスマホ決済サービスで、日常の買い物をもっと便利に、お得にしてくれます。

コード払いを中心に、au PAYプリペイドカードでのタッチ決済にも対応しており、使えるお店も年々増加中です。

スマホがあれば誰でも簡単に始められ、しかも支払うたびにPontaポイントもたまるのは嬉しいポイントです。

au PAYへのチャージ方法は沢山!おすすめはクレジットカード

【代表的なチャージ方法一覧】

- 銀行口座(登録可能な金融機関多数)

- クレジットカード(au PAYカード/一部他社カード)

- auじぶん銀行

- 現金チャージ(ローソンATMなど)

- ポイントチャージ(Pontaポイント)

- auかんたん決済(通信料金と合算)

au PAYへのチャージ方法はとても豊富で、ライフスタイルに合わせて自由に選べるのが特徴です。

ただし、よりお得に使いたいなら、クレジットカードによるチャージが断然おすすめです。

なぜなら、クレカでチャージすることで「カードを利用した分のポイント」と「au PAYで支払った分のポイント」の二重取りができるからです。

結果、同じ金額であってもポイントが2倍に増える可能性があります。

au PAYへのチャージでポイント二重取りが可能・お得なクレジットカード一覧

二重取りするには、チャージに使えるうえに、ポイント還元率も高いクレジットカードを選ぶことが大切です。

カードによってはチャージ自体ができなかったり、ポイント付与の対象から外れていたりします。

この章では、au PAYチャージに対応していて、実際にポイント二重取りが可能なカードを7枚ピックアップして紹介します。

イオンカードセレクト

| 国際ブランド | Visa/Mastercard/JCB |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜3% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上+安定収入あり(高校生不可) |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料 |

| 公式サイト | 公式サイトを見てみる |

【メリット】

- 年会費・ETC・家族カードすべて無料でコスパが高い

- イオングループの利用でポイント還元率が最大3%に上がる

- イオン銀行との連携で優遇が受けられる(普通預金金利アップなど)

【デメリット】

- 通常時の還元率は0.5%とやや低め

- au PAYチャージ時のポイント還元は一部対象外になるリスクあり

- ポイントは「WAON POINT」で、Pontaとの連携性は低い

イオンカードセレクトは、イオン系列の店舗をよく使う方にとって非常にお得なクレジットカードです。

特に「お客様感謝デー」や「ありが10デー」などの優待があるほか、WAONオートチャージ設定などでポイントが加速する点が魅力です。

ただし、au PAYチャージとの組み合わせにおいては、ポイント付与対象外となる可能性もあるため注意が必要です。

au PAYとの併用を考える際には、還元率よりも「使いやすさ」や「生活圏に合っているか」が選ぶポイントになります。

ライフカード

| 国際ブランド | Visa/Mastercard/JCB |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%(初年度1.5倍、誕生月は1.5%) |

| 審査時間 | 最短2営業日 |

| 申し込み条件 | 18歳以上+安定収入あり(高校生不可) |

| ETCカード | 1,100円(税込)※初年度無料 |

| 家族カード | 年会費無料 |

| 公式サイト | 公式サイトを見てみる |

【メリット】

- 初年度はポイント1.5倍、誕生月はさらに1.5倍で高還元

- 年会費無料で家族カードも無料なのでコストがかからない

- 利用実績によってポイント倍率が翌年アップする仕組みがある

【デメリット】

- 通常還元率は0.5%とやや低め

- ETCカードは2年目以降有料(1,100円)

- au PAYチャージに使えるのはVisa・MastercardのみでJCBは対象外

ライフカードは、還元率の「上がり幅」が大きく、特に誕生月や初年度に強みを持つ1枚です。

au PAYへのチャージでポイントがつくのはVisa・Mastercardのみで、JCBは非対応となっています。

チャージ対応カードとして使う際は、誕生月の買い物や特定のキャンペーンと組み合わせると、二重取りの効果がより高まるでしょう。

「タイミングを味方につけてポイントを増やしたい人」におすすめのカードです。

PayPayカード

| 国際ブランド | Visa/Mastercard/JCB |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0〜1.5% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上+安定収入あり(高校生不可) |

| ETCカード | 年会費550円(税込) |

| 家族カード | 年会費無料 |

| 公式サイト | 公式サイトを見てみる |

【メリット】

- 基本還元率が1.0%と高く、au PAYチャージ分でもポイントがたまる

- PayPay残高や請求書払いなど、他のキャッシュレスサービスでも使いやすい

- 発行スピードが速く、最短即日で審査完了

【デメリット】

- TCカードの年会費が有料(550円)

- チャージポイント付与が突然変更される恐れがある

- auブランドとの親和性はやや低め

PayPayカードは、高還元率と汎用性の高さから、au PAYチャージとの相性もまずまず良好なクレジットカードです。

実際に、Visa・Mastercardブランドであればチャージに対応しており、1.0%のPayPayポイントが獲得可能です。

ただし、au PAYチャージが不可となるケースがあること、JCBブランドは対応外のパターンが多いことなどの注意点があります。

また、PayPayカードはもともと自社サービス向けの設計なので、auユーザー向けの特典は限定的です。

三井住友カード(NL)

| 国際ブランド | Visa/Mastercard |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~7%※ |

| 審査時間 | 最短即日 |

| 申し込み条件 | 満18歳以上(高校生を除く) |

| ETCカード | 年会費550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 家族カード | 年会費無料 |

| 公式サイト | 公式サイトを見てみる |

※対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーでポイント7%還元

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【メリット】

- 対象のコンビニ・マクドナルドなどでスマホのタッチ決済をすると最大7%ポイント還元 ※

- カード番号が印字されていないナンバーレス仕様でセキュリティ性が高い

- 対象のVisa・Mastercardはau PAYチャージにも対応

※カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※通常のポイント分を含んだ還元率です。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【デメリット】

- 通常還元率は0.5%と平均的

- ETCカードは初年度無料だが、年1回の利用がないと550円(税込)の年会費が発生

- 特典還元率は店舗限定で、日常使い全体には反映されにくい

三井住友カード(NL)は、セキュリティ性と店舗特化型の高還元が魅力の1枚です。

カード番号が表面に印字されていない「ナンバーレス」仕様なので、ネットショッピングや外出先でも安心して使えます。

au PAYへのチャージにも対応しており、VisaまたはMastercardブランドであれば、チャージ時のポイント付与対象になります。

ただし、通常時の還元率は0.5%と控えめなため、チャージ目的で使うなら、店舗特典と併用できるかどうかがカギになります。

au PAYゴールドカード

| 国際ブランド | Visa |

| 年会費 | 11,000円(税込) |

| ポイント還元率 | 1.0%〜最大2.5% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 個人で利用しているau IDを持っていること 満20歳以上であること (学生、無職、パート・アルバイトを除く) 本人または配偶者に定期収入があること |

| ETCカード | 年会費無料 |

| 家族カード | 1枚目:年会費無料 2枚目から各2,200円(税込) |

| 公式サイト | 公式サイトを見てみる |

【メリット】

- auの通信料金やau PAY残高にチャージした利用分に対して最大11%のポイント還元が受けられる

- 公共料金の支払いが1%で還元

- 国内・海外旅行傷害保険が最大5,000万円

【デメリット】

- 家族カードは2枚目から年会費が発生

- 基本還元率は1.0%と平均的、上限を超えると減少の恐れあり

- auユーザーでないと特典を最大限活かしづらい

au PAYゴールドカードは、au PAYを頻繁に利用する人にとって最も“王道”ともいえるクレジットカードです。

チャージでPontaポイントがしっかりたまり、支払いでもまたポイントが加算されるため、ポイントの二重取りがスムーズに行えます。

さらに、auのスマホ契約やでんき契約と組み合わせることでポイントアップや優待が受けられるのも大きな魅力です。

ただし、auのサービスを利用していない方には特典の一部が活かしにくい可能性もあります。

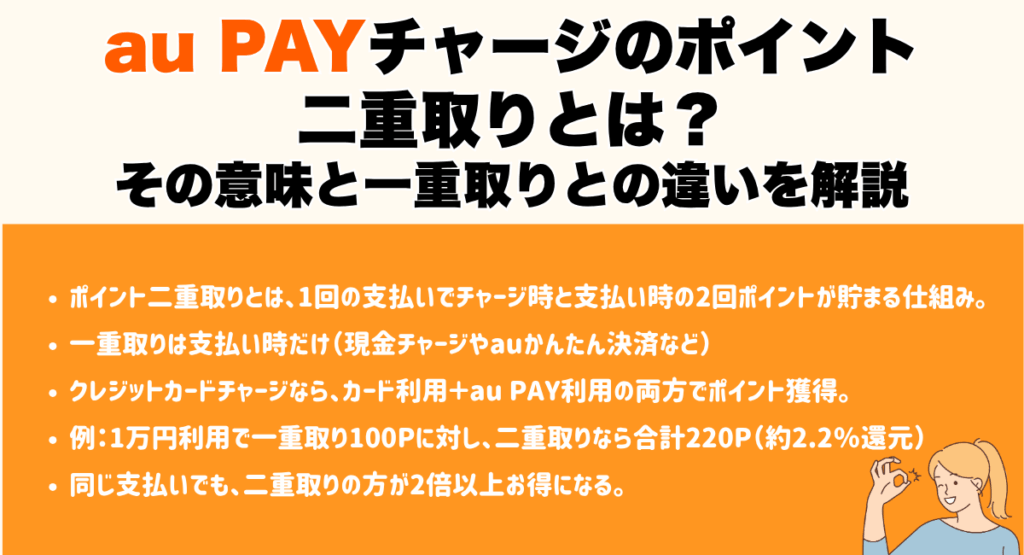

au PAYチャージのポイント二重取りとは?その意味と一重取りとの違いを解説

au PAYにチャージする際、ある方法を選ぶだけで「ポイントを二重でもらえる」ことをご存じですか?

この章では、その仕組みと、一般的な一重取りとの違いを解説します。

なぜチャージの方法だけで差が出るのか、それを知ることは、日常的にau PAYを使う人にとって大きな節約につながります。

au PAYチャージの二重取りとは何かわかりやすく解説

ポイント二重取りとは、1回の支払いで2つの場面でポイントがたまる、お得な使い方です。

具体的には「au PAYにチャージしたとき」と「au PAYで支払ったとき」の2回、ポイントがもらえます。

チャージと支払いの両方でポイントを獲得できるのが「二重取り」の仕組みです。

この方法は、au公式サイト(au PAY公式)でも「クレジットカードチャージ対応」に言及されており、多くのユーザーが実践している節約術です。

よくある一重取りとの違いのポイントはチャージ時にあった

ポイントをたくさん貯めるには「どの方法でチャージするか」がカギになります。

一重取りになってしまうケースの多くは、ポイントが加算されるのが支払い時だけだからです。

例としてauかんたん決済や現金チャージでは、チャージ時にポイントがつきません。

そのため、au PAYで買い物をしてPontaポイントがもらえるだけ、つまり「一重取り」にとどまってしまいます。

一方、クレジットカードでチャージすると、カード会社のポイントがまずもらえます。

その後、au PAYで支払えばPontaポイントも追加でゲットできます。

二重取りと一重取りのシミュレーション比較・どれだけお得になるのか

実際にどれだけ違いが出るのか、簡単な例で見てみましょう。

仮に1万円分をau PAYで使う場合を想定します。

【一重取りのケース】

現金チャージやauかんたん決済など:1万円でau PAYポイント0.5%(100ポイント)

【二重取りのケース(例:リクルートカードでチャージ)】

クレカチャージ1.2%(=120ポイント)+支払い時1.0%(=100ポイント)

合計220ポイント(実質還元率2.2%)

※リクルートチャージは過去に「電子マネーチャージ対象外改定」「一部チャージ不可」だったこともあるため、現在の対応状況は公式サイトでご確認ください。

このように、同じ1万円でも二重取りなら2倍以上のポイントがもらえることになります。

au PAYチャージのポイント二重取りの際の注意点は3つ

au PAYチャージでポイントを二重取りする際には、3つの注意点を知っておくことがとても大切です。

事前に気をつけるべき点を知っておけば、失敗を避けて、最大限お得に活用できます。

この章では、特に見落としがちなポイントをわかりやすく3つに分けて紹介します。

クレジットカードによってはチャージができない

au PAYにクレジットカードでチャージしようとしても、すべてのカードが使えるわけではありません。

特に、VISA・Mastercardブランドでも、一部のカード会社ではチャージそのものができなかったり、チャージできてもポイント付与対象外だったりします。

これはカード会社ごとの規約や制限が関係しているためです。

また、JCBブランドのカードは基本的にau PAYのチャージに使えない※ため、事前にブランドと発行元をしっかり確認する必要があります。(※一部のJCBブランドは利用可能)

チャージには上限がある

au PAYでは、どれだけでも好きなだけチャージできるわけではなく、しっかりとした上限が決められています。

この上限を知らずにいると、「あと少しで使いたいのにチャージできない!」という事態になりかねません。

チャージ残高の上限は本人確認レベル・チャージ方法・月間上限によって異なり、さらに1回ごとのチャージ額や1日・1ヶ月あたりの上限もカードの種類や方法によって変わります。

ポイントは即時付与ではない場合が多い

au PAYでのポイント二重取りはとてもお得ですが、その場ですぐにポイントがもらえるわけではないことも多いです。

特にクレジットカードからのチャージに対しては、カード会社ごとに付与タイミングが異なり、翌月以降になる場合もあります。

ポイント付与には時間差があるため、「あれ、ついてない?」と焦らなくて大丈夫です。

重要なのは、どの場面でどのポイントが付くのか、そしていつ付与されるのかを把握しておくことです。

au PAYへのチャージだけではない!それ以外のクレジットカード連携のメリット

au PAYはポイントの二重取り以外に、様々なメリットがあります。代表的な強みを紹介するため、ご覧ください。

オートチャージ設定で残高管理の手間を省くことができる

au PAYには指定の条件を満たした際に、自分でチャージするオートチャージ設定があります。オートチャージ機能を選択すれば残高が不足しても入金する必要がなく、支払い時に残高不足で慌てる心配もありません。

au PAYのオートチャージには、以下の2種類があります。

| チャージ名 | 内容 |

|---|---|

| 不足額チャージ | 決済時にau PAY 残高が不足している場合、 差額分を自動的にチャージする機能 |

| 一定額チャージ | au PAY 残高が設定金額未満になった場合、 設定金額を自動的にチャージする機能 |

2種類のチャージ方法を選択できるため、自分に合った機能を利用してもよいでしょう。オートチャージ機能によって、支払い残高を気にせず利用できる点は大きな強みです。

ただし、クレジットカードのオートチャージには、上限あり・設定金額固定・一部ブランド不可といった条件がある点にご注意ください。

チャージ額の上限が高いので高額の買い物にも対応できる

au PAYはチャージ額の上限が高く、チャージ方法によって上限金額が異なります。具体的な方法ごとの上限額は、以下のとおりです。

| 方法 | 一度のチャージ上限額 | 月間チャージ上限額 |

|---|---|---|

| auショップ コンビニ | 50万円 ※現金のみ | 100万円 |

| au PAYカード | 5万円 | 25万円 |

| au PAY以外の クレジットカード | 5万円 | 5万円 |

auショップやコンビニでチャージすれば50万円まで残高を追加できますが、現金のみでしかチャージできないため注意しましょう。au PAYチャージの残高上限は最大100万円です。ポイントの上限は別途定められている点にもご注意ください。

チャージ額の上限が高いため、高額の買い物にも対応できます。急な出費が必要な際にau PAYを利用すれば、多くのポイント獲得も期待できます。

au PAYへのチャージでポイント二重取りの為だけはNG!大事なクレジットカードの選び方

au PAYでポイントの二重取りを狙うなら、「どのクレジットカードを選ぶか」がとても重要なポイントになります。

この章では、年会費、還元率、チャージ対応ブランドなど、後悔しないカード選びの基本ポイントを3つに分けて解説します。

「どれを選べばいいか迷っている」という方は、まずここからチェックしてみてください。

年会費が無料もしくは実質無料のものを選ぶ

クレジットカードを選ぶときは、年会費が無料か、実質無料になるものを選ぶのがおすすめです。

ポイント二重取りで得たポイントよりも、年会費のほうが高くついてしまっては意味がありません。

特に、年に1回以上の利用で年会費が無料になるカードや、初年度無料・翌年以降も条件付き無料のカードなら、気軽に使い続けられます。

ポイントを貯めるためのカードなのに、年会費で損しては本末転倒です。

ポイント還元率の高さをみる

au PAYチャージ用のクレジットカードを選ぶときは、還元率の高さが最重要ポイントのひとつです。

特にリクルートカード(還元率1.2%)やdカード(通常1.0%)などは、チャージ分でも満額でポイントがつくため、二重取りを最大限に活かせるカードです。(※リクルートカード・dカードのポイント還元率は2026年2月時点の数値です)

もちろん、店舗によっては還元率が変わるカードもあるため、利用スタイルに合わせて選ぶことも大切です。

チャージに対応している国際ブランドを確認する

au PAYでポイント二重取りを狙うには、チャージに対応している国際ブランドを選ぶことが欠かせません。

現時点(2026年2月)で、au PAY残高へのチャージに使えるのは、以下の国際ブランドです。

- Mastercard全般

- 一部のVisa

- 一部のJCB

カード発行会社ごとに対応ブランドが異なるため、申し込み前に公式サイトで確認しましょう。

これを見落とすと、そもそも二重取りのスタートラインに立てなくなってしまいます。

お得な日が存在?au PAYチャージで上手にポイントを貯める方法

au PAYを使うなら、お得な日や使い方を知っているだけで、もらえるポイントが何倍にもなることがあります。

実は、毎月特定の日にポイント還元率が大幅にアップするキャンペーンや、Pontaカードの提示による上乗せ(一部店舗では非対応)、さらにauの関連サービスとの連携による優待など、「知ってるだけで得するチャンス」が数多く用意されています。

この章では、「いつ・どう使えば最もポイントが貯まるか」を3つの視点でわかりやすく紹介します。

超お得な日「たぬきの吉日キャンペーン」!毎月「5のつく日」と「8日」は最大5%還元を活用する

au PAYを使う際、絶対に見逃せないのが「たぬきの吉日キャンペーン」です。

このキャンペーンでは、毎月「5・15・25日」と「8日」にau PAYで支払うと、最大5%のPontaポイントが還元されます。

この特典はエントリー制なので、事前にキャンペーンページでの参加登録が必要ですが、簡単な操作でお得度が大きく変わるので、使わない手はありません。

しかも、対象店舗はローソンやウエルシアなど全国的に多く、日常の買い物でも活用しやすいのが特徴です。

ただし、こちらの特典は還元に上限があること、対象店舗が限定される点に注意が必要です。

Pontaカードを提示してau PAYとの二重取りを行う

au PAYを使うだけでもPontaポイントはたまりますが、「見せるだけ」で還元率をさらにアップできる方法があります。

それが、au PAYで支払う際、Pontaカードを提示してから支払うというテクニックです。

Ponta加盟店では、カードやアプリを提示するだけで0.5〜1.0%のポイントが加算され、さらにau PAY決済分として1.0%が上乗せされます。

つまり、提示+支払いのダブルで最大2.0%還元が狙えるというわけです。

特別な設定も不要で、レジ前で一言添えるだけでOKで、ローソンやすき家などの対象店舗で活用すれば、日常の買い物でもコツコツお得を積み重ねられるため、ちょっとした習慣が、大きな差を生むポイント獲得術です。

ただし、一部店舗は対象外なので、提示特典があるかを店舗または公式サイトでご確認ください。

au経済圏を上手に活用する

さらにお得にau PAYを使いたければ、「au経済圏」の活用が効果的です。

au経済圏とは、スマホ・インターネット・電気・金融など、KDDIの関連サービスをまとめて使うことで、ポイント優遇や割引が受けられる仕組みです。

「auスマートパスプレミアム」加入者には、キャンペーン時の還元率アップや限定クーポンの配布もあります。

生活における「支払い」をまとめることで、管理も楽になり、ポイントが貯まりやすくなるというメリットがあります。

au PAYチャージでポイント二重取りに関するよくある質問

「本当にポイントはつくの?」「どのカードならお得なの?」「チャージと支払い、どっちで貯まるの?」など、基本的な部分を理解していないと、せっかくのチャンスを見逃してしまうかもしれません。

この章では、初心者がつまずきやすい3つの疑問にQ&A形式でわかりやすく回答しています。

ここを読めば、au PAYチャージでポイントをしっかり貯めるために必要な基礎知識が身につくはずです。

au PAYにチャージするとポイントはもらえるの?

結論からいうと、au PAYにチャージするだけでポイントがもらえることはありますが、方法によります。

特にチャージをクレジットカードでする際には、カード会社のポイントが加算される確率が高く、これが「ポイント二重取り」の一つのポイントになります。

公式にも「クレジットカード(Visa/Mastercard)によるチャージに対応」と記載があり、その際のポイント還元はカード発行会社の条件に準じるとされています。

どのクレジットカードなら二重取りできるの?

ポイント二重取りを狙うなら、au PAYにチャージができて、かつチャージ時にポイントが付くクレジットカードを選ぶことが大事です。

その条件を満たす代表的なカードには、以下のようなものがあります。

- リクルートカード(1.2%還元/Visa・Mastercard)

- dカード(通常1.0%還元)

- 三井住友カード(NL)(0.5%〜※1)

※1:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

これらはau PAYへのチャージに対応しており、チャージ+支払いの“二重取り”が可能です。しかし、au PAYへのクレジットカードチャージは、対応カードが限定されています。

たとえば、楽天カード・PayPayカード・一部の三井住友カードはチャージ不可・ポイント対象外になるケースがあるため、最新の対応状況は公式サイトをご確認ください。

チャージと支払いのどちらにポイントがつくの?

au PAYを使う際に、「チャージ時」と「支払い時」のどちらでポイントがもらえるかは、使う方法によって異なります。

結論から言えば、チャージ時にも支払い時にもポイントが付く=これが“ポイント二重取り”の仕組みです。

一方、チャージ方法によってはチャージ時のポイントが付かず、「支払い分だけの一重取り」になることもあります。

auPayチャージでポイントを3重取りする方法はありますか?

条件を満たせば、ポイントの3重取りは可能です。以下の3ステップでそれぞれポイントが貯まります。

- クレジットカードでau PAY残高にチャージ

- au PAYで支払い

- 支払い先の店舗でポイント付与

例えば、三井住友カード(NL)でチャージ し、 au PAYでコンビニ決済すれば、セブンアプリでnanacoポイントを獲得、といった組み合わせであれば、Vポイント・au PAYポイント・nanacoポイントの3重取りが可能です。

ただし、コンビニにより、ポイント併用不可・コード決済対象外・nanaco対象外といった店舗ルールがあるのでご注意ください。また、楽天カードやPayPayカードなど、チャージ時にポイントがつかないカードもあります。事前に、「チャージ対象カード」と「店舗のポイント制度」を確認しておきましょう。

まとめ

au PAYでポイントを上手に二重取りするには、「いつ」「どのカードで」「どう支払うか」の3つを意識することがカギになります。

チャージに対応した一部のVisaやMastercardや一部のJCBの高還元カードを選ぶことで、チャージ時にもポイントがたまり、支払いとの合わせ技で効率よく還元を受けられます。

さらに、5のつく日や8日に開催されるキャンペーン、Pontaカードの提示などを組み合わせれば、日常の買い物でもポイントが自然に積み上がっていきます。

無理なく、でもしっかり得する使い方が可能です。

この記事を書いた人

MISAKI ライター

専業主婦として家計管理に奮闘する中で、ポイ活の魅力に目覚める。 「ポイントは現金と同じ価値がある」という信念のもと、独自のポイント獲得・活用術を確立し、年間で実質50万円以上の節約に成功。 楽天ポイント、dポイント、Pontaポイント、など主要ポイントサービス15種類以上を使いこなし、クレジットカード決済、アプリ活用、キャンペーン攻略を駆使した「ポイント三重取り・四重取り」を日常的に実践。

専業主婦として家計管理に奮闘する中で、ポイ活の魅力に目覚める。 「ポイントは現金と同じ価値がある」という信念のもと、独自のポイント獲得・活用術を確立し、年間で実質50万円以上の節約に成功。 楽天ポイント、dポイント、Pontaポイント、など主要ポイントサービス15種類以上を使いこなし、クレジットカード決済、アプリ活用、キャンペーン攻略を駆使した「ポイント三重取り・四重取り」を日常的に実践。