ふるさと納税は仕組みが分からずに、いままで懸念していた人も多いと思います。ふるさと納税は、通常住んでいる市町村に対して支払う予定の税金を、自分で選んだ市町村に寄付をすることで、住民税や所得税の控除を受けられるという仕組みです。

しかし、仕組みややり方さえ覚えてしまえば簡単に返礼品を受けることができ、手軽に寄付金控除を受けられます。

ふるさと納税を利用したことがない人にも分かりやすく仕組みや特徴、納税方法などを紹介していきます。

目次

ふるさと納税とは?

ふるさと納税は、自分が生まれたふるさとや応援したい自治体に寄付できる制度です。寄付をしてただ自治体を応援するだけでなく、自治体からお礼として返礼品がもらえます。

さらに、寄付した金額は所得控除となり、節税効果も得られるという非常にお得感満載な制度です。

ワンストップ特例制度とは?

ワンストップ特例制度というのは、一定の条件を満たすことによって確定申告をしなくてもふるさと納税の寄附金控除が受けられる制度です。

寄附した自治体にオンラインまたは郵送で「特例申請書」と本人確認書類を送付して申請すると、控除上限額内の寄附額から2,000円を差し引いた金額が住民税から全額控除されます。

ワンストップ特例制度の申請条件は以下の通りです。

- ふるさと納税以外の確定申告が不要な給与所得者(会社員など)

- 医療費控除や初年度の住宅ローン控除を受ける必要がない人

- 1月~12月までの1年間のふるさと納税の寄附先が5自治体以内の人

ここからは、ふるさと納税の特徴のメリットを紹介します。

ふるさと納税をするメリット

ふるさと納税には多くのメリットがあります。少ない負担額で好きな自治体に寄付をし、返礼品を受け取ることが可能です。また寄付金の使い道を自分で指定できるため、希望している分野の活動資金として申し込めます。

メリットについて詳細に解説するため、ご覧ください。

実質負担額は2,000円だけ

ふるさと納税の実質負担額「2,000円」というのは、ふるさと納税で寄付した寄付金のうち、2,000円を超える金額が翌年の所得税や住民税で控除されるということです。

つまり、1万円分の寄付をした場合、実質負担額2,000円を引いた8,000円が控除額になるということです。

これは1回の寄付毎ではなく、年間の寄付に対しての負担です。何度寄付しても、控除上限額を超えない限りは自己負担額が2,000円のみです。

実質2,000円の自己負担だけでお得に返戻品を手にすることができるということになります。

好きな自治体に寄付をすると返礼品が受け取れる

ふるさと納税では、自分が住んでいる自治体以外にも好きな自治体に寄付できます。

返礼品目当てで寄付先を選ぶ人は多く、自分の目当ての返礼品を求めてふるさと納税を利用することが多いです。

ふるさと納税では自分が応援したい自治体に対して納税できる制度なので、納税できる自治体は特に制限されていません。

各自治体も寄付を募るために魅力的な返礼品を用意しています。

特に人気の返礼品は、

- お米

- 和牛

- ホタテ

- シャインマスカット

- 国産うなぎ

- 銀鮭

- デザート

- いくら

- ハンバーグ

- トイレットペーパー

などです。

返礼品(お礼・特典)がなかなか選べないという方は、人気ランキングやカテゴリ別ランキングなどを参考に、返礼品を見つけると良いでしょう!

寄付金の使い道が指定できる

ふるさと納税は自治体への寄付になりますが、その寄付の使い道を指定することができます。

普段何気なく納めている税金が何に使われているかは分かりにくいですが、ふるさと納税を利用した寄附では、自分が寄付先を選べるのがメリットです。

例えば、京都府京都市では、次のような使い道から自由に選べます。

- グローバルの次世代に日本の文化を届けたい!!「NEO KYOTO 50 UNDER 50 (仮)~次世代の京都の雅を彩る 50 人~」

- 京都市動物園|ゴリラのおうちに新しい遊具を!

- うるおいや活力あるまちづくり

- 子育て・すこやか・動物愛護のまちづくり

- 美しい景観・安心安全なまちづくり

- 京都の行政区・地域プロジェクトを応援

- 京都の大学・学生の活動を応援

- まぢピンチ 京都の市バス・地下鉄を応援

- 「日本遺産・琵琶湖疏水」の魅力創造事業

自分が寄付したお金がどのように使われているかが明確であれば、寄付のしがいがありますよね。

代表的な寄付金の使い道は、地域活性化や復興支援、教育・子育て支援などです。

例えば、「地方を元気にするのに役立ててほしい」「街のために頑張っている人たちに少しでも役に立ちたい」と思っている人は、地域活性化を選んでいます。

確定申告は原則不要なので楽

ふるさと納税では、ワンストップ特例制度を使うことで、面倒な確定申告が不要になります。

ワンストップ特例制度とは、ふるさと納税をした後に確定申告をしなくても寄付金控除が受けられる便利な制度です。

ふるさと納税を利用する際に「 寄附金税額控除に係る申告特例申請書」に必要事項を入力して寄付した自治体に送付するだけで、手軽に寄付金控除を受けられます。

手続きが簡単なので、手軽にふるさと納税を利用したいなら、ワンストップ特例制度を利用しましょう!

ただし、ワンストップ特例制度を利用できる申請条件があるので、事前に確認しておいてください。

- 確定申告や住民税の申告をする必要がない給与所得者等であること

- ふるさと納税以内に確定申告または住民税の申告を行う必要がない人

- 年間の寄付先が5自治体以内の人

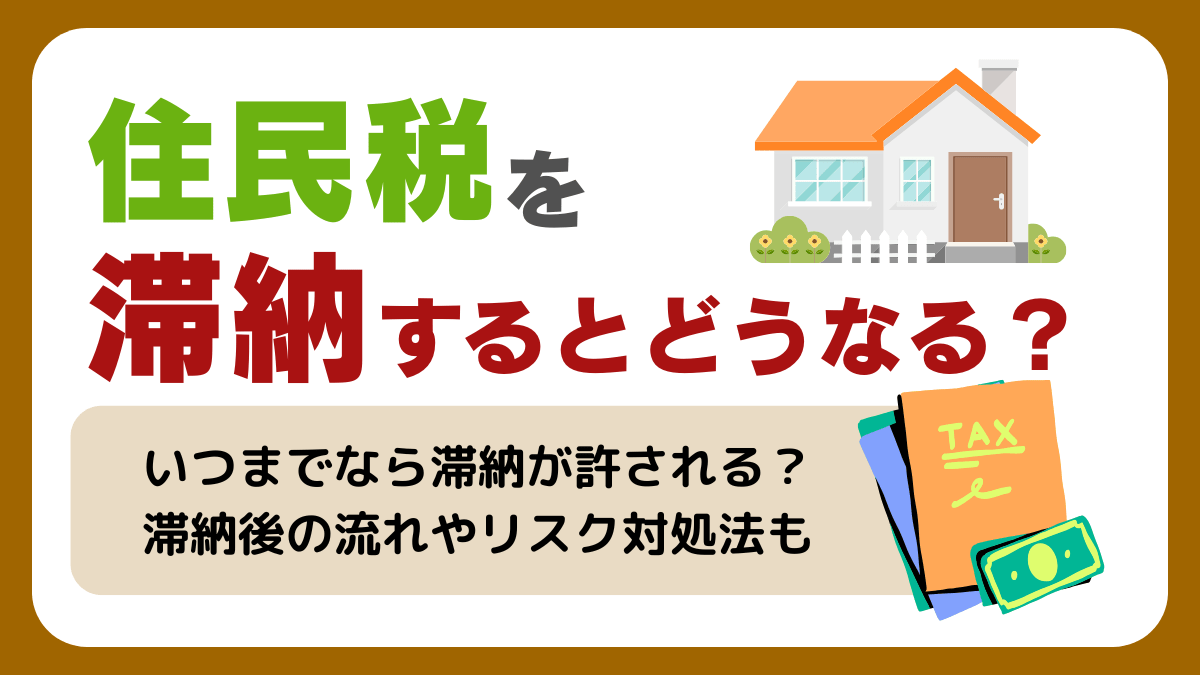

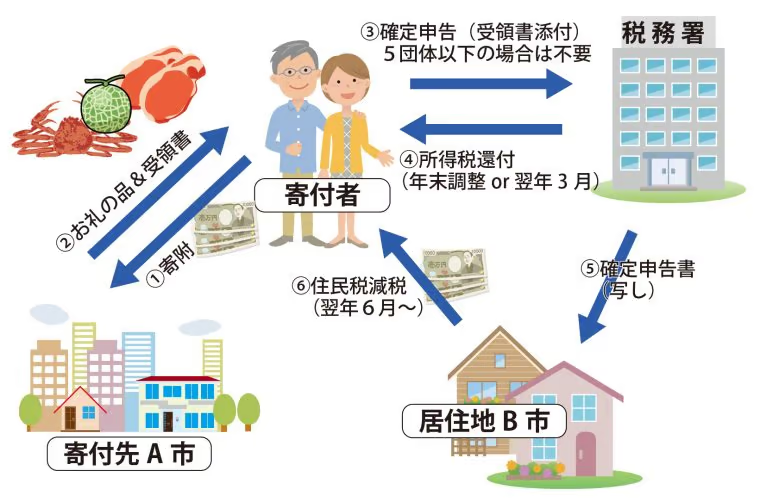

ふるさと納税の仕組み

画像引用元:ふるさと納税ガイド

ふるさと納税は、本来済んでいる自治体に納めるはずの税金を、人気の自治体に寄付することで住民税や所得税の負担が軽減できる仕組みです。

控除を受けられる金額には上限がありますが、自己負担2,000円を引いた額が全額控除になります。

例えば、年収500万円の独身の人が5万円の寄付をした場合、48,000円が控除になるということです。

ふるさと納税の還元率

ふるさと納税の還元率は、返礼品の価格が寄付金額の3割以下であることが決められています。(2023年10月以降)

「返礼品3割ルール」とも呼ばれ、ふるさと納税の本来の目的である地方支援を疎外阻害しないように制定されました。

ふるさと納税における還元率とは、返礼品がもらえる寄付金額に対して、その返礼品の市場流通価格が何割なのかを示す値です。

この還元率が高ければ、お得度合いが高いということです。

なお、還元率は3割以下であればいいので、各自治体や商品によっても還元率が異なります。

例えば、人気のふるさと納税サイトである楽天ふるさと納税で還元率の高い商品は、以下のようなものが挙げられます。

- 宮崎牛 赤身霜降り すきしゃぶ 2種1,000g 数量限定品(115%)

- 伊万里牛切り落とし 800g 炒め物・焼肉・牛丼におすすめ!(111%)

- どっちのハンバーグ!?デミグラスソース20個セット(108%)

- 緊急支援 訳ありマグロの漬け丼の素 80g×5P(93%)

- 佐賀牛入り熟成ハンバーグ18個(93%)

- 北海道白糠町 北海道海鮮紀行いくら(醤油味) 500g(250g×2)(93%)

- 数量限定 黒毛和牛ロースステーキ 計800g 宮崎育ちの黒毛和牛(91%)

ふるさと納税の還元率の計算方法

ふるさと納税の還元率は、以下の計算方法によって求めることが可能です。

| ふるさと納税の還元率 =(市場価格÷寄付した金額)×100 |

例えば、1万円を寄付して購入した商品が市場で4,000円で販売されていれば、還元率は40%です。1万3,000円で販売されていた場合、還元率は130%になります。そのため、還元率が高いほどお得に返礼品を取得したことになります。

市場価格はオンラインショッピングを始めとしたネット価格で確かめることが可能です。Web上で商品が見つからない場合、似ている商品で判断してもよいでしょう。

計算上、還元率が100%を超えれば「価格に対して元を取れた」と判断できます。寄付したい自治体や返礼品に対してこだわりがない方は、還元率をもとに納税先を決めてもよいでしょう。

所得税は一旦支払った後に還付される

ふるさと納税で控除される所得税は、一旦支払った後に払いすぎた税金が還付される仕組みです。

ふるさと納税をした年分の所得が還付対象になり、所得税額に還付がある場合は、ふるさと納税を利用した翌年の4月~5月ころに、寄付者が指定した口座に還付金が振り込まれる仕組みです。

納めすぎた所得税の還付は、確定申告をしてから1ヶ月〜1ヶ月半後に振り込まれます。

今月、来月に所得税の還付をすぐに受けられるわけではないので、注意してください。

住民税は翌年の住民税が軽減される

ふるさと納税の寄付による住民税控除は、翌年の住民税に適用されます。

例えば、2023年中にふるさと納税を利用した場合、2024年6月以降に納めるはずの住民税より控除される仕組みです。

ふるさと納税を利用した年ではなく、翌年の6月以降に軽減されるので、注意してください。

なお、ワンストップ特例制度を利用する場合と、確定申告をする場合どちらも控除される期間と金額は同じです。

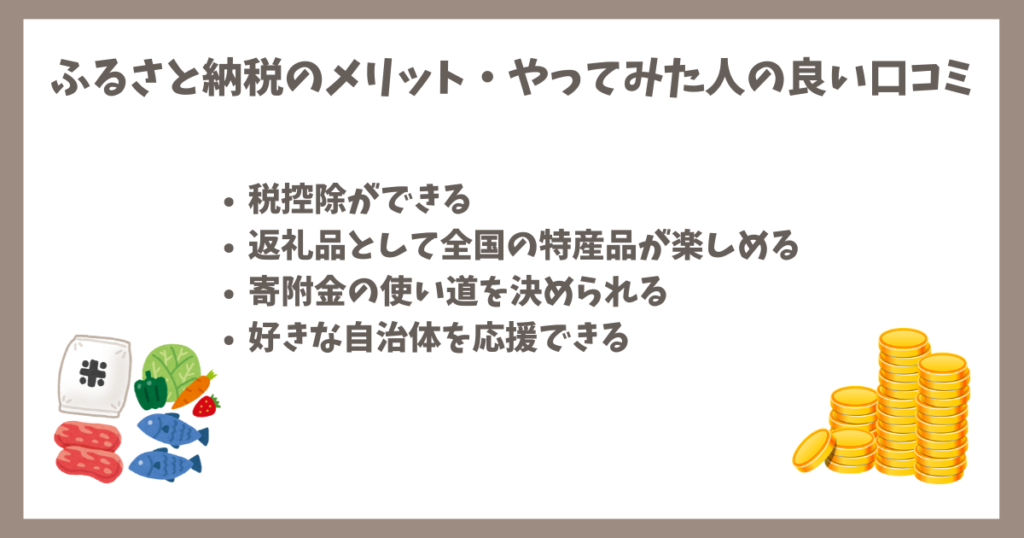

ふるさと納税のメリット・やってみた人の良い口コミ

魅力的なふるさと納税ですが、多くの口コミで溢れています。Web上には「実際にやってみてよかった」という声が多数紹介されています。

項目ごとの口コミを抜粋したので、ふるさと納税を実践しようか迷っている方は参考にしてみてください。

税控除ができる

税金が減ったため、得した気分になります。(30代男性)

ワンストップ特例制度を使えば確定申告せずに済むため、気軽にしやすくて嬉しい(40代女性)

ふるさと納税をすると「寄附金額-2,000円」が所得税や住民税から差し引かれます。前述のとおり、所得税はふるさと納税利用後の翌年4〜5月に還付され、住民税は翌年度の税額が軽減される仕組みです。節税ができるわけではありませんが、翌年度の税額を下げられるため手取り収入を増やせます。

ただし、控除できる金額には上限があります。また、確定申告をしなかったりワンストップ特例制度を使わなかったりすると、控除が反映されないため注意しましょう。

返礼品として全国の特産品が楽しめる

普段は買えないような高級グルメもふるさと納税なら買いやすい(20代男性)

毎回トイレットペーパーを指定しています。2,000円でこんなに多く受け取れるのはお得!(50代女性)

ふるさと納税では、全国の特産品を返礼品として受け取れます。寄附金額から2,000円が税控除されるため、実質2,000円で高級な特産品を手に入れられたり、おもてなしを受けられたりします。

たとえば、北海道紋別市の返礼品は「オホーツク産ホタテ1kg」です。また、長野県野沢温泉村では、宿泊補助券を返礼品の一つとして受け取れます。

このほか、返礼品に日用品をチョイスすれば、生活支出も抑えられます。その自治体ならではのものが格安で受け取れるため、ぜひ有効活用しましょう。

寄附金の使い道を決められる

自分でお金の使い道を指定できるのが、斬新でよいなと思った。(30代男性)

毎年のように災害が起きていてニュースを見るたび悲しくなる。どの自治体でも防災に役立ててほしいと思ってしています。(40代女性)

ふるさと納税では、寄附金の使い道を自由に決められます。寄附金の用途は、寄附者が指定可能です。教育や環境、産業の振興、防災など、自治体ごとに様々な項目を用意しています。

公共サービスのなかでも力を入れてほしい分野に寄附することで、まちづくりへの参画ができます。

好きな自治体を応援できる

いつも前の勤務先だった場所に寄附しています。また機会があれば戻りたいですね。(50代男性)

旅行で行ったことのある街に順番に寄附している。どこもとてもいい街だったので応援したくなる。(40代女性)

ふるさと納税では、自分の好きな自治体を応援できます。「過去に自分が住んでいた町」「親族が住んでいる場所」「旅行で行って大好きになったところ」などに寄附できるため、自治体に恩返しができます。

ただし、現在自分が住んでいる自治体へは寄附できません。返礼品やまちのつくりなどから、居住地以外で気になる自治体を中心に寄附先を選びましょう。

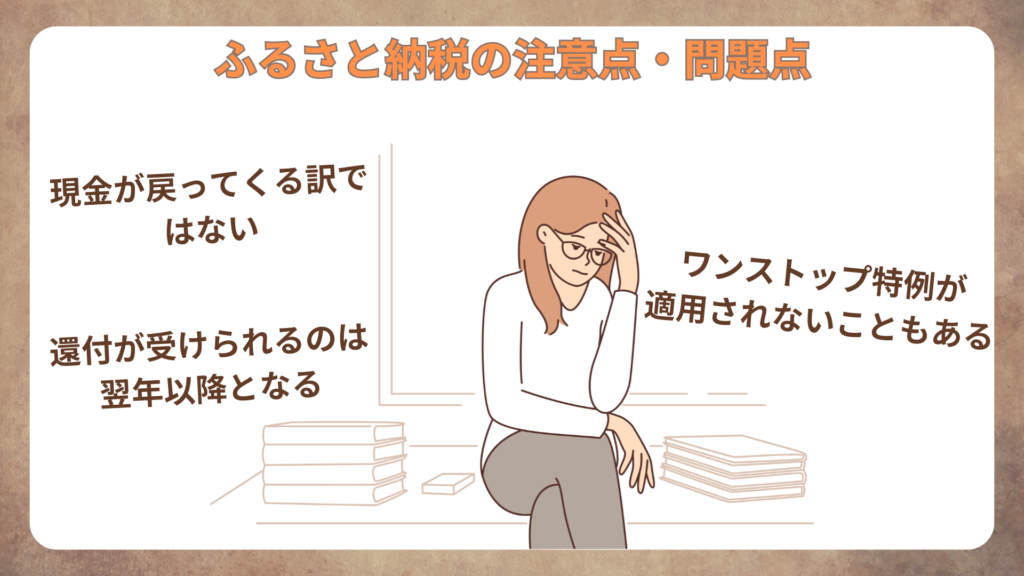

ふるさと納税の注意点・問題点とデメリット

ここからは、ふるさと納税の注意点・問題点について解説していきます。

ふるさと納税の注意点・問題点は、以下の3つです。

現金が戻ってくる訳ではない

ふるさと納税はあくまでも所得税や住民税の控除です。

税金が安くなることはもちろんですが、ふるさと納税を利用したからといって自己負担分2,000円を引いた分の現金が戻ってくるわけではないので、注意してください。

「ふるさと納税を利用すれば自己負担分を除いた金額が全て返ってくる」と思っている人もいますが、そうではありません。

そのため、そこまでお得感が得られないと思っている人も多いです。

還付が受けられるのは翌年以降となる

ふるさと納税で還付を受けられるのは、ふるさと納税を利用した翌年以降です。

住民税の場合、ふるさと納税を行った翌年の6月以降に控除される形です。

還付や控除を受けられるのは少々タイムラグが発生してしまうので、注意してください。

なお、所得税の還付は確定申告後1〜1ヶ月半程度で指定の口座に振り込まれます。

ワンストップ特例が適用されないこともある

ふるさと納税では、確定申告をせずに手軽に寄付金控除を受けられるワンストップ特例制度がありますが、このワンストップ特例制度が適用されないこともあります。

確定申告をする場合

ワンストップ特例制度を活用した後に確定申告をすると、ワンストップ特例制度が無効になってしまいます。

例えば、医療費控除や雑損控除、住宅ローン控除を受けるために会社員でも確定申告をする人は多いです。

何かしらの理由で確定申告をする場合、ふるさと納税の利用分も計上する必要があります。

仮にワンストップ特例制度を利用しても、その後の確定申告でふるさと納税に関する計上をしていなければ、控除は受けられませんので、注意してください。

6カ所以上に寄付をした場合

ふるさと納税でワンストップ特例制度を利用できるのは、寄付先が5つ以内に限ります。

6か所以上に寄付をした場合は、ワンストップ特例制度を利用しても特例は使えません。

これを勘違いして確定申告をせずにいると、ふるさと納税を利用しても寄付金控除は受けられませんので、注意してください。

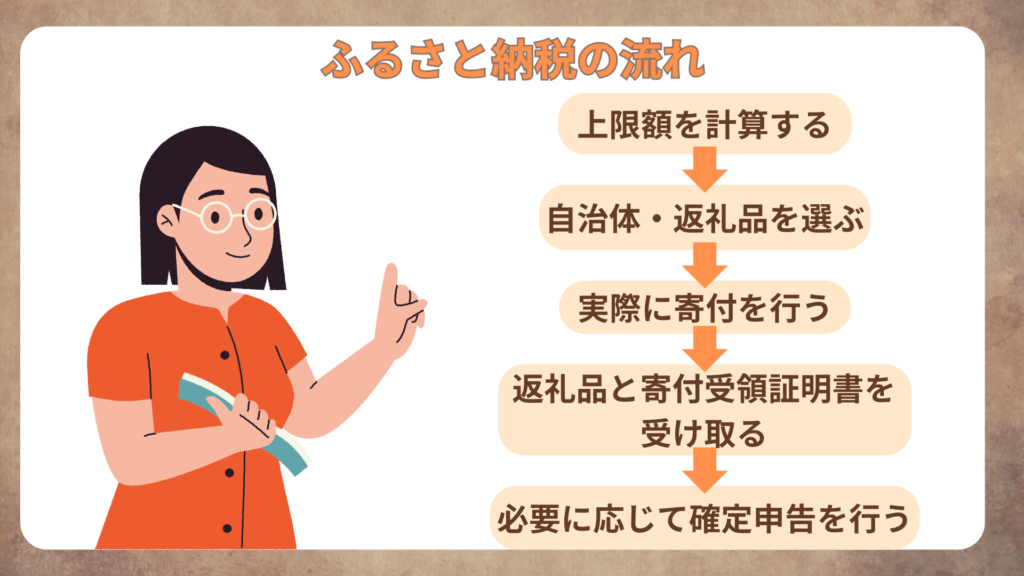

ふるさと納税の流れ

ふるさと納税は、以下の流れに沿って進めていきます。

ふるさと納税は地域振興の一環として、返礼品を楽しみながら地域へ支援できる仕組みです。

簡単にふるさと納税ができますので、まだふるさと納税を利用したことがない人は、以下で説明する流れに沿ってふるさと納税をはじめましょう!

①控除を受けられる上限額を計算しシミュレーションする

まずは、自分の控除上限金額を計算します。

ふるさと納税では、控除が受けられる上限が年収や家族構成により決められています。

上限額を超えてしまった分は全て自己負担となってしまうので、注意してください。

なお、ふるさと納税の上限額の目安は、次の通りです。

| 本人の給与収入 | 独身又は共働き | 夫婦 | 共働き+子1人 (高校生) | 共働き+子1人 (大学生) | 夫婦+子1人 (高校生) | 共働き+子2人 (大学生と高校生) | 夫婦+子2人 (大学生と高校生) |

|---|---|---|---|---|---|---|---|

| 300万円 | 28,000 | 19,000 | 19,000 | 15,000 | 11,000 | 7,000 | – |

| 400万円 | 42,000 | 33,000 | 33,000 | 29,000 | 25,000 | 21,000 | 12,000 |

| 500万円 | 61,000 | 49,000 | 49,000 | 44,000 | 40,000 | 36,000 | 28,000 |

| 600万円 | 77,000 | 69,000 | 69,000 | 66,000 | 60,000 | 57,000 | 43,000 |

| 700万円 | 108,000 | 86,000 | 86,000 | 83,000 | 78,000 | 75,000 | 66,000 |

| 800万円 | 129,000 | 120,000 | 120,000 | 116,000 | 110,000 | 107,000 | 85,000 |

| 900万円 | 152,000 | 143,000 | 141,000 | 138,000 | 132,000 | 128,000 | 119,000 |

| 1000万円 | 180,000 | 171,000 | 166,000 | 163,000 | 157,000 | 153,000 | 144,000 |

参考:総務省|全額控除されるふるさと納税額(年間上限)の目安

②寄付したい自治体・欲しい返礼品を選ぶ

次に、寄付したい自治体や欲しい返礼品を選びます。

寄付したい自治体を直接検索して探すのも良いですし、ジャンルから返礼品を選んでも良いです。

ふるさと納税で受け取れる返礼品のジャンルは、以下の通りです。

- 肉

- 魚介・海産

- 物米・パン

- 果物・フルーツ

- 野菜

- 卵・乳製品

- 酒・アルコール

- 飲料・ドリンク

- 菓子・スイーツ

- 麺

- 惣菜・加工品

- 調味料

- 家電製品

- 旅行券・チケット

- 雑貨・日用品

- 美容

- 装飾品・工芸品

- 花・観葉植物

- その他

③実際に寄付を行う

返礼品や自治体を選んだら、実際に寄付を行います。

支払い方法は各ふるさと納税サイトによっても異なりますが、銀行振込とクレジットカードであればどのサイトでも使えます。

PayPayなどのスマホ決済を使えるところもあるので、お好きな方法で支払いをしてください。

④返礼品と寄付受領証明書を受け取る

寄付が完了したら、寄付した自治体から寄付時に申込をした返礼品と、寄附受領証明書が届きます。

この寄付受領証明書は確定申告をする際に必要になるので、必ず大切に保管しておいてください。

⑤必要に応じて確定申告を行う

最後に、必要に応じて確定申告を行います。確定申告をしないと、所得税や住民税の控除が受けられませんので、注意してください。

なお、ワンストップ特例制度を利用した場合は、確定申告は不要です。

確定申告は、ふるさと納税を利用した翌年の2月15日〜3月15日の間に行います。

この期間を過ぎてしまうと確定申告はできませんので、注意してください。

確定申告後は、5月頃に所得税の還付、6月頃に住民税の控除が受けられます。

ワンストップ特例制度と確定申告では、それぞれ税金が控除(還付)される時期が少し異なりますので、注意してください。

確定申告のやり方が分からない時は、税理士やお近くの税務署で説明を受けてください。

ふるさと納税が簡単にできる!おすすめのふるさと納税サイト

ふるさと納税をしたい人に向けて、簡単に手続きを進められるおすすめの納税サイトを6つ紹介します。

ぜひ参考にしてください。

さとふる

引用:さとふる

さとふるは、ソフトバンクグループが運営しているふるさと納税サイトです。1440もの自治体が登録されており、さまざまな返礼品から選べるのが嬉しいポイント。

申し込みの受付から返礼品の発送管理までを一貫して行っており、返礼品の到着が早い点が最大の特徴です。

早いケースでは、1週間~2週間で返礼品が到着することもあるほどです。そのため、スピーディーに返礼品をゲットしたい人におすすめです。

また、決済方法が多いところも魅力のひとつ。クレジットカードやPayPayオンライン決済にも対応しています。コールセンターやAIサービスなどのサポートが整っているため、初めてふるさと納税をする方や不明点がある方でも安心して使えるでしょう。

ふるさとチョイス

引用:ふるさとチョイス

ふるさとチョイスは2012年創業とふるさと納税サイトの中でも老舗で、長い運用実績があり安心して使えるサイトです。

サイト限定の返礼品の数がNo.1なので、ここでしか手に入らない返礼品が選べるのが嬉しいポイントです。その他、全部で50万点以上の返礼品があり、どれにするか迷う時間も楽しめるとのこと。メールマガジンを受信すればおすすめの返礼品に関する情報をゲットでき、膨大ななかから選びやすくなります。

また、ふるさと納税初心者に向けたコンテンツが充実しているため、疑問や不安がある人でも使いやすいでしょう。ふるさと納税の仕組みについて分かりやすく解説したページや、漫画で理解を深められるページが用意されています。「お気に入り登録」「寄付履歴」など、機能が充実しており使いやすさにもこだわっているサイトです。

楽天ふるさと納税

引用:楽天ふるさと納税

楽天ふるさと納税は、ポイント還元の高さが魅力のふるさと納税サイトです。楽天の会員でない人でも利用可能なのが嬉しいポイント。

最大還元率が17.5倍のポイントアップ制度「SPU」も好評です。また、その他のキャンペーンも併用すれば、なんと最大31.5倍まで還元率を増やせます。さらに、ふるさと納税の寄付金にポイントをあてがうことも可能で、お得感満載なサイトとなっています。

楽天市場と同じ感覚で利用できるサイトとなっており、普段から楽天市場を使う人はスムーズにふるさと納税の手続きを進められるでしょう。各自治体の商品紹介ページが充実しているため、返礼品を選びやすいのも人気の秘訣です。

au PAY ふるさと納税

au PAY ふるさと納税は、auユーザーにおすすめのふるさと納税サイトです。KDDIが運営しており、登録されている自治体が年々増えて行っています。今注目を集めているふるさと納税サイトのひとつです。

auの携帯電話を利用していれば、ほぼ自動的にサイト登録を済ませられます。また、auのキャリア決済を使って支払いができるのも魅力のひとつです。

ふるさと納税をするとPontaポイントが還元されて、au PAY マーケットでのお買い物に利用できます。また、お得なポイント交換所という機能を使えば、ポイントが最大1.5倍になるのも人気の秘訣。他にも毎月3のつく日に5~30%程度のポイント還元が追加される「三太郎の日」を狙ってふるさと納税をするのもおすすめです。

auユーザーは使って損なしなので、ぜひ利用してみてください!

Amazon ふるさと納税

Amazon ふるさと納税を使えば、Amazonサイト上でふるさと納税を実施できます。新しく会員登録をする必要がないため、普段からAmazonで買い物をする人にとって、使い勝手の良いサービスです。

返礼品の一部は、最短で翌日に受け取ることができます。また、返礼品の受取日時を指定できるため、受け取りやすいのも嬉しいポイントです。他のサイトで受け取り日時を指定できるところはあまりないため、Amazon ふるさと納税ならではのメリットだと言えます。

Amazonふるさと納税を利用している人だけがゲットできる、限定の返礼品が用意されているのも特徴です。1本単位で受け取れるサランラップや体験型の返礼品、お肉やお魚など、ここでしかゲットできない返礼品が盛りだくさんです。

Yahoo!ショッピング ふるさと納税

Yahoo!ショッピング ふるさと納税は「さとふる」「ふるなび」「ふるさとチョイス」「Yahoo!ふるさと納税」のストアを使ったふるさと納税ができるサイトです。1つのサイト内で4つのふるさと納税サイトの返礼品に寄付できるため、効率的なのが魅力。

寄附金額の5%分のPayPayポイントが還元されるキャンペーンが常に開催されており、PayPayで支払えば、PayPayポイントが5%貯まってさらにお得になります。また、タイミングによってはポイント付与率がアップするキャンペーンが開催されていることもあります。

ソフトバンクユーザーやワイモバイルユーザーがYahoo!ショッピング ふるさと納税を使えば、さらにポイント還元を受けられるため、特におすすめです。

ふるさと納税に関するFAQ

最後に、ふるさと納税に関するよくある質問にまとめて回答していきます。

次のような質問に回答していきますので、参考にしてください。

ふるさと納税による税金の還付を確認する方法は?

ふるさと納税による税金の還付は、住民税決定通知書の左下に記述されている「摘要」から確認できます。

摘要の欄には、「寄附金税額控除額: 〇〇円」と記載されています。

記載されている金額は、自己負担分2,000円を引いた額になっていれば、問題なく控除が行われたという証明です。

所得税の場合は、確定申告書に記載のある「還付される税金」から確認できます。

ふるさと納税と住宅ローン減税は併用できる?

ふるさと納税と住宅ローン減税は併用できます。医療費控除やiDeCoも併用可能です。

ただし、住宅ローン減税の初回は、ワンストップ特例制度を利用できないので注意してください。

住宅ローン減税の申請には、必ず確定申告が必要です。

そのため、ふるさと納税でワンストップ特例制度を利用しても、その後に確定申告を行うことで無効になってしまうので、注意してください。

なお、計算する時はふるさと納税が住宅ローン減税よりも優先されるため、住宅ローンの減税が住民税の控除上限を上回り、控除額にロスが出てしまう可能性もあるので、注意してください。

ふるさと納税はクレジットカード払いもできる?

ふるさと納税はクレジットカード払いも可能なので、今すぐ現金を用意できなくても、ふるさと納税を利用できます。

「今すぐまとまったお金を用意できない!」という場合でも安心です。

5大国際ブランド(VISA, MasterCard, JCB, AMERICAN EXPRESS, Diners Club International)はほぼ全てのサイトで利用可能なので、安心してください。

なお、クレジットカード以外にも銀行振込やスマホ決済にてふるさと納税を利用することも可能です。

ふるさと納税は個人事業主でも税控除を受けられる?

ふるさと納税は個人事業主でも税控除を受けられます。

もちろん、自営業者でも税控除を受けられますので、安心してください。

ただし、個人事業主や自営業の場合、寄付金控除上限額の計算が若干複雑になるので、注意してください。

1円も無駄にしないためにも、できるだけ正確な寄付控除上限を把握することは大事です。

ふるさと納税をするのにおすすめサイトは?

- 楽天ふるさと納税

- ふるなび

- ふるさとチョイス

- さとふる

- ふるさとプレミアム

ふるさと納税サイトにはそれぞれ特徴があります。

そのため、自分に合ったサイトを選ぶようにしましょう。

特にこだわりがないなら、ポイント還元がある「楽天ふるさと納税」「ふるなび」「ふるさとチョイス」「ふるさとプレミアム」なら返礼品の取り扱い数が多いのでおすすめです。

ちなみに、楽天ふるさと納税では最大30倍のポイント還元ができるので、条件を満たしてお得にポイントを獲得するのがおすすめです。

ふるさと納税の申し込み後にキャンセルはできる?

ふるさと納税の申し込み後にキャンセルはできません。

「寄付」という形になるためです。誤った申し込みや重複の申し込みがないよう、注意しましょう。

ふるさと納税の上限限度額を超えてしまうとどうなる?

ふるさと納税の寄付金総額が上限限度額を超えると、超えた分の金額が全額自己負担になります。

控除上限額は寄付する人の収入や家族構成などにより異なるため、ふるさと納税を行う前に自分の上限限度額を確認しておきましょう。

ふるさと納税で確定申告が必要なのはどんな人?

ふるさと納税で確定申告をする必要があるのは、株取引で源泉徴収がない口座の場合です。株取引が申告課税分になるので確定申告が必要です。株取引の所得が20万円以下でも、ふるさと納税の住民税控除を受ける場合には確定申告をしなければなりません。

FX取引での所得が20万円以下の給与所得者も、ふるさと納税の住民税控除を受ける場合には必ず確定申告をしましょう。

まとめ

ふるさと納税は、本来納めるはずの所得税や住民税を自分の好きな自治体に納付し、翌年支払うはずだった税金を前払いする制度です。

ただ自治体を応援するだけでなく、自治体からお礼として返礼品がもらえます。

さらに、寄付した金額は所得控除となり、節税効果も得られるという非常にお得感満載な制度になります。

ワンストップ特例程度を使えば、確定申告が省略できるため利用してみてください。なお、1年で寄付する自治体が6つ以上の方は確定申告する必要があります。

特例制度を利用すれば、返礼品をもらいながら手軽に寄付金控除を受けられます。

魅力的なメリットに溢れているため、仕組み・やり方がわかった人は早速ふるさと納税を利用してみましょう!

SDGs17とふるさと納税の関係

SDGsとは「人類がこの地球で暮らし続けていくために、2030年までに達成すべき目標」のことで、全部で17個の目標があります。

ふるさと納税は改悪が続いてしまっていて、返礼品も当初の方が人気でしたが現在でも変わらずふるさと納税を利用する人は数多くいます。

ふるさと納税は、「目標11:住み続けられる街づくりを」に貢献しているシステムです。ふるさと納税をすることで、普段は都市部に住んでいても、過疎地域などの地方自治体に納税できるため地方のインフラ設備や施設の設備にも、お金が回ります。

過疎化が進んでいる地域では、そもそも住民数が少なく納税数も少ないという問題がありますが、ふるさと納税の返礼品に力を入れることでふるさと納税がされるため、インフラなどの設備に不備が起こらずに済みます。これは住み続けられる街づくりの一歩です。

この記事を書いた人

スペースシップアース編集部 ライター

スペースシップアース編集部です!

スペースシップアース編集部です!