「コストコで買い物するたびに、もっとお得にポイントを貯められたらいいのに…」と思ったことはありませんか?

普段の買い物で使えるクレジットカードはたくさんありますが、コストコで本当にお得なカードはどれ?と悩む方も多いはずです。

実は、選ぶカード次第でポイント還元率が大幅アップし、年会費以上のメリットを受けられる方法があります。

本記事では、コストコ利用に最適なクレジットカードを厳選し、使い方や注意点までわかりやすく解説。

これを読むだけで、日々の買い物を賢く楽しみながら、ポイントも最大限に貯められるようになります。

イオン銀行のキャッシュカード・クレジットカード・電子マネーWAONが一体化したカード

イオングループでの買い物はポイント最大2倍・お客さま感謝デーで5%OFFなど特典あり。

年会費無料で、日常の買い物や給与振込口座としてもお得に使えます。

\最大29,000円のキャッシュバック/

目次

コストコでクレジットカードは使えるの?結論マスターカードのみ可能

コストコで使えるクレジットカードは、結論から言うと「Mastercard」ブランドのものだけです。

これは独自の契約によって決められており、他ブランドのカードは一切使えません。

こうした制限があるのは、コストコ側とカード会社側の戦略的な理由があります。

この章では、コストコで利用可能な決済手段の一覧から、なぜMastercardだけが使えるのか、独占契約によるメリットまで解説します。

コストコでの支払いに利用できる決済方法一覧

【利用可能な支払い方法一覧】

- 現金

- コストコグローバルカード(Mastercard)

- Mastercardブランドのクレジットカード・デビットカード

- Mastercardタッチ決済(コンタクトレス)

- コストコプリペイドカード(ショップカード)

コストコでは支払い方法がかなり限定されています。

利用できるクレジットカードブランドは、Mastercardのみです。

そのため、VisaやJCBなどをメインに使っている人は注意が必要です。

また、電子マネー(Suica・楽天Edyなど)やバーコード決済(PayPay・d払いなど)は使えません。

スマートフォン決済も、Apple PayやGoogle PayでMastercardを紐づけていたとしても、店舗の端末によっては反応しないことがあるため、過信しない方が無難です。

なぜマスターカードしか使えない?他のクレジットカードが利用できない理由とは

コストコでは、使えるクレジットカードのブランドが「Mastercard」に限られています。

他の店舗ではよく見かけるVisaやJCB、American Expressなどは使えません。

その理由は、コストコが特定のブランドと独占契約を結んでいるためです。

クレジットカード会社に支払う決済手数料はブランドごとに違いがあり、店舗にとっては経費の大きな部分を占めます。

コストコは低価格で高品質な商品を提供するため、少しでもコストを下げたいという考えから、手数料の安いMastercardに絞って契約を行っています。

独占契約を結ぶ戦略の意図とは?コストコとカード会社側におけるメリットとは

コストコがMastercardとだけ提携するのは、ただの偶然ではありません。

実はこれは、両者にとってメリットのある戦略なのです。

まずコストコ側のメリットは、決済手数料を抑えられる点です。

ブランドが分散していると、そのぶん交渉や管理が複雑になりますが、一社に絞ればスムーズに進められます。

さらに、その分浮いたコストを、会員へのリワード(ポイント還元)や商品の低価格維持に回せるのも強みです。

一方、カード会社にとっては、コストコの会員という「購買意欲が高い顧客層」に自社カードを使ってもらえるのが大きな魅力です。

カードを通して会員を囲い込み、決済額が増えるほど手数料収入も増えるため、独占的に提携する価値があります。

【最新版】コストコで使えるおすすめクレジットカード11選!

コストコでお得に買い物をしたいなら、Mastercardブランドの中から自分に合ったクレジットカードを選ぶことがカギになります。

この章では、実際にコストコで使える11種類のクレジットカードを厳選し、それぞれの特徴やメリットをわかりやすく解説します。

イオンカードセレクト

| 運営会社 | イオンフィナンシャルサービス株式会社 |

| 国際ブランド | Mastercard/Visa/JCB |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%〜3% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料 |

| 口コミ評判まとめ | 詳細を確認する |

他社のカードだとゴールドや特典付きのカードは年会費がかかることが多いですが、イオンカードセレクトは無料でイオングループでの割引や映画館の優待、ポイント二重取りなどが揃っています。コストゼロでここまで充実しているのはありがたいです。

【メリット】

- 年会費・ETC・家族カードすべて無料でコストパフォーマンスが高い

- イオングループ店舗ではポイント2倍以上などの特典あり

- WAONチャージでもポイントがたまり、電子マネーとの相性も良好

【デメリット】

- 基本還元率は0.5%と平均的で、高還元を狙うには条件が必要

- 高還元率の3%は一部キャンペーンや特定日限定で、常時ではない

イオンカードセレクトは、イオングループでの買い物をお得にしたい人にぴったりの一枚です。

年会費もETC・家族カードもすべて無料なので、初めてクレジットカードを持つ人にも安心です。

日常の買い物も、コストコの利用も両立したい方におすすめできる、バランスの取れたカードです。

三井住友カード(NL)

| 運営会社 | 三井住友カード株式会社 |

| 国際ブランド | Mastercard/Visa |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~7%※ |

| 審査時間 | 最短即日 |

| 申し込み条件 | 満18歳以上(高校生を除く) |

| ETCカード | 年会費550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 家族カード | 年会費無料 |

| 口コミ評判まとめ | 詳細を確認する |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

「最短10秒※でカード番号の発行が可能ということで、ネットで急ぎの支払いが必要になったときにすぐ使えて助かりました。即時発行は本当にありがたい機能です。」

※即時発行ができない場合があります。

【メリット】

- 年会費が永年無料で維持しやすい

- 対象のコンビニやマクドナルドなどの対象店舗では最大ポイント還元率が高い

- ナンバーが記載されていないので安全性が高い

【デメリット】

- 基本のポイント還元率が0.5%とそこまで高くない

- Visaブランドを選ぶとコストコでは使えないため注意

実用性が高く、コンビニなど使う回数の多いお店で多く還元してもらえるのが大きな魅力です。

万が一カードを落としても、ナンバーが記載されていないため情報が漏れにくいのも嬉しいところです。

Mastercardブランドならコストコでも使えるため、普段使いにもコストコ利用にも対応できる、バランスの取れた1枚です。

コストコグローバルカード

| 運営会社 | 株式会社オリエントコーポレーション |

| 国際ブランド | Mastercard |

| 年会費 | 初年度:無料2年目以降:2,375円(税込)※年1回以上の利用で無料 |

| ポイント還元率 | 1.0%~1.5% |

| 審査時間 | 最短翌日 |

| 申し込み条件 | 18歳以上で安定した収入がある方(高校生不可) |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料 |

| 口コミ評判まとめ | 詳細を確認する |

「エグゼクティブ会員との組み合わせで3.5%還元は本当にすごい。年間リワードが1万円を超えて、コストコでの買い物が楽しくなった。」

【メリット】

- コストコで使用可能な専用カードで、最大1.5%と還元率が魅力

- 年に1回でも使えば次年度の年会費が無料になる

- 家族カード・ETCカードともに年会費無料

【デメリット】

- リワードはコストコでしか使えないため、使い道が限られる

- 通常の買い物では1.0%還元にとどまり、他社カードと差別化しにくい

コストコグローバルカードは、コストコ会員向けに作られた専用のクレジットカードです。

特に魅力なのは、コストコでの支払いで最大1.5%のリワードがもらえる点です。

他の一般的なクレジットカードに比べ、この還元率は高めです。

さらに、年1回以上利用すれば翌年以降も年会費が無料になるので、維持費が気になる人でも安心です。

ACマスターカード

| 運営会社 | アコム株式会社 |

| 国際ブランド | Mastercard |

| 年会費 | 無料 |

| ポイント還元率 | 0.25% |

| 審査時間 | 最短20分 |

| 申し込み条件 | 20歳以上かつ安定収入あり |

| ETCカード | ー |

| 家族カード | ー |

| 口コミ評判まとめ | 詳細を確認する |

「クレジットカードは利用額を忘れてしまうことが怖いですが、ACマスターカードの会員サイトやアプリでは常に残高や返済額、返済期日を確認できます。返済シミュレーション機能もあるので、借りすぎ防止や計画的な利用に非常に役立っています。」

【メリット】

- 借り入れ上限額が高い

- カード自体を即日発行できる

- キャッシュレスやバーチャルカードにも対応している

【デメリット】

- 返済方法はリボ払いのみ

- 保険が付帯していない

- 家族カードやETCカードを取り扱っていない

ACマスターカードはショッピング枠の上限が300万円であり、キャッシング枠も合わせると合計800万円の借り入れが可能です。

そのため、他のクレジットカードよりも利用限度額が高い傾向があります。

しかし、返済方法はリボ払いのみ・保険が付帯していないなどのデメリットもあるため注意しましょう。

ビューカード

| 運営会社 | 株式会社ビューカード |

| 国際ブランド | Mastercard/Visa/JCB |

| 年会費 | 524円(税込) |

| ポイント還元率 | 0.5%~1.5% |

| 審査時間 | 最短1週間 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 524円(税込) |

| 家族カード | 524円(税込) |

| 口コミ評判まとめ | 詳細を確認する |

「通勤で使う定期券購入やSuicaへのオートチャージで、ポイントがみるみる貯まるのが嬉しいです。ポイントをSuicaにチャージしてそのまま使えて、生活費の節約にも繋がります。」

【メリット】

- Suicaチャージや定期券購入で最大1.5%のポイント還元

- JRE POINTがたまり、鉄道利用者にとっては利便性が高い

- Mastercardブランドを選べばコストコでも利用可能

【デメリット】

- 年会費・ETCカード・家族カードすべてに年会費(各524円)がかかる

- 基本の還元率は0.5%とやや低め

ビューカードは、JR東日本グループが提供するクレジットカードで、Suicaチャージや定期券購入でポイントが貯まりやすいのが特徴です。

交通系サービスをよく使う方にとっては、非常に相性のよいカードといえるでしょう。

年会費や家族カード・ETCカードにもそれぞれ年会費がかかるため、維持費を抑えたい人には向かない一面もあります。

リクルートカード

| 運営会社 | 株式会社リクルート |

| 国際ブランド | Mastercard/Visa/JCB |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2〜4.2% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料 |

| 口コミ評判まとめ | 詳細を確認する |

「ポイント還元がとてもよい。Pontaポイントと交換できる。キャンペーンが魅力的。普段使いでも面倒ではない。」

【メリット】

- 基本還元率が1.2%と非常に高く、常にお得にポイントが貯まる

- 年会費・ETCカード・家族カードすべて無料で維持コストゼロ

- Mastercardを選べばコストコでも問題なく使える

【デメリット】

- VisaやJCBを選ぶとコストコでは使用不可のため、ブランド選びが重要

- 貯まる「リクルートポイント」はPontaと統合されているものの、使い道が複雑で分かりにくい人もいる

リクルートカードは、通常時でも高い還元率でカードを使いたい方にぴったりのカードです。

通常でも1.2%のポイントが貯まり、これは年会費無料カードとしてはとても優秀です。

しかもETCカードや家族カードも年会費無料なので、維持コストは完全にゼロです。

節約志向の方に強くおすすめできます。

PayPayカード

| 運営会社 | PayPayカード株式会社 |

| 国際ブランド | Mastercard/Visa/JCB |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0〜5.0% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費550円(税込) |

| 家族カード | 年会費無料 |

| 口コミ評判まとめ | 詳細を確認する |

「QR決済をこれまで使っていませんでしたが、PayPayカードの発行を機にデビューしてみました。ポイントが貯まるのが楽しくてどんな支払いにも使いたくなります。」

【メリット】

- 年会費がかからないため、コストを気にする必要がない

- 通常還元率1.0%で、PayPay残高チャージなどでポイントがたまりやすい

- Mastercardを選べばコストコで使える

【デメリット】

- コストコで使えるのはMastercardブランドのみ(Visa・JCBは非対応)

- ETCカードは年会費550円がかかる(無料条件なし)

PayPayカードは、スマホ決済サービス「PayPay」との相性が抜群なクレジットカードです。

基本還元率が1.0%と高めなうえ、PayPayとの連携によってポイントがたまりやすく、普段の買い物でもしっかりお得感を実感できます。

dカード

| 運営会社 | 株式会社NTTドコモ |

| 国際ブランド | Mastercard/Visa |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~4.0% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費無料一度も使用しなかった場合2年目以降:550円(税込) |

| 家族カード | 年会費無料 |

| 口コミ評判まとめ | 詳細を確認する |

「初めてのクレジットカードでしたが、年会費無料なので気軽に作れました。」

【メリット】

- 通常還元率が1.0%と高めで、街中でも効率よくdポイントが貯まる

- dポイント加盟店(ローソンやマツキヨ等)では最大4.0%還元も可能

- Mastercardブランドを選べばコストコでも利用できる

【デメリット】

- Visaを選ぶとコストコで使えないためブランド選択に注意が必要

- 高還元(4.0%)はdポイント加盟店など特定条件下のみ

dカードは、NTTドコモが提供する人気のクレジットカードで、1.0%という通常時でも高めの還元率が魅力です。

特にdポイント加盟店で使うことで、さらに上乗せで還元されるため、日常的に使うお店が対象であればとてもお得です。

楽天カード

| 運営会社 | 楽天カード株式会社 |

| 国際ブランド | Mastercard/Visa/JCB/American Express |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~18.0% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費550円(税込) |

| 家族カード | 年会費無料 |

| 口コミ評判まとめ | 詳細を確認する |

「初めてのカードで楽天カードを選びました。年会費が無料なので気軽に持てて安心でした」

【メリット】

- 通常1.0%と高還元、楽天市場では最大18.0%還元も可能

- 年会費・家族カードが無料でコストを抑えられる

- Mastercardブランドを選べばコストコでも利用可能

【デメリット】

- 高還元を受けるためには、楽天市場のSPU条件を満たす必要があり難易度が高い

- ETCカードは年会費が必要になる(条件次第で無料)

楽天カードは、誰にとっても使いやすい高還元カードの代表格です。

年会費無料ながら通常でも1.0%の還元率を誇り、買い物を楽天市場で中心にすれば、条件を満たせば最大で18%まで還元が受けられます。

コストコで利用するには、Mastercardブランドを選ぶことが必須条件です。

ポイントの使い道が豊富で、楽天グループ以外でも使える場面が多いのが魅力です。

au PAYカード

| 運営会社 | auフィナンシャルサービス株式会社 |

| 国際ブランド | Mastercard/Visa/American Express |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0〜2.0% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費無料 |

| 家族カード | 1枚目:年会費無料※2枚目から各2,200円(税込) |

| 公式サイト | 公式サイト見てみる |

【メリット】

- 基本還元率が1.0%と高めで、Pontaポイントが効率よく貯まる

- au PAYやau経済圏のサービスと組み合わせると還元率アップ

- Mastercardブランドを選べばコストコでも利用可能

【デメリット】

- VisaやAmerican Expressブランドを選ぶとコストコで使えない

- 2枚目以降の家族カードは年会費がかかる(各2,200円)

au PAYカードは、Pontaポイントを貯めやすい高還元カードとして知られています。

基本還元率は1.0%と優秀で、au PAYやauでんきなどの関連サービスを使っている方には特にお得です。

ETCカードは年会費無料、家族カードも1枚目までは無料なので、家族でのコストコ利用にも向いています。

Amazon Prime Mastercard

| 運営会社 | 三井住友カード株式会社 |

| 国際ブランド | Mastercard |

| 年会費 | 永年無料 |

| ポイント還元率 | 2.0%~7.0% |

| 審査時間 | 最短即日 |

| 申し込み条件 | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料 |

| 公式サイト | 公式サイトを見てみる |

【メリット】

- Amazonでの買い物で最大7.0%といった高い還元が受けられる

- 年会費・ETCカード・家族カードのすべてが維持コストゼロ

- Mastercard専用のため、ブランド選びに迷わずコストコでも使える

【デメリット】

- 高還元はAmazon利用に特化しており、それ以外では0.5〜1.0%程度

- ポイントはAmazon内での利用が基本で、他の使い道が限られる

Amazon Prime Mastercardは、Amazonをよく使う方にとって最強の1枚とも言えるクレジットカードです。

プライム会員であれば、Amazonでの買い物が常に2%還元(最大7%)という驚異的なポイント付与率で、年間を通して大きな節約につながります。

Mastercardブランドのみで発行されるため、そのままコストコでも問題なく利用できるのが嬉しいポイントです。

コストコで使えるおすすめクレジットカード比較表まとめ

コストコで使えるおすすめクレジットカードを比較表にしてまとめました。

| コストコ グローバル カード  | 三井住友 カード(NL)  | PayPay カード  | イオンカードセレクト | Orico Card THE POINT | dカード | au PAYカード | リクルート カード  | ビューカード | 楽天カード | Amazon Prime Mastercard | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 国際ブランド | Mastercard | Mastercard/Visa | Mastercard/Visa/JCB | Mastercard/Visa/JCB | Mastercard/JCB | Mastercard/Visa | Mastercard/Visa/American Express | Mastercard/Visa/JCB | Mastercard/Visa/JCB | Mastercard/Visa/JCB/American Express | Mastercard |

| 年会費 | 初年度無料/2年目以降2,375円(税込)※年1回で無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 永年無料 | 524円(税込) | 永年無料 | 永年無料 |

| 還元率 | 1.0%~1.5% | 0.5%~7%※ | 1.0%〜5.0% | 0.5%~3% | 1.0%~2.0% | 1.0%~4.0% | 1.0%〜2.0% | 1.2%〜4.2% | 0.5%~1.5% | 1.0%~18.0% | 2.0%~7.0% |

| 審査時間 | 最短翌日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短即日 | 最短1週間 | 最短即日 | 最短即日 |

| 申込条件 | 18歳以上で安定した収入がある方(高校生不可) | 18歳以上で安定収入あり(高校生不可) | 18歳以上かつ安定収入あり(高校生不可) | 18歳以上かつ安定収入あり(高校生不可) | 18歳以上かつ安定収入あり(高校生不可) | 18歳以上かつ安定収入あり(高校生不可) | 18歳以上かつ安定収入あり(高校生不可) | 18歳以上かつ安定収入あり(高校生不可) | 18歳以上かつ安定収入あり(高校生不可) | 18歳以上かつ安定収入あり(高校生不可) | 18歳以上かつ安定収入あり(高校生不可) |

| ETCカード | 無料 | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 | 年会費550円(税込) | 年会費無料 | 年会費無料 | 年会費無料一度も使用しなかった場合2年目以降:550円(税込) | 年会費無料 | 年会費無料 | 524円(税込) | 年会費550円(税込) | 年会費無料 |

| 家族カード | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 | 年会費無料 | 1枚目:年会費無料※2枚目から各2,200円(税込) | 年会費無料 | 524円(税込) | 年会費無料 | 年会費無料 |

| 公式サイト | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

コストコはMastercardブランドのみ利用可能です。そのため、Mastercard対応のカードかを確認します。

また、年会費無料やポイント還元率の高さはもちろん、審査スピードや家族カード、ETCカードの保有なども重要な選択ポイントです。

特にポイント還元率は1.0%以上のカードも、多く買い物をするほどお得感が増します。また、即時発行やスマホで簡単に申込めるカードなどもあり、忙しい方やすぐにカードを使いたい方にも便利です。

コストコで使えるクレジットカードを選ぶ際は、自分の利用スタイルやメリットを重視して比較することも大切です。

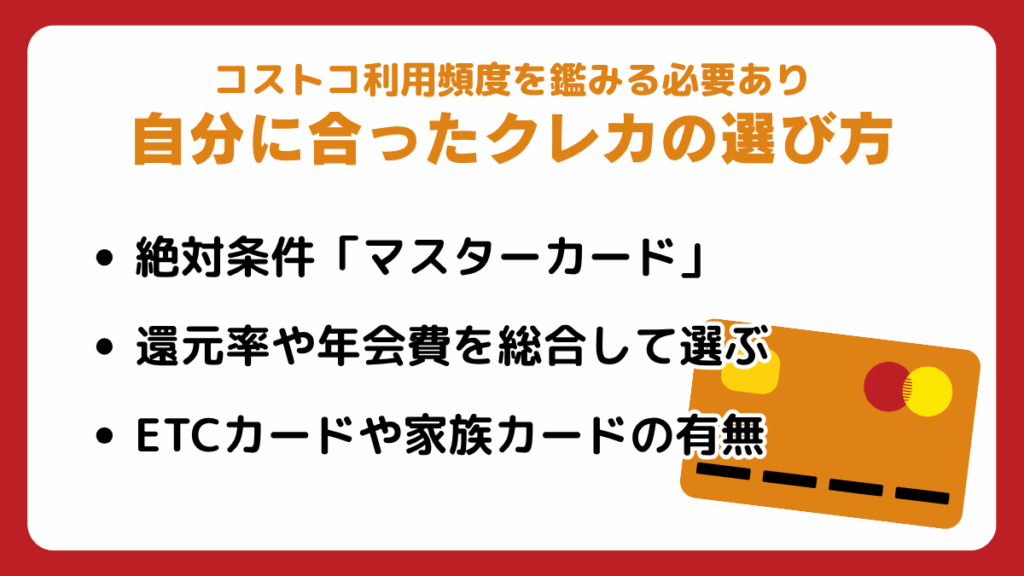

自分に合ったクレジットカードの選び方|コストコ利用頻度を鑑みる必要あり

コストコでクレジットカードを使うなら、まずは「Mastercardであること」が大前提です。

そのうえで、年会費やポイント還元率、ETCや家族カードの有無など、自分の生活スタイルに合った一枚を選ぶことがとても重要です。

この章を読めば「どのカードが自分にぴったりなのか」が自然と見えてきます。

絶対条件「マスターカード」を選ぶ

コストコでクレジットカードを使いたいなら、「Mastercard(マスターカード)であること」が絶対条件です。

なぜなら、コストコは日本国内ではMastercardブランドしか使えないと公式に定めているからです。

これは、Mastercardとの独占契約によるもので、ブランド選択を間違えると店舗で支払えずに困ることになります。

カード選びのスタート地点は「Mastercardを選ぶこと」と覚えておけば、まず失敗はしません。

還元率やポイント制度・年会費を総合して選ぶ

カードを選ぶ際は、還元率・ポイントの使いやすさ・年会費の3点を総合的に比べることが大切です。

還元率は、通常1.0%以上なら優秀な部類で、コストコでの還元率が高いカードを選べば、年間数千円分のポイント差が生まれることもあります。

また、普段からよく使うサービスと連携している制度を選べば、無駄なくポイントを消費できます。

還元率の高さだけ見てしまわずに、「どこでポイントが多くたまり」「どう使えるのか」まで含めて判断すると、日常生活でもお得さを実感しやすくなります。

ETCカードや家族カードの有無も確認しておく

コストコによく車で行く方や、家族で買い物を分担することが多い方は、ETCカードと家族カードの有無・年会費も要チェックポイントです。

また、家族カードが無料かつ発行枚数に余裕があると、同じ口座で管理しやすく、家計全体のポイントを効率よくためることができます。

反対に、家族カードやETCカードに年会費がかかるカードでは、人数が増えるほど維持コストも増えていきます。

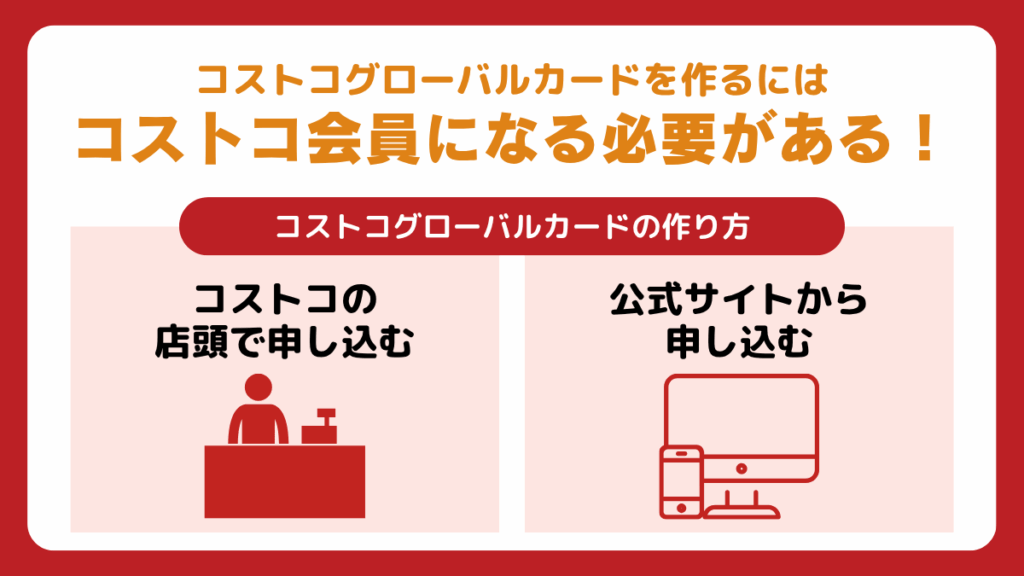

コストコグローバルカードを作るにはコストコ会員になる必要がある!

カードを作るには、必ずコストコ会員でなければなりません。

カード申し込み時に会員番号の入力が必要になり、会員でないとそもそも申し込めない仕組みになっています。

この章では、カードの申し込み方法(店頭・インターネット)と、コストコ会員になる手順をそれぞれ詳しく紹介します。

コストコグローバルカードの作り方

コストコグローバルカードは、コストコ会員であることが申し込み条件として最も重要です。

会員番号(11桁)がないと申込自体ができませんし、カード発行までに平均2〜3週間ほどかかるため余裕をもって準備しましょう。

カードは「店頭」または「公式Webサイト」から申し込めますが、いずれの場合も会員番号・本人確認書類などが必須です。

コストコの店頭で申し込む

コストコの各倉庫店受付カウンターで直接申し込みが可能です。

本人確認書類(運転免許証・保険証など)と会員カード、会員番号を用意して行けば、スタッフが手続きを案内してくれます。

申し込み直後からオンライン・店頭ともに利用可能というメリットがあります。

ただし、カード発行には審査が必要なため、発行までには2〜3週間前後の時間がかかります。

公式サイトからインターネットで申し込む

自宅からネットで申し込みたい場合は、オリコの公式ページから申込みが可能です。

24時間いつでも手続きでき、操作も簡単です。

会員番号・郵便番号・生年月日などの入力後、本人確認書類のアップロードが求められます。

オンライン申込みの利点は「混雑を避けられる」「夜間でも使える」「手続きがまとまる」点です。

申込み後、カードは郵送で届くので、自分の都合に合わせやすくなっています。

ただし、店頭と同様、審査に2〜3週間前後かかる点は同じです。

コストコ会員になる方法とは?具体的なステップ・必要なもの

コストコグローバルカードを作るには、事前にコストコの会員になっておく必要があります。

会員番号(11桁)がカード申し込み時に必須だからです。

そのため、カード発行を考えるなら、まずは「どの会員種別が自分に合っているか」を確認し、入会手続きを済ませることが第一歩となります。

コストコ会員には一般向け・法人向けの2系統があり、それぞれ年会費や特典が異なります。

事前に会員の種類を選んでおく

まず、コストコに入会するためには、自分が「個人会員」か「法人会員」かを決めたうえで、プランを選ぶ必要があります。

それぞれのプランには特典や価格に違いがあるため、利用目的に合ったものを選びましょう。

| 種別 | 対象 | 年会費(税込) | 特徴 |

|---|---|---|---|

| ゴールドスター(個人) | 一般の18歳以上の方 | 5,280円 | 最も基本的な会員。家族カード1枚無料 |

| エグゼクティブ(個人) | 購入頻度が高い一般ユーザー | 10,560円 | 年間リワード最大2%、限定クーポン特典あり |

| ビジネスメンバー(法人) | 法人・個人事業主 | 5,280円 | 請求書払い対応。追加カード最大6枚まで可 |

| エグゼクティブビジネス(法人) | 購入量が多い事業者向け | 10,560円 | 法人利用+リワード最大2%の上位プラン |

たとえば、家族で月に数回買い物をするなら「ゴールドスター」でも十分ですが、年間10万円以上利用するなら「エグゼクティブ会員」のほうがリワードでお得です。

一方、ビジネス会員は、法人証明が必要ですが、追加カードや請求書払いに対応しており、業務用の買い物にも最適です。

まずは「どのくらい利用する予定か」「家族や社員と使うか」を想定して、最適な会員種別を選んでおくことが、あとから後悔しないコツです。

申し込み方法を選んで申し込む

入会は「店頭」と「オンライン」の2通りです。店舗ではスタッフが案内しながらその場で手続きでき、申込み後すぐに会員カードが発行されます。

オンラインは、公式サイトで必要情報を入力後、利便性を重視して手続きできます。

どちらでも家族カードが1枚無料で作れ、18歳以上の同居家族なら追加カードも発行可能です。

入会時に必要なもの

入会する際は、以下を揃えます。

- 本人確認書類(運転免許証・健康保険証・パスポートなど)

- 会員本人のクレジットカードまたは支払い手段

- 申込書用のペン(店頭のみ)

- 名刺・登記簿謄本など事業証明になる書類(法人会員)

これらをそろえておけば、店頭では10分程度、オンラインでは5分ほどで申込みが完了します。

コストコとクレジットカードに関するよくある質問

コストコでクレジットカードを使うとき、「本当にこのカードでいいの?」「使えなかったらどうする?」といった疑問や不安は誰にでもあります。

特に初めてコストコを利用する方は、使えるブランドや名義のルールを知らずにトラブルになることもあります。

この章では、おすすめのクレジットカードの選び方から、カードが使えないときの対処法、家族や友人のカード利用のルールまで、よくある疑問をわかりやすく解決します。

コストコで一番おすすめなクレジットカードは何ですか?

コストコでの利用を考えるなら、最もおすすめなのは「コストコグローバルカード」です。このカードは、コストコ公式が発行しており、店舗での還元率は1.5%と高めです。

還元されたポイント(リワード)はコストコで使える仕組みになっており、使えば使うほどお得に買い物ができます。

年会費も、年に1回以上利用すれば無料になるため、負担はほとんどありません。

さらにETCカードや家族カードも無料で発行できるのも魅力です。

もちろんMastercardブランドなので、コストコで問題なく使えます。

クレジットカードが使えないときはどうすればいいですか?

もしコストコでクレジットカードが使えなかった場合は、原因をいくつかチェックして対処することが大切です。

最も多いのは、VisaやJCBなど、コストコ非対応ブランドのカードを使ってしまっているケースです。

その他、カードの磁気不良や有効期限切れ、利用限度額の超過、システム障害なども考えられます。

レジでエラーが出た場合は、まずは他の支払い手段に切り替えましょう。

家族や友人のカードでも支払いはできますか?

基本的に、コストコでは「会員証とクレジットカードの名義が同じ」である必要があります。

つまり、会員の名前とカード名義が異なると、レジで断られる可能性があるのです。

これは不正利用やポイント不正取得を防ぐため、コストコが独自に定めているルールです。

ただし、家族カードを発行しておけば、それぞれが会員証とカードを持って支払い可能になるため便利です。

友人のカードを借りて支払うのも避けたほうが無難です。

会計でトラブルを避けたいなら、「名義一致」が基本ルールだと覚えておきましょう。

まとめ

コストコではMastercardブランドのクレジットカードしか使えないため、カード選びではブランド確認が最重要です。

そのうえで、年会費・還元率・ポイントの使いやすさ・付帯サービスを比較し、自分に合った1枚を選ぶことが大切です。

特にコストコグローバルカードは還元率や特典面でバランスがよく、頻繁に利用する人にとっては有力な選択肢です。

この記事を書いた人

エレビスタ ライター

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。

エレビスタは「もっと"もっとも"を作る」をミッションに掲げ、太陽光発電投資売買サービス「SOLSEL」の運営をはじめとする「エネルギー×Tech」事業や、アドテクノロジー・メディアなどを駆使したwebマーケティング事業を展開しています。