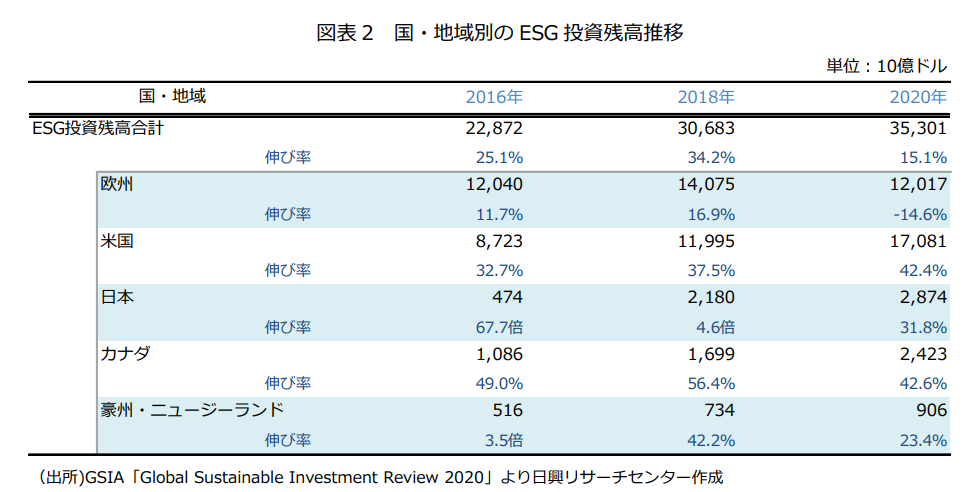

近年、ESG投資への関心が高まっています。2020年の日本のESG投資額は、2.8兆円(約320兆円)と2018年と比べて31.8%も増加しました。

とはいえ、ESG投資って何?と疑問に思う方も多いと思います。そこで本記事では、ESG投資の仕組みやメリット・デメリットなどを紹介します。まずは、ESG投資とは何かを見ていきましょう。

目次

ESG投資とは?わかりやすく解説

ESG投資とは、環境(Environment)・社会(Social)・企業統治(Governance)要素を考慮する投資のことです。ここが、企業の財務情報(※)をもとに判断していた従来の株式投資と異なる部分です。

非財務情報を評価する考え方が広まっている

近年、公的年金基金のような超長期で大きな資産を運用する機関投資家(※)を中心に、企業経営の持続可能性を評価する考え方が広まっています。(参考:経営戦力としてのSDGs・ESG|白井 旬 著)

企業の持続可能性が高いと、

- 社会的意義のある事業を行っているため、これからも成長が期待できる

- リスクマネジメントができており、投資リスクが低い

などが、考えられるためです。

また、経済発展に伴い浮上した環境や労働・企業統治の問題は、経済や社会の持続可能性を阻害してしまう恐れがあります。

そのためESG投資は、これらの問題を投資する際の判断材料として扱うことによって、長期的な価格変動(リスク)を調整でき、利益の改善も期待されているのです。(参考:年金積立金管理運用独立行政法人)

簡単にまとめるとESGは、「社会的責任を果たす企業に投資をすること」を意味します。企業が、環境・社会・企業統治(ガバナンス)の3要素に対してプラスになる事業や取り組みを行い、投資家はその条件をクリアしている企業や業界に投資する。これが、ESG投資です。

ESG投資は拡大している

近年、投資をする際に、「企業経営のサステナビリティを評価する」考え方が広がっています。そのため、気候変動のような環境問題の解決を念頭に置いた長期的なリスクマネジメントや、企業の新しい収益創出の機会を評価する基準として注目されているのです。

そのほかにも、SDGsの登場やPRI(国連責任投資原則)にGPIF(年金積立金管理運用独立行政法人)が署名したことも拡大している理由と言えるでしょう。(PRI・GPIFについては後述)

参考:https://www.meti.go.jp/policy/energy_environment/global_warming/esg_investment.html

ESG投資の2つのメリット

ESG投資のメリットは、大きく分けて2つあります。

長期の資産形成

従来の株式投資は、一定期間の業績を見て判断したり、これから価値の上がりそうな企業を選び投資したりしていました。

現時点では業績が上がっているため、その期間の投資パフォーマンス(※)は高くなるかもしれません。しかし、問題を起こしたり、環境や社会に対して悪影響を及ぼす事業を行ったりすると、企業の価値が著しく損なわれてしまう可能性もあります。

つまり、短期的な目線では大きな利益を得られますが、その分リスクも大きくなるのです。

対してESG投資は、環境・社会・企業統治(ガバナンス)の要素も投資の判断材料になります。

従来の株式投資のように、企業価値が下がる危険性が低いと言えるでしょう。短期間で大きな利益を得ることは難しい反面、長期的に安定した利益を得やすくなるのです。そのため、長い目線からの資産形成に向いています。

(※)投資パフォーマンス:運用成果や運用実績・過去の価格の動き

社会貢献につながる

ESGの要素を意識している企業は、

- 二酸化炭素の排出量が少ない再生可能エネルギーの開発

- 低所得移民労働者に向けた送金手数料の低い送金システムの開発

- ダイバーシティを意識した経営

など、環境・社会・ガバナンスを意識した事業や経営を行っています。

そのため、投資することによってそれらの企業は更に事業に力を入れられます。事業は拡大し、ESGに関わる問題の解消にもなるでしょう。つまり、投資家は利益を得られるだけではなく、社会貢献も間接的に行ったことになります。

ESG投資のデメリット・問題点

ESG投資には、デメリットや課題も存在します。

短期のリターンが小さくなる可能性

ESG投資は、短期間で大きなリターン(利益)を得られる点に注目し投資するのではなく、「環境や社会問題に力を入れているか」のような、短期間では成果が出ない、または成果が見えにくい点を重視します。

そのため繰り返しになりますが、長期的な資産形成には向いているものの、短期のリターンは小さくなる可能性があるのです。

グリーンウォッシュに注意が必要

グリーンウォッシュとは、表面上は環境に配慮しているように見せかけているが、実際はそうではない状態です。

例えば、

- 商品やサービスと関係ない自然やエコなどを連想させる写真を多用する

- 実際はそうではないが、環境に優しい企業だとイメージさせる広告を出す

など、取り組んでいないのに「環境に良いイメージ」を植え付けようする手法を取る企業が挙げられます。

そのため、「この企業は環境に良いことをしているんだ」と誤解し投資してしまうと、その活動を支援してしまうことになります。

「名前にグリーンと付いているから」「環境に良さそうだから」とイメージだけで判断するのではなく、企業についてしっかりと調べてから投資しましょう。

ESG投資の歴史

ここからは、ESG投資の歴史について確認していきましょう。

1900年頃から注目されるように

1900年代に入ると、ESG投資の始まりとなる宗教上の倫理投資や社会運動が起きました。その後、1990年に「企業の社会的責任(CSR)」という考え方が広まり、SRI(社会的責任投資)(※)を実践する機関投資家が登場します。

CRSに優れた企業を選び投資する「ポジティブ・スクリーニング」が、考案されたのもこの時代です。

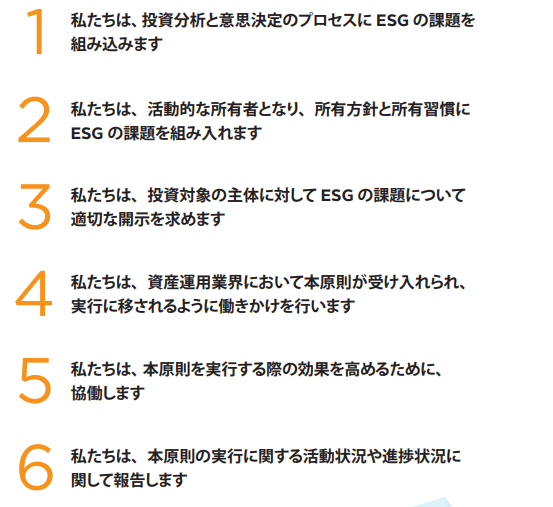

2006年になると、国際共同イニシアティブとして「国連責任投資原則(PRI)」がニューヨーク証券取引所にて公表されます。これによりESGは、企業価値に影響を与えるものとして、投資を行う際に考慮する必要があると認識されたのです。同時に、世界経済の中でも投資と結び付けて考えられるようになりました。

(※)SRI(社会的責任投資):企業のCSR評価に基づいて投資すること。

日本では2015年にGPIFがPRIに署名したことで広がりを見せる

1900年から世界的に注目され始めたESG投資。日本でも、GPIFがPRIに署名したことにより2015年から広がり始めます。

PRIに署名した機関投資家達は受益者に対して、長期的視点から最大利益を追求する義務を遂行するために、情報収集や検討・決断などの決定プロセスを行います。その課程で、ESG問題を最大限反映させることになるのです。

(※)投資ポートフォリオ:金融商品の組み合わせのこと

(※)受益者:信託行為により、発生した受益を受け取る権利のある人

SDGsへの関心の高まりも関係

加えてSDGsへの関心が高まったことも、ESG投資に注目が集まっている理由と言えます。

2015年の国連総会にて193カ国が賛同したSDGsは、世界中で起きている環境・社会・経済に関する課題解決を目指す国際目標です。(参考:ESG投資との関係 p.2)

ESGも、環境・社会・企業統治に考慮した取り組みや事業を行うため、SDGsと目指している方向が近い部分があります。そのため、ESG投資を考えている投資家が投資先を決める際に、SDGsが評価基準の1つになりうるのです。

ESG投資の仕組み

では、ESG投資の仕組みについて見ていきましょう。

ESG投資と投資リターンの関係

投資リターンとは、投資を行った際に得られる収益です。収益の振れ幅であるリスクが小さいほど、リターンも小さくなります。

(参考:SMBC日興証券)

そして、環境・社会・企業統治(ガバナンス)に優れた企業は、ESG問題の解決につながる技術やサービスを提供できるため、環境や社会問題・企業の不祥事に対するリスクが低くなるのです。そのため、長期的に安定した投資リターンを得られる可能性があります。

(参考:野村アセットマネジメント)

ESG投資の銘柄の選び方

ESG投資の銘柄は、何を基準として選べば良いのでしょうか。

ESG投資では、投資信託とESG投資銘柄の株式を自身で選定して購入する大きく2つの方法があります。

前者の場合は運用会社が銘柄を選定しますが、後者の場合は自分で銘柄を選定することとなるのです。

企業のESG情報をチェックする

統合報告書、ESGレポートなど各社ウェブサイト上で公表されている一次情報を確認する方法があります。

信頼のおける一次情報である一方、自社のアピールポイントを中心に掲載する傾向や第三者による判断がない点に注意しましょう。

ESG企業ランキングやESGスコア上位から選ぶ

ESG企業ランキングとは、第三者評価機関が企業のESGへの取り組みを評価・算出したランキングのことです。

国内は日本経済新聞社(日経NEEDS)、国外は米国のMSCI ESGリサーチなど様々な評価機関が存在しており、個人投資家もESG銘柄選定に活用することが可能です。

続いてESGスコアとは、ESG企業ランキングと同様金融関連企業や報道機関が算出した二次情報のことです。

こちらもプロ目線から見たスコアや格付けを比較し、参考とすることができます。

注意点は、統一された評価基準が存在しないこと。

評価機関により独自の審査基準を設けていることや、企業側の情報開示においても各社バラつきがあるためです。

ESG投資信託の保有銘柄から選ぶ

各証券会社のESG投資信託を参考にする方法です。

証券会社各社のHPでは、保有銘柄が公開されており個人の銘柄選定の参考とすることができます。

ファンドの保有状況が少し前の情報である場合もあるため、最新のデータであるか確認すると良いでしょう。

続いては、ESG投資の種類について見ていきましょう。

ESG投資の種類

ESG投資には、さまざまな種類があります。1つずつ確認していきましょう。

ネガティブスクリーニング

タバコ産業や武器製造など特定の業種、または動物実験のような特定のテーマに関連する企業を排除し、その他の投資対象から選択する方法です。主に環境破壊や人権侵害など、社会に悪影響を与える恐れのある企業や業界を除いて投資します。

ポジティブスクリーニング

環境や社会に良い影響を与える、ESG評価の高い企業と業界を投資対象にする方法です。例えば、再生可能エネルギーやリサイクルに関する企業・ダイバーシティを意識した経営を行う企業などが挙げられます。

また、各業界の中でも特にESG評価の高い企業を選び投資することを、ベスト・イン・クラスと言います。

国際規範スクリーニング

- 国連グローバルコンパクト10原則(UNGC)

- OECD多国籍企業行動指針

- 国際労働機関(ILO)

などの団体が設定した、国際的なルールに違反している企業や業界を投資対象から外す方法です。

武器製造や原子力など特定の業界を除くネガティブスクリーニングと似ているものの、こちらは業界の指定はありません。

ESGインテグレーション

従来の投資方法に用いられていた財務情報とESGに関する非財務情報の両方を踏まえて、投資対象を選択します。

これは、国連責任投資原則(PRI)の第一原則にも明記されている投資方法です。米国でも主流となっており、日本でも2020年3月末時点で88%と、ESGインテグレーションの割合が最多となっています。

サステナビリティ・テーマ投資

ESGの特定のテーマのうち、

- 再生可能エネルギー

- 持続可能な農業

- 水資源

- グリーンテクノロジー

など、持続可能性(サステナビリティ)に関するテーマに力を入れている企業や業界を、投資対象とする方法です。サステナビリティ・テーマ投資はSDGsとの関連性も高く、日本では年々増加傾向にあります。

インパクト・コミュニティ投資

社会問題や環境問題の解決を目的とした事業を行っている企業、業界に投資する方法です。

例えば社会問題では、貧困層や低所得者向けに医療・教育・金融などの供給を目的とした、マイクロファイナンス(※)やコミュニティ開発金融に対する投資。環境問題では、再生可能エネルギーや持続可能な農業などへの投資が挙げられます。

(※)マイクロファイナンス:貧困層・低所得者を対象とした小規模金融。貧困緩和を目的として行われている

企業エンゲージメント

自ら株主となり、ESGの課題改善に向けて企業へ働きかける方法です。株主の特権である、議決権行使や経営層とのエンゲージメント

(※)・株主提案を使用することによって、ESGの取り組み促進につながります。

(※)エンゲージメント:投資先の企業や投資を検討している企業先に対して、機関投資家が行う「建設的な目的をもった対話」のこと

続いては、ESG投資の運用によって得られるメリットを見ていきましょう。

世界のESG投資の現状と関心度

ESG投資のメリット・デメリットを理解したところで、続いては世界の現状を見ていきます。

サステナブルファイナンスへの関心によって増加するESG投資

参考:https://www.nikko-research.co.jp/wp-content/uploads/2021/08/rc202108_0001.pdf

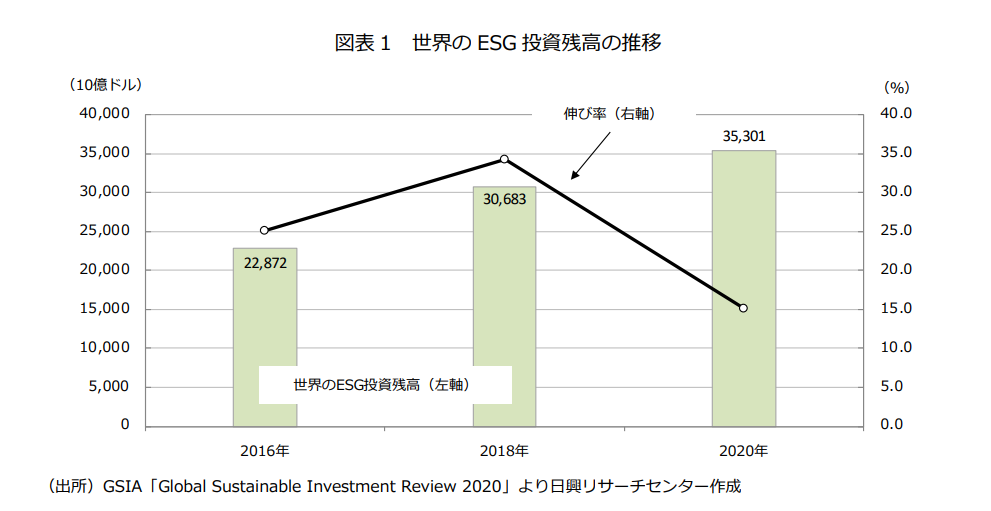

GSIA(世界持続的投資連合)は、2020年の世界のESG投資額が35.3兆ドル(約3,900兆円)であったことを発表しました。

前回発表のあった2018年より15%増え、なかでも英国は42.4%と大幅な増加を見せました。理由としては、英国のサステナブルファイナンス(※)への関心の高まりが挙げられます。

しかし欧州では、サステナビリティ開示の新規則によって、ESG投資とみなされない投資戦略を除いた結果、14.6%減少しました。そのため、2018〜2020年の伸び率が下がったと言えます。

(※)サステナブルファイナンス:環境や社会問題の解決を、金融面から誘導する手法や活動を指す言葉

日本のESG投資の現状

続いては、日本の現状を見ていきます。

ESG投資は日本でも広がりを見せている

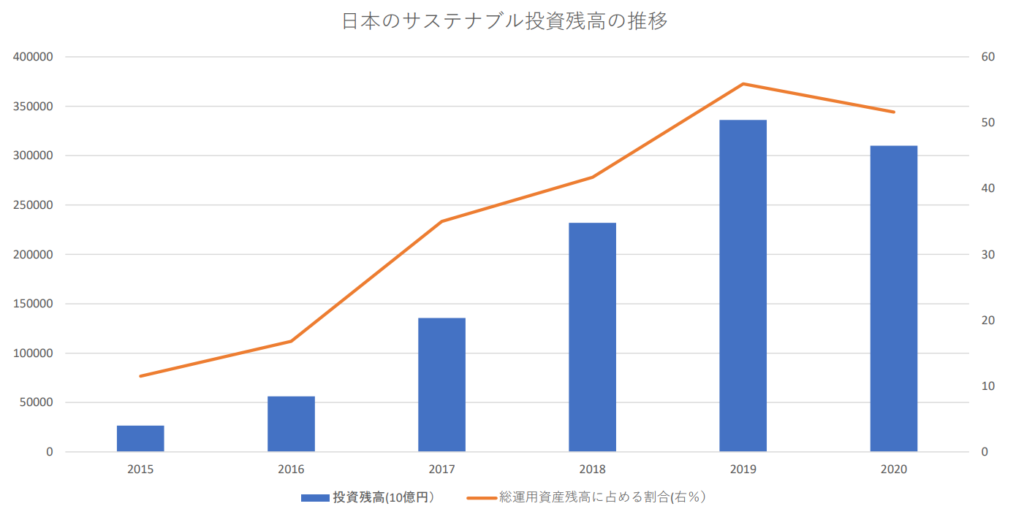

グラフからも読み取れるように、近年日本では、サステナブル投資に対する注目が高まっています。

そのなかでも、とくにESG投資が伸びており、2020年の日本のESG投資額は2.8兆円(約320兆円)でした。2018年より31.8%も増加しています。

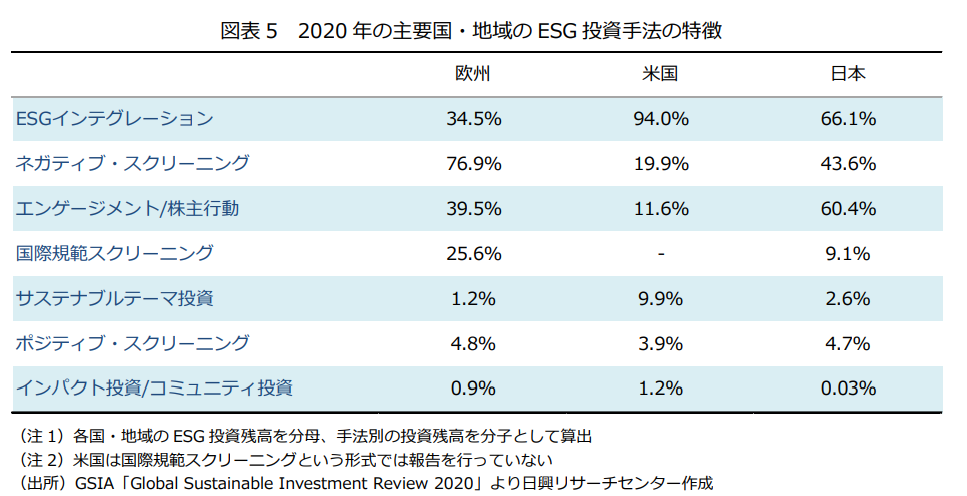

ESG投資の手法としては、

- ESGインテグレーション:66.1%

- エンゲージメント / 株主行動:60.4%

- ネガティブ・スクリーニング:43.6%

の3つが大きな割合を占めています。

また、日本ではプライベート・エクイティ(※)や積券・不動産などに投資する際も、ESGを意識する人が増えているようです。

(※)プライベート・エクイティ:未上場企業の株式

日本におけるESG投資の企業事例

続いては、ESG投資の企業事例を確認していきましょう。

【花王 株式会社】Kirei Lifestyle Plan

花王は、2019年にESG戦略である「Kirei Lifestyle Plan」を開始しました。Kirei Lifestyle Planは、世界中の人々の「持続可能なライフスタイルを送りたい」という思いや行動に応え、心豊かに暮らせるように事業の革新や社会貢献を行っています。

実際の取り組みの1つに、「製品のコンパクト化」が挙げられます。製品の性能を高め、見た目をコンパクトにすることによって、1回あたりの使用料やゴミの量を減らし、原材料とエネルギー消費量も少なくしました。代表的な製品に、衣料用粉末洗剤の「アタック」があります。

参考:https://www.kao.com/jp/corporate/sustainability/#area-LocalNavBottom01

【AGC 株式会社】ガラスカレットで人工干潟の再生に貢献

AGCグループのAGC高砂事業所では、製造工程で発生したガラスの屑「ガラスカレット」を人工ケイ砂化し、人工干潟の再生に活用しています。高度経済成長期、干拓や埋立が盛んに行われていました。

これにより干潟の減少が問題となっていましたが、AGCの人工ケイ砂が干潟の再生に貢献しています。この活動は、環境省が主催する「環境技術実証事業」の実証対象技術としても推進されています。

参考:https://www.agc.com/csr/environment/environment_3.html

2025年のESGランキング

「ESG投資をしたいけれど、どの企業が良いのだろう」と、悩む人もいるでしょう。その際に参考にしたいものが、「ESGランキング」です。今回は、東洋経済新報社が発表した『CSR企業白書2025年版』に掲載している、上位5つの企業を紹介します。

| 順位 | 企業名 |

|---|---|

| 1位 | 富士通 |

| 2位 | JT |

| 3位 | デンソー |

| 4位 | NTTドコモ |

| 5位 | キャノン |

引用元:『CSR企業白書2023』|東洋経済新聞社 2025年4月

ESG投資は個人もできる!投資初心者には比較的おすすめ

ここまでESG投資について紹介してきましたが、そもそも個人でもできるのでしょうか?

ESG投資は、長期的な資産形成に適しています。そのため、「老後のために資産をつくりたい」や「大きな利益はいらないから、リスクを抑えて投資をしたい」という人におすすめです。

また、リスクを抑えられる点では、初めて投資をする人も従来の株式投資より挑戦しやすいでしょう。

ESG投資に関するよくある質問

ESG投資に関するよくある質問を紹介します。

ESG投資の今後はどうなる?

ESG投資の今後は、世界的な持続可能性への関心の高まりや規制強化、消費者意識の変化を背景に、さらなる拡大が見込まれています。

欧州最大の資産運用会社アムンディは、クリーンエネルギー分野への投資が今後も拡大し、従来の化石燃料を上回る経済効果をもたらすと予測しています。

また、サステナビリティ市場全体も2025年から2030年にかけて年平均10.78%の成長が見込まれ、ESGを重視した企業活動や投資がますます主流化していくと考えられます。

しかし、気候変動リスクやESG評価基準の多様化といった課題も指摘されており、投資家や企業にはより高度な情報収集と対応力が求められます。

今後は、テクノロジーの活用やグローバルな連携を通じて、ESG投資が社会・経済の持続的発展を牽引する存在となるでしょう。

ESG投資とはどのような投資手法?

ESG投資とは、企業の「環境(Environment)」「社会(Social)」「ガバナンス(Governance)」という3つの観点から企業を評価し、投資先を選ぶ手法です。従来の財務情報だけでなく、地球環境への配慮や社会貢献、企業統治の健全性といった非財務情報も重視します。

これにより、社会的責任を果たし持続可能な成長が期待できる企業に資金が集まりやすくなります。

ESG投資は、企業の長期的な価値向上やリスク低減につながると考えられており、日本でもESGを重視する投資信託や指数連動型商品が増え、個人投資家からも関心を集めています。

初心者がESG投資を始める際に気をつけるべきポイントは?

初心者がESG投資を始める際は、まずESG投資の基本的な仕組みや銘柄選定のポイントを理解することが重要です。個別株への投資は情報収集や分析に手間がかかるため、最初はESGを重視した投資信託やETFなどの商品を活用するのもおすすめです。

また、短期的な利益を期待しすぎず、長期的な視点で運用することが成功のポイントです。信頼できる情報源を複数確認し、自分の投資方針や目的に合った商品を選ぶよう心がけましょう。

ESG投資とSDGsの関係

ESG投資とSDGs(持続可能な開発目標)は密接に関係しています。ESG投資は、環境(E)、社会(S)、ガバナンス(G)の3要素を重視して企業を評価し、持続可能な成長を目指す投資手法です。

これは、貧困や環境問題など社会全体の持続可能性を目指すSDGsの理念と合致しています。

ESGに配慮した企業へ投資することは、SDGsの目標達成を後押しすることにつながり、投資家自身も社会課題の解決に貢献できます。

近年は、企業もESGやSDGsへの取り組みを積極的に情報開示するようになっており、投資家がこれらの観点から企業を選ぶ動きが広がっています。

まとめ

ESGの3要素が優れている企業や業界に、株式投資を行うESG投資。企業価値が下がる可能性も低く、長期的に安定したリターンを期待できます。リスクも抑えられるため、投資初心者にも比較的貯戦しやすいでしょう。

また、投資することで間接的に社会貢献にもつながります。

「株式投資をしてみたい」や「環境や社会問題の解決の手助けがしたい」という人は、ESG投資を検討してみてはいかがでしょうか。

〈参考文献〉

GSIA 「Global Sustainable Investment Review2020」を発表~世界の責任投資市場に関するレポート(2020年版)|日興リサーチセンター

経営戦力としてのSDGs・ESG|白井 旬 著(合同フォレスト)

ESG投資|GPIF(年金積立金管理運用独立行政法人)

ESG投資|経済産業省

わが国のESG投資の現状|日興リサーチセンター 社会システム研究所 ESG投資調査室

GPIFって、なに?|GPIF(年金積立金管理運用独立行政法人

責任投資原則|PRI

SDGsとESG投資|みずほ総合研究所株式会社

2020年ESG投資家実態調査|Quick

ESG投資を巡る課題|早稲田大学 根本直子

自然共生社会|AGC

製品のコンパクト化|花王

干潟の働きと現状|水産庁

この記事を書いた人

スペースシップアース編集部 ライター

スペースシップアース編集部です!

スペースシップアース編集部です!