投資や金融は、現在の資本主義経済の根幹をなすものであり、企業のみならず、各国の政府や公共団体の活動にも大きな影響を与えます。こうした投資活動のひとつとして、近年注目されているのがダイベストメントです。そしてこのダイベストメントは、環境や人権などSDGsでも重要な多くの取り組みを進める上でも、果たす役割が大きくなっています。

目次

ダイベストメントとは

ダイベストメント(divestment)とは、一定の判断基準に基づいて、特定の企業や業種の株式などを投資対象から除外したり、投資している金融資産を引き揚げたりすることです。

近年では、多くの投資家や金融機関が「投資に値しない活動を行っている」と判断した企業に対し、ダイベストメントを行う事例が増えています。

どんなことがダイベストメントの対象となる?

では、ダイベストメントの対象となるような投資に値しない、あるいは社会的責任を果たしていないとみなされる企業活動には、どのようなものがあるのでしょうか。

その主なものとしては

- 戦争や非人道的行為に加担している企業

- 深刻な人権侵害や健康被害をもたらすと見なされる企業

- 環境破壊や許容できない温室効果ガス排出を行う企業

などがあります。

①の例としては、

- 武器・兵器や関連製品企業

- 戦争当事者に資金を提供している企業

などが挙げられます。

②に関しては、

- 強制労働や児童労働などの非人道的な労働を強いる企業

- タバコ・アルコール、一部の医薬品や農薬・除草剤などを生産・取引する企業

などです。

そして③の例としてあげられるのが、

- 石炭・石油などの化石燃料関連企業

- プラスチック製品、化学製品企業

など、地球温暖化防止や生態系の保全には妨げとされている企業です。

ダイベストメントの始まり

こうしたダイベストメントの始まりは、1980〜90年代から見られます。

中でも大きな影響があったものとして

- 1980年代:南アフリカ共和国政府のアパルトヘイト(人種隔離政策)撤廃を求め、全米の多くの大学・州政府・都市が南アフリカ政府との取引企業から投資を撤退

- 1990年代:米海外民間投資会社がオゾン層破壊物質や有害物質の製造・使用・取引を融資対象から除外

- 2007年:国際金融公社(IFC)が違法な製品や武器・軍需産業、ギャンブル・カジノ関連企業、持続的な方法でない森林伐採、搾取的な労働形態を行う企業などを融資対象から除外

などがあります。

そして2011年には、アメリカ・ペンシルバニア州スワースモア大学をはじめ8校の学生たちが、大学に対して化石燃料関連企業への投資をやめるよう訴える運動を起こします。

このような一連の動きがきっかけとなり、世界中でダイベストメントの流れが起きていきました。

なぜ今ダイベストメントが注目されているのか

ダイベストメントが2010年代後半から大きな注目をされている背景には、以下のような要因があります。

背景①気候変動問題

最も大きな要因は、地球温暖化による気候変動が、投資家にとっても無視することのできない段階に来ているためです。

2015年のパリ協定を契機に、世界は本格的に脱炭素へと舵を切ることになりました。

地球温暖化による気候変動が、世界中に明白で甚大な影響を及ぼし、それが人間の経済活動が原因であることも間違いないとわかるにつれ、経済界にも責任ある対応を求める声が世間からも高まるようになります。同時に多くの投資家や金融機関も、単に倫理的な観点だけでなく、投資の観点からも気候変動対策に力を入れる必要へと迫られていきます。

背景②ESG投資の高まり

気候変動問題に対処するために、投資家や金融機関に求められるようになったのがESG投資です。

これは環境・持続可能性・ガバナンスを考慮した企業に対し行う投資であり、その背景にあるのは、PRI(Principles for Responsible Investment)と呼ばれる、責任ある投資の原則です。

2006年、国連環境計画が金融イニシアティブなどとの協力で打ち出したこのPRI原則では、署名機関に対し、ESG投資を考慮すること、投資対象にESG情報の開示を求めることを促すとしています。

これにより、ESGに積極的でない企業は投資対象から外される、あるいは投資を引き揚げられるという、いわゆるダイベストメントへとつながる流れになっていきます。

背景③座礁資産化リスクへの懸念

ダイベストメントが盛んになっていったもうひとつの背景には、化石燃料が座礁資産化すると見なされたことがあります。

座礁資産とは、市場や社会環境の激しい変化で価値が大きく減少する資産のことです。

気候変動対策の必要性が高まるにつれ、温暖化の原因となるCO2排出量が多い石炭や石油などの化石燃料は減らしていくべき、という機運が世界中で高まっていきました。

そのため、エネルギー源としての化石燃料の価値が減ることで、化石燃料関連会社の収益や企業価値も減少する可能性も出てきます。投資家にとってそうした企業に投資することは、財務リターンの面からもリスクが伴います。

こうして座礁資産となることが危惧される化石燃料は、ダイベストメントの対象とされていくのです。

ダイベストメントのメリット

ダイベストメントによるメリットには、以下のようなものがあります。

メリット①財務リスクの軽減

投資家や金融機関にとってのメリットは財務リスクの軽減です。座礁資産化する可能性が高い化石燃料や、倫理上問題のある事業への投資を引き揚げることで、それらの企業の業績が悪化した際に資金を回収できなくなるリスクが減ります。

メリット②ESG投資家としてのアピール

もうひとつのメリットは、ESG投資を積極的に行っている、という対外的なイメージの向上です。

前述のように、気候変動対策の必要性や、倫理・人権の尊重が叫ばれている現在、ESG投資の重要性は高まっています。

ダイベストメントは、環境や倫理面で問題のある事業には与しないという、有効なアピールの材料となります。その分の引き揚げた資金をESG投資に回すことで、さらに強いメッセージを打ち出すことにもつながっていくでしょう。

メリット③経営面への圧力として問題解決へも効果

ダイベストメントを行うことで、直接的な問題解決への効果も期待できます。

特に新規のプロジェクトに対する融資の停止は、環境負荷の高いプロジェクトを困難にするため非常に効果的です。

ダイベストメントの効果に関する論文でも、金融機関からの撤退により発電所などの資産を売却するため、温室効果ガスの排出削減につながっているとされています。

そして投資家ではない私たち個人にとっても、ダイベストメントを通じた問題解決を訴えることは可能です。化石燃料企業に投資を続ける銀行から預金を引き揚げ、ESG投資に積極的な金融機関に預け替えることも、立派なダイベストメントのひとつと言えるでしょう。

ダイベストメントのデメリット

一方で、ダイベストメントにはいくつかのデメリットや課題も指摘されています。

デメリット①短期的な株価下落や融資拒否が起こる

デメリットのひとつは、短期的な株価への影響です。

特にダイベストメントを受けた企業は、資産を引き揚げられただけでなく、環境や倫理面での評価も低いと判断されてしまいます。その結果、株価の下落や、新規の融資を受けにくくなるといった事態にも繋がります。

デメリット②投資対象が狭まることによる投資パフォーマンスの低下

投資家にとってのデメリットは、投資パフォーマンスの低下です。

現代ポートフォリオ理論で提唱されているのは、複数の多様な資産を所有してリスクを減らす分散投資です。

しかし、問題のある企業や業界へのダイベストメントを行うことは投資対象を狭めることになります。結果、分散投資の効果は働きにくくなり、投資パフォーマンスの低下やリスクの増加をもたらします。

こうした投資理論の視点からは、ダイベストメントによるポジティブな投資効果は必ずしも得られない、という指摘も無視することはできません。

デメリット③環境活動に消極的な企業の放置につながる

ダイベストメントは、ESG面で問題のある企業の放置につながるという指摘がなされています。

それは

- 資産を引き揚げることでその会社への働きかけができなくなる

- 売却した資産をどこかが買うことで、問題のある事業は継続される

という事態が起こるためです。

本来であれば、投資によって企業に対する影響力を行使し、内部からの変革を求めるというのがESG投資です。しかしダイベストメントは、そうした解決策を見出さずに関係を解消するだけで、問題のある企業や産業を存続させるだけではないかといった批判もあります。

世界におけるダイベストメントの現状

現在、世界のESG投資において、ダイベストメントは大きな影響力を持つようになっています。

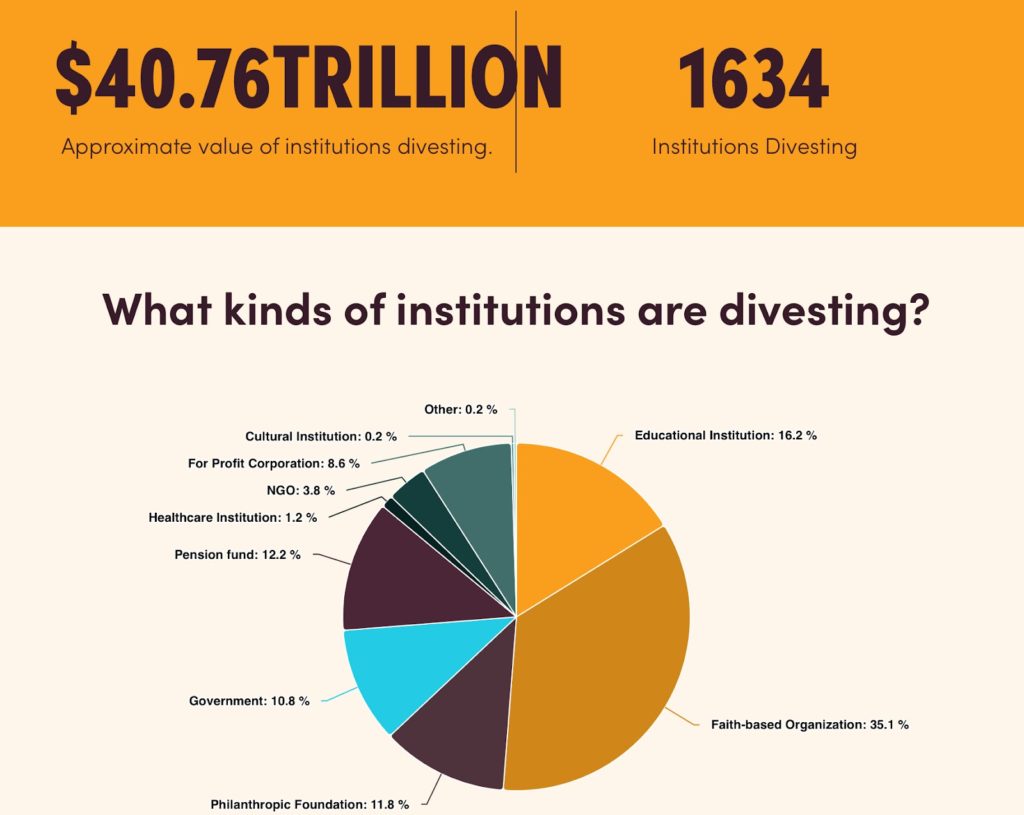

関連機関の調査によると、2024年時点でダイベストメントを行っている機関は世界1,634、引き揚げた投資総額は40.76兆ドルに上ります。

こうした動きは2020年に入ってから大きく加速し、世界の名だたる投資家や年金基金、金融機関などが相次いでダイベストメントを行うようになりました。

近年の例でいうと

- 石炭からのダイベストメントにコミットした金融機関は3年で2倍に

- ロックフェラーやマッカーサーなどの財団が化石燃料からの投資撤退を表明

- アジアではダイベストメントを採用する金融機関が10→41へ急増

など、欧米を中心に行われてきたダイベストメントは、世界中の投資市場へと広がりを見せています。

ノルウェーの際立つ存在感

中でも大きな役割を担っているのがノルウェーです。

ノルウェーは2005年に複数の爆弾製造会社を投資対象から外すなど、積極的にダイベストメントを行ってきました。現在では中央銀行投資管理部門(NBIM)の運営のもと、石炭事業や環境被害、人権侵害など、社会的責任を果たさないと判断した企業を除外・監視対象としてリストを公表しています。

その中には残念ながら日本の企業もいくつか入っています。特に、石炭基準による除外・監視対象企業には、日本のほとんどの電力会社が含まれています。

NBIMの運用基金は73カ国9,100社に及び、市場価値は1兆2,700億ドルと巨大です。世界中の企業にとっても、ノルウェーの持つ存在感は無視できないと言えるでしょう。

「反ESG投資」への揺り戻しの懸念も

しかし2022年に入ってから、こうしたESG投資とダイベストメントの流れに異変が生じました。

その象徴的な出来事が「投資の神様」とも呼ばれる有名投資家ウォーレン・バフェット氏の石油会社への投資です。こうした動きと前後して、アメリカを中心とする金融界ではESG投資に逆行するような動きが目立つようになりました。

このような「反ESG投資」の背景には

- 新型コロナウイルスの流行による世界経済の落ち込み

- ロシアのウクライナ侵攻による世界的な原油需要の増加

などによって、環境問題の解決よりも投資の運用成績を重視する勢力が力を盛り返したことがあります。

同時にダイベストメントに対しても、前述したデメリットを根拠に、資源会社への経営に対する影響や、温室効果ガス削減効果への限界が指摘されるようになりました。

こうした中、新たに提案されているのが第3の道です。

ダイベストメントとエンゲージメント(経営に関与して変革を促す)を両立させ、株主・出資者として内部から変革を要請し、環境戦略を策定できなければダイベストメントで株式を売却する、といった方法です。このように、ダイベストメントとESG投資は、現在でもさまざまな議論と試行錯誤に晒されながら、望ましい方法を模索し続けています。

日本におけるダイベストメントの現状

ESG投資が注目されるようになっている日本ですが、ダイベストメントについては世界から遅れをとっているのが現状です。特に石炭事業への投資は世界から非難を受けており、石炭産業に投融資する金融機関・投資家の上位3位は日本のメガバンク3行が占めています。

また、前述のように多くの電力会社もダイベストメントの対象にされるケースもあるなど、化石燃料をめぐる企業と投資家・金融機関の動きについては、日本はまだ十分ではないと言わざる得ません。

動き出す投資機関も増えている

一方で、日本の投資機関の中にも積極的にダイベストメントに乗り出す動きが見えています。

その代表的な例が、第一生命と日本生命です。両社はそれぞれ

- 第一生命:国際的な脱炭素イニシアチブに国内機関投資家として初めて加盟し、海外の石炭火力発電の新規プロジェクトに融資しないと決定

- 日本生命:2017年に国連責任投資原則へ署名、翌年には国内外の石炭火力発電への融資を停止

など、国内における化石燃料へのダイベストメントの先駆けとなっています。

またこうした流れを受け、石炭事業への投資を非難された三井住友、三菱UFJ、みずほの国内メガバンクも、今後は石炭火力発電への投融資を、一部例外を除き行わないという方針を打ち出しました。

化石燃料へのダイベストメントが難しい日本

こうした流れにも関わらず、日本では化石燃料事業へのダイベストメントは遅々として進みません。

そこには、以下のような日本特有の事情があるためです。

- 再生可能エネルギーに不利な地形:起伏に富んだ山地・山林が多く、効率の良い太陽光パネルや風力発電設備の設置が難しい

- 原子力発電のシェアが低い:福島第一原発事故や頻発する地震のリスク、耐用年数基準のため、原子力発電所を稼働できない

- 原油・天然ガスを産出できない

などの理由でエネルギー自給に困難を抱える日本は、残念ながらいまだ化石燃料依存から脱却できないのが現状です。特にロシアのウクライナ侵攻以降、安定した原油や天然ガスの確保に苦労している日本では、石油だけでなく、石炭火力へのダイベストメントもしにくいという状況になっています。

ダイベストメントの具体事例

ここでは数多くのダイベストメントの事例から、いくつかの具体的な事例をあげていきます。

事例①公的年金APB(オランダ)

オランダの公的年金APBは、2050年のカーボンニュートラルという目標を達成するため、段階的なダイベストメントを表明しました。

具体的な内容としては

- 2025年までにタールサンドや石炭採掘事業への投資を段階的に削減

- 2030年までにOECD諸国への発電用石炭への投資撤退

などの取り組みにより、化石燃料関連企業への投資撤退を進めています。その結果、APBが2023年時点で売却した資産は150億ユーロ(約2兆円)を超すと見られています。

事例②イングランド国教会(イギリス)

2023年6月、イングランド国教会と教会の年金委員会は、同年の末までに石油・ガス会社への投資を取りやめると発表しました。

その理由として

- 長期的な利益を願う年金基金と、短期的な利益を求める企業への投資とは相容れない

- 各企業には、気候変動に真剣に取り組みパリ協定に則った努力を求めてきたが十分ではない

としています。

同様のダイベストメントはカトリック教会でも行われており、投資規模は大きくないながらも、世界中の宗教組織へ波及しつつあります。

事例③年金基金KLP(ノルウェー)

ノルウェーの年金基金のひとつKLPは、今年6月、米・キャタピラー社からのダイベストメントを表明しました。

投資撤退の理由は、パレスチナ自治区ガザへ侵攻しているイスラエル軍がキャタピラー社製のブルドーザーなどを使っており、同社が人権侵害や国際法違反に加担している可能性があると判断したためです。

両社は数カ月にわたりエンゲージメントを行なったものの、キャタピラー社からの説明が納得できるものではなかったため、今回のダイベストメントへと踏み切りました。

KLPは7億2,800万ノルウェークローネ(約110億円)相当のキャタピラーの株式と債券を保有していたとされており、今回の件でこれらがすべて引き揚げられることになります。

ダイベストメントとSDGs

投資を通じて世界の問題解決にコミットすることは、SDGs(持続可能な開発目標)の達成とも大きく関わってきます。当然、ダイベストメントも例外ではありません。

ダイベストメントの対象の多くは化石燃料への投資ですが、その他にもさまざまな環境破壊や健康を損なう製品、人権侵害などを行う企業も同様です。そのため、ダイベストメントはSDGsの複数の達成目標とも関連してきます。

ダイベストメントが関連する目標

- 目標3「すべての人に健康と福祉を」

薬物やアルコール、タバコの害の防止

有害物質や大気、水質、土壌汚染による健康被害の防止 - 児標8「働きがいも 経済成長も」

強制労働や児童労働の撲滅

すべての労働者の権利保護

安全・安心な労働環境の促進 - 目標12「つくる責任 つかう責任」

化学物質や廃棄物の適切な管理や発生の大幅削減

大気、水、土壌への放出防止

大企業や多国籍企業に対し持続可能な取り組みの導入や報告の奨励 - 目標13「気候変動に具体的な対策を」

化石燃料の削減や温室効果ガス排出量削減の要求

まとめ

SDGsが目指す世界規模の問題を解決するためには、国や企業の取り組みが不可欠です。そしてそのために必要な資金を動かす上で、重要な役割を果たすのが金融機関であり投資家です。

ダイベストメントは、投資家が世界の課題にコミットするESG投資の有効な手段であり、その結果多くの企業に事業活動の変容を促してきました。もちろんそこには多くの課題や論点があることも否定できません。しかし、この世界を良い方向へと変えていくためには、資産という影響力を持つ投資家がその力を発揮することを求められています。

私たち自身がESGに取り組む企業を見極めるためにも、ダイベストメントを巡る動きには今後も注目していく必要があると言えるでしょう。

参考文献・資料

サステナブル・ファイナンス カーボンゼロ時代の新しい金融:太田康夫/日経BP・日本経済新聞出版,2021年

環境投資のジレンマ-反ESGの流れはどこに向かうのか:山下真一/日経BP・日本経済新聞出版,2024年

どうやって運動が世界に広がったの? – 350アクション

化石燃料産業への投資撤退(ダイベストメント)とは? – Fossil Free

田村俊夫,気候変動問題と機関投資家によるガバナンス~企業経営に影響を及ぼす経路~ 資本市場アップデート(みずほ証券/日本投資環境研究所) |一橋大学機関リポジトリ

ダイベストメントとは?活発化する背景やESG投資との関係について|ビズクロ

世界で広がるダイベストメント 化石燃料からの投資撤退が日本に及ぼす影響とは|EnergyShift

ESG投資とは?メリット・デメリット、銘柄選びのコツや日本の現状など|アプリの学校

化石燃料からのダイベストメント 日本・世界の企業事例|Operation Green

Divestment Database

ダイベストメントとは?注目される背景や事例を紹介 – THE OWNER

Engagement とDivestment – 大和総研

世界最高峰の機関が続々とダイベストメントを公表 – 350アクション

ノルウェー年金、キャタピラー投資を中止 ガザ侵攻加担-日本経済新聞 2024年6月27日

この記事を書いた人

shishido ライター

自転車、特にロードバイクを愛する図書館司書です。現在は大学図書館に勤務。農業系の学校ということで自然や環境に関心を持つようになりました。誰もが身近にSDGsについて考えたくなるような記事を書いていきたいと思います。

自転車、特にロードバイクを愛する図書館司書です。現在は大学図書館に勤務。農業系の学校ということで自然や環境に関心を持つようになりました。誰もが身近にSDGsについて考えたくなるような記事を書いていきたいと思います。