「老後2000万円問題」が大きな話題になりました。受け止め方も様々でした。

老後に大きな不安を感じている方、何とか生活していければよいと考える方、楽しみもいくらかは持って過ごしたいと思う方、いろいろな見通しがあります。

しかし人生100年時代、誰にでも訪れる老後は思ったより長いものです。安心かつ豊かな老後を過ごすためには、資金をはじめ基本的におさえておかなくてはならない点があります。

どんな備えをしておけばよいのか、ファイナンシャルプランナーとしての知識や、高齢者介護士としての経験も使いながら解説していきますので、是非一緒に考えていきましょう。

目次

リタイアメントプランとは

リタイアメントとは、リタイアすることつまり退職後のことで、リタイアメントプランとは、安心して老後を過ごすための資金面を中心とした生活計画のことです。

平均寿命が伸び老後が長い時代に

2023(令和5)年現在、日本人の平均寿命は

- 男:81.09年;前年度より0.04年上回った

- 女:87.14年;前年度より0.05年上回った

という調査結果を示しました。

世界の国々と比べると、男は第5位、女はトップにランクされています。

<平均寿命男女別上位5か国>

定年後の時間は定年までの仕事の時間より長い

下の図は、定年までの仕事の時間と定年後の時間を試算して比較したものです。

- 定年までの仕事の時間:1週40時間労働 × 1年50週 × 40年間 = 80,000 時間

- 定年後の時間:1日12時間の余暇時間 × 1年365日 × 20年間=87,600時間

つまり、定年後の時間の時間の方が長いのです。そして定年後は、今までのような給料類の定期収入はなくなります。

この時間をどう過ごすか、資金をどうするかは大きな問題です。

リタイアメントプランを考えるタイミングは?

今や小学校から金融教育が始まっています。小学校で身近な生活におけるお金の仕組みから始まり、中学校になると資金を柱としたライフプランニングの学習が義務化されています。

つまり、早い時期から人生のプランニングをすることが必須、と考えられるようになったのです。

そのような学習を経験しなかった大人世代は、自分で学んで対応していかなくてはなりません。その上、大人になってからの計画立案は、一人ひとりの生活の多様化、近年の社会保障制度や雇用環境の大きな変化を考慮しなくてはなりません。

定年を迎えてからでは遅いことは確かです。自分に合った計画を立てるためにも、できるだけ早めに計画するに越したことはありません。

必要な資金の割り出し方

給料などの定期収入がない状況で、長い老後を安心して過ごすための1番の柱は資金です。

必要な資金はどのくらいかを考えていきましょう。

生活費は?

もっとも単純な割り出し方は、

<(定年時の生活費 ー 年金などの見込まれる収入 )× 12か月 × 平均寿命までの年数>

です。

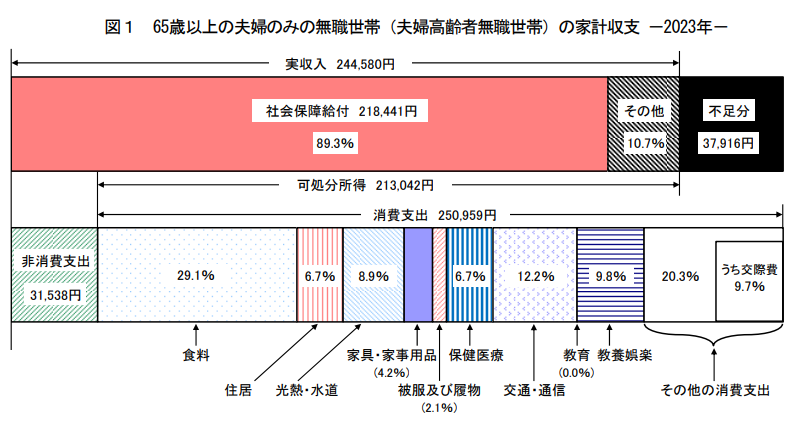

2023年の家計調査によると、65歳以上の夫婦のみの無職世帯の平均1か月の生活費に毎月約38,000円の不足が出るという結果が出ています。

そして平均寿命まで生きた場合、総額約1,600万円の不足が見込まれるのです。

さらに上のケースは、好条件ばかりであることも見逃せません。

- 子どもがすでに独立していて、高額な教育費は考慮しなくてもよい

- ローンの残っていない持ち家

- 重い持病はない

といった条件下でのケースなのです。

介護への備え

「好条件」に該当しない場合はさらに経費はかさみます。年齢とともに体力や機能も低下します。老眼鏡や補聴器、杖も必要になってくる方もいるでしょう。介護施設は様々ありますが費用も大きな幅があり、入所を希望する場合はそのための備えも必要です。介護保険で賄える場合もありますが、その介護保険料は年金から引かれます。

1,600万円は好条件下での必要最低限の額なのです。

「生活する」だけ?

私たちは、衣食住が十分であればそれで100%満足でしょうか?仕事をしなくなった時間の過ごし方を考える必要がないでしょうか?

現役中は十分に追及できなかった趣味、子育て中には我慢していた楽しみ、たまには旅行も・・・と考える方々が多くいます。リタイア後の長い人生を安心・安全だけでなく、よりうるおいのあるものにしたいものです。実際、月に1万円を積み立てて、年に1回くらいは夫婦で、あるいは友人と遠出をするなどして、人生を楽しんでいる方もいます。

そう考えると、必要最低限の生活費に潤いある人生分の上乗せの予算も必要になってきます。

リタイアメントプランを考える上で大切な収入源について

必要な資金についての見通しを持っていただいた後は、収入源について考えていきましょう。

主な収入源は?

調査によると、65歳以上の平均的な家庭の場合、収入の約90%が社会保障給付いわゆる年金となっています。

「その他」の収入源は?

前章のグラフで収入源の1割余りに当たる「その他」は、2番目に頼りにしている収入源と言えます。その中で多いのは、

- 本人や配偶者の就労による収入

- 貯蓄または退職金の切り崩し

です。

単身世帯では自分だけが頼りであり、退職金はない、あるいはあってもわずかという方もおり、切り崩しのできる貯金も人それぞれでしょう。実際の収入金額には大きな個人差が生まれます。

不足分は?

不足分をどうするかは最も心配な点です。解決手段として5つの選択肢が考えられます。

- 支出の削減

- リタイアまでに貯蓄しておく

- リタイア後も働く

- 子供に面倒を見てもらう

- 1~4を組み合わせる

実際には、1を基にしてその上に2、3を組み合わせている、という方が多いのではないでしょうか。選択肢4は「奥の手」です。

1.支出の削減

食費や光熱費を節約することは大切ですが、必要な部分は削るのは難しく、無理は禁物です。

保険の見直しも有効です。複数のものを最低限に絞ったり、より掛け金の負担の少ないものに切り替えたりすると、少なからず削減できるはずです。

教育費については、まだ学齢期のお子さんがいる場合は奨学金などの補助制度を利用したり、自身の学び直しには市民講座など無料のものに参加したりすることで、経費を削減できます。

年賀状送付先や親睦的な会への参加など、交際の幅や仕方を精選・工夫することで、交際費も削減可能です。

2.貯蓄と運用

定期的な収入の中から積み立てをして蓄えていくことは、すでに多くの方がしていることでしょう。学資保険・財形貯蓄などを勧めている職場も多くあります。

収入に余裕があったり資産を持っている場合は、運用して増やすことも可能です。

近年は、iDeCo(Individual-type Defind Contribution pension plan:イデコ;個人型確定拠出金)やNISA(Nippon Indiviual Saving Account:ニーサ;少額投資非課税制度)も勧められています。

広い持ち家を貸して、より高齢者向けの住まいに移ったりする方もいます。

貯蓄が心もとない時は、リバースモーゲージ ※ やリースバック ※ を利用することも方法の1つです。

出典・参考:リバースモーゲージとリースバック(国民生活センター),住宅のリースバックに関するガイドブック(国土交通省)

3.働く

2021(令和3)年改正高齢者雇用安定法が施行され、65歳までの雇用が義務化され、さらに70歳までが努力義務とされました。労働人口が減少が著しい中、リタイア後も働ける環境が整ってきたと言えます。継続雇用や、他企業への再就職への門戸も広がってきています。

出典・参考:リタイアメントプランニングとは?豊かな老後をおくる準備(医療継承サポート)

リタイアメントプランを立てるポイント

今までお話したことを整理すると、リタイアメントプランを立てるポイントも見えてきます。大きく次の3つのポイントにまとめました。

- 長期的な見通しをもって、早めに立てる

- 支出の見積もりをする

- 収入の見積もりをする

プランを実際に立てるには

長い人生経験後の状況には大きな個人差が生まれます。個々人の状況を整理し、カスタマイズされた試算結果を出すために、各方面からシュミレーション用のシートが出されています。「早めに」立てるためには、思い立った時からの「ライフプラン」が立てられるシートで見積もりをしてみましょう。

リタイアメントプランに関してよくある疑問

個人差が大きいだけに、自分自身で考え決めなくてはいけない点も多いと思います。ここではよくある疑問にお答えしていきます。

立てなくても生きていける?

医学的に言えば生きていけなくなることはありません。しかし、資金が不足する状態で長生きすることに不安を感じない方はいないのではないでしょうか。

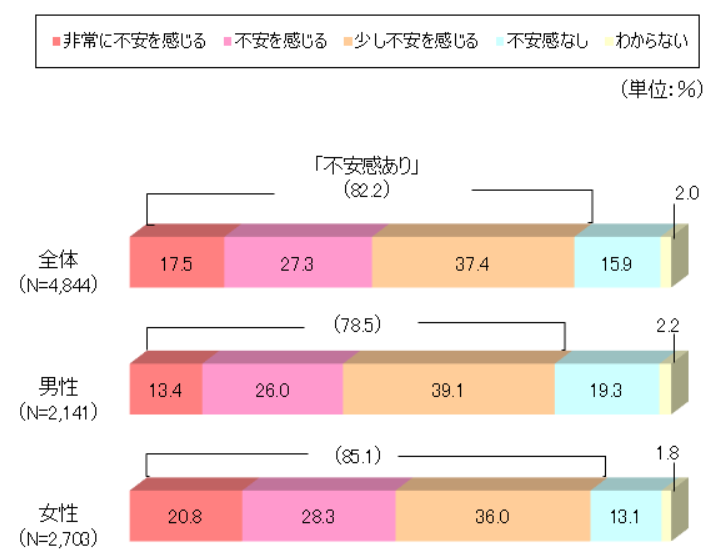

加齢に伴う健康上の不安や物価の上昇など、8割以上の方が老後の生活に不安を感じています。不安要因の1番に「資金不足」が挙げられています。早めの対策は豊かな老後を大きく左右します。

<生命保険文化センター「生活保障に関する調査」/2022(令和4)年度>

迷ったら誰に相談すればいい?

とはいえ、自分一人でプランを考えるのは大変だと思います。では、誰に相談すれば良いのでしょうか。

リタイアメントライフ全般について

市町村の地域包括支援センターは、高齢者の生活全般に関する相談を受け付けています。相談内容によって、より専門的に手助けしてくれる相談先を紹介してくれます。

収入のチェック

リタイア後の収入の中心となるのは年金です。年金についての相談は、年金事務所や年金相談センターが受け付けています。相談の際は、年金番号など、自分の年金受給に関する書類が必要です。

支出や資金運用について

生活資金について幅広く相談にのってくれるのはファイナンシャルプランナー(FP)です。年金や税金、不動産や保険などについてサポートしてくれます。

FPは、独立して事務所を構えている場合もありますが、金融機関や不動産関連の会社に所属しています。

どこに相談すべきか決めかねたら、身近な先輩高齢者の経験談に耳を傾けることも、レアな情報を多く引き出せる有効な手段の1つです。

リタイアメントプランとSDGs

最後にリタイアメントプランとSDGsとの関連をみていきましょう。

リタイアメントプランと関わりが深いのは、

- SDGs目標1「貧困をなくそう」

- SDGs目標8「働きがいも経済成長も」

- SDGs目標11「住み続けられるまちづくりを」

です。

SDGs目標1「貧困をなくそう」との関わり

子供の貧困、女性の貧困が社会問題となっている中、近年日本では高齢者の貧困も大きな問題となっています。

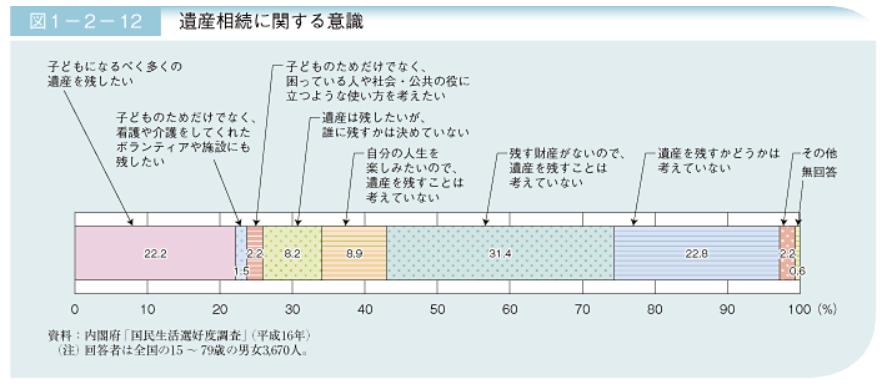

高齢者が若者世代を応援したい、余裕があれば遺産を残したいと考えても、自分自身の生活を送ることで精一杯の現況です。

目標1は「あらゆる場所で、あらゆる形態の貧困をおわらせる」ことがねらいです。

リタイアメントプランをしっかり立て、老後に備えることは自身や家族の貧困を防ぐことに繋がります。

SDGs目標8「働きがいも経済成長も」との関わり

「すべての人々にとって、持続的でだれも排除しない持続可能な経済成長、完全かつ生涯的な雇用、働きがいのある人間らしい仕事を促進する」ことが目標8には明記されています。

労働人口の減少が進む日本で、資金を作るため、社会と繋がりを持ち続けるために働く高齢の姿勢は、この目標の達成に大きく貢献することになるはずです。

また目標8のターゲットの1つに「8.10 すべての人々が銀行取引、保険、金融サービスを利用できるようにするため、国内の金融機関の能力を強化する」とあります。

リタイアメントプランを立てる際の相談窓口として金融機関が活躍することは、このターゲットを達成する姿と重なります。

SDGs目標11「住み続けられるまちづくりを」との関わり

高齢者が安心かつ豊かなリタイアメントライフを送れるまちは、誰も取り残されない持続可能なまちの姿そのものと言えるのではないでしょうか。

まとめ

リタイアメントプランについて、資金面を中心にプランニングについて解説してきました。老後は長いこと、リタイア後の資金について考える必要があること、相談窓口はいくつもあることなどをご理解いただけたことと思います。

プランニングは「早め」が鍵ですが、仕事盛り、子育て盛りの間は考える余裕もなかなか生まれないかもしれません。しかし、気付いた時にできるかぎりの備えをすることです。子育てが一段落した時、「もうすぐ退職」に気付いた時など、それぞれの「できるかぎり早め」を目指しましょう。

老後は誰にでも訪れます。年齢による衰えは努力では防ぎきれない部分もあります。それに比べると、資金調達については自分の工夫が生かせる領域です。この記事が、「安心」だけでなく、豊かなリタイアメントライフを送る一助となれば幸いです。

<参考資料・書籍>

Press Release 令和5年簡易生命表を公表します(厚生労働省)

(3) 人生後半戦の経済面を含めたライフプランニングシート 使用の手引き(厚生労働)

家計調査報告 〔 家計収支編 〕 2023年(令和5年)平均結果の概要

老齡厚生年金 – 老齢基礎年金(年金パンフレット:日本年金機構)

老後の収入源(厚生労働省)

リバースモーゲージとリースバック(国民生活センター)

住宅のリースバックに関するガイドブック(国土交通省)

リタイアメントプランニングとは?豊かな老後をおくる準備(医療継承サポート)

ライフプランシミュレーター(金融庁)

キャッシュフローを作成してみよう(日本SP協会)

人生後半戦のライフ・キャリアシート(在職者用)(厚生労働省)

老後の生活にどれくらい不安を感じている?(公益財団法人生命保険文化センター)

SDGsのポスター・ロゴ・アイコンおよびガイドライン | 国連広報センター

第1章 第2節 2 高齢者の経済状況(2011年内閣府)

コトバンク

老後2,000万円問題とは?若いうちから始めたい長期的な資産形成のすすめ | 大和証券

リタイメントプランニング(老後資金計画)とは?(FP講座)

今からはじめるリタイアメントプランニング~50代から考えるセカンドライフ(日本FP協会)

PART1 確定拠出年金とリタイアメントプラン(労働金庫連合会)

令和5年簡易生命表の概況|厚生労働省

SDGs:蟹江憲史(中公新書)

この記事を書いた人

くりきんとん ライター

教師・介護士を経た、古希間近のバァちゃん新米ライターです。大好きなのはお酒と旅。いくつになっても視野を広めていきたいです。

教師・介護士を経た、古希間近のバァちゃん新米ライターです。大好きなのはお酒と旅。いくつになっても視野を広めていきたいです。