金融や環境関連の用語はカタカナ語が多数あるため、とっつきにくい印象を持たれる方もいると思います。とはいえ、持続可能な社会の実現が急がれる昨今、理解を深めておきたい分野でもあります。今回解説するサステナビリティ・リンク・ボンドもそのなかのひとつです。

そこでこの記事では、

- サステナビリティ・リンク・ボンドの内容

- 発行するための原則

- メリット・デメリット

- 具体的な事例

などについて解説します。

目次

サステナビリティ・リンク・ボンドとは

サステナビリティ・リンク・ボンドとは、直訳すれば「持続可能性(への取り組み)に連動する債券※」という意味です。SLBと略されることもあります。

サステナビリティ・リンク・ボンドは、設定したサステナビリティ、またはESG目標の達成状況によって、例えば

- 達成した場合は金利を引き下げる・達成しない場合は金利を引き上げ

- 達成した場合、償還価格を引き下げる・達成しなかった場合、償還価格を上乗せする

- 達成した場合に引き下げられる金利相当額を社会のサステナビリティ向上のために寄付する

など変動する可能性のある債権のことです。上記以外にも連動させる特性はさまざまに設定できます。

企業はサステナビリティに関する目標を立て、それを実現するための取り組みを進めることと引き換えに、比較的安い金利など、企業にとって好条件で債券を発行できます。

債券(ボンド:bond)とは

債権(ボンド)とは、国や地方公共団体、会社などが資金を集めるために発行する有価証券(財産的価値のある権利を表す証券)のことです。公社債とも呼ばれます。

国が発行すれば国債、地方公共団体が発行すれば地方債、会社が発行すれば社債となります。債券を発行する主体を発行体と呼びます。

【債券(公社債)と定期預金の仕組み】

利付債券(利子が支払われることを条件に発行された債券)では投資家は所有している間、利子を受け取り、定められた期日(償還日)=満期が来ると、額面金額が払い戻されます。債権は金融機関の店頭での取引が基本です。

また、満期以前にも売却することができます。満期前に売却する場合は、その時点の市場価格によって売却額は変動します(価格変動リスク)。

債権には4つの抑えておく用語があります。

- 額面金額…通常債権の表面に記載されている金額で、債権の最低申込単位。1万円、5万円など、債権によって異なる。

- 発行価格…債権が新規に発行されるときの価格。(額面金額100円あたり何円、で表示される)

- 表面利率…額面金額に対して1年間に支払われる利子(クーポン)の割合。クーポンレートとも呼ばれる。

- 償還期限…債券を発行した時に設定された満期。

比較的安定した投資対象に分類できる債権ですが、リスクもあります。主なリスクは

- 価格変動リスク…債権の金利は変動金利型の債券であっても、市場金利のように毎日変動しないので、市場金利が下がると債券の取引価格は上昇し、市場金利が上がると債券の取引価格は下落します。

- 信用リスク(デフォルトリスク)…債権は借用証書のようなものなので、発行体が利子を支払われなかったり、満期時に元本を返済できないことがあります。デフォルトとは「債務不履行」のことです。

- 流動性リスク…債権を途中売却しようとしたとき、希望の価格で売却できないリスク。債権の取引価格は変動します。

- 途中償還リスク…償還期限(満期)前に償還されることで、予定されていた期間運用できなくなることがあります。

などで、外国の債券を購入する際はさらに為替リスク、カントリーリスクなどがあります。サステナビリティ・リンク・ボンドのように、設定された条件によって利率や償還金額などが変動する債権を「仕組み債」と呼びます。

サステナビリティ・リンク・ボンドの特徴

サステナビリティ・リンク・ボンドによって調達した資金は様々な用途に使用できますが、発行者(借り手)が事前に設定したサステナビリティ目標の達成状況に応じて、金利・償還価格などが変動します。*)

具体的な例では、目標を達成できなかった場合、

- 利率が0.1%上昇(クーポンアップ)

- 債権額の0.1%を指定する環境団体やNPO法人に寄付

といったかたちで債券の条件変更が行われます。最も典型的な例は達成状況に連動して利率が変動するものです。

債券利率の引き上げや償還価格の上乗せは企業にとって不利であるため、発行体は最初に立てたサステナビリティ目標達成のために力を尽くします。つまり、サステナビリティ・リンク・ボンドには企業にサステナビリティへの取り組み向上を促す働きがあるのです。

もう少し踏み込んで概要について確認していきましょう。

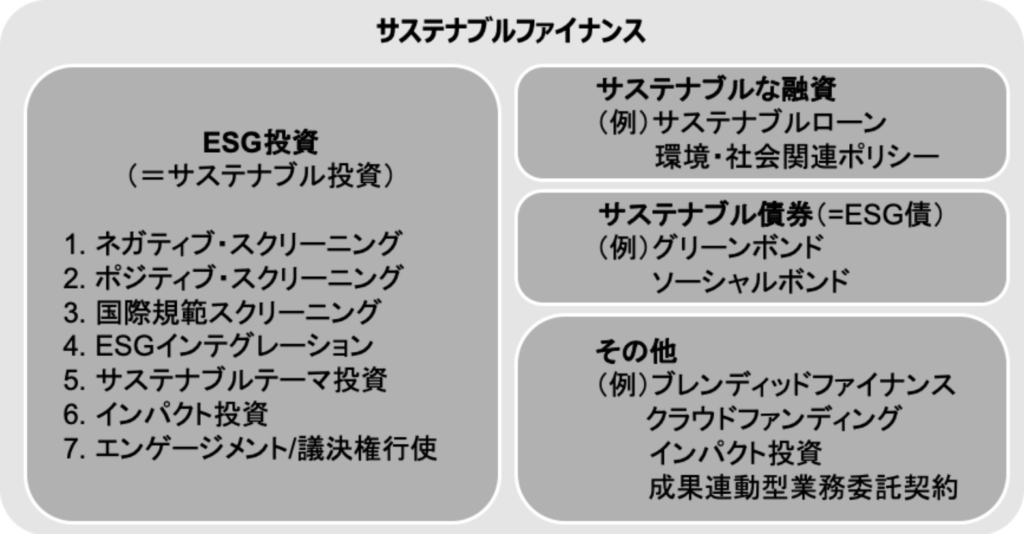

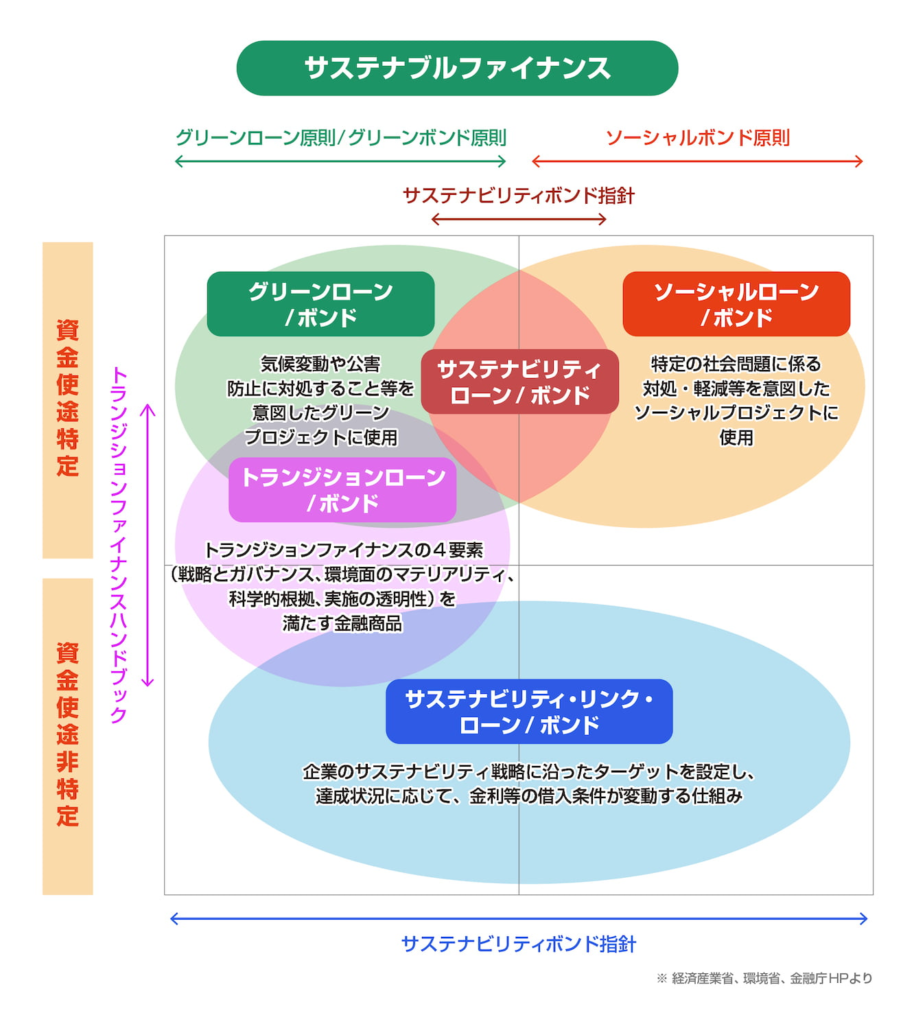

サステナビリティ・リンク・ボンドはサステナブルファイナンスのなかの1つ

近年、環境問題や社会問題の解決に取り組む企業などに、金融機関が資金を融資・投資でサポートする「サステナブルファイナンス」が活発化しています。サステナビリティ・リンク・ボンドは、その中にあるサステナブル債券(ESG債)の種類のひとつです。

- ESG債

- ESG投資

- ESG債の種類

の順番で内容を見ていきましょう。

【サステナブルファイナンスとは】

ESG債とは

【ESGに係るさまざまなテーマ】

ESG債とは、資金の用途を環境(Environment)・社会(Society)・ガバナンス(Governance)※に関する事業に絞った債券のことです。サステナブル債権とも呼ばれ、グリーンボンド※やソーシャルボンド※などがあります。このようなESGに関連する事業への投資を「ESG投資」と呼びます。

※ガバナンスとは

統治・支配・管理。企業の経営においては「コーポレートガバナンス」とも呼ばれ、健全で公正な運営のための統治能力・管理体制のこと。

※グリーンボンドとは

企業や地方自治体等が、国内外の環境問題の解決のための事業(グリーンプロジェクト)に必要な資金を集めるために発行する債券のこと。

※ソーシャルボンドとは

企業や地方自治体等が、国内外の社会問題の解決のための事業(ソーシャルプロジェクト)に必要な資金を集めるために発行する債券のこと。

ESG投資とは

ESG投資は、環境や社会問題・企業統治などに配慮した経営を行う企業を支援する投資を指します。かつては社会的責任投資(SRI投資)と呼ばれていましたが、2006年に国際連合が機関投資家にESG投資をするよう求めたことで注目を集めるようになりました。*)

世界ではESG金融(ESGを考慮した投資・融資)が拡大しています。この影響からESGに配慮した投資・融資の流れは日本でも近年急速に拡大し、2016年〜2018年には約6倍に成長し、ESG投資の成長率では世界一でした。

【世界と日本のESG市場】

ESG投資の拡大には環境問題・人権問題など社会問題への関心の高まりや国連のSDGs採択などが強く影響しています。投資家は

- 企業の持続可能な経営・成長にはESGへの取り組みが欠かせない

- ESGへの取り組みがない企業は将来的なリスク対応能力に不安がある

と考える風潮があり、短期的な利益を求める投資から長期的に安定した利益が見込め、かつ社会に貢献する投資へとシフトチェンジが起こっています。

【サステナブルファイナンス】ESG債の種類

【ESG債・ESGローンの種類】

※ローンとボンドの違い

ローンは金融機関が資金を融資するもので、ボンドは国や地方自治体・企業が自分で債券を発行して資金を調達するものです。ローンの条件を決めるのは金融機関ですが、ボンドの条件は発行体(国や地方自治体・企業)が決めます。

上の図からも分かるように、ほとんどのESG債が資金の使途を特定されているのに対し、サステナビリティ・リンク・ボンドはその用途が特定されないという特徴もあります。

サステナビリティ・リンク・ボンドの特徴について理解を深めるために、グリーンボンドとの違いを見ていきましょう。

【関連記事】ESG投資とは?仕組みや種類、メリット・デメリット・問題点、企業の取り組み事例

サステナビリティ・リンク・ボンドとグリーンボンドとの違い

グリーンボンドとはグリーンプロジェクト(地球温暖化など環境問題の解決に貢献する事業)に必要な資金を集めるために発行される債券のことです。

グリーンプロジェクトの例として以下のような事柄があげられます。

【グリーンボンドの用途】

さまざまな用途がありますが、グリーンボンドで調達した資金はグリーンプロジェクトにしか使えません。一方、サステナビリティ・リンク・ボンドで調達した資金は直接の用途は限定されず、サステナビリティへの取り組みを発行時の目標に従って行います。

また、グリーンボンドは償還金額は額面(発行時に決められた額)から変わりませんが、サステナビリティ・リンク・ボンドでは目標の達成状況に応じて利率や償還金額が変動する可能性があります。

ESG債は増加傾向、サスティナビリティ・リンク・ボンドへの注目も高まる

【日本国内で公募されたSDGs債の推移】

国際連合がESG投資を呼び掛けて以降、ESG債は増加の一途をたどっています。2016年には日本国内で数百億円規模だった規模が、2021年には約2兆9,000億円に達しました。

また、近年はサステナビリティ・リンク・ボンドの発行も盛んになりつつあります。2020年には2件200億円だったのに対し、翌年には7件1,100億円に増加しています。今後もサステナビリティ・リンク・ボンドの発行額は増加が見込まれます。

ESG債とSDGs債の違い

ESG債と似た言葉に、「SDGs債」があります。SDGs債とはSDGsに貢献する事業の資金調達をする債券のことで、ESG債とほぼ同じ意味でつかわれます。SDGs債という呼び名を提唱しているのは日本証券業協会で、一般的にはどちらも併用されています。また、SDGs債は日本国内で用いられる言葉で、海外はその限りではありません。SDGs債も資金の用途はSDGsに関する事業に限定されます。*3)

ここまで、サステナビリティ・リンク・ボンドの内容やESG債・SDGs債券について確認しました。ここからは、サステナビリティ・リンク・ボンドの発行に関する原則(SLBP)を見ていきましょう。

サステナビリティ・リンク・ボンド原則(SLBP)

サステナビリティ・リンク・ボンドには、発行時に設定しなければならない項目が5つ、原則として設けられています。資金の用途が限定されていないサステナビリティ・リンク・ボンドに明確な原則がないと、サステナビリティ・リンク・ボンドとして扱う債権と一般の債券との線引きが難しくなり、グリーンウォッシュ(後に詳しく説明)にも利用されかねません。

つまり、この5つの原則に基づいた債権のみが「サステナビリティ・リンク・ボンド」として発行できるのです。投資家はそのサステナビリティ・リンク・ボンド発行時に明示された内容を評価し判断の材料にします。

5つのサステナビリティ・リンク・ボンド原則

サステナビリティ・リンク・ボンド原則には、

- KPI

- SPTs

- 債券の特性

- レポーティング

- 検証

の5つが掲げられています。

KPIの選定

KPIとはKey Performance Indicatorの略で「重要業績評価指標」と訳されます。KPI自体はビジネス用語として用いられてきたもので、目標を達成するための具体的なプロセスや戦略など行動の指標(道筋)を意味します。

つまり、目標達成のために必要な行動を分析して、明確なロードマップを作成するということです。KPIは「SMARTの法則」※に基づいて設定されます。

サステナビリティ・リンク・ボンドでは、発行時に掲げるサステナビリティやESGへの取り組みについてのKPIが、その会社の事業と深く結びつく重要なもので、かつ、測定可能なものであり、外部からの検証ができるものでなければなりません。*)

※KPIのSMARTの法則とは

- Specific:具体的

- Measurable:測定可能

- Attainable:達成可能

- Relevant:関連性

- Time-bound:期限の設定

を満たした、科学的根拠や業界基準に基づく目標設定。

SPTsの設定

SPTsはSustainability Performance Targetsの略で、サステナビリティのために取り組む具体的な目標を意味します。SPTsの達成状況によって、金利をはじめとする債券の条件が変動します。*7)

サステナビリティ・リンク・ボンドは、お金を借りている間、SPTs達成のために努力しなければなりません。発行体(借り手)は借り入れ条件を悪化させないため、サステナビリティ実現のために努力します。

債券の特性

サステナリビリティ・リンク・ボンドの債券の特性とは、SPTsの達成状況によって、債権の内容がどのような変動をするかです。サステナビリティ・リンク・ボンドを含む「仕組み債」には、状況によって連動する「債権の特性」が設定されています。

債権の特性として、目標を達成できなかった場合に債券利率が変更されることや、債券金額の一定の割合に相当する額を寄付することなどが債券の発行時に設定されます。

債券募集の際に設定したSTPsが測定不可能、または達成状況が十分に把握できない場合の代替方法についても説明できなければなりません。*)

レポーティング

サステナビリティ・リンク・ボンドの発行体(借り手)は、投資家が見やすい場所に以下の情報を提示しなければなりません。

- 選定したKPIのパフォーマンスに関する最新情報(関連するベースラインを含む)

- SPTsの達成状況を踏まえた債券の財務的・構造的特性の変化に対する影響、及びそのタイミング

- 投資家がSPTsの野心度を測る(monitor)ために有用な、いかなる情報。*6)

少なくとも、1年に1度はこうした情報を開示するよう求められます。つまり、お金を借りっぱなしにすることはできず、定期的に情報を公開しなければならないのです。

検証

せっかく野心的な目標を立てても、達成できなければ意味がありません。債券を発行して資金を調達した組織は、達成状況について報告するだけではなく、1年に1度は独立した外部機関の検証を受けるべきとされています。

そして、検証結果について公表しなければなりません。そうすることで、資金の透明性を確保できます。*)

サステナビリティ・リンク・ボンドの仕組み

続いては、サステナビリティ・リンク・ボンドの仕組みについて整理します。

野心的なSPTsの設定

サステナビリティ・リンク・ボンドでは、借り手側が、投資家(貸し手)にアピールするための野心的なSPTsを設定します。この場合の「野心的」というのは、高いハードルの目標といった意味合いで用いられます。達成が難しいハイレベルの目標を掲げると言い換えてもよいでしょう。

企業自らが高い目標を掲げることで、SDGsに関心のある投資家からの投資を呼び込むことを狙います。

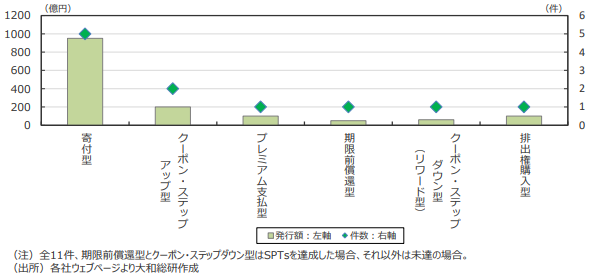

SPTsの達成状況で金利が変動

目標が野心的であれば、当然、目標達成できなかったときのことも考えなければなりません。目標が未達成だった場合、発行体(借り手)に例えば次のようなペナルティを課します。

- クーポン・ステップアップ(利上げ)

- プレミアムの支払い

- 環境団体への寄付

これにより、借り手が目標を達成しても、できなかったとしても投資家(貸し手)は利益を得られるようになっています。この時、投資家は直接的な経済的利益、または社会全体のサステナビリティの進展といった利益を得られます。*5)

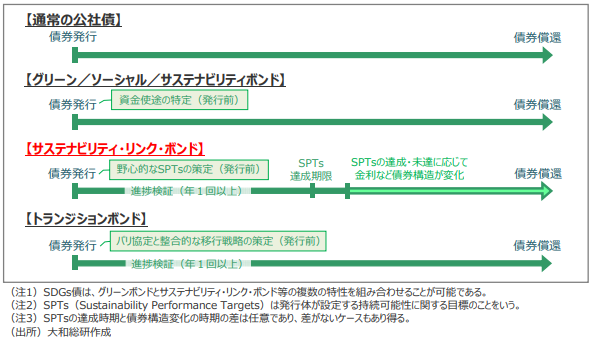

債券発行から償還までの流れ

サステナビリティ・リンク・ボンドの仕組みを理解するには、債券発行から償還までの流れを見るとよいでしょう。

※償還

債券を払い戻すこと。企業がサステナビリティ・リンク・ボンドの発行で投資家から借りた資金は一定の期間が経過したら企業に返済されます。

発行体は策定した野心的なSPTsに基づき活動しますが、期限までに達成できなかった場合は条件変更が行われます。

グリーンボンドなどは使途が決められていて、達成条件で利率が変わるようなことがありませんので、その点が大きな違いだといえます。

サステナビリティ・リンク・ボンドの発行側(借り手)のメリット

サステナビリティ・リンク・ボンドは原則に基づいて発行される債券です。一般的な債権よりも発行条件が厳しい債券と言えますが、発行する側にはどのようなメリットがあるのでしょうか。3つのメリットについてまとめます。

①サステナビリティを意識した企業経営ができる

1つ目のメリットは、サステナビリティを意識した企業経営ができることです。サステナビリティ・リンク・ボンドはSPTsの達成状況で条件が変わってくる債券であるため、発行体は条件を有利に保つために目標を達成しなければなりません。

これにより、企業の目先の利益につながらない事業であっても、STPs達成のために取り組まなければならず、結果的に企業経営はサステナビリティを意識したものとなります。

②ESGやSDGsへの取り組みなど、環境・社会への貢献をアピールできる

2つ目のメリットは、ESGやSDGs目標達成への貢献をアピールできることです。以前に比べ、企業のESGへの取り組みの重要性や、SDGsの活動が一般に浸透している現在、サステナビリティ・リンク・ボンドの発行と条件を守るための努力は、企業のESGやSDGsへの取り組みをアピールする絶好の機会となります。

つまり、消費者や投資家に自社の環境・社会問題に対する配慮をアピールでき、企業イメージ向上・支持の獲得に役立ちます。

③一般的な債券より好条件で資金を調達できる

3つ目のメリットは、一般的な債権より利率を抑えられることです。債券を発行すると、発行者は元本だけではなく利子を支払わなければなりません。サステナビリティ・リンク・ボンドは、SPTsの達成を条件に低い利率(比較的少ない利子の支払い)で債券を発行できます。

ESG投資を意識する投資家は事業のサステナビリティを評価して投資するため、発行体として設定した目標を達成できれば、結果として比較的好条件で資金を調達できたことになります。

また、2022年には世界各国で政策金利の引き上げが行われました。今後、企業の資金調達コスト※は増加すると考えられるため、低金利で発行できるサステナビリティ・リンク・ボンドは企業にとってメリットの大きいものとなるでしょう。

※資金調達コスト

資金調達コストとは、資金調達をするときに必要な費用のことです。銀行からの借入に対する利息や株主への配当、債券利子の支払いなどがあります。*)

発行体(資金を調達する側)のメリットを把握した次は、投資家(債券を買う側)のメリットを確認しましょう。

サステナビリティ・リンク・ボンドの買手側のメリット

サステナビリティ・リンク・ボンドを買う側にはどのようなメリットがあるのでしょうか。3つのメリットについてまとめます。

①ESG・SDGsなどサステナビリティに積極的な企業を支援できる

1つ目のメリットは、ESGやSDGsに積極的な企業を支援できることです。サステナビリティ・リンク・ボンドを発行するということは、少なくともその原則を満たしている企業であることがわかります。

サステナビリティ・リンク・ボンドは、投資対象にESGやSDGsなどサステナビリティに貢献する事業を選定したい投資家にとって、どの企業に投資するべきか見極めるための判断材料になります。

②目標未達成でもリターンが得られる

2つ目のメリットは、目標が未達成だったとしてもリターンが得られることです。サステナビリティ・リンク・ボンドは債券であるため、貸出期間が終わる満期日に必ず元本と利子が得られます。借り手が当初掲げた目標を達成できなかったとしても、金利上昇や環境団体への寄付といった別のメリットが得られます。

もちろん目標が達成できれば発行体の価値が上昇するため、投資する側としても魅力的な対象となります。*5)

③持続可能な社会の実現に貢献できる

3つ目のメリットは、債券投資による利益を得ながら、環境・社会のサステナビリティに貢献する事業に資金を供給することで、持続可能な社会の実現に貢献できることです。投資家は発行体のデフォルト※がない限り安定的に利益を出しつつ、環境・社会面の改善という利益も得ることができます。

また、投資家としてESGやSDGsなどへの関心があることや持続可能な経済活動へ支援していることをアピールできます。その結果、さらなるESG投資の拡大と、企業のサステナビリティへの取り組みを促進し、投資を通じた環境保全・社会問題の解決・資金調達側の啓発につながります。

※デフォルト…債務不履行。資金を借りた側が返済できなくなること。

サステナビリティ・リンク・ボンドのデメリットや課題

サステナビリティ・リンク・ボンドは発行者・買い手の双方にメリットがある仕組みだとわかりました。しかし、デメリットもあります。ここでは、発行者と買い手のデメリットについてまとめます。

【発行体】コスト増になる可能性がある

発行者にとってのデメリットは、コスト増になる可能性があることです。繰り返しになりますが、サステナビリティ・リンク・ボンドは目標達成と引き換えに有利な条件で資金調達できる債券です。その分、目標を達成するためのコストが必要となります。

例えばCO2の排出削減をSPTsとして掲げた場合、削減のために自社で太陽光発電設備を購入したり、電気自動車を導入したりする必要があります。

つまり、サステナビリティ・リンク・ボンドの発行が企業経営の負担となる可能性があるのです。

また、目標未達成だった場合は環境団体への寄付や金利上昇といったコストが発生します。

【買い手】グリーンウォッシュの可能性がある

買い手にとってのデメリットは、サステナビリティ・リンク・ボンドがグリーンウォッシュとして利用されていることを知らずに購入するリスクがあることです。

※グリーンウォッシュ

企業やその商品・サービスなどが、消費者らへの訴求効果を狙い、あたかも環境に配慮しているかのように見せかけること。*)

表面的には環境に配慮しているかのように装っていても、実際には環境保護や社会問題の解決に寄与しないことがあります。サステナビリティ・リンク・ボンドを購入する前に、KPIやSTPsをしっかり読み込み、グリーンウォッシュではないことを確認しなければなりません。

【関連記事】グリーンウォッシュとは?具体事例、見分け方、企業としての対策も

サステナビリティ・リンク・ボンドの企業や自治体事例

では、サステナビリティ・リンク・ボンドはどのような組織が発行しているのでしょうか。3つの民間企業と滋賀県の取り組みについて解説します。

ヒューリック

不動産業を中心に事業を展開しているヒューリックは、2020年10月15日に日本で最初のサステナビリティ・リンク・ボンドを発行しました。発行額は100億円で発行年限は10年です。

ヒューリックが掲げるSPTsは以下の2点です。

- 2025年までにRE100を達成する

- 2025年までに銀座8丁目に日本初の耐火木造12階建て商業施設を竣工させる

※RE100

事業運営に必要な電力のすべてを再生可能エネルギーで賄うことを目標に掲げる企業が参加する国際的な取り組み。*)

目標未達成だった場合、0.10%のクーポンアップ(金利上昇)となります。*)

【関連記事】RE100とは?日本の加盟企業一覧・取り組み事例、メリット、中小企業の取扱も

イオンモール

イオンモールはイオングループが運営するモール型ショッピングセンターです。債券の発行は2021年11月26日、発行額は200億円で発行年限は5年です。

SPTsは以下のとおりです。

- 2025年度末にイオンモールで使用する電力のCO2フリー化

目標が未達成だった場合、債券発行額の0.2%相当額をイオン環境財団など公益財団法人に寄付するとしています。*11)

オカムラ

オカムラはオフィス家具の製造・販売などを手掛ける企業です。2022年6月16日に債券を発行しました。発行額は50億円で発行年限は5年です。

SPTsは以下のとおりです。

- 2025年に温室効果ガス排出量を2020年度比25%削減

目標が未達成だった場合、債券発行額の0.15%に相当する金額を公益法人や国際機関、地方自治体、NPOに寄付します。

滋賀県

滋賀県は2022年5月12日にサステナビリティ・リンク・ボンドを発行しました。発行額は50億円で発行年限は10年です。

STPsは以下のとおりです。

- 滋賀県庁にて2030年度に2014年度比で温室効果ガス排出量50%削減

目標が未達成だった場合、債券発行額の0.1%相当額を滋賀県が拠出する温室効果ガス削減に資する事業の財源となる基金に追加拠出するとしています。

まとめ

今回はサステナビリティ・リンク・ボンドについて解説しました。環境問題や社会問題に資金を誘導するサステナブルファイナンスは、投資において無視しえない影響力を持っています。

サステナビリティ・リンク・ボンドは金融の力により、企業が環境問題や社会問題に取り組むきっかけを提示しているといえます。今後、SDGsへの関心が高まるにつれ、CO2の排出削減だけにとどまらず、様々な社会問題に資金が回るきっかけとして、サステナビリティ・リンク・ボンドは機能するのではないでしょうか。

〈参考・引用文献〉

*)りそな銀行「借りるなら「サステナブルファイナンス」が得をする?」

*)ブルーベイ「サステナビリティ・リンク・ボンド: クイックガイド」

*)アセットマネジメントOne「ESG投資とは?デメリットから考えるリターン向上のポイント」

*)日本証券業協会「SDGsに貢献する金融商品について」

*)大和総研「注目高まるサステナビリティ・リンク・ボンドの特徴と今後の展望」

*)環境省「関連情報 サステナビリティ・リンク・ボンド原則」

*)環境省「①野心的かつ有意義なSPTsの設定 ②SPTsの達成と融資条件等の連動によるインセンティブ効果 ③」

*)M&A総合研究所「資金調達コストとは?計算方法やコスト比較、抑える方法を解説」

*)コトバンク・知恵蔵「グリーンウォッシュ」

*)コトバンク・デジタル大辞泉「アールイー100」

*)環境省:グリーンファインナンスポータル「サステナビリティ・リンク・ボンド発行データ 発行リスト(国内)」

この記事を書いた人

馬場正裕 ライター

元学習塾、予備校講師。FP2級資格をもち、金融・経済・教育関連の記事や地理学・地学の観点からSDGsに関する記事を執筆しています。

元学習塾、予備校講師。FP2級資格をもち、金融・経済・教育関連の記事や地理学・地学の観点からSDGsに関する記事を執筆しています。