環境問題解決には多くの人の協力と巨額の資金が必要です。資金を集めるには善意の募金だけでは不十分であり、環境問題に資金を誘導する仕組みが必要です。そうした仕組みの一つがグリーンボンドです。

グリーンボンドは低い金利で資金を調達できる債券ですが、使い道が環境問題の解決に限定されます。他の分野に資金を流用できないため、出資した資金が環境問題解決に直接使用されると期待され、環境問題解決に積極的な投資家に人気があります。

今回はグリーンボンドの仕組みや特徴、注目される理由、種類、発行体・投資家のそれぞれのメリット・デメリット、具体的な事例などについてまとめます。

目次

グリーンボンドとは

グリーンボンドとは、企業や自治体が環境問題解決のために資金を集めるための債券です。グリーンボンドで集めた資金の使途は、グリーンプロジェクトに限定されるという特徴があります。より深く理解するために債券(ボンド)とグリーンプロジェクトに分解して内容を確認していきましょう。

まずは債券について確認

デジタル大辞泉によると、債券は次のように説明されます。

「国・地方公共団体・独立行政法人・事業会社などが、資金を調達する際に、元本の返済や利子の支払いなどの条件を明確にして発行する有価証券」

出典:デジタル大辞泉

もっと簡単にいうと、債券は国や都道府県市町村、企業が資金を集めるために発行するもので、お金を借りる条件(資金の返済日・利子)などが明記されたものとなります。

債券を発行する側(お金を借りる側)を「発行体」、債券を買う側(お金を貸す側)を「投資家」と呼びます。投資家は個人のこともあれば銀行などの金融機関、「ファンド」とよばれる投資資金を運用する団体であることもあります。

債券を購入すると、保有している間は定められた利率の利子が得られ、償還日(資金の返済日)には債券に記されている額面金額が戻ってきます。

また、債券は償還日の前に売り買いすることができ、売却する時期によって価格が変動します。債券価格の変動については後述します。

グリーンプロジェクトとは

グリーンプロジェクトとは、環境問題を解決するためのプロジェクトのことです。グリーンボンドで調達した資金は、以下のようなグリーンプロジェクトに限定して使うことができます。

- 再生可能エネルギーに関する事業

- 省エネルギーに関する事業

- 汚染の防止と管理に関する事業

- 自然資源・土地資源の持続可能な管理に関する事業

- 生物多様性保全に関する事業

- クリーンな運輸に関する事業

- 持続可能な水資源管理に関する事業

- 気候変動に対する適応に関する事業

- 環境配慮製品、環境に配慮した製造技術・プロセスに関する事業

- グリーンビルディングに関する事業

出典:グリーンファイナンスポータル*2

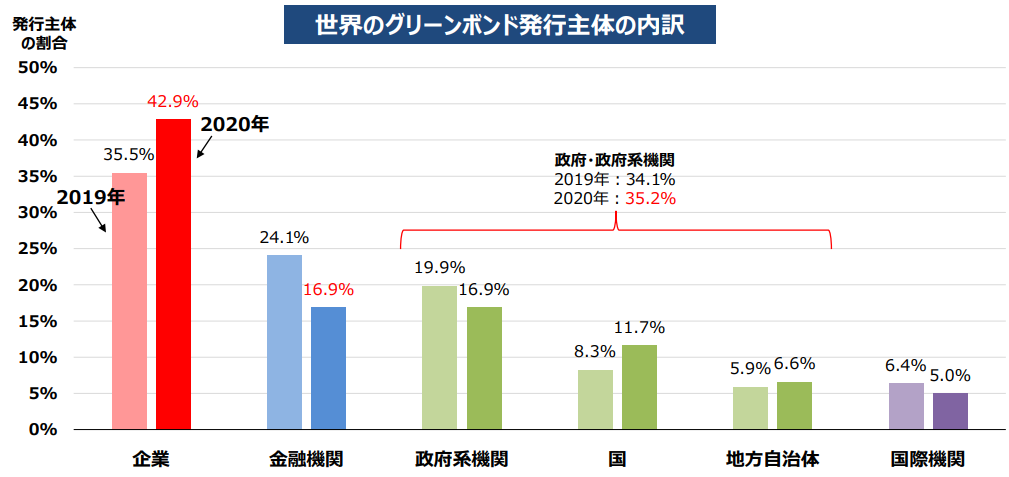

グリーンボンドの発行主体

グリーンボンドを発行しているのは以下の3者です。

- 自分で実施するグリーンプロジェクトの資金を集めたい事業者(企業)

- グリーンプロジェクトに投資・融資するための資金を集めたい金融機関

- グリーンプロジェクトの予算を確保したい政府関係機関

*3)

【世界のグリーンボンド発行主体の内訳】

このグラフを見ると、グリーンボンドの発行主体は企業や金融機関、政府系機関が中心であることがわかります。

グリーンボンドへ投資するのは誰?

環境問題を解決したいと考えている人や事業者、地方自治体、グリーンプロジェクトに投資したい金融機関がお金を集めるためにグリーンボンドを発行していることがわかりました。では、誰がグリーンボンドを買っているのでしょうか。グリーンボンドの主な買い手は以下の3者です。

- ESG投資の実施を表明している機関投資家

- ESG投資の運用を任された運用機関

- グリーンプロジェクトを支援したい個人投資家

*3)

巨額の資金を動かすGPIF(年金積立金管理運用独立行政法人)や保険会社、金融機関がその代表です。

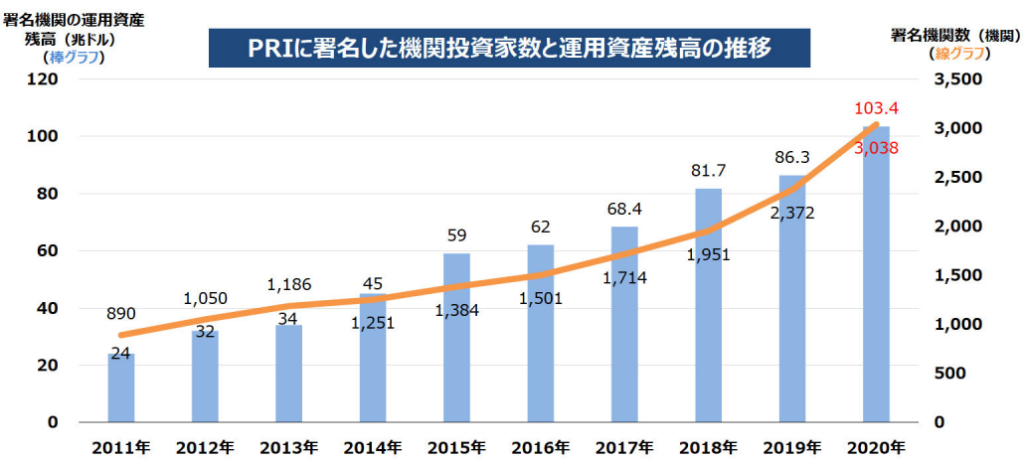

ESGとは環境(Environment)・社会(Social)・ガバナンス(Governance)の頭文字を組み合わせた略語です。世界的に見ると、これらを重視すると宣言した機関投資家の多くは責任投資原則(PRI:Principles for Responsible Investment)に署名しています。

以下は、世界全体でPRIに署名した機関投資家数と運用資産残高をまとめたグラフです。

【世界全体のPRIに署名した機関投資家数と運用資産残高】

PRIに賛同する機関投資家の数は増加の一途をたどり、運用資産の残高は103兆ドルにも達しました。2022年の日本の予算(一般会計)の総額が110兆円(1兆ドル前後)であることを考えると、いかに巨額の資金がESG投資に向かっているかがわかります。*5)

グリーンボンドの特徴

ここからは、グリーンボンドの特徴についてまとめます。

調達資金の使途はグリーンプロジェクトに限定されている

先述したように、グリーンボンドの使い道は環境問題の解決をめざすグリーンプロジェクトに限定されています。環境省が出した「グリーンボンドガイドライン 2020年版」では、調達資金は明確な環境改善効果をもたらすプロジェクトに充当されるべきとしています。*6)

それだけではなく、グリーンボンドの発行体はプロジェクトの効果について評価し、可能であれば定量化するべきだともしています。定量化とは物事を数値化することと考えてよいでしょう。つまり、客観的に数字で評価することが求められるのです。*6)

調達資金が追跡管理される

発行体は、集めた資金が確実にグリーンプロジェクトに充てられているか追跡管理しなければなりません。

もし、追跡調査をしなければ集めた資金がグリーンプロジェクト以外に流用されても確認できず、グリーンボンド自体の信用性が低下してしまうためです。グリーンボンドの信用性を担保するため、発行体は資金の使途を追跡照査したうえで、定期的に投資家に報告しています。

グリーンボンドが償還されるまで、発行体は充当された資金が調達した資金を下回らないよう定期的にチェックしなければなりません。*6)

集めた資金の一部がグリーンプロジェクトに投資されず残されている場合、発行体はその残高についてどのように運用するのか投資家に説明し、できるだけ早く、グリーンプロジェクトに充てられるよう努めるべきとされています。*6)

レポーティングによる透明性の確保

レポーティングとは、グリーンボンドに関する最新情報を公開することや投資家に情報提供することです。開示される情報の例として以下のものがあります。

- 調達資金を充当したグリーンプロジェクトの概要・進捗

- 充当した資金の額

- 環境改善効果(実績・予測)

- 未充当資金がある場合には、その金額又は割合、充当予定時期及び未充当期間の運用方法

*8)

レポーティングは数字に基づき、定量的になされることが期待されます。再生可能エネルギーに関する事項であれば、

- CO2の排出を削減した量

- 再生可能エネルギーの発電量

などを報告します。

あるいは、生物多様性の保全に関する事業であれば、

- 水質改善で維持された健全なサンゴの面積

- 絶滅危惧種の回復量

- 再体系が保全された面積

などがこれにあたります。数字によって明確に報告することで透明性が確保されます。

【補足】サステナビリティ・リンク・ボンドとの違い

環境問題や社会問題の解決のために発行される債権をSDGs債といいます。主なSDGs債は以下のとおりです。

- グリーンボンド

- ソーシャルボンド

- サステナビリティボンド

- サステナビリティ・リンク・ボンド

グリーンボンド、ソーシャルボンド、サステナビリティボンドは資金の使途が限定されているのに対し、サステナビリティ・リンク・ボンドは使途の限定がありません。*9)

その代わりに、KPIという評価するための指標の設定が求められます。KPIにはSPTsという具体的な達成目標が定められています。その目標が達成できなければ利子率が高くなったり、一定金額を環境団体などに寄付したりしなければなりません。

ただ、使途が限定されずグリーンボンドよりも使いやすいため発行が増加する可能性があります。

【関連記事】サステナビリティ・リンク・ボンド

なぜグリーンボンドが注目されている?

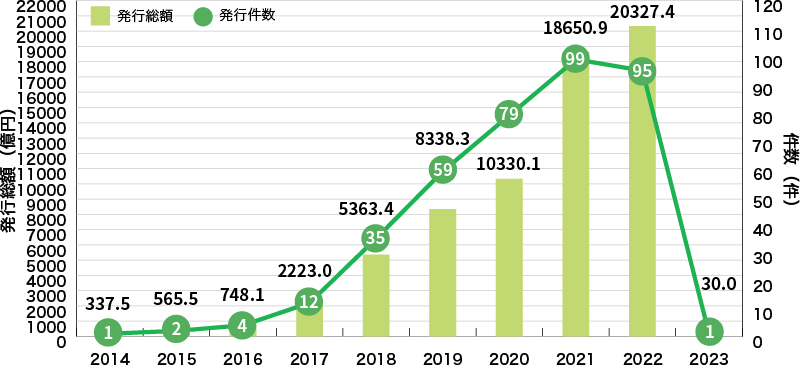

グリーンボンドは使途が決まっているため、透明性が高い債券と言えますが、サステナビリティ・リンク・ボンドに比べると柔軟に資金を使えるわけではないため、決して使い勝手が良い債券ではありません。にもかかわらず、グリーンボンドの発行額は増加しています。

【グリーンボンドの発行額の推移】

グリーンボンドが注目されている理由を2点まとめます。

環境保全のための資金が得られるから

1つ目の理由は環境保全のための資金を誘導できるからです。以前に比べ、地球環境問題に関する関心は高まっています。この背景には、

- 政府が2050年までのカーボンニュートラルを表明

- 学校教育でSDGsについて触れることが多い

といったことが関係しています。

しかし、関心を集めるだけでは環境問題の具体的解決につながりません。解決するための行動を後押しするための資金が必要です。その資金を集める方法としてグリーンボンドを発行します。

グリーンボンドは使途が明確で、かつ、資金の流れを追跡するよう決められた債券です。それゆえ、高い透明性を確保できます。債券を買う投資家の立場からしても、自分たちが出資した資金がグリーンプロジェクトに用途が限定されているので、投資によって環境問題への貢献が確実にできます。*3)

エネルギーコストの引き下げにも

2つ目の理由は、エネルギーコストの引き下げにつながる可能性があることです。

エネルギーコストの増大は日本だけではなく、世界的に大きな問題となっています。ウクライナでの戦争開戦後、ロシアに対する経済制裁やロシア政府の政策の影響でエネルギー価格が高騰しています。

【エネルギーの消費者物価の推移(前年同月比)】

過去10年間と比較しても、エネルギー価格が大きく上昇していることがわかります。グリーンボンドによる事業で再生可能エネルギーの割合が増加すれば、エネルギーの国産化につながり、外的影響によるエネルギー価格上昇を緩和できる可能性があります。*12)

こうした特性を持っているからこそ、グリーンボンドはエネルギーコスト削減の手段の1つとして注目を浴びているのです。

先行き不透明な社会に対応できるから

3つ目の理由は、先行きが不透明な社会への対応が求められているためです。2019年以降、世界中でおきた新型コロナウイルスによる感染拡大(パンデミック)や2022年2月からはじまったロシアによるウクライナ侵攻など、世界全体の先行き不透明感が増しています。

世界情勢が不安定な中、環境関連への投資は安定性が高くリスクヘッジの手段の一つとして有効です。

まとめると、グリーンボンドは環境対策や省エネの手段として有効であることや、先行き不透明な社会のリスクヘッジとして期待されているため、注目を浴びているといえます。

グリーンボンドの種類

グリーンボンドには環境問題解決の資金を導く役割や社会経済問題解決の力があるとわかりました。そのグリーンボンドは4つに分類できます。それぞれの内容を紹介します。

Standard Green Use of Proceeds Bond

標準的なグリーンボンドのことです。グリーンボンド原則に従って発行され、得られた資金はグリーンプロジェクトのために使用されます。財源は特に指定されておらず、発行体の資金繰り(キャッシュフロー)によって元本や利子が返済されます。*3)

Green Revenue Bond

グリーンレベニュー債は、グリーンプロジェクトのための資金調達という点では標準的なグリーンボンドと同じです。異なる点は、国や地方公共団体が公的なグリーンプロジェクトのための資金を調達するために発行される債券であるということです。返済の財源として使用できるのは、投資先である公的なグリーンプロジェクトからの収益(レベニュー)に限られています。*3

Green Project Bond

Green Project Bondは、グリーンプロジェクト債と訳されます。

1つもしくは複数のグリーンプロジェクトに投資する債券で、投資したプロジェクトが生み出す収益が借りたお金の返済にあてられます。*3)

グリーンレベニュー債との違いは発行体が一般企業でもかまわない点です。グリーンプロジェクトの要件に当てはまればインフラ整備以外であっても使用できます。

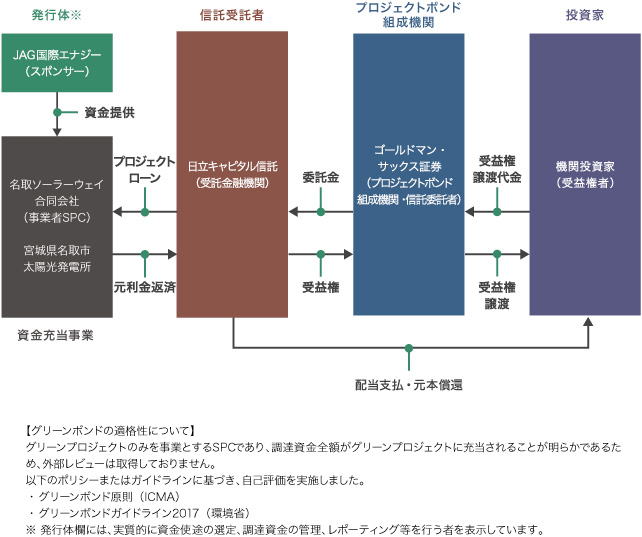

【JAGメガソーラーグリーンプロジェクトボンドの場合】

発行体であるJAG国際エナジーは、集めた資金を太陽光発電事業者に投資します。投資を受けた事業者は、太陽光発電事業の収益から債権の償還に当てています。*14)

Secured Green Bond(Green Securitized Bond)

Secured Green Bond(Green Securitized Bond)は、直訳すれば「担保付きのグリーンボンド」です。この債券は発行体が持つグリーンプロジェクトに係る資産を担保として発行され、これらの資産から生まれる利益を原資として償還されます。*3)

などの資産担保証券(ABS)※がこれに当たります。

【住宅金融機構グリーンボンドのイメージ】

たとえば、住宅金融機構が発行した担保付きのグリーンボンドでは、住宅金融機構が持つ資産を担保として、融資(フラット35)を行っています。

そして、その融資で得られた利益や返済金を債権の償還に当てています。*15)

【発行側】グリーンボンドのメリット

ここからは、発行体にとってのグリーンボンドのメリットを見ていきましょう。

メリット①好条件で資金を調達できる

1つ目のメリットは好条件で資金調達できることです。債券をつかって資金を調達すると、必ず、利子を返済しなければなりません。一般的に債券の利子は、債券を発行するとき(起債時)に決まり、満期(召喚されるとき)まで固定されます。

債券の信用性が同じである場合、利子率が高い債券ほど人気になります。しかし、利子率が高くなれば返済が大変です。

グリーンボンドは「環境対策に使う」と使途が明確に限定されます。そのため、環境問題に貢献したいと考えている投資家が、利子率が一般的な債権より低くても積極的に購入してくれると期待できます。その結果、有利な条件(低い利子率)で債券を発行できます。*3)

メリット②環境対策への取り組みを投資家と社会にアピールできる

2つ目のメリットは環境対策への取り組みをアピールできることです。グリーンボンド発行の取り組みを通じて、環境対策に興味を持っている投資家と対話することができ、新たに資金を提供してくれるパートナーと出会える可能性があります。*3)

また、グリーンボンドを発行することで自社が積極的に環境問題に取り組んでいる姿勢もアピールでき、企業の社会的評価を上げられます。*3)

メリット③一般債権より低い利率で設定できる

3つ目のメリットは一般債権より低い利率で設定できることです。グリーンボンドが低い利率で発行可能な理由として、近年の投資家からの高需要、社会的・環境的なインパクトが認められることや、グリーンボンド市場が比較的新しいため競合が少ないことなどが挙げられます。

【発行側】グリーンボンドのデメリット・問題点

続いては、2つのデメリットについて指摘します。

デメリット①使い道が制限される

繰り返しになりますが、グリーンボンドはグリーンプロジェクトにしか使用できません。さらに、グリーンボンドの発行体は資金の流れについて追跡し、投資家に報告しなければなりません。

グリーンボンドの発行体はもとより、グリーンボンドの資金を融資された会社であっても、資金を会社の運転資金や、急遽必要となった資金に流用するといったことができません。資金の透明性を担保しなければならないので、とても使いにくい資金だといえます。

デメリット②発行や発行後の管理などに手間がかかる

グリーンボンドは一般的な債券に比べて発行にとても手間がかかります。

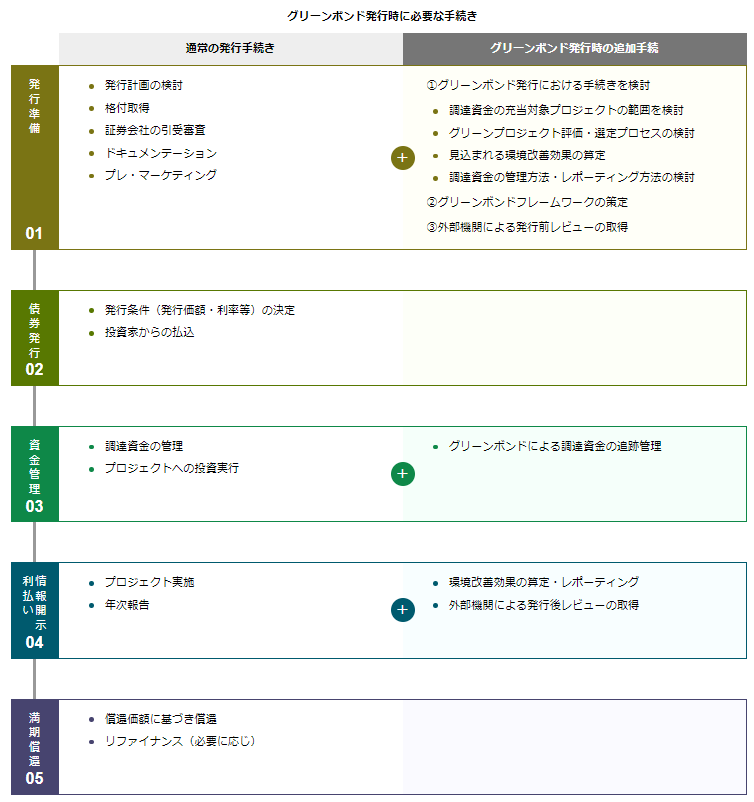

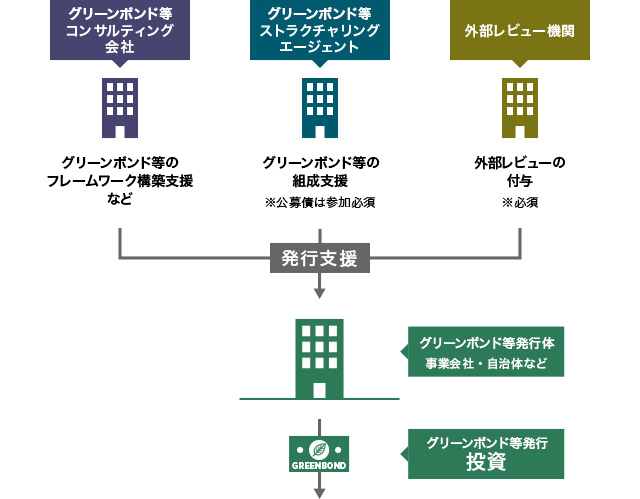

【グリーンボンドの発行フロー】

一般的な債券に追加して行わなければならないことは以下のとおりです。

- グリーンボンド原則に沿った内容かチェックする

- 投資するグリーンプロジェクトを決める決める

- グリーンプロジェクトの評価・選定プロセスを決める

- 見込まれる効果を算定する

- 調達資金の管理方法やレポーティング(報告)方法を決める

- 発行前に外部機関に評価してもらう

- 発行後に投資した資金を追跡調査する

- 効果の測定と定期的な報告

- 発行後の外部機関による評価

これだけの手間がかかるため、ノウハウを持っていない企業が発行するのはかなりハードルが高いと言えるでしょう。

【投資側】グリーンボンドのメリット

次に、投資家から見たグリーンボンドのメリットについてまとめます。

発行体に環境問題に取り組むよう促せる

グリーンボンドの売れ行きが良くなると、これまでグリーンボンドに否定的だった企業や自治体が発行に興味を示す可能性があります。そうなれば、グリーンボンドの発行体が増え、世の中で環境問題に取り組む組織が増加することが期待されます。

加えて、グリーンボンドを購入することで企業や自治体に対し、起債時に約束した環境問題解決の行動を促すことができます。*3)

低リスクで資産運用ができる

グリーンボンドはリスクヘッジとして機能する可能性があります。

グリーンボンドは他の債券と比べ価格変動の割合(ボラティリティ)が低いと指摘されることがあります。*3)

債券価格の変動について

先述したように、債券は期日(満期日)まで持っていると額面が変換されますが、期日前に売買することもできます。売買されるときの債券価格は、債券の信用力やその時の金利などによって決定されます。

グリーンボンドは他の債券より価格が変動しにくい(資金の透明性が高く、使途が明確であるため)債券であるため、価格変動の割合が低い(安定している)とみなされます。

つまり、債券価格の大きな変動を避けたいと考えている投資家にとって、ボラティリティ(価格変動性)が低いグリーンボンドは格好の投資先となるでしょう。*3)

【投資側】グリーンボンドのデメリット・問題点

グリーンボンドは使途が明確であるため、投資家の意思を直接的に反映させやすいというメリットがあります。しかし、グリーンボンドで掲げた目標・行動が環境対策に効果が無かったり、債券利率が一般債券よりも低かったりするデメリットも存在します。詳しく見ていきましょう。

環境対策に効果がない可能性がある

グリーンボンドで最も心配なのが、誤ってグリーンウォッシュされた債券を購入してしまうことです。

*18)

もし、しっかりと検討せずにグリーンウォッシュされた債券(”偽”のグリーンボンド)を購入してしまうと、投資した資金が環境対策に用いられず、投資家の目的が達成できなくなります。

投資家は債券を購入する前に、グリーンボンド原則を満たした債券であるか確認し、目論見書などで使途を確認しておく必要があります。

一般的な債権より利回りが低くなることがある

グリーンボンドの発行体のメリットは、一般債券より低い利率で設定できることでした。投資家から見れば、一般債券を購入していた時よりも少ない利子しか得られないことになります。*3)

債券購入により利益を得るという観点から見れば、グリーンボンドは不利な債券と言わざるを得ません。そのことを承知で購入するのであれば問題ありませんが、利益を優先する場合は、大きなデメリットとなるでしょう。

グリーンボンドの事例

グリーンボンドの使途は環境問題の解決に限定されています。実際のグリーンボンドはどのようなものなのでしょうか。東京グリーンボンドと日立造船の事例について取り上げます。

東京グリーンボンド

東京グリーンボンドは、東京都が発行しているグリーンボンドです。

【東京グリーンボンドの発行推移】

2016年に前身である東京環境サポート債を発行し、2017年から毎年東京グリーンボンドを発行し続けています。

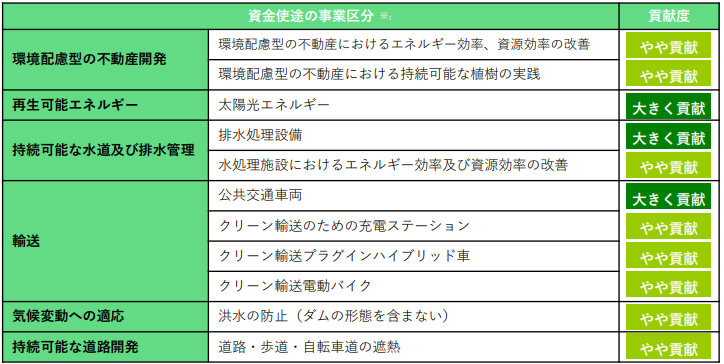

【東京グリーンボンドの使途】

東京グリーンボンドは、使途として環境配慮型の不動産開発など6つの項目を掲げ、債券購入者を募っています。*19)

東京グリーンボンドに関するアンケートの中で、購入者の約40%が信用力の高さを、約36%が資金使途への共感を、約24%がとの政策への応援を上げています。金利が年利0.4010%と銀行の定期預金よりかなり高いことも人気の理由の一つといえます。*23)

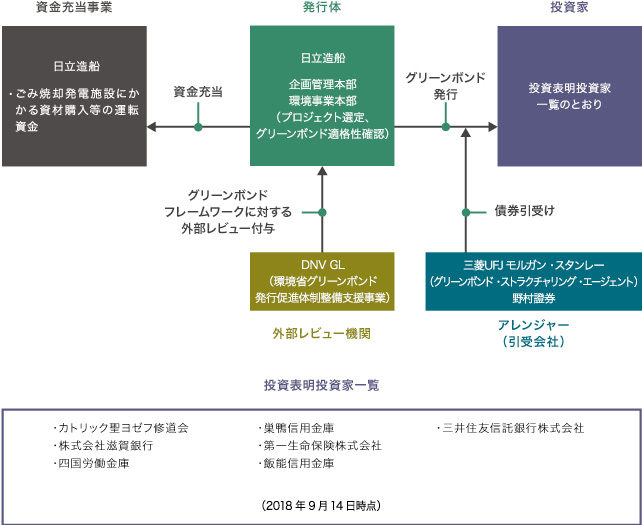

日立造船

日立造船は2018年9月に国内製造業としては初となるグリーンボンドを発行しました。集めた資金の使途はごみ焼却発電施設にかかる資材購入などの運転資金とされています。

【日立造船が発行するグリーンボンドの仕組み】

日立造船が発行した債券は、野村証券や三菱UFJモルガン・スタンレーなどが引き受け、投資を表明した投資家が購入します。そして、DNV GLが第三者機関となって外部からグリーンプロジェクトの達成状況をチェックします。*20)

発行利率は0.24%で、50億円分のグリーンボンドが発行されました。調達した資金は当初の予定通り、ごみ焼却発電施設の整備・運営に充てられ、すでに償還されています。

また、2021年に日立造船は2度目のグリーンボンドを発行していることから、1度目の発行が成功裏に終わったことがわかります。

グリーンボンドを発行する・購入する際の方法

東京都や日立造船のようにグリーンボンドを発行する企業・自治体は増加傾向にあります。こうしたグリーンボンドはどのようにして発行・購入されるのでしょうか。3つのポイントに分けて解説します。

発行の前提となるグリーンボンド原則

グリーンボンドを発行するには、投資先となるプロジェクトがグリーンボンド原則(GBP)を満たさなければなりません。GBP原則とは、グリーンボンド発行の際の自主的な手続きに関するガイドラインです。

GBP原則を定めた目的は、信頼性のあるグリーンボンドの発行と、発行手続きに関する必要な重要事項を発行体に提供することです。そして、グリーンボンドに投資して環境問題の解決に寄与しようとする投資家に、事業を評価する必要な情報を提供することを意図しています。

GBPの中核要素は以下の4つです。

- 調達資金の使途

- プロジェクトの評価と選定のプロセス

- 調達資金の管理

- レポーティング

*20)

つまり、集めた資金の使い道や実行した環境問題解決プロジェクトの評価、調達した資金が正しく使われているかのチェック、投資家に対する報告をすることでGBP原則を満たし、グリーンボンドを発行できるというわけです。*20)

第三者機関が発行条件を満たしているかレビューする

グリーンボンドを発行するには、GBPを満たしているだけでは不十分です。本当にGBP原則に適合しているか、第三者に評価してもらう必要があります。

【発行の基本スキーム】

第三者が外部からグリーンボンドの内容を精査することで、グリーンボンドの信用性を高めることができます。これにより、投資家は購入しようとしているグリーンボンドがグリーンウォッシュされたものではないと確認でき、投資がしやすくなります。

グリーンボンドの購入方法

グリーンボンドは取扱金融機関で購入できます。インターネット上で購入しやすい株式と比べ、債券は銀行窓口での購入が一般的です。そのため、ネット証券の口座を持っていない人でも購入しやすいといえます。

東京グリーンボンドを例にとると、2022年12月に募集した外貨建ての第6回東京グリーンボンドは大和証券、野村證券、みずほ証券、三菱UFJモルガン・スタンレー証券、SMBC日興証券が取り扱いました。

どの金融機関がグリーンボンドを扱うかについては発行体によって異なります。購入する前にどの金融機関が扱っているか調べたり、問い合わせたりした方がよいでしょう。*22)

グリーンボンドとSDGsの関係

グリーンボンドは環境問題解決に使途を限定した債券であり、多くの資金を集めていることがわかりました。ここからはグリーンボンドがどのようにSDGs目標と関わっているか解説します。

目標13「気候変動に具体的な対策を」と関係

グリーンボンドは複数のSDGs目標13「気候変動に具体的な対策を」と関連を持っています。中でも多額の資金を必要とする気候変動対策において、グリーンボンドは重要な役割を果たしています。

CO2の排出削減や生物多様性の保全には多額の資金が必要で、世界中の多くの人を巻き込まなければ達成できません。そこで活用できるのが、環境問題解決への投資に特化したグリーンボンドです。グリーンボンドに資金が集まれば環境対策が実行できます。それだけではなく、新たな雇用の創出や経済格差縮小にもつながる可能性があります。環境関連に資金を誘導する手段の一つとして、グリーンボンドは有効だといえます。

まとめ

今回はグリーンボンドについて整理しました。かつて、環境問題の解決は企業経営の重しとなるという考え方がありました。公害対策をみても、巨額の費用が掛かることが明白だからです。

しかし、異常気象が頻発し、地球環境問題への取り組みが人類共通のテーマとして重視されるようになってから、環境問題への取り組みは企業にとってメリットが大きい事柄になりつつあります。低金利で資金を調達できるグリーンボンドもそうしたメリットの一つといえます。

ただ、この仕組みを悪用するグリーンウォッシュには十分注意しなければなりません。そのためにも、グリーンボンドにはグリーンボンド原則に従った厳格な運営が求められるといえます。

厳格な仕組みによって運営されるグリーンボンドは信用性が高く、投資する側からしても自分の意図する環境対策に直接投資できるチャンスが広がります。この仕組みを有効活用することで、環境関連投資の厚みを増すことができるでしょう。

〈参考・引用文献〉

*1)デジタル大辞泉「債券(さいけん)とは? 意味や使い方」

*2)グリーンファイナンスポータル「グリーンボンドに期待される事項」

*3)グリーンファイナンスポータル「グリーンボンド概要」

*4)内閣官房 成長戦略会議事務局「基礎資料」

*5)財務省「日本の財政の状況」

*6)環境省「グリーンボンドガイドライン2020年版」

*7)ブリタニカ国際大百科事典「償還(しょうかん)とは? 意味や使い方」

*8)グリーンファイナンスポータル「グリーンボンドに期待される事項」

*9)三菱UFJフィナンシャルグループ「グリーン/ソーシャル/サステナビリティボンド」

*10)グリーンファイナンスポータル「市場普及状況(国内・海外) 」

*11)資源エネルギー庁「『エネルギー白書』「第3節 世界的なエネルギー価格の高騰が日本に与える影響」

*12)資源エネルギー庁「総論|再エネとは|なっとく!再生可能エネルギー」

*13)三井住友DSアセットマネジメント「わかりやすい用語集 解説:レベニュー債(れべにゅーさい)」

*14)グリーンファイナンスポータル「JAG国際エナジー:発行概要」

*15)住宅金融機構「住宅金融機構グリーンボンド」

*16)グリーンファイナンスポータル「発行フロー」

*17)三井住友銀行「リスクヘッジとは?」

*18)Spaceship Earth「グリーンウォッシュとは?具体例と日本企業でもできる対策・SDGsの関係」」

*19)東京都財務局「令和4年度 東京グリーンボンドについて」

*20)グリーンファイナンスポータル「日立造船:発行概要」

*21)ICMA「グリーンボンド原則 2021 グリーンボンド発行に関する自主的ガイドライン 2021 年6 月」

*22)東京都財務局「第6回 東京グリーンボンド(外貨)」

*23)日経BP総合研究所「民間から300億円集めた東京グリーンボンドの舞台裏|新・公民連携最前線|PPPまちづくり」

この記事を書いた人

馬場正裕 ライター

元学習塾、予備校講師。FP2級資格をもち、金融・経済・教育関連の記事や地理学・地学の観点からSDGsに関する記事を執筆しています。

元学習塾、予備校講師。FP2級資格をもち、金融・経済・教育関連の記事や地理学・地学の観点からSDGsに関する記事を執筆しています。