年々深刻さを増す環境問題の解決に向け、世界中の政府、企業や自治体は環境問題対策への取り組みを進めています。しかしそのためには莫大な資金が必要であり、資金の調達は最も重要な課題となります。こうした環境事業への投資において重要な役割を果たすのが、グリーンファイナンスです。今回はこのグリーンファイナンスについての概要やメリット、活用事例などをわかりやすく見ていきましょう。

目次

グリーンファイナンスとは

グリーンファイナンスとは、企業や自治体が環境問題に取り組む事業を進めるために、金融面からサポートする一連の投融資のことを言います。

具体的には、再生エネルギー活用や廃棄物削減、生物多様性保全など、環境分野への取り組みに特化した事業への資金を、金融機関が債券や借入といった形で調達するものです。

グリーンファイナンスが必要とされる背景

グリーンファイナンスが世界中で急拡大しているのは、気候変動など環境対策を世界規模で進めるには莫大な額の資金が必要だからです。

地球温暖化を抑え、気候変動を食い止めるための2050年カーボンニュートラルには、2030年まで毎年4兆ドルもの巨額なグリーンエネルギー投資が不可欠です。その7割が民間部門の投資を必要としており、グリーンファイナンスが果たす役割が大きくなっています。

ESG投資とは何が違う?

環境活動への投資と言えばESG投資を真っ先にあげる人も多いでしょう。

ESG投資は、Environment(環境)、Social(社会)、Governance(ガバナンス)という3つの課題を解決するための投資です。

これに対してグリーンファイナンスは、ESG投資の中の「E」つまり環境やサステナビリティへの事業に特化した投融資です。このグリーンファイナンスの対象となる事業は「グリーンプロジェクト」とも呼ばれ、主に以下のような事業が該当します。

- 再生エネルギー関連

- エコカーの開発、省エネ製品の開発

- 工場のゼロエミッション化

- 植林活動

- 水資源や、土壌の汚染除去など

- 温室効果ガス排出削減やエネルギーの効率改善を指向する幅広い分野

グリーンファイナンスの種類

グリーンファイナンスは、環境関連事業を対象にした何種類かの金融商品の総称です。グリーンファイナンスも通常の金融商品同様、債券(投資家から資金を借りるために発行する有価証券)、融資、預金、ファンド(投資信託など)に分類され、以下のような商品が取り扱われています。

- グリーン商品:グリーンプロジェクトに必要な資金を調達

- グリーンボンド

- グリーン国債

- グリーンローン

- グリーン預金

- グリーンファンド

- サステナビリティ商品:サステナブルな発展分野への資金調達

- サステナビリティ・ボンド

- サステナビリティ・リンク・ボンド

- サステナビリティ・ローン

- サステナビリティ・リンク・ローン

- サステナビリティファンド

- インパクト商品:社会問題や環境課題解決へのインパクトを生む事業への投資

- インパクトボンド

- サステナブル・インパクト・ローン

- インパクトファンド

- トランジション商品:脱炭素・低炭素化へ移行する事業への投資

- トランジションボンド

- トランジションローン

- トランジションファンド

ここではその代表的な商品として、グリーンボンド、サステナビリティ・リンク・ローン、サステナビリティ・リンク・ボンドの3つを紹介していきましょう。

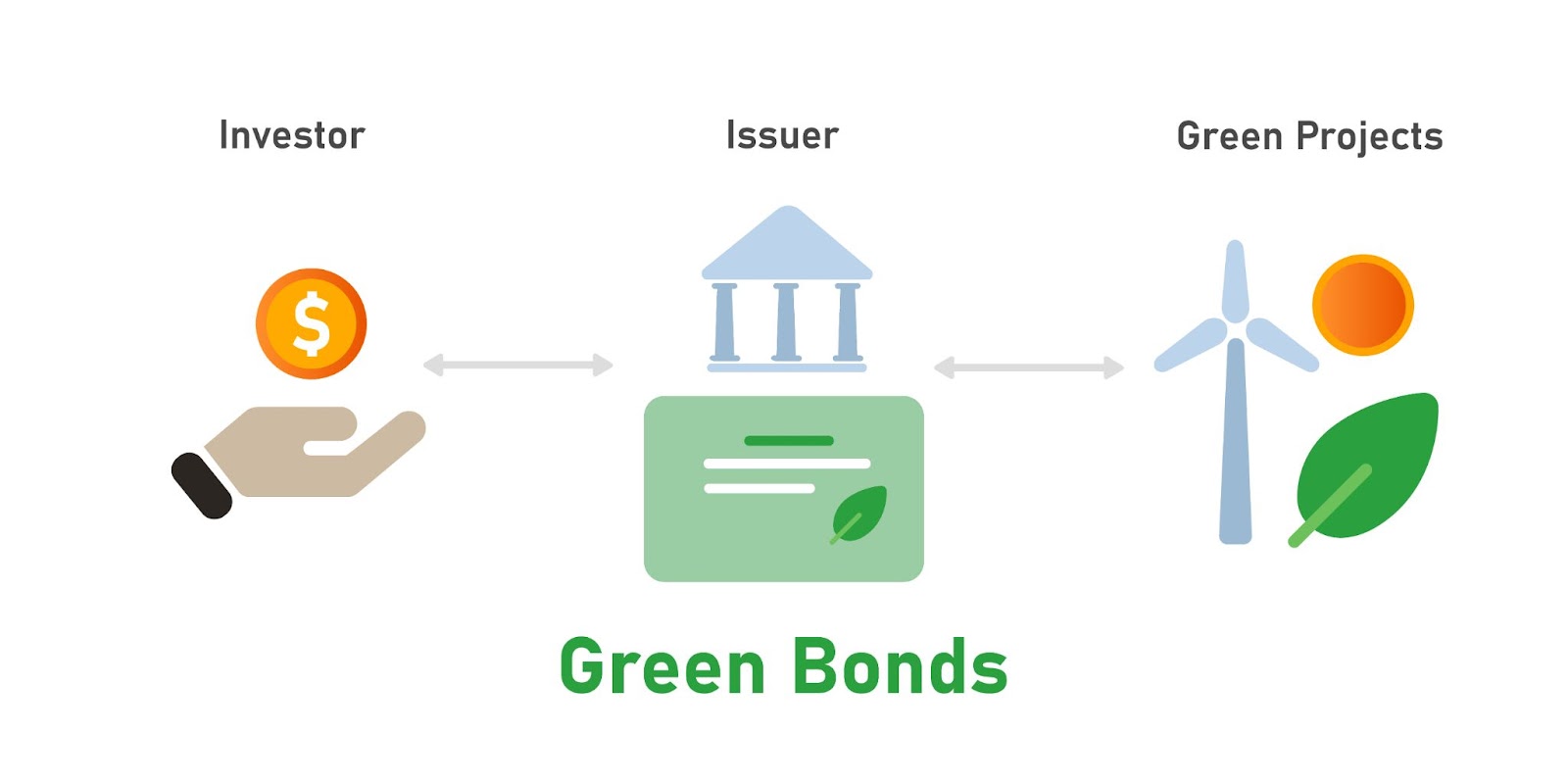

グリーンボンド

グリーンボンドは、企業や自治体などがグリーンプロジェクトに必要な資金調達のために発行する債券です。グリーンファイナンスの中でも特に取引が多いのがグリーンボンドで、2023年には全世界で5,797億ドル(約87兆7800億円)もの債券が発行されています。

グリーンボンドはICMA(国際資本市場協会)が策定したガイドラインに基づいて

- グリーンプロジェクトに限定された使途

- プロジェクトの評価と選定プロセス

- 資金調達の管理体制と透明性の確保

- 資金使途に関する情報の定期的な開示

が求められており、環境対策やグリーン経済において活発なマーケットを形成しています。

サステナビリティ・リンク・ローン

サステナビリティ・リンク・ローンは、借り手と貸し手が事前にSPT(サステナビリティパフォーマンス目標)を設定し、借り手企業が目標を達成した場合には金利負担軽減などのインセンティブが得られるローンのことです。

ローンの借り手は、KPI(Key Performance Indicator)などの指標をもとに意欲的な目標が求められ、貸し手となる金融機関と、第三者の格付け機関との話し合いによってSPTを策定します。

サステナビリティ・リンク・ローンの特徴は

- 借り手のSPTにより借入れコストが変動する

- 資金使途は特定のプロジェクトに限定されない

- 借り手と貸し手の両方がSPTの状況を管理する

となっており、融資後の話し合いやモニタリングによる透明性の確保、資金提供以外での融資機関と企業との協力体制構築などの利点から、近年融資件数が急増しています。

サステナビリティ・リンク・ボンド

サステナビリティ・リンク・ボンドは、事前に設定したSPTの達成度合によって、クーポンレート(利子)など財務的、構造的特性が変更される債券のことです。

グリーン事業と社会課題解決事業の両方への資金調達に発行されますが、特定のプロジェクトに限定されず、さまざまな形でのサステナビリティ事業に使われることが想定されます。

この債券は、借り手が

- SPTを達成できない=投資家に支払う金利が増える→投資家の収益が増える

- SPTを達成する=金利が軽くなる→投資家の収益が減る

という仕組みになります。そのため投資家にとっては、借り手が環境課題解決を達成できない方が得をすることになり、課題解決を支援する目的と矛盾します。

この「投資家のジレンマ」を回避するため、借り手が目標を達成した時は、金利を変えず債券を期限前に償還できるなどの方法がとれます。これにより、投資家は損をせずにサステナビリティ目標の達成をサポートすることが可能になりました。

世界におけるグリーンファイナンスの現状

最初に紹介したように、環境問題を解決し地球温暖化を抑えるために世界の金融市場に投じられる資金は莫大で、その額は年々増加しています。

2023年の主なグリーンファイナンス商品の発行総額は

- グリーンボンド:5,797億ドル

- サステナビリティ・リンク・ローン:4,815億ドル

- サステナビリティ・リンク・ボンド:663億ドル

となっており、2019年から2021年にかけて著しく投融資額が伸びています。

現在、グリーンファイナンスの中心となっているのはヨーロッパで、国際的に高い評価を得ている金融センターもその多くが、ロンドンなどEUとその周辺に偏っています。

また世界の金融専門家を対象にした調査では、今後北京、上海、深圳やシンガポールなどアジアにおいてグリーンファイナンスが拡大するであろうという回答が多く得られました。

日本におけるグリーンファイナンスの現状

日本でも2050年カーボンニュートラル達成宣言を受け、グリーンファイナンスに向けた金融投融資が盛んになりました。2020年と2023年の主要商品の発行総額を比較すると

- グリーンボンド:1兆330億円→3兆429億円

- サステナビリティ・リンク・ローン:695億円→7,110億円

- サステナビリティ・リンク・ボンド:200億円→4,602億円

となっており、グリーンボンド発行額は2020年には世界7位となるなど飛躍的に増加しています。2023年には世界的にサステナビリティ・リンク・ローンとサステナビリティ・リンク・ボンドの発行総額が減った一方、日本ではそのどちらも順調に投資額を伸ばしています。

グリーンファイナンスのメリット

このように、グリーンファイナンスは右肩上がりで投融資額が増えています。グリーンファイナンスを使って事業資金を調達することは、通常の投融資と比べてどのようなメリットがあるのでしょうか。

メリット①サステナビリティ経営の推進と高度化

一番のメリットは、環境問題解決のための資金を調達することにより、サステナビリティ経営を積極的に進めやすくなることです。借り手や出資先企業にとっては

- サスティナビリティ戦略

- リスクマネジメントやガバナンス

- 情報開示

などの体制を整備しやすくなり、資金を供給する側にとっては

- 借り手や出資先企業の環境問題への取り組みを資金面からサポートできる

- 経済のグリーン化を通じて、間接的にサスティナビリティ社会の実現に貢献できる

など、どちらにとっても企業価値の向上が期待できます。

メリット②社会的評価の向上

対外的に大きなメリットになるのが社会的評価の向上です。企業は環境事業に特化した金融商品を利用することで、環境経営に積極的であることをアピールできます。その結果、他社との差別化や、株主・取引先からの高評価、就職先としての魅力の向上などにつながります。これは借り手だけではなく、貸し手にとっても同様です。

メリット③財政面の強化

企業にとってのもう一つのメリットは、財政基盤の充実です。

借り手にとっては、環境問題の解決に共感する出資先との協調関係を構築することで資金調達基盤が強化され、貸し手の側はポートフォリオ(運用商品の組み合わせ)に再生エネルギーや省エネなどの、グリーンプロジェクトに関わるアセットクラス(類似の値動きやリスク特性を持つ投資対象の資産分類)を持つことができます。

グリーンファイナンスのデメリット・課題

グリーンファイナンスで懸念されているのが、投資先の事業が調達資金をグリーンウォッシングに流用しているかのチェック体制が十分でないことです。

グリーンウォッシングとは、環境改善効果がないにもかかわらず環境問題に取り組んでいると見せかける行為や情報発信を行うことを言います。

こうした問題を防ぐため、ICMAなどの機関がガイドラインを設定し、グリーンファイナンスの投融資にあたってはレポーティングやモニタリングなどで定量的な効果や使われた資金の額などを随時開示するよう求めています。

グリーンファイナンスの活用事例

ここからは、グリーンファイナンスの活用事例を見ていきましょう。

事例①NTT(グリーンボンド)

NTTは、2040年のカーボンニュートラル達成のために、グリーン電力の推進やICTによる環境負荷低減、圧倒的な低消費電力といったビジョンを打ち出しました。その実現に向け、2021年には6月に400億円、10月には3,000億円という巨額のグリーンボンド発行を行います。

この債券を元に進められたのは

- 低消費電力な5Gのネットワーク構築

- 光ファイバー網の投資による電力消費量の削減

- 高効率省電力を実現するデータセンターの建設、改修、運営

- 環境建物認証や評価を取得するグリーンビルディングの建設

- 風力や太陽光、バイオマス発電など再生エネルギーへの投資

などの事業であり、これにより2030年度にはグループ全体で80%の温室効果ガス削減を達成するとしています。

事例②ヒューリック(サスティナビリティ・リンク・ボンド)

不動産の売買や賃貸、仲介を行うヒューリックでは、2020年に国内初のサステナビリティ・リンク・ボンドの発行を行いました。債券の発行に際して同社が設定したSPTは

- 2025年までにRE100を達成する:太陽光発電による日本初の100%自社保有電源による電力供給体制の構築

- 2025年までに銀座8丁目開発計画での耐火木造商業施設の竣工:林野庁の木材利用拡大を受けたエネルギー消費の少ない木造高層建築の建設

の2点です。同社が発行した債券は10年債で100億円となっており、2026年までは年0.44%の利率ですが、2026年8月末までに上記のどちらかが達成できなかった場合は、0.10%の利子を上乗せすることになっています。

事例③株式会社クロシオ(サスティナビリティ・リンク・ローン)

和歌山県に本社を置くクロシオは、家具・インテリア用品、医療機器の卸販売を行う会社です。同社は「人や地球に配慮したモノづくり」を掲げて環境事業を進めるため、

- 石油資源の枯渇の抑制

- 海洋プラスチックゴミの原因であるワンウェイプラスチックの削減

- PPバンドのサーマルリサイクルや焼却処分、製造過程でのCO2の削減

といったSPTを達成することを条件に、サステナビリティ・リンク・ローンの借入を行いました。借入にあたりSPTと関連付けて同社が設定したKPI指標は、梱包用PPバンドの使用量削減です。2023年度から2027年度までの削減率をKPIに設定し、その達成状況で借入利率が0.1%減るか、据え置きという条件となっています。

グリーンファイナンスに関してよくある疑問

ここでは、グリーンファイナンスに関してよくある疑問を確認します。

グリーンファイナンスの補助金はある?

政府では、グリーンファイナンスを多くの企業や自治体が利用できるように、資金調達のための補助金を用意しています。

環境省の「グリーンファイナンス拡大に向けた市場基盤整備支援事業」では、グリーンローン、グリーンボンド、サステナビリティ・リンク・ボンド、サステナビリティ・リンク・ローンの4商品を対象に、外部レビューやコンサルティング費用など、追加的に発生する費用のうちの一定割合が補助されます。

申請にあたっては、事業内容のガイドラインへの適合、脱炭素や環境改善につながるKPIの選定やSPTの設定などが求められます。詳細はグリーンファイナンスポータルを確認しましょう。

グリーンファイナンスに関するセミナーはある?

環境省では、環境問題事業に取り組みたい企業向けにグリーンファイナンスセミナーを開催しています。このセミナーでは各商品のガイドラインを踏まえ、資金使途のグリーン性や、資金使途を特定しない商品でのKPI選定の考え方、さまざまなグリーンプロジェクトの事例、実際に資金調達を行った企業による取組事例の紹介や質疑応答などが行われます。

また東京都では、シティ・オブ・ロンドンや駐日英国大使館との共催によるセミナーを開催しています。こちらは日英両国の最新事例や取り組みの紹介などがメインで、金融機関や関係団体だけでなく、事前申し込みで誰でも参加できるのが特徴です。

グリーンファイナンスとSDGs

グリーンファイナンスは、気候変動や生態系の回復・保全など、広範囲な環境問題解決のために資金を提供します。したがって、SDGs(持続可能な開発)で掲げる

- 目標7.エネルギーをみんなにそしてクリーンに

- 目標12.つくる責任 つかう責任

- 目標13.気候変動に具体的な対策を

- 目標14.海の豊かさを守ろう

- 目標15.陸の豊かさも守ろう

など、複数の目標と強く関連してきます。

目標13.気候変動に具体的な対策を

その中でも特に対策が急がれるのが目標13「気候変動に具体的な対策を」です。

パリ協定で採択した平均気温上昇1.5℃以下の実現には2050年までのカーボンニュートラルが必要ですが、そのための時間は年々少なくなっています。速やかに、かつ大規模に対策を進めるには、気候変動対策事業への集中的な投資が不可欠と言えるでしょう。

まとめ

世界規模の環境問題解決には、莫大な額のお金が必要です。グリーンファイナンスは企業の環境事業のための資金を融通することで、温暖化や気候変動への対策を金融面から支えます。

環境問題解決に強い意欲や優れたビジョンを持つ企業や自治体は多いものの、資金が足りないために実行に移せない事例も少なくありません。そうした問題を解決し、環境事業を力強く推し進めるためにも、グリーンファイナンスの果たす役割はこれからますます重要になってくるのです。

参考文献・資料

SDGs,ESGを支える グリーンファイナンス:可児滋 著/日本橋出版,2022

グリーンファイナンスポータル (env.go.jp)

グリーンボンドとは|グリーンファイナンスポータル

グリーンボンド – Spaceship Earth

市場普及状況(国内・海外) | サステナビリティ・リンク・ローン発行データ|グリーンファイナンスポータル

市場普及状況(国内・海外) | サステナビリティ・リンク・ボンド発行データ|グリーンファイナンスポータル

アセットクラス|証券用語解説集 – 野村證券

債券とは?|債券の初心者入門 – 岡三証券

重要性を増すグリーン・ファイナンスの現状と課題ーアジアに関する考察を中心に 環太平洋ビジネス情報 RIM 2020 Vol.20 No.79 (jri.co.jp)

令和5年度 第3回グリーンファイナンスセミナーの開催について

株式会社クロシオ向け「紀陽サステナビリティ・リンク・ローン」の実行について 紀陽銀行 (kiyobank.co.jp)

東京-ロンドン グリーンファイナンスセミナー2023|東京都

補助金公募要領 | グリーンファイナンス拡大に向けた市場基盤整備支援事業(補助事業) 脱炭素関連部門&環境保全対策関連部門|グリーンファイナンスポータル

この記事を書いた人

shishido ライター

自転車、特にロードバイクを愛する図書館司書です。現在は大学図書館に勤務。農業系の学校ということで自然や環境に関心を持つようになりました。誰もが身近にSDGsについて考えたくなるような記事を書いていきたいと思います。

自転車、特にロードバイクを愛する図書館司書です。現在は大学図書館に勤務。農業系の学校ということで自然や環境に関心を持つようになりました。誰もが身近にSDGsについて考えたくなるような記事を書いていきたいと思います。